「税務署から相続に関するお知らせが届いた」と慌てている人もいるのではないでしょうか。「相続についてのお尋ね」という文書は、相続税が発生する確率が高い人に送られてくるものです。

相続税を申告する人は返送不要ですが、「相続税が発生するかどうか判断できない」という場合は税務調査の対象になりやすいため、しっかり内容を記入して返送しましょう。

この記事では、「相続についてのお尋ね」が届いたときの対処方法や、税務調査の対象になりやすい人について詳しく解説します。

目次

1. 税務署から届く「相続についてのお尋ね」とは?

「相続についてのお尋ね」とは、被相続人(亡くなった人)の遺産を相続する相続人に対して送られてくる書類です。

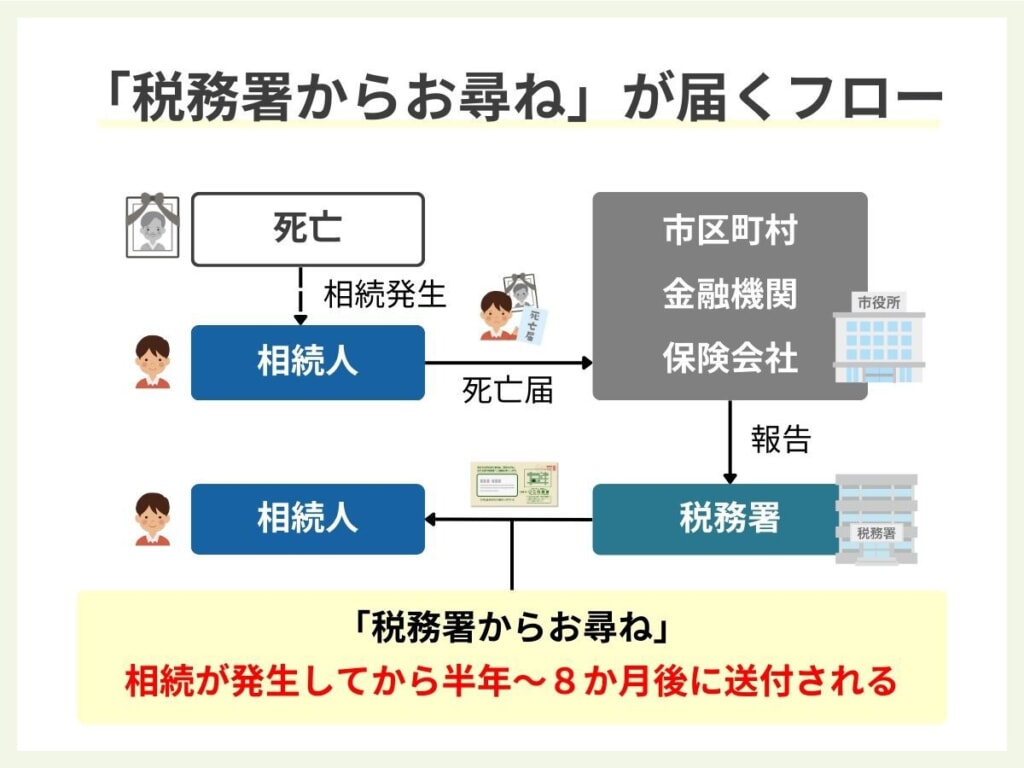

税務署はKSKシステム(KOKUZEI SOUGOU KANRI・国税総合管理システム)を活用し、市区町村から提供される固定資産の情報をはじめ、各保険会社から送付される支払調書、金融機関からの情報、過去の確定申告などの情報をもとに発送しています。

その目的は、相続税がかかりそうな相続人に対して「本当に申告する必要がないのかどうか」を確認するためです。具体的な内容としては、「相続税についてのお知らせ」や「相続税の申告等ついてのご案内」という題の用紙が入っています。

「相続税についてのお知らせ」のみの場合もあれば、確実に相続税が発生すると見込まれているケースでは「相続税の申告書」とセットで送られてくることもあります。

相続税の基礎控除額(3,000万円+600万円×法定相続人の数)を超えず申告が不要な人は、金額などの必要事項を記入して返送しなければなりません。一方、相続税を申告する場合は返送不要です。

なお「相続についてのお尋ね」が送付される時期は、相続が発生してから半年後、遅くとも8カ月後ぐらいが多いといわれています。

少なくとも、相続税の申告期限(被相続人の死亡を知った日の翌日から10カ月以内)の前に送られてくるのが一般的です。

【関連記事】基礎控除額についてより詳しく知りたい方はこちら

コラム>相続税の控除額は?基礎控除の改正や相続税の計算方法を解説!

1-1 「相続についてのお尋ね」が届かなければ申告する必要はない?

「相続についてのお尋ね」は、すべての相続人に発送されるわけではありません。税務署は相続税が発生する可能性が高い人に送付していますが、だからといって「書類が届かない=相続税が発生しない」と判断するのは早急です。

「相続についてのお尋ね」が届かなかったと安心しながら、ある日突然、税務調査が入って追徴課税を受けたというケースもあります。

なお、相続税には「配偶者の税額の軽減」や「小規模宅地等の特例」のような制度がありますが、そのような制度によって相続税が0円になる場合も申告は必要です。

申告しなければ適用を受けられないので注意してください。

申告すれば制度によって相続税が発生しないにもかかわらず、無申告が理由で追徴課税が発生した例もあります。

相続税の申告が不要かどうかは、早めに判断することが大切です。自分で判断できない場合は、税理士のような専門家に相談すると良いでしょう。

【関連記事】相続税申告が必要かどうかより詳しく知りたい方はこちら

>コラム:相続税申告が不要な場合は?相続税0円の時は相続税申告は本当に不要?

>コラム:相続税の申告が不要な場合とは?相続税申告が必要となる判断基準

1-2 「相続についてのお尋ね」が届いても無視したらどうなる?

「相続についてのお尋ね」に回答義務はありませんが、前述したように「相続税が発生する確率が高い」と税務署が判断した場合に送られてくる書類なので、返送せず申告しなかった場合は税務調査が入り、無申告加算税や延滞税が課されるリスクがあります。

相続税の税務調査とは、被相続人の自宅を税務調査官が訪問し、相続人への質問を通じて申告内容が適正かどうか確認する行為をいいます。

主に被相続人の三回忌が済んだ頃に行われる可能性が高いようです。

【関連記事】税務調査についてより詳しく知りたい方はこちら

>コラム:相続税の税務調査とは?相続税の税務調査や時期を詳しく解説

>コラム:【使途不明金】相続時の使途不明金は税務調査の対象になる?

2. 税務調査の対象になりやすい人とは?4つのタイプを解説

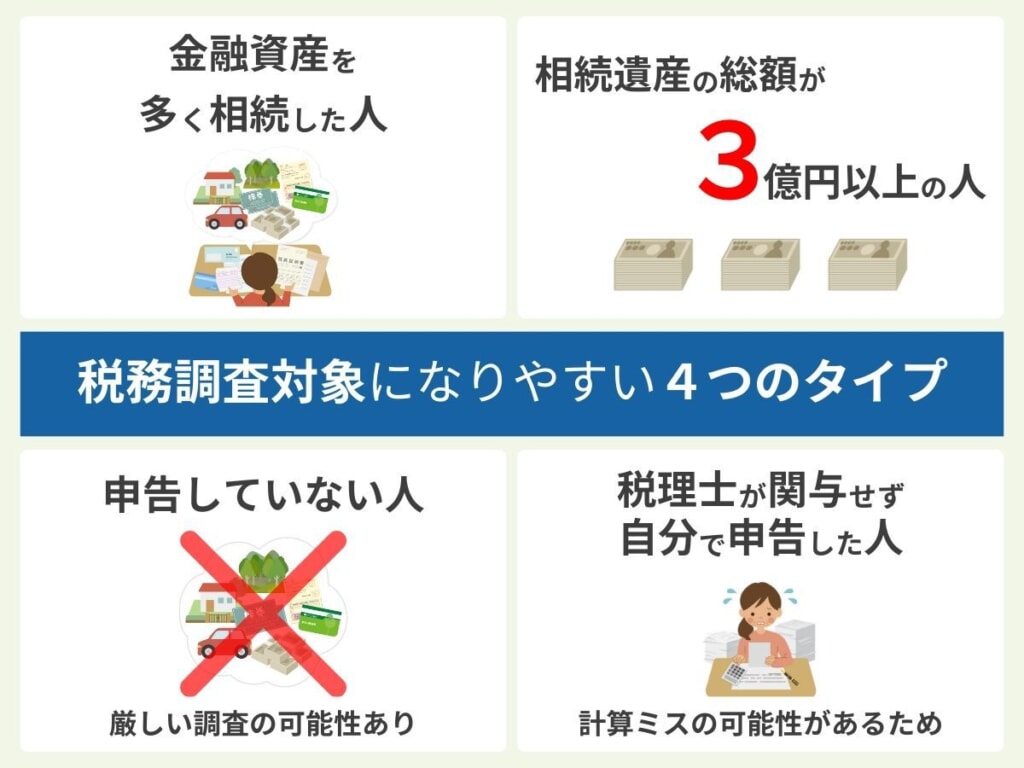

ここまでは「相続についてのお尋ね」が届いた方向けの情報をお伝えしましたが、他にどのような人が税務調査の対象になりやすいのでしょうか。

4つのタイプに分けて解説します。

2-1 金融資産を多く相続した人

土地や家屋のような不動産の相続人よりも、現金や預貯金といった金融資産を多く相続した人のほうが税務調査は入りやすいようです。

国税庁「令和2事務年度における相続税の調査等の状況」の「申告漏れ相続財産の金額の推移」によると、現金・預貯金等の申告漏れは529億円で31.0%と全体の1/3程度を占めています。

株式のような有価証券まで含めると、全体の半分ほどの割合になります。

他にも被相続人が死亡間際に多額の預貯金を引き出した場合も、税務調査は入りやすいといえるでしょう。

参考URL:国税庁「令和2事務年度における相続税の調査等の状況」

2-2 相続遺産の総額が3億円以上の人

相続財産の課税価格別に税務調査の割合を見ると、相続財産課税価格が1億円未満の場合は数パーセントしか税務調査が入っていません。

基本的に相続財産の課税価格が増えるに伴って税務調査の割合は高くなり、7億円以上の場合は4割近い結果となっています。

ただし、昔よりも課税価格1億円未満に対する税務調査が増えているといったデータもあるので、3億円以上の資産を相続した人はもちろん、1億円未満のケースでも、特に金融資産が多い相続人は対象になりやすいでしょう。

「相続税が1億円を超えないから大丈夫だろう」という勝手な判断は危険ですし、そもそも申告の必要があるにもかかわらず申告しなければ、脱税行為として重い税が課されることも考えられます。

そのため課税価格が1億円未満でも正確に計算を行い、申告が必要な場合は忘れずに申告しましょう。不安な場合は専門家に頼ることをおすすめします。

なお、税務調査後に修正申告や更正決定が必要な割合は80%以上と非常に高い結果となっています。

【関連記事】現金の申告について知りたい方はこちら

>コラム:タンス預金は税務署にバレる?お尋ねがあれば銀行口座をどこまで調査?

>コラム:相続税申告時に【現金を申告しないとバレる?】手許現金の相続や注意点も!

2-3 そもそも申告していない人

相続財産の多い無申告者が税務調査の対象になるのは前提として、「財産を把握していなかった。その結果、無申告になってしまった」というケースです。

国税庁の方針に「無申告は税の公平感を著しく損なう行為」があるため、国税局や税務署は無申告者を把握するために積極的な調査を行っています。

新型コロナウィルス感染症の影響もあり、令和2事務年度の調査件数は減っていますが、大口無申告者のような悪質なケースを優先して調査した結果、税務調査1件当たりの追徴税額は943万円と過去10年間で最も高い数値となっています。

今後も無申告者に対する厳しい調査は続くのではないでしょうか。

【関連記事】無申告の場場合について詳しく知りたい方はこちら

>コラム:【相続税無申告】だと税務調査が来やすい?相続税を申告しない場合の罰則も解説

>コラム:相続税を申告しないと【税務調査が来やすい?】無申告時の罰則も解説

2-4 税理士が関与せず自分で申告した人

相続税の申告書は必ずしも税理士に依頼する必要はありません。依頼すれば税理士報酬が発生するため、「出費を抑えたい」という理由から、相続人だけで申告書を作成するケースも多いといわれています。

しかし相続税の仕組みは決して簡単ではないため、相続人だけで申告書を作成すると相続税額を間違えてしまうかもしれません。そのような計算ミスがあれば、当然税務署から指摘を受けるでしょう。

税務のプロである税理士が申告書を作成するよりも、相続人が自分で作成するほうが申告内容を厳しく見られることは十分に考えられます。

【関連記事】申告書の作成についてより詳しく知りたい方はこちら

>コラム:名義預金の相続税申告書への書き方は?親族の名義預金でも【相続税の対象に?】

>コラム:相続税の申告は自分でできる?相続税申告を自分で行う場合の判断基準やメリット・デメリット

>コラム:相続税の申告書の提出方法完全ガイド|これで【追徴課税】を回避しよう!

3. 相続税は税務調査が入りやすいって本当?

国税庁の「令和2事務年度における相続税の調査等の状況」によると、相続税の調査件数は5,106件となっています。また調査1件当たりの追徴税額は、943万円と前年比147.3%とアップしています。

さらに文書や電話による連絡、面接による申告漏れ、計算誤りなどがある申告を是正したケースは1万3,634件と高い結果が出ています。追徴税額は本税62億円、加算税3億円合わせて65億円です。

ちなみに同調査の「贈与税に対する実地調査の状況」によると、実地調査は1,867件で1件当たりの追徴税額は201万円です。

相続税の税務調査件数は贈与税の2.7倍、1件当たりの追徴課税額は4倍近くなることが分かります。

また、国税庁「令和2年分 相続税の申告事績の概要」によると、相続税の申告書の提出に係る被相続人数は12万372人。

そのうち5,106件に実地調査が入っています。これらの数字をどのように受け取るかはさまざまですが、「相続税の実地調査は決して少なくない」と考えた方がいいでしょう。

参考URL:国税庁「令和2年分 相続税の申告事績の概要」

3-1 税務調査が入るとどうなる?

前述したように税務調査が入ると、8割以上で申告漏れや評価誤りを指摘されます。相続税を申告していなかった場合は、本税に加え過少申告加算税と無申告加算税が課されるので、税負担が重くなります。

また、意図的に財産を隠していたような悪質なケースでは、過少申告加算税と無申告加算税の代わりに、さらに重い税率の重加算税が課されるため注意が必要です。

いずれにしても税務調査が入れば、「何かしらの加算税が発生する可能性が高い」と考えると良いでしょう。

それを防止するには、やはり税理士のような専門家のアドバイスを受けることが大切になります。

4. 税務署でも相続税の相談ができる!

相続税の申告は被相続人の住所を管轄する税務署で行いますが、相談は全国の税務署で受け付けています。そのため自宅近くの税務署でも相談可能ですし、電話でもある程度の相談にはのってもらえるでしょう。

国税庁のホームページには「よくある質問」も掲載されていますし、税務署は正しく申告・納税してもらうため、納税者からの相談に幅広く応じています。

税理士相談は有料のケースもありますが、税務署への相談は無料です。もちろん税務署は書類作成を代行しないため、自身で申告書を作成するか、もしくはあらためて税理士に相談して依頼する必要があるでしょう。

なお、土地に関する相談があれば、土地の住所がある管轄の税務署で相談するとスムーズです。

【関連記事】税務署への相談の仕方を知りたい方はこちら

>コラム:【税務署に相談できる!】相続税申告は税務署に相談可能!相続相談前に準備したい3つのことや注意点を紹介

5. 「相続についてのお尋ね」が届いても慌てない!不安なら税務署または専門家に相談しよう

この記事では「相続についてのお尋ね」が届いた場合の対処方法や、税務調査が入るケースについて詳しく解説しました。

「相続についてのお尋ね」が届いた場合は慌てず対応しましょう。決して無視をせず、提出が必要な場合は慎重に記入することが大切です。内容を適当に書くと、税務調査の対象になりやすいので注意しましょう。

なお、相続税を一人で申告するのが難しい場合は最寄りの税務署への相談を検討してください。

ただし申告に間違いがあると税務調査の対象になりやすいため、早めに税理士などの専門家に相談するのがおすすめです。

この記事の監修者

新井智美/トータルマネーコンサルタント

・ファイナンシャルプランナー(CFP®)

・1級ファイナンシャル・プランニング技能士

・DC(確定拠出年金)プランナー

・住宅ローンアドバイザー

・証券外務員

コンサルタントとしての個人向け相談(資産運用・保険診断・税金相談・相続対策・家計診断・ローン・住宅購入のアドバイス)や、資産運用など上記相談内容にまつわるセミナー講師のほか、大手金融メディアへの執筆および監修にも携わっている。現在年間300本以上の執筆・監修をこなしており、これまでの執筆・監修実績 は2,000本を超える。

この記事の執筆者:つぐなび編集部

この記事は、株式会社船井総合研究所が運営する「つぐなび」編集部が執筆をしています。

この記事は、株式会社船井総合研究所が運営する「つぐなび」編集部が執筆をしています。

2020年04月のオープン以降、専門家監修のコラムを提供しています。また、相続のどのような内容にも対応することができるように

ご希望でエリアで司法書士・行政書士、税理士、弁護士を探すことができます。