2,500万円までの生前贈与であれば、贈与税がかからずに相続税で精算できる「相続時精算課税制度」が、2024年から大幅に改正されました。今回の改正によって、年110万円まで生前贈与であれば基礎控除の恩恵が受けられるようになります。

ただし、改正された内容はメリットばかりではありません。今回は、どんな人が使うことで制度の恩恵をより受けられるのか、注意点も含めて解説していきます。

目次

2024年から制度大幅改正 年110万円の基礎控除が新たに創設

2024年1月から、相続時精算課税制度に大きな改正が施されることになりました。節税するには、これまで以上に綿密な計画が必要となります。今回の改正で特に注目されているのは、年110万円までの贈与が相続財産に加算する必要のない基礎控除として認められるようになった点です。

以下では、従来の相続時精算課税制度と今回の改正について詳しく見ていきましょう。

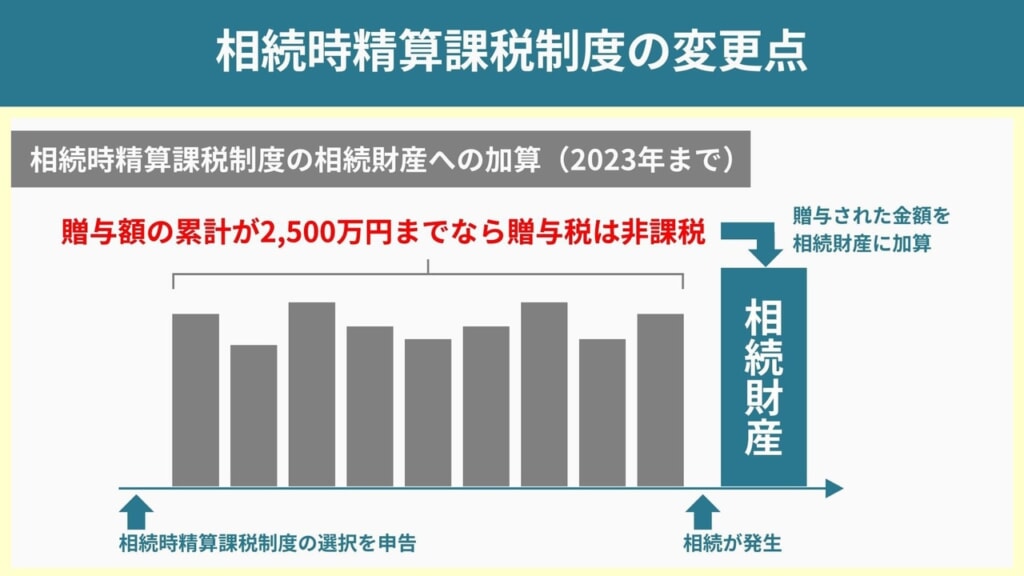

2023年までの相続時精算課税制度

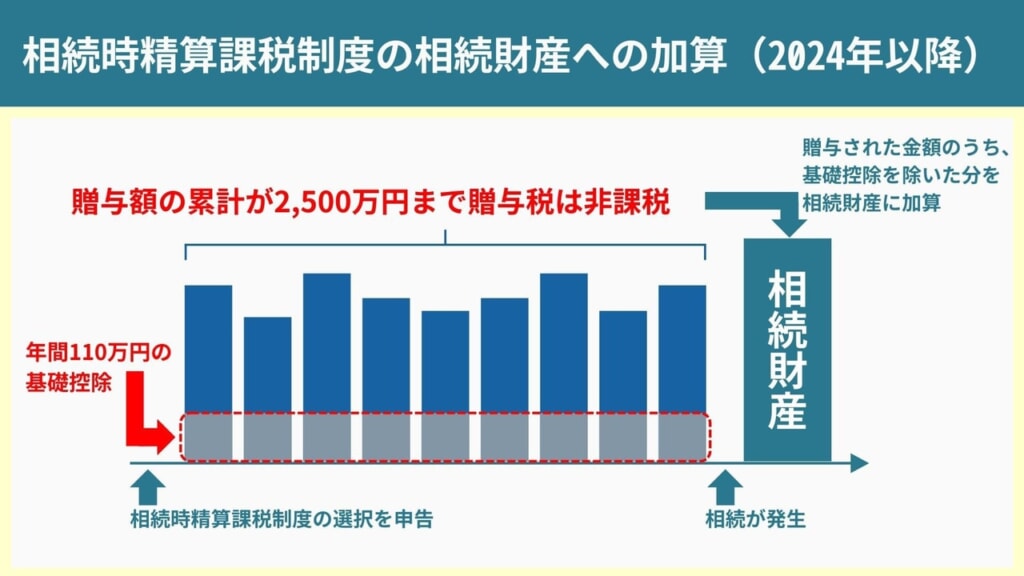

2024年以降の相続時精算課税制度。年110万円の基礎控除が設けられました

2,500万円まで贈与税がかからず相続税で精算

そもそも相続時精算課税制度とは、生前贈与する際に2,500万円までなら贈与税がかかることがなく、贈与した方が亡くなった際、贈与した財産を相続財産に足し戻し、改めて相続税として計算、精算することで税金を納めるという制度です。

また、相続時精算課税制度を利用できるのは、贈与をした年の1月1日時点で60歳以上の父母(祖父母)から18歳以上の子(孫)に対する贈与についてです。

この点は、今回の改正においても変更はありません。従来通り、生前贈与された2,500万円までは贈与税はかからないものの、亡くなった後は相続財産に足し戻し、相続税として計算しなおす必要があります。

税額計算の仕方 贈与額2500万円を超えると20%の税率

相続時精算課税制度を利用した場合、2,500万円を超える贈与には、超過分に対して贈与税が課税されます。この際の贈与税率は、一律20%に統一されています。

一方で、相続時精算課税制度と比較される「暦年課税」では、年110万円の非課税枠を超えた場合、贈与額に応じて10~55%の税率が課されることになります。

非課税枠を超えた際の税率という面で相続時精算課税制度と暦年課税を比較すると、これまでどおり選択の余地が残されています。

大きく改正された点は年110万円の基礎控除の新設

今回の改正で注目すべき点は、相続時精算課税制度を使う場合でも年110万円までの贈与に適用される新たな基礎控除です。

この改正により、年110万円までの贈与については、贈与税が免除されるだけでなく、相続税の計算時にも課税されなくなりました。

年110万円以内の贈与であれば、申告は不要

今回の改正により、年110万円までの贈与は税務署への申告が不要となります。これまでは相続時精算課税制度を選択していると、わずか10万円の贈与であっても、わざわざ申告しなければなりませんでした。

この制度の改正により、贈与時の手続きが大幅に簡略化され、気軽に行えるようになります。

ただし、贈与税の申告を不要とするためには、相続時精算課税を選択する最初の年だけ、税務署に相続時精算課税制度を選択する内容の届出書を提出していなければなりません。

年110万円以内は相続税での持ち戻しの精算も不要に

今回の改正により、2,500万円までの贈与税の非課税枠のほかに、年110万円までの贈与であれば、贈与税も相続税も課税されなくなりました。

贈与する人にとっても、贈与を受ける受贈者にとっても、税負担の軽減につながる改正です。

年110万円までは贈与税も相続税もかからず、相続財産への持ち戻しも不要であることから、相続時精算課税制度を積極的に利用したい理由の1つになります。

相続時精算課税制度を適用する場合の必要手続きと書類

相続時精算課税制度を選択するには、この制度を使うと決めた贈与があった年の翌年2月1日から3月15日までの間に、贈与を受けた人の納税地である税務署に「相続時精算課税選択届出書」を提出しなければなりません。こちらの書類は、税務署の「贈与税の申告手続き」から入手できます。

監修者 畠山税理士のアドバイス

相続時精算課税制度の適用を受けるための書類を提出する際には、贈与を受ける人の戸籍謄本(抄本)といった氏名と生年月日、贈与者との相続関係(子・孫など)が証明できる書類が必要になります。その他にも、個人番号を届出書に記載して提出する際はマイナンバーカードや本人確認書類の提示、または写しの添付が必要です。

新・相続時精算課税制度のメリット

新しい相続時精算課税制度を利用すると、具体的にどのようなメリットがあるのでしょう?以下では、5つのメリットについてまとめてみました。

- 2,500万円までの生前贈与なら贈与税はかからない

- 年110万円を贈与しても贈与税・相続税はかからない

- 生前に大きな財産を次世代に引き継げる

- 株など、将来値上がりが期待できる財産を贈与すれば節税になる

- アパートなど収益物件を贈与すれば収益分は相続財産にならない

① 2500万円までの生前贈与なら贈与税はかからない

相続時精算課税制度では、直系尊属(父母・祖父母など)からの生前贈与について、贈与を受ける受贈者は贈与する人ごとに相続時精算課税を選択できるので、贈与者ごとに最大2,500万円までの贈与税が非課税になります。

(例)父と母の両方から2,500万円ずつの贈与を受けた場合に、相続時精算課税制度を選択すれば計5,000万円までは非課税になります。

これは従来の制度の通りではありますが、新制度になっても変わらず大きなメリットの1つです。最終的に相続税として加算されますが、目先の贈与税を納める必要がなくなります。

②年110万円を贈与しても贈与税・相続税はかからない

新しい相続時精算課税制度では、新たに年110万円の基礎控除枠が設けられました。これにより、年110万円までであれば、贈与税・相続税いずれも加算されなくなります。

毎年110万円までの贈与もできるため、1~2年程度では効果が薄いですが、5~10年と期間が増えるにつれ節税できる金額が増えていく点は、まさに新たなメリットの1つです。

監修者 畠山税理士のアドバイス

(注意!)先ほどの父母両方からの贈与について、相続時精算課税制度を選択している場合、同じ年に両方から110万円ずつの合計220万円の贈与があっても、非課税になる金額は年間110万円までなので、父と母からもらったうち55万円ずつは相続税の加算対象となるので注意が必要です。

計算式:110万円(年間非課税額)×【110万円(1人分の贈与額)/220万円(2人分の合計)】=55万円(適用できる非課税枠)

③生前に大きな財産を次世代に引き継げる

新しい相続時精算課税制度を利用すれば、今まで以上に大きな財産を生前に引き継げます。

2,500万円までの非課税枠だけでなく、新たに設けられた年110万円の基礎控除枠をうまく使うことで、これまでにない節税効果が期待されています。

たとえば、相続時精算課税制度を利用した当時、5,000万円の遺産を持っている父が2,500万円を長男に贈与しても贈与税はかかりません。

ただし、父が亡くなった際(法定相続人が長男1人の場合)、贈与された2,500万円は相続財産に足し戻され、結果として5000万円が相続税の対象となります。これまでの制度を言い換えれば、納税のタイミングを先送りしただけに過ぎず、節税効果はほとんどありませんでした。

しかし、今回の改正によって、2,500万円の贈与とは別に、年110万円の基礎控除枠を13年ほど利用して1,430万円贈与できれば、残りの遺産2,500万円が1,070万円まで少なくなった時に相続が発生しても、2,500万円プラス1,070万円で基礎控除の3,600万円以下になっているので相続税もかからず、非課税で財産を引き継げるようになります。

つまり、相続時精算課税制度をいち早く利用し、年110万円の基礎控除枠を使える期間をなるべく長く続けることで、今まで以上の節税効果を生むわけです。

④株など、将来値上がりが期待できる財産を贈与して節税できる

相続時精算課税制度の2,500万円の枠内、もしくは年110万円の基礎控除内で、株や不動産など、将来的に値上がりする可能性がある財産を贈与することで節税が期待できます。

たとえば、1,000株が100万円だった株式を贈与した場合、将来的に150万円に値上がりしたとしても、値上がりした50万円分は贈与税・相続税の課税対象にはなりません。

また、2,500万円の非課税枠を利用して金額の大きな財産を贈与した場合も、相続時には贈与時の価値で評価されるので、値上がり分が相続税として課税されることはありません。

確実に値上がりが保証された財産などありませんが、将来性を考慮し、うまく利用できれば大きな節税効果を生み出してくれます。

⑤アパートなど収益物件を贈与すれば収益分は相続財産にならない

アパートやマンションといった収益を生み出す不動産を贈与することで、その収益(賃料)は受贈者の収入となります。

つまり、贈与者の資産(預貯金)が収益(賃料)で増えていくことがなくなるので、最終的に相続時の節税対策へとつながります。

さらに、収益物件を贈与するということは、受贈者は将来的に安定した収入を得られるため、経済的な自立効果を生み出すことにもなります。

子どもや孫の将来が心配という方は、収益物件を早々に贈与してしまうというのも一つの方法です。

新・相続時精算課税制度を使う上での4つの注意点

新しい相続時精算課税制度の改正はメリットばかりではありません。以下では、新制度を利用する際の4つの注意点についてまとめてみました。

- 暦年課税には戻れなくなってしまう

- 小規模宅地等の特例が使えなくなってしまう

- 年110万円以上の贈与時は都度申告が必要になる

- 制度の利用は贈与者と相続人との間で相談しておく必要がある

①暦年課税には戻れなくなってしまう

相続時精算課税制度の利用を税務署に申告すると、もう暦年課税には戻れなくなります。

暦年課税とは、何も届け出を出さなくても適用される原則的な計算方法で、こちらにも年110万円までの非課税枠が用意されています。

ただし、今回の改正に合わせて暦年課税も改正されていて、これまで「3年以内」の生前贈与のみが相続財産に持ち戻されていたのが、「7年以内」に延長されてしまいました。この改正は、納税者にとって不利な改正となります。

よって、暦年課税には戻れなくなってしまうものの、結果として相続時精算課税制度を利用したほうが、最終的な節税へとつながる可能性が非常に高いです。

ただし、どちらを利用すべきかについては、財産の総額や種類、節税を実施する期間によっても異なるため、税理士といった税分野のプロへの相談をおすすめします。

②小規模宅地等の特例が使えなくなってしまう

相続時精算課税制度を利用する場合、小規模宅地等の特例が使えなくなります。

小規模宅地等の特例とは、一緒に住んでいる両親から実家を相続する場合、実家の土地の評価額を最大80%下げることができる制度です。

たとえ贈与税がかからなかったとしても、小規模宅地等の特例が使えないことで、相続税が高くなるケースも現実にはあるため、制度利用には慎重な判断が求められます。

③年110万円以上の贈与をする時には都度申告が必要になる

今回の改正によって、年110万円の基礎控除枠が設けられましたが、贈与が年110万円を超えた場合は、その都度、税務署に申告をしなければなりません。

また、超えた部分については必ず相続財産に加算しなければならない点にも注意が必要です。

④制度の利用は贈与者と相続人との間で相談しておく必要がある

相続時精算課税制度は、財産を贈与する側だけの問題ではありません。

一度相続時精算課税制度を利用してしまうと、もう暦年課税には戻れないことからも、この制度を利用する時にはあらかじめ推定相続人(亡くなった際に相続人になる方)とよく相談して、相続時精算課税制度を選択するかどうかを決める必要があります。

もし、相続人が複数いる場合に、1人だけに贈与して相続時精算課税を利用していると、相続税の申告時に、生前に贈与されていたことが他の相続人に分かってしまい、争いのもとになることもあります。

場合によっては、制度への正しい理解を共有する話し合いの場を設けるのがおすすめです。

新・相続時精算課税制度を活用すべき人とは

では、どういった人が新しい相続時精算課税制度の利用に向いているのでしょう? 具体的な活用例として三つのケースをご紹介します。

ケース①将来、値上がりしそうな財産を多く持つ人

東京の郊外に位置する土地を所有しているAさんは、その土地が将来的に開発の波に乗り価値が上がる可能性が高いと考えています。

今回の新制度を利用して、土地を子どもに贈与することで、贈与時の現在価値での評価となり、将来の価値上昇分に対する相続税を節税できるのではと、制度利用を決意しました。

このように、価値の上昇が見込まれる資産を持つ人にとって、新制度は節税のチャンスです。

ケース②暦年贈与では相続時に生前贈与分が加算になりそうな高齢者

80歳のBさんはまだ健康ですが、生前贈与を通じて子どもに資産を移転したいと考えています。

しかし、暦年贈与を利用すると、相続開始前7年以内の贈与は相続財産に加算される可能性があります。まだまだ健康とはいえ、80歳ともなればいつ体調を崩すかわかりません。

そこでBさんは相続時精算課税制度を活用し、年110万円までの贈与を子どもに行い、これを相続税の計算から除外することで、相続時の負担を軽減させることにしました。

こうすることで、資産の効果的な移転が可能となり、結果として節税につながります。

ケース③ 2500万円の贈与以外に年110万円以内の贈与しかしない人

Cさんは、子どもが独立するにあたり、毎年支援を続けたいと考えています。具体的には、子どもが苦労しないよう、年110万円以内の贈与を計画しています。

とはいえ、年110万円以上の贈与をしてまで甘やかそうとは考えていません。あくまでも年110万円以内の贈与しか、現時点では考えていないのです。

そこでCさんは、相続時精算課税制度の年間110万円の基礎控除枠を活用することにしました。この制度活用により、Cさんは毎年の贈与税申告を省略でき、贈与が相続税の計算に影響を与えることもなくなりました。

こうすることで、手続きの煩雑さを避けつつ、子どもへの継続的な支援が実現します。

まとめ/相続時精算課税制度の活用を考えたら税理士に相談を

2024年の税制改正による新たな相続時精算課税制度は、資産を効率よく次世代に移転するための新たな選択肢となります。

その一方で、有効活用するには、制度の特徴や条件を正確に理解し、適切に対応する知識が求められるのも事実です。

利便性が高まった一方で、制度の特長をいかすには知識が必要

改正された相続時精算課税制度は、価値上昇が見込まれる財産の持ち主や、長期スパンで生前贈与を計画している方、小規模ながら定期的に贈与を行いたい人にとって大きなメリットがあります。

しかし、今回の改正には注意点も含まれています。制度を最大限に活用するには、贈与税や相続税に関する理解と正確な知識が必要です。

たとえば、2,500万円の特別控除を超える贈与や、年間110万円の基礎控除を適切に管理するには、具体的な贈与のタイミングや額、将来の相続税への影響を見越した計画が求められます。

このような背景もあり、相続時精算課税制度の活用を考える際には、税理士に相談することを強くお勧めします。

税理士は、贈与税や相続税の最新の知識を持ち、個々の資産状況や家族構成に基づいた最適なアドバイスをしてくれます。また、税理士であれば、税務署へ提出する申告書の作成や提出のサポートができ、年々変わる税法や計算過程で生じるミスを避けることができます。

制度の特徴をいかすためにも、相続時精算課税制度の活用を考えている場合はまず、税理士に相談することから始めてみましょう。

この記事の監修者:畠山 義輝(はたけやま・よしてる)

税理士

1993年 国税局入局 国税局、税務署勤務

2023年 日本経営ウィル税理士法人 入社

2023年 税理士登録

税務署にて、個人課税部門で統括官等を経験。国税局で査察部、徴収部に在籍し、所得税法・法人税法・相続税法違反の査察調査や滞納処分免脱罪の調査に従事。

また、税務相談室で相続税に関する質問に対応し、幅広い知識と実務経験を持つ。

畠山税理士が所属する日本経営ウィル税理士法人はこちら