相続税は、亡くなった方(被相続人)から受け取る遺産が一定額以上だった場合に発生する税金です。この一定額のことを、基礎控除と言います。遺産の総額が基礎控除額以下であれば課税されないため申告は必要ありません。また、基礎控除以外にも相続税を軽減させる方法や、基礎控除額を超えていなくても申告が必要なケースについてもわかりやすく解説します。

目次

法定相続人がいる場合、相続税は遺産額3600万円からかかる

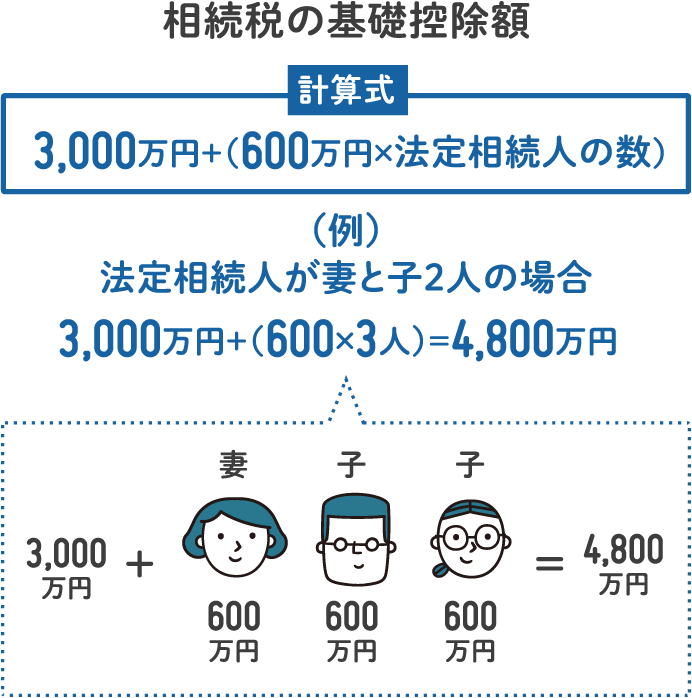

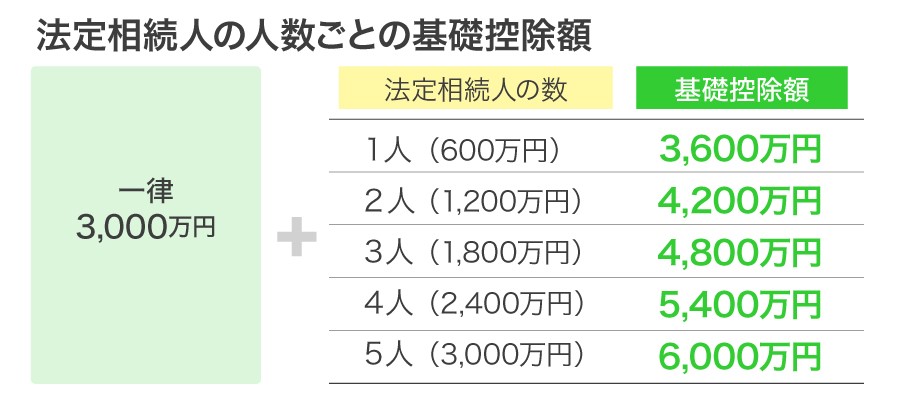

一般に、法定相続人がいる場合、遺産総額が3,600万円以下であれば相続税は課税されません。課税されないので、税務署での手続きも発生しません。相続税の基礎控除額は、相続人の人数によって変わる仕組みとなっています。

基礎控除額の計算は次のようにします。

以下の通り、法定相続人の数が増えるほど、基礎控除額が大きくなります。

遺産総額が基礎控除額を超えると相続税が課税されます。

例えば、父母と子ども2人の4人家族のケースで考えてみましょう。

【具体例】

被相続人:父

相続人:配偶者(母)、子ども2人

父が4,500万円の財産を残して亡くなったと仮定して計算していきます。

このケースでは母と子ども2人が相続人になるので、法定相続人の数は3人になります。基礎控除の計算式に当てはめると、3,000万円+(600万円×3人)=4,800万円となり、基礎控除額は4,800万円になります。

遺産総額は基礎控除額より少ない4,500万円のため、相続税はかかりません。

相続税の計算方法を手順で解説

相続税について、よくある質問の一つである「相続税の計算方法はどう計算するのか?」という疑問に沿って、相続税の計算方法をわかりやすく解説していきます。大まかでもご自身で相続税の計算ができるようになると、正しい相続対策が可能になります。

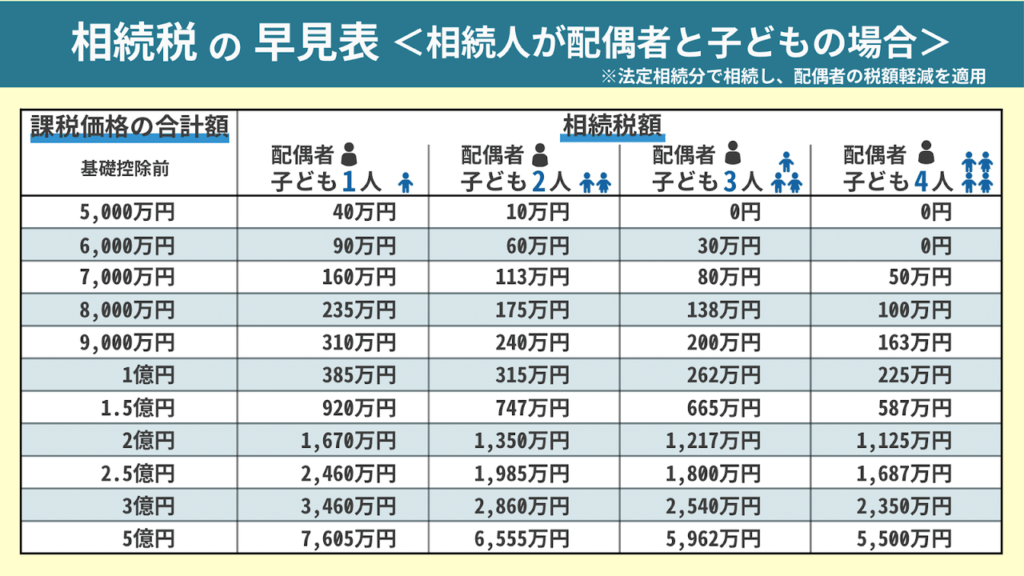

手順1:相続税早見表を使う

相続税早見表を使うと、相続税の計算方法を知らなくても、簡単に相続税額の目安を調べることができます。

手順2:課税遺産総額を確認

相続税早見表を使って、相続税がかかる可能性があると判断した場合、次に課税遺産総額を確認します。

課税遺産総額とは相続税の計算の基礎となる金額のことで、遺産の合計額から基礎控除額を引いたものです。

先ほどの例でいえば、母と子ども2人の計3人が相続人の場合の基礎控除額は、4,800万円でした。

例えば、亡くなった父の遺産総額が1億2,000万円だった場合、課税対象になる遺産総額は、1億2,000万円-4,800万円=7,200万円となります。ただし、この7,200万円に相続税の税率をかければいいわけではない点に注意が必要です。

手順3:仮の相続税額を算出

課税される遺産総額がわかったら、次に仮の相続税額を算出します。

仮の相続税額とは、各相続人が法定相続分に応じて遺産を受け取ったと仮定して計算した相続税額のことです。

法定相続分とは、民法に定められた相続人の取得する遺産の割合のことです。配偶者、子ども、被相続人の親など、相続人の立場によって異なります。

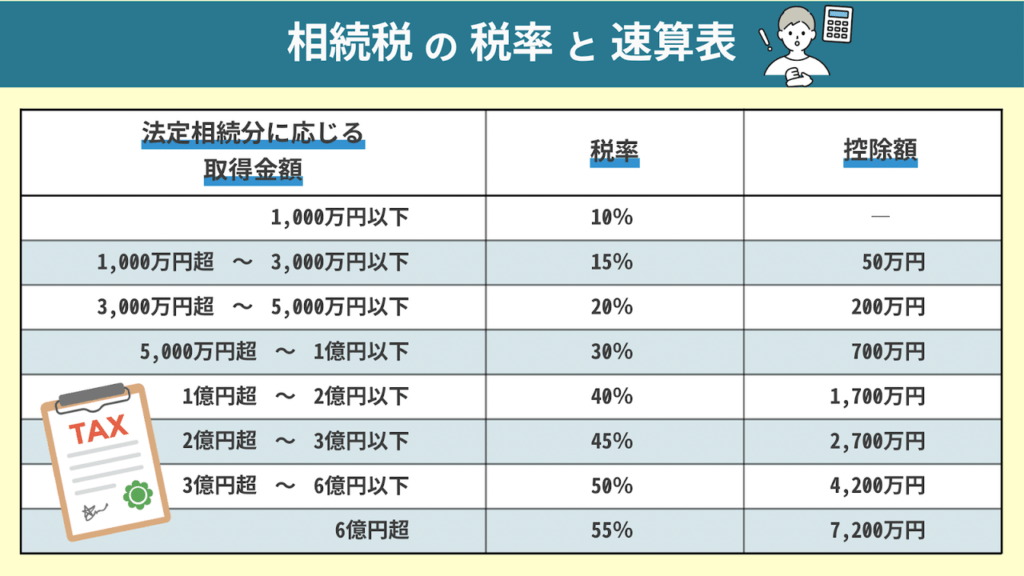

先ほどの手順2の例でいえば、課税遺産総額7,200万円を母と子ども2人で法定相続分に振り分けてみます。母の法定相続分は2分の1で3,600万円、子どもたちはそれぞれ4分の1ずつで1,800万円ずつとなります。次に、この振り分けた金額で相続税額の計算をしていきます。計算式は、取得金額に税率をかけて控除額を引きます。取得金額に応じた税率と控除額は以下の通りです。

先ほどの具体例に税率をかけてみると

母:3,600万円×20%-200万円=520万円

子どもたち:1,800万円×15%-50万円=各220万円

結果、母の税額が520万円、子どもたちがそれぞれ220万円となります。この3人の税金の合計520万円+220万円+220万円=960万円が、家族全体での相続税額です。

手順4:実際の相続税額を計算

最後に、各相続人で話し合ったり、遺言に基づいたりして、実際に相続する割合で税額遺産を振り分けていきます。

母と子2人の親子3人で等しく3等分することになった場合には、家族全体の税額960万円を3分の1ずつに振り分けます。振り分けられた320万円が税額となりますので、それぞれ納税するという流れになります。

また、話し合いで子どものうち1人が「相続しない」という話になり、母ともう1人の子で2等分した場合、家族全体の税額960万円を相続する2人で2分の1ずつに分けるので、960万円×1/2=480万円を納税するという計算になります。

相続税を軽減させる方法はある?

相続税を軽減するためには、いくつかの方法があります。以下を参考にしてください。

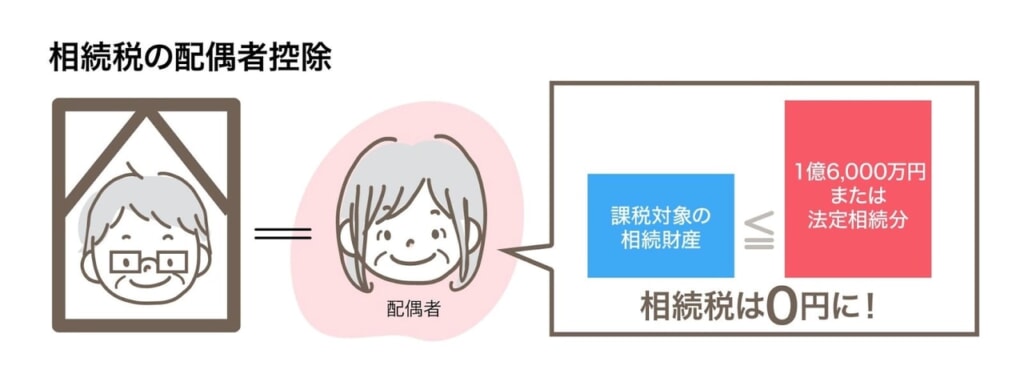

①配偶者の税額の軽減

法律上の夫婦間の相続には、最低でも1億6,000万円まで相続税を課税しないという特例があります。正しくは、配偶者は自身の法定相続分か、最大1億6,000万円のいずれか多い金額まで相続税が非課税になります。

例えば、相続人が配偶者と子1人というケースを考えてみましょう。

【具体例】

被相続人:父

相続人:配偶者(母)、子ども1人

父(夫)が2億円の財産を持っていた場合、配偶者が法定相続分を相続した場合は2分の1で1億円を相続することとなりますので、相続税はかかりません。

一方、父(夫)の遺産が4億円だった場合、配偶者の法定相続分は2億円となります。1億6,000万円より多い金額ですが、法定相続分まで無税となるので、この場合、配偶者は法定相続分の2億円まで相続税が課税されないということになります。

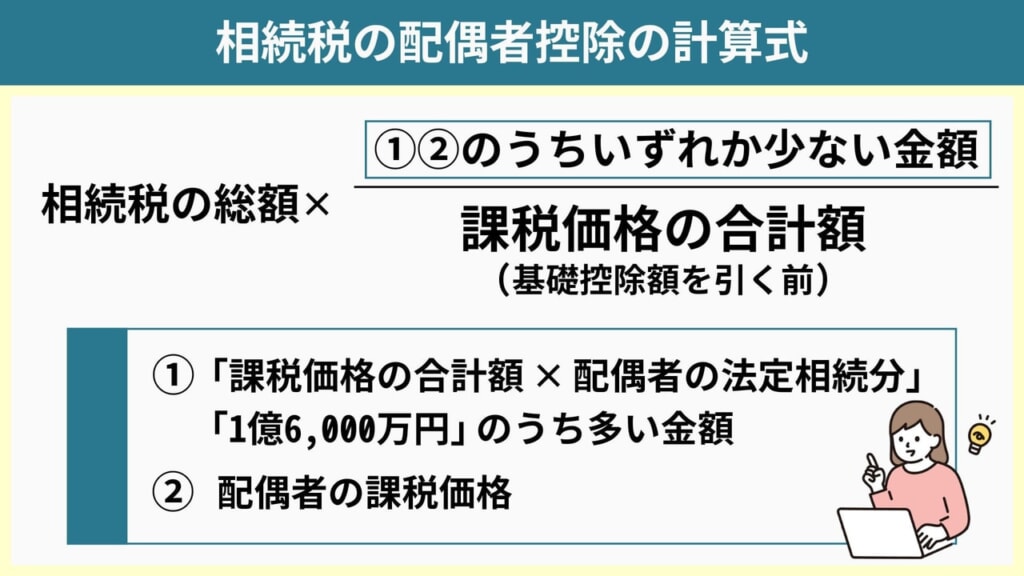

なお、振り分けられた税額から、1億6,000万円をマイナスするのではなく次の計算方法によって控除額を求めます。

ただし、配偶者控除には適用条件がありますので、次のことに注意が必要です。

- 戸籍上の配偶者であること

- 申告期限までに遺産の分け方が決まっていること

- 相続税申告書を提出すること

監修者 土肥税理士のアドバイス

遺産が相続税の基礎控除の範囲内におさまる場合には、相続税申告は不要ですが、配偶者控除を適用することで相続税額が0円になる場合には相続税の申告書を提出する必要がある点に注意が必要です。

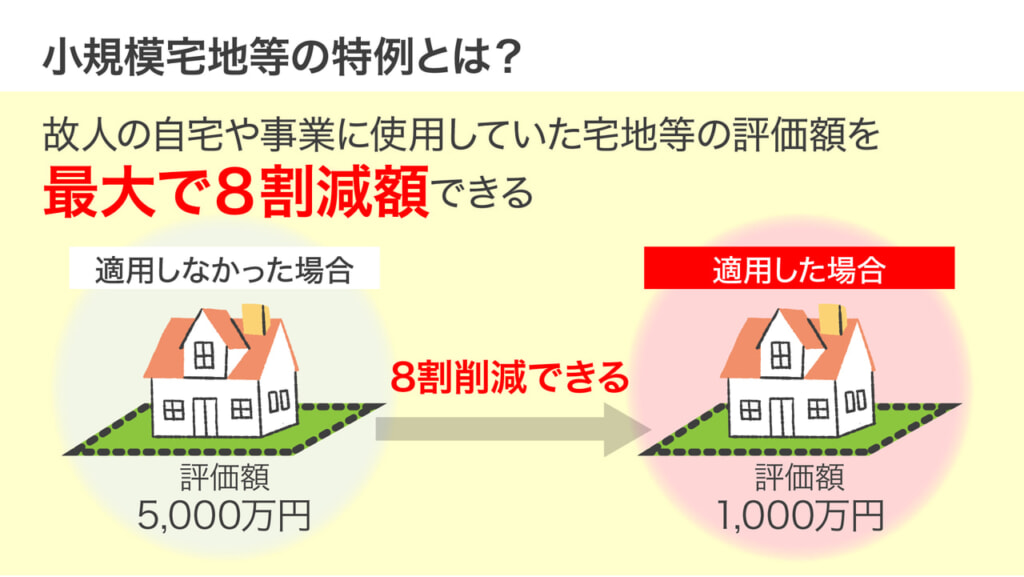

②小規模宅地等の評価減の特例

小規模宅地等の特例は、亡くなった人が自宅や事業用建物の敷地として使っていた土地の相続税を計算する場合で、配偶者か一定の親族が相続する場合には、その価値を最大8割減の金額で計算してもよいという特例です。居住用の場合は330平方メートル、賃貸用を除く事業用は400平方メートルまでが限度です。

例えば、相続した土地の評価額が5,000万円の場合、5,000万円×0.8=4,000万円引きの1,000万円で計算してもよいという特例になります。この特例を使う場合には、細かな適用条件があります。

小規模宅地等の特例が使える要件などについては、以下の記事で詳しく解説しています。

小規模宅地の特例とは?相続税が減額される要件や必要書類を解説

③未成年者の税額控除

未成年者が財産を相続した場合には、未成年者が成人するまでの教育資金や養育費などを考慮して、相続税の負担を少なくする特例があります。

未成年者控除=(18歳-相続したときの年齢)×10万円

例えば、子どもが満15歳の場合、10万円×(18-15)=30万円となりますので、未成年者控除は30万円になります。

適用要件は、次のすべてを満たさなければなりません。

- 財産を取得する未成年者が法定相続人であること

- 財産を取得した時点で18歳未満であること

- 財産を取得した 時点で日本国内に住所があること

④障がい者の税額控除

障がい者控除は、障がいのある人が相続人になった場合、85歳になるまでの年数分の一定金額を相続税額から差し引けるというものです。この特例は、一般障がい者と特別障がい者によって異なります。

一般障がい者の控除額=10万円×(85歳-相続開始日の障害者の年齢)

特別障がい者の控除額=20万円×(85歳-相続開始日の障害者の年齢)

適用要件は、次のすべてを満たさなければなりません。

- 財産を取得する障がいがある人が法定相続人であること

- 財産を取得した時点で障がいがあること

- 財産を取得した 時点で日本国内に住所があること

⑤暦年課税の贈与税額控除

暦年課税は、毎年1月1日から12月31日までの1年間に受け取った贈与金額を元に贈与税の計算を行う制度です。

暦年課税の基礎控除は年110万円で、この金額を超えなければ税金は課されません。110万円以上の生前贈与を受けて、贈与税を支払ったにもかかわらず、相続税まで課税されてしまうと二重課税になってしまいます。

この事態を防ぐため、贈与を受けた時に支払った贈与税額は、その人の相続税から控除することができるというのが贈与税額控除 です。

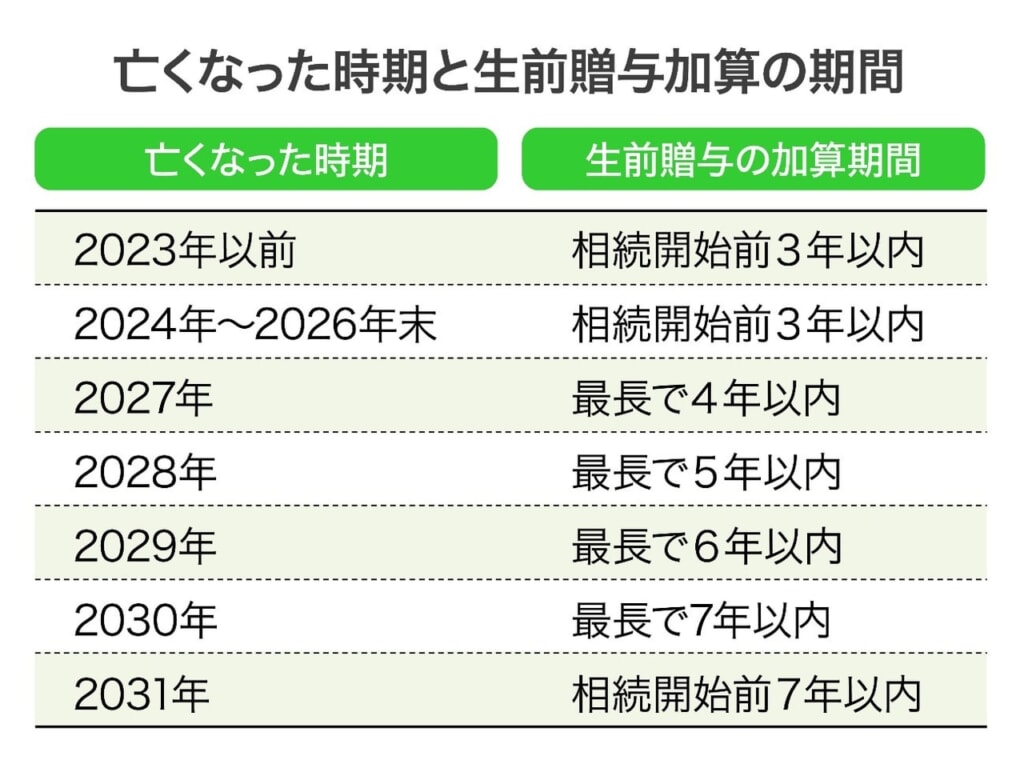

2023年(令和5年)までの税制では、相続を開始する前の3年以内に譲り受けた贈与財産を、遺産となる財産に含めないといけないという生前贈与の3年内加算ルールがありました。

しかし、法改正により2024年(令和6年)1月1日以降に受けた生前贈与から、贈与財産を相続財産に含める年数が段階的に7年に延長されることになりました。

また、この改正によって延長された4年間に贈与された金額については、総額100万円までは相続財産に加算しなくてもよいこととなりました。

⑥相続時精算課税制度の贈与税控除

相続時精算課税制度とは、60歳以上の父母、祖父母から18歳以上の子や孫へ行う贈与に対して『贈与時に最大2,500万円まで贈与税を非課税にします。ただ、贈与した人が亡くなった時は、過去に贈与した財産を相続財産にすべて含めて相続税を計算する』というものです。

こちらも法改正で新たなルールが設定されました。

2024年(令和6年)1月1日以降、相続時精算課税制度を選択した場合、年間110万円までの非課税枠が新設されました。選択した年は選択の届け出が必要ですが、年間110万円までの贈与は非課税となりますので、申告義務がなくなります。

さらに将来、相続が発生した時も年110万円の非課税枠については相続財産に足し戻さなくてもよいので、年間110万円までは完全に非課税です。

⑦相次相続控除

10年以内に一時相続、二次相続と相続が起こって相続税が課された 場合に、税負担を軽減する制度を相次相続控除といいます。控除額は、1度目の相続と2度目の相続の期間が短いほど大きくなる仕組みです。相次相続控除の要件は次に3つになります。

- 法定相続人であること

- 今回亡くなった被相続人が、1度目の相続で相続税を課されていること

- 今回の相続の開始前10年以内に、1度目の相続が発生していること

基礎控除額を超えてなくても申告が必要なこともある点に注意

計算の結果、遺産総額が基礎控除額を超えなかったり、税額がゼロ円となったりしても、以下の控除や特例を使って相続税を計算する場合には申告が必要になります。

- 配偶者控除を適用

- 小規模宅地等の特例

- 農地の納税猶予の特例

- 慈善団体などに寄付した財産の非課税の特例

控除や特例を使って相続税額を0円にした場合でも、申告漏れとなった場合にはペナルティがありますのでご注意ください。

相続税は二次相続に注意

二次相続とは、夫婦や親子などの家族の中で、最初に一方が亡くなり、その後に残された方が亡くなることを指します。具体的な例を交えながら、二次相続に注意すべきポイントをおさえましょう。

例えば、父母と子ども2人の家族のうち、父が亡くなった後に母が亡くなって二次相続になると、単純に相続人の数が1人少なくなるので基礎控除が少なくなります。

また、一次相続時に配偶者への相続財産を多くし配偶者控除を利用して相続税を0円にした場合、二次相続の際はこの特例が使用できないため、子どもが予想外の相続税を納めることになります。

二次相続では「小規模宅地等の評価減の特例」が」適用されないケースも

一次相続で小規模宅地等の特例を利用して配偶者へ居住用宅地を相続した場合、二次相続の際に被相続人と生計を同じにしていない親族が相続したときは、特例の対象からはずれてしまう場合があります。

二次相続の税対策の方法とは?

二次相続への対策としては主に3つあります。

- 一次相続の時に、二次相続までを見据えて相続分を考えておく

- 生前贈与を活用し、年間110万円まで非課税を利用する

- 小規模宅地等の特例を二次相続でも利用できるようにしておく

一次相続の遺産分割では、配偶者が今後の生活に必要な費用を十分に確保できる分だけ相続し、それを超える分は子どもに相続させて、二次相続の際に相続税が割高にならないようリスクを減らすことが必要です。節税したつもりが、二次相続の段階で遺された子どもたちにとって、大きな負担となることもあります。

相続税が払えないときの対処法

相続税の申告は被相続人の死亡を知った翌日から10カ月以内にしなければなりません。この際に相続税が払えないというケースに陥ったらどのように対処すればよいでしょうか。

対処法①:相続財産を現金化する

相続する財産の多くが不動産などの場合、相続人全員で遺産分割協議を行い、相続財産を売却して現金化する方法があります。

現金化することで相続税は支払えますが、値段が時期によって変動したり、すぐに売却ができない場合もあったりとデメリットを把握しておくことも大切です。

対処法②:現金化しやすい財産を分割して納税資金にあてる

すぐに分割できる預貯金などの財産を先に分割協議を行うことをおすすめします。その資金を納税資金にあててから、不動産など、すぐに現金化しにくい財産の遺産分割を行うとよいでしょう。

対処法③:相続税の延納を利用する

手放したくない相続財産があるという方におすすめなのは、相続税を分割で支払う方法です。相続税の延納という制度で最大20年分割することが可能になります。

次に挙げる要件を満たし、担保を準備することができれば申請できますが、国に対する借入金となりますので、利息分を加算しての支払いが必要です。

- 相続税額が10万円を超えていること

- 金銭で納付することが難しいこと

- 延納申請書と担保提供関係書類を相続税の申告期限までに提出すること

- 相当な担保を提供すること

対処法④:相続税の物納を利用する

延納によっても納税が難しい場合、例外として要件を満たせば不動産などの相続財産をそのまま相続税として納めることができます。譲渡所得税が非課税となるなどのメリットがある半面、条件がかなり難しく、利子税がかかったり、事前準備にも時間がかかったりするなどデメリットもあります。

対処法⑤:金融機関で借り入れをする

相続税を払うお金がない場合、金融機関から借りて払うという方法があります。メリットとしては、金融機関次第ですが、延納の利子税よりも低い利率で融資を受けられる可能性があります。

相続税の延納や物納については、以下の記事で詳しく解説しています。

相続税の延納・物納とは 利用できる条件や注意点について解説

遺産を相続するには複数の選択肢がある

単純承認:遺産を受け継ぐ

最も一般的で特別な手続きが不要である単純承認は、プラスの財産もマイナスの財産も全てを相続する方法です。

相続放棄:遺産を相続しない

相続をしないという選択を相続放棄といいます。相続開始から3カ月以内に被相続人の住所地の家庭裁判所に申述します。相続放棄をすると、はじめから相続人ではなかったものと法的に扱われます。

限定承認:故人の負債がその資産を上回る可能性があるときの選択肢

限定承認とは、相続時にプラスの相続財産の限度でマイナスの財産を引き継ぐ方法です。プラスもマイナスも含めてすべての財産を放棄する相続放棄とは異なり、限定承認はさまざまな違いがあります。限定承認をすると資産を相続できるメリットがありますが、相続放棄より手間がかかり譲渡所得税などの税金がかかる可能性もあります。また、法定相続人が全員で手続きする必要があります。

まとめ 遺産の評価額や相続税は税理士に相談を

相続人の数や相続人の立場に応じて基礎控除額や使える特例が違います。相続税の申告や納付、不動産などの資産の評価は、税の専門家である税理士への相談が有効です。

相続税の申告期限は、相続を知った日の翌日から10カ月以内と定められています。期限をすぎると、ペナルティが課せられるほか、相続税を軽減できる特例や税額控除を使えずに納税額が高くなってしまいます。ストレスなくスムーズに申告するためにも、早めに税理士に相談することをおすすめします。

この記事の監修者:土肥 隆宏(どひ・たかひろ)

ミカタ税理士法人

執行役員CTO/資産コンサルティング事業部統括部長

2010年税理士登録(登録番号117471 簿・財・法・相・消)

地主等の不動産オーナー、会社経営者、ドクター、投資家等まで含めて幅広い方のご相続の申告に対応可能です。ご相続発生後は実施可能な節税対策が少ないといわれていますが、できうる最善のご提案をさせて頂きます。

また、ご相続後の2次相続を考慮したアドバイス、生前贈与、遺言、生命保険等の金融商品知識も豊富ですので安心してお任せください。

土肥税理士が所属するミカタ税理士法人のページはこちら