生前贈与は、相続税対策の基本です。

確かに中長期的に行えば、もっとも確実で、計画的に相続税を減らすことができる方法といえます。

しかし、やり方を間違ってしまったおかげで、思わぬトラブルに発展することもありますし、税務調査の対象となって、せっかくの生前贈与対策がすべて無駄になってしまうこともありえます。

ここでは、生前贈与を失敗しないための注意点についてご紹介します。

目次

1.生前贈与の中でも「暦年贈与」はもっとも確実な相続税対策

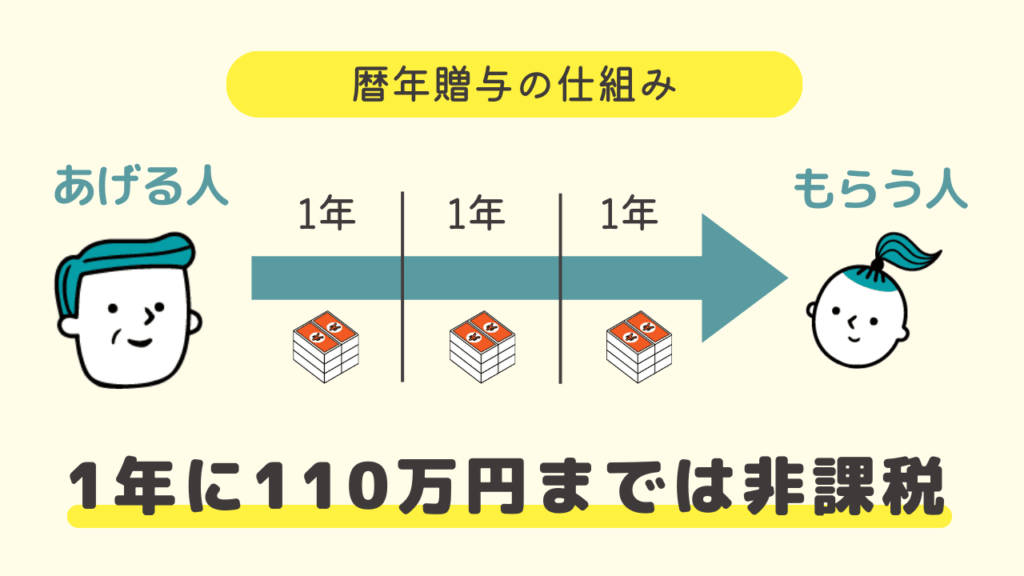

早い時期からコツコツと長い年月をかけて行う「生前贈与」は、もっとも確実で効果的な相続税対策です。

110万円を超える贈与をすると贈与税がかかってくるため、この贈与税の基礎控除額110万円の枠を上手に利用して、限度を超えないように子や孫に毎年少しずつ贈与を行うわけです。

長期的に計画を立てて贈与を行えば、かなりの財産移転を行うことが可能です。相続財産を減らすことで、相続税を大幅に減額することができます。また併せて、将来の納税資金を準備することもできるという、二重のメリットがあります。

例えば3人いる相続人に、110万円ずつ20年間かけて贈与を続けたとします。

すると110万円×3人×20年間=6,600万円となり、6,600万円もの財産を無税で贈与することができるわけです。

このように毎年贈与を行うことを、「暦年贈与」といいます。

(1) 贈与は孫に行う

年110万円の贈与無税額は、子どもだけでなく孫にも認められています。

孫に贈与すれば「親→子ども→孫」という相続のステップを1代飛び越えることができるので、子どもから孫に財産が相続された場合に、相続税を払わずに済みます。

(2) 贈与した証拠を残す

せっかく贈与をしても「贈与をしていた」という証拠が不十分だと、税務署が暦年贈与を認めてくれないことがあります。

たとえば、贈与税が課税されないように毎年110万円ずつ贈与をしていて、何千万という金額になったとします。

そして贈与を受けた人があるタイミングで不動産などを購入しようとすると、税務署から「その購入代金分は一度に贈与されたものではないか」と疑われることがあるのです。

このような税務署とのトラブルを避けるためにも、年110万円の贈与無税額を利用して贈与してきたという証拠を、しっかりと残していく必要があります。

贈与した証拠を残す方法としては、以下のような方法があります。

① 贈与を受ける人名義の預金通帳にお金を払込み、その日付で贈与契約書を作成する

税務署とトラブルになる理由は、贈与を受けた側に認識がない場合です。

贈与する側が一方的に贈与をしていただけでは、贈与にはなりません。

贈与とは「あげます」「もらいます」とお互いに意思表示をして、お互いがそれを了解して初めて成立する法律行為だからです。

なお贈与をする場合には、贈与の事実が客観的にも証拠として分かるように「受贈者(贈与を受ける人)の預金通帳に、贈与金額を振り込む」。

そしてお互いに合意していたことを示すために「贈与契約書を作成して、あげる側・もらう側が双方に了解して署名・捺印し、日付を記載した上で贈与契約書を作成しておく」とよいでしょう。

② 基礎控除額を上回る贈与をして贈与税の申告をする

毎年の受贈が110万円を超えれば、受贈者は贈与税の納税をする必要があります。

そこで、111万円の贈与をして、110万円を超えた1万円分に対する贈与税である1000円を毎年支払い、税務署に贈与の事実を認めさせていく、という方法もあります。

(3) 通帳・印鑑の管理は相手に任せる

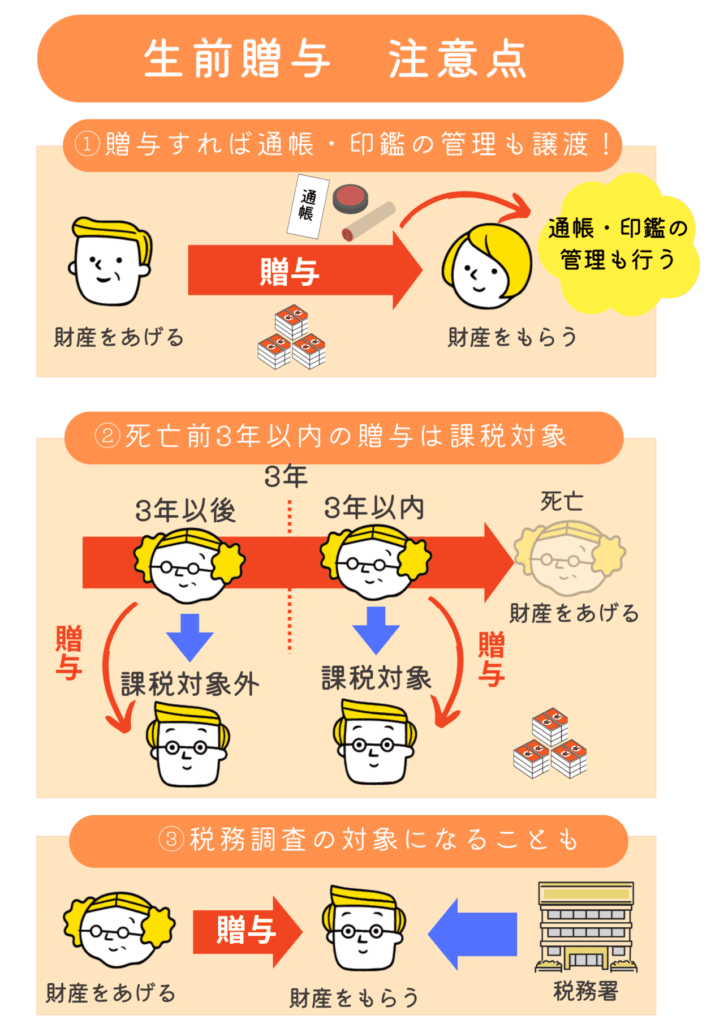

贈与をしたあとは、通帳や印鑑の管理は、贈与を受けた人に任せるようにしましょう。

相続開始後に税務署が問題視するのが、「入金だけあって、出金がない」という点です。

つまり預金の名義が被相続人ではなくても、単に名義だけ子や孫にしているだけではないかと疑われるのです。

税務署とトラブルを避けたい場合には、贈与を受ける子どもや孫が普段使っている預金口座に振り込むことをお勧めします。

子どもや孫がその口座から自由にお金を引き落としている事実があれば、税務署から「名義だけの預金」と疑われることなく、「実際に贈与があった」と認められることになるでしょう。

2. 暦年贈与など生前贈与する時の注意点

生前贈与は、やり方を間違えると税務署とトラブルになってしまいます。

そしてせっかくコツコツと暦年贈与をしたにも関わらず、贈与と認められずに相続財産に組み込まれてしまうこともあります。

ここでは生前贈与をする際の注意点について、ご紹介します。

(1) 贈与したら「自分のもの」ではなくなる

前述したとおり税務署が問題視する点で、よくあるのが「贈与はしましたが、子や孫が無駄遣いしないように管理は親が行っている」というパターンです。

贈与は「あげます」「もらいます」とお互いに意思表示をして、お互いがそれを了解する必要があるので、もらった人が自由に使うことができないお金であれば、贈与は実行したと認められません。

相続税対策として生前贈与を行うのであれば「贈与をしたからには、もう自分のものではない」という覚悟をしっかりと持つこと。つまり通帳や印鑑の管理を、子どもや孫に任せるくらいの覚悟が必要です。

(2) 死亡前3年以内の贈与は無意味?

被相続人が亡くなる直前に基礎控除額の制限を超えて贈与を行う場合には、相続人である配偶者や子どもに対してではなく、孫や嫁など相続人ではない親族に行うようにしましょう。

贈与が相続開始前の3年以内に実施された場合には、すべて相続税申告の際に加算して申告する必要があるので、慌てて贈与を行っても相続税対策にはならない可能性があります。

(3) 税務調査の対象になることも

相続税の申告をした後に、贈与された多額の預金が存在することが税務署に分かると、税務調査の対象になることがあります。

実は、生前贈与は相続税の税務調査で一番標的になりやすいのです。

とくに多額の生前贈与を受け、不動産など高額なものを購入した場合には、税務署の調査対象となりやすいので覚えておきましょう。

生前贈与を行う際は、相続問題に詳しい税理士のアドバイスを受けて、計画的に実行することをおすすめします。

>コラム:名義預金の相続税申告書への書き方は?親族の名義預金でも【相続税の対象に?】

この記事は、

この記事は、