財産をもらった場合に発生する贈与税申告には期限があります。贈与税の申告期限とは、贈与を受けた年の翌年2月1日~3月15日のことを指します。

申告をしないと、受けられたはずの特例が受けられなかったり、ペナルティが課されたりするケースもあります。

目次

贈与税には申告期限がある

両親や祖父母などから財産をもらった場合には、贈与税の申告を行なわなければなりません。そして申告には期限があります。

贈与税の申告期限とは、贈与された年の翌年の2月1日から3月15日までの間となります。贈与税の申告には期限があることをまずは知っておいてください。

贈与税を申告期限内に申告しなければいけないケース

ではどのような場合に贈与税の申告が必要となるのでしょうか。ここでは贈与税の申告が必要となるケースについて見ていきましょう。

生前贈与の1年間の合計が110万を超えるケース

1人の人が1年間に贈与を受けた財産の合計額が110万円を超える場合には、贈与税の申告が必要となります。逆に110万円以下であれば申告の必要がありません。この110万円を基礎控除といいます。

非課税でも贈与税の申告が必要なケース

贈与税には多くの非課税特例が用意されており、110万円を超えても贈与税が非課税となる場合があります。しかしたとえ贈与税がゼロであっても、その特例を使ったことを税務署へ知らせる必要があります。

以下の特例を適用した場合には期限内に贈与税の申告をする必要があります。

- 「相続時精算課税制度」の適用を受ける場合

- 「配偶者控除の特例」の適用を受ける場合

- 「住宅取得等資金の非課税」の適用を受ける場合

110万を超えても贈与税の申告が不要なケース

ただし、110万円を超える贈与があった場合でも申告が不要となる場合があります。以下のような贈与は110万円を超える贈与があったとしても、そもそも贈与税は非課税とされていますので申告の必要がありません。

- 親から子、祖父母から孫への生活費や学費の贈与をした場合

- 親が子の結婚費用や出産費用を負担した場合

- 法人から贈与を受けた場合(所得税がかかります)

- 個人からの香典、お中元などの贈答、お祝いやお見舞いとしてもらった金品で世間的に見て妥当な金額である場合

贈与税の申告期限を過ぎると罰則も

110万円を超える財産をもらったにもかかわらず贈与税の申告・納付をしなかった場合には、ペナルティーが課されます。

正しく期限までに申告・納付をした人が損することがあってはならないからです。

ペナルティーとして罰金のような性質をもつ「加算税」といわれるものと、本来の納付期限から実際の納付日までの利息に相当する「延滞税」があります。

延滞税

納付が定められた期限に遅れると、法定納期限の翌日から完納する日までの延滞税を併せて納付する必要があります。2020年の延滞税の割合は、最初の2ヵ月は2.6%、2ヵ月超から8.9%となっています。

加算税

加算税には3種類あり、状況に応じて税率が異なっていきます。

- 過少申告加算税 原則10%: 申告はしていたものの、本来より少ない額で申告していた場合は、過少申告加算税が課されます。税率は原則10%です。

- 無申告加算税 原則15%: 申告期限までに申告しなかった場合は無申告加算税が課されます。税率は原則15%です。

- 重加算税 原則35%: 申告期限までに申告しなかった上、仮装・隠蔽が伴い悪質であると判断された場合、重加算税が課されます。税率は原則35%です。

贈与税の申告期限を守らないと刑事罰が科されるケースも

納付すべき贈与税を期限内に納めなければ、加算税や延滞税がかかることは説明しましたが、それが悪質な場合には刑事罰に課される可能性もあります。刑事罰として2つのケースがあります。

- 脱税という観点からの罪: 不正や仮装隠蔽によって贈与税の納税を逃れた場合には5年以下の懲役、または500万円以下の罰金が課されます。脱税した贈与税が500万円以上である場合には罰金も500万円以上となります。

- 無申告という観点からの罪: 正当な理由もなく贈与税の申告書を申告期限までに提出しなかった場合には1年以下の懲役、または20万円以下の罰金が課されます。

贈与税の申告と納付方法

では贈与税の申告や納付の方法はどうすればいいのでしょうか。ここでは贈与税の申告と納付の方法について説明します。

贈与税の申告先

贈与税の申告は、その贈与を受けた人の住所地を所轄する税務署に行ないます。贈与は財産をもらった人が申告・納付する税金です。

財産をあげた人の住所地を所轄する税務署ではありませんのでご注意ください

贈与税申告の必要書類

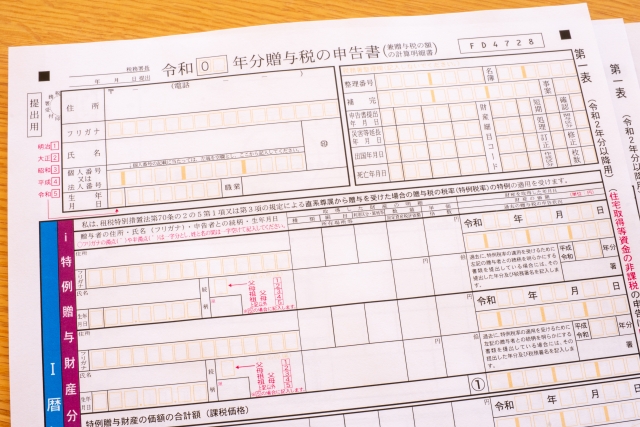

贈与税の申告書には第一表(兼贈与税の額の計算明細書)、第一表の二(住宅取得等資金の非課税の計算明細書)、第二表(相続時精算課税の計算明細書)などがあります。

さらに、住宅取得等資金の非課税や相続時精算課税の適用を受ける場合などは添付書類として以下の書類が必要となる場合があります。

- 財産を受け取った人の戸籍謄本

- 財産を受け取った人の戸籍附票の写し

- 財産をあげた人の住民票の写し

- 財産をあげた人の戸籍の附票の写し

なお、作成した申告書は郵便や信書便による送付又は税務署の時間外収受箱へ投函する方法のほか、e-Taxを利用して提出(送信)することができます。

贈与税の納付方法

贈与税の納税はどのようにすればいいのでしょうか。最近は納税方法も多様化しており、ご自身にとって最も便利な納税方法を選択することができます。

- 現金で納付: 現金に納付書を添えて、金融機関(日本銀行歳入代理店)又は住所地等の所轄の税務署の納税窓口で納付してください(納付書(一般用)は税務署で入手可)。

- e-Taxで納付: 自宅等からインターネットを利用して納付できます。

- クレジットカードで納付: インターネットを利用して専用のWeb画面から納付することができます。

- コンビニで納付: 贈与税をコンビニエンスストアで納付することができます。

贈与税を申告期限内に納付する際の注意点

贈与税は、非課税となる特例措置が多く用意されているなど、自力で申告書を作成するのが困難な場合があります。

その際に電話で税務署に相談できますが、難しい内容で電話だけでの相談が困難であれば、事前予約をした上で税務署へ行き、職員に具体的書類や事実関係を確認してもらうことも可能です。

新型コロナウイルスで期限延長も

ただし、本稿執筆時点では新型コロナウイルスの影響もあり、税務署に出向いての申告や質問などは注意が必要です。

また新型コロナウイルスの影響で申告がどうしても遅れる場合には、提出期限が延長されます。申告書の右上に、「新型コロナウイルスによる申告・納付期限延長申請 」と書くだけで延長が認められます。

詳しくは国税庁サイト内ページを確認してください。

まとめ

贈与税は、特例を使って納税額が0円になったとしても、特例を使ったことを税務署に知らせるため、贈与税申告は必要となります。

特例を適用させるために、申告期限内に申告をする必要があるため、注意が必要です。

安井貴生

安井貴生税理士。税理士法人に所属して活動しており、法人税決算から税務申告・税務調査立会、経営相談まで幅広く業務を行っている。最近は、相続や事業承継案件、M&Aなどの取扱いが増加中。土地や非上場株式などの財産評価を得意とするが、節税ありきではなく相続人全員が納得する相続業務を何よりも重視している。