所得税に確定申告があるように、実は贈与税にも確定申告があります。

税目も開始時期も異なりますが、財産をもらった場合にかかる税金「贈与税」の確定申告について、ここでは税理士が解説します。

目次

1. 贈与税に確定申告はかかるのか

所得税について確定申告があるのは多くの人が知っているかと思いますが、他の人から財産をもらった場合にかかる贈与税についても確定申告があることを知っている人は少ないかもしれません。

1年間に110万円を超える財産を他の人からもらった場合には贈与税について確定申告の必要があり、贈与税を納めなければなりません。

なお、念のため補足すると「贈与税の申告」と「贈与税の確定申告」は同じことを意味しており、贈与税がかかる場合に申告をし、その後に改めて贈与税の確定申告をしなければいけない、というわけではありません。

また、「相続時精算課税」という制度により親や祖父母から財産を受け取った人についても確定申告が必要となります。

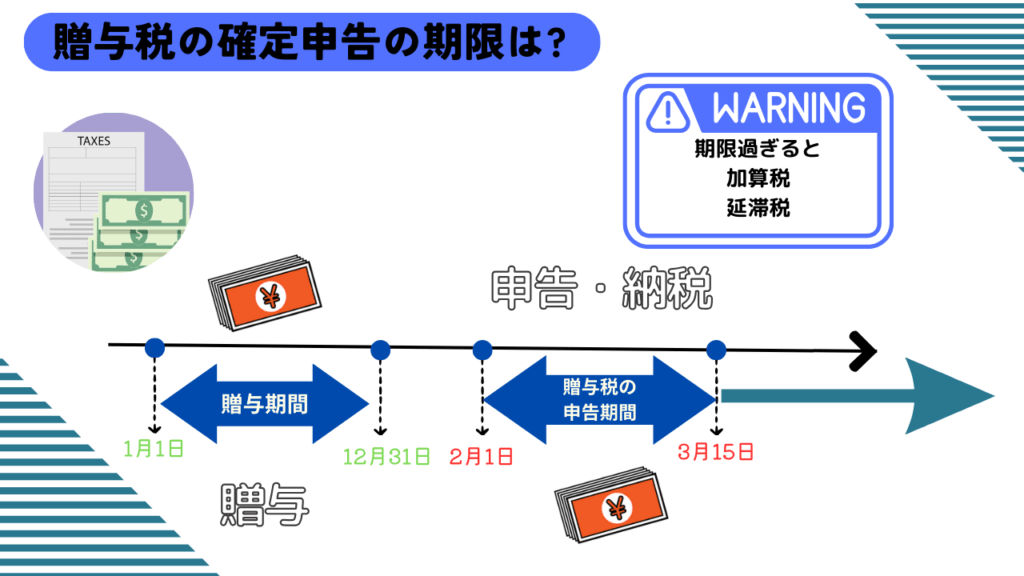

2. 贈与税の確定申告の期限は?

贈与税の確定申告が必要な場合、いつまでに確定申告をする必要があるのでしょうか。

贈与税の確定申告は、財産をもらった翌年の2月1日から3月15日までの間に、住んでいる地域を所轄する税務署に行なう必要があります。

また贈与税が発生している場合には申告書を提出した上で、3月15日までに納税も済ませる必要がありますので注意が必要です。

ちなみに、贈与税の申告が必要な人が贈与税の申告・納付を期限内に行わなかった場合にはペナルティが課されます。

申告期限を過ぎたのに申告していなかった場合に課される税金である「加算税」、本来納付すべき期限から実際の納付日までの利息に相当する「延滞税」、これらが贈与税とは別途に課されます。

申告・納付は期限内に必ず済ませましょう。

3. 贈与税の確定申告の方法は?

贈与税の確定申告は、贈与を受けた翌年の3月15日までに済ませる必要があります。

贈与税の申告書を自ら作成して税務署へ提出しますが、国税庁のホームページには贈与税の申告書作成コーナーが用意されています。

作成コーナーに入り、画面の案内に従って順次金額等を入力することで自動的に税額が算出されます(スマートフォンやタブレットでの作成はできず、必ずパソコンで作成してください)。

また、最寄りの税務署に申告書等の様式が準備されている他、国税庁のサイトからも申告書等の様式がダウンロードできます。

パソコンが苦手な方はこちらの利用がおすすめです。

作成した申告書は税務署へ郵送又は持参して提出する他、「e-tax」という電子申告を利用して提出することも可能です。

申告書の作成や、申告書等の様式のダウンロードは国税庁サイト内ページから行なうことができます。

4. 贈与税の確定申告が必要な人とは?

贈与税とは、ある人が他の人から財産をもらった場合に課される税金ですが、財産を少しでももらえばどんな場合でも贈与税を支払う必要があるわけではありません。

1人の人が1月1日から12月31日までの1年間にもらった財産の額の合計額が110万円を超える場合にはその超える部分の金額に対して贈与税がかかり、確定申告が必要となります。

この110万円のことを基礎控除といいますが、1年間にもらった財産の合計額が110万円以下である場合には贈与税はかからず、確定申告をする必要もありません。

なお、贈与税には「暦年課税」と「相続時精算課税」の2つの税金の計算方法があります(2つの課税制度については後述)。

原則的には110万円を超えた場合の暦年課税となりますが、一定の要件に該当する場合に「相続時精算課税」を選択することができます。

ただし、贈与税がかからない場合もあります。

親や祖父母が子供や孫の生活費や学費を負担した場合、その行為そのものは贈与ですが贈与税を課さないこととしています。

また、会社など法人から財産をもらった場合には贈与税ではなく、所得税がかかります。

4-1 暦年課税

上記の通り、1月1日から12月31日までに贈与を受けた財産が110万円を超えた場合に贈与税を課すことを暦年課税贈与といいます。

この暦年課税贈与ですが、平成27年1月1日以降の贈与については贈与税の計算方法が2通りに分けられました。

具体的には、直系尊属(父母や祖父母など)から贈与された財産については特例贈与財産として、特例贈与財産に該当しない贈与財産については一般贈与財産として、それぞれ異なる贈与税率により贈与税を計算することとなりました。

特例贈与財産

特例贈与財産とは、その年の1月1日において20歳以上の者(子や孫)が直系尊属(父母や祖父母など)から贈与によりもらった財産のことです。

子や孫世代への贈与をより促進するために、それまでより有利な税率により財産を贈与することが可能となりました。

特例贈与財産については以下の税率により贈与税が計算されます。

| 基礎控除後の課税価格 | 200万円以下 | 400万円以下 | 600万円以下 | 1000万円以下 | 1500万円以下 | 3000万円以下 | 4500万円以下 | 4500万円超 |

| 税率 | 10% | 15% | 20% | 30% | 40% | 45% | 50% | 55% |

| 控除額 | - | 10万円 | 30万円 | 90万円 | 190万円 | 265万円 | 415万円 | 640万円 |

なお、特例贈与財産として上記の税率の適用を受ける場合で、次のA又はBのいずれかに該当する場合には、贈与税の申告書に贈与を受ける人の戸籍の謄本又は抄本などを添付する必要があります(親子間又は祖父母から孫への贈与であることを証明するため)。

- A「特例贈与財産」のみの贈与を受けた場合で、その財産の価額から基礎控除額(110万円)を差し引いた後の課税価格が300万円を超えるとき

- B「一般贈与財産」と「特例贈与財産」の両方の贈与を受けた場合で、その両方の財産の価額の合計額から基礎控除額(110万円)を差し引いた後の課税価格が300万円を超えるとき

- 一般贈与財産

一般贈与財産とは、特例贈与財産以外の贈与財産のことをいいます。

夫婦間や兄弟間の贈与、他人間での贈与があった場合には一般贈与財産として贈与税を計算します。

一般贈与財産については以下の贈与税率によって贈与税が計算されます。

| 基礎控除後の課税価格 | 200万円以下 | 300万円以下 | 400万円以下 | 600万円以下 | 1000万円以下 | 1500万円以下 | 3000万円以下 | 3000万円超 |

| 税率 | 10% | 15% | 20% | 30% | 40% | 45% | 50% | 55% |

| 控除額 | - | 10万円 | 25万円 | 65万円 | 125万円 | 175万円 | 250万円 | 400万円 |

4-2 相続時精算課税制度とは?

暦年課税以外の贈与税の課税方法として相続時精算課税という制度があります。

60歳以上の父母又は祖父母から財産をもらった20歳以上の子又は孫であれば、「相続時精算課税」を選択することができます。

この制度を選択するとその年の1月1日から12月31日までの間にもらった財産のうち2,500万円まで贈与税はかかりません。

2,500万円を超えた場合には、その超えた金額に一律20%の税金がかかります。

贈与した父母や祖父母が亡くなったときにその贈与財産を相続財産に加算した上で相続税額を計算し、すでに支払った贈与税額をその相続税額から控除することで精算します。

なお、この制度は選択制であり、選択にあたっての注意点があります。

- 相続時精算課税を選択した場合には、贈与者から贈与を受けた財産の価額が110万円以下であっても贈与税の申告をする必要があります。

- この方式は、贈与者ごとに選択することができます(例えば、父からは暦年課税、母からは相続時精算課税)

- この方式を選択した場合には、その選択に係る贈与者から贈与を受ける財産については、その選択をした年分以降全て相続時精算課税が適用され、暦年課税への変更はできません(③において、以降の母からの贈与は相続時精算課税が強制されます)

- 贈与者が贈与をした年の1月1日において60歳以上の者(父母や祖父母など)であること。

- 受贈者が贈与を受けた年の1月1日において20歳以上で、かつ、贈与を受けた時において贈与者の直系卑属(子や孫など)である推定相続人又は孫であること。

5. まとめ

ここでは、贈与税の確定申告(贈与税の申告)について解説してきました。

贈与税には暦年贈与と相続時精算課税の2通りの計算方法があります。それぞれ注意点もある為、注意して選択するようにしましょう。

また、中には「贈与税は申告しなくてもバレない」と考えている人もいるかもしれません。

確かに現金や預金についての贈与を税務署がその事実をリアルタイムで把握するのは難しいといえます。

さらにいうと、贈与税には時効があり、それを過ぎると支払義務がなくなります。

しかし、例えば親から現金贈与を受けてマイホームを建てた場合、税務署は贈与を受けた人の収入状況を調べ、資金調達法を尋ねるお尋ね文書が送付され、贈与の事実があれば贈与税が課されます。

また、贈与税は相続税を補完するための税金という性質があり、仮に贈与税は逃れたとしても後から相続税としてきっちり徴収されるケースも多くありますので申告漏れのないよう注意しましょう。

【関連記事】

安井貴生

安井貴生税理士。税理士法人に所属して活動しており、法人税決算から税務申告・税務調査立会、経営相談まで幅広く業務を行っている。最近は、相続や事業承継案件、M&Aなどの取扱いが増加中。土地や非上場株式などの財産評価を得意とするが、節税ありきではなく相続人全員が納得する相続業務を何よりも重視している。