相続税の申告は、被相続人が亡くなったことを相続人が知った日の翌日から10ヵ月以内に行わなければなりません。期限内に申告をしない場合、ペナルティが発生する可能性があります。相続税は、相続によって取得した財産の課税価格が一定額を超えた場合に納付しなくてはならない税金です。

今回は、相続税の申告期限のほか、相続税申告を期限内に行わなかった場合のペナルティ、申告を延長できるケースや申告に間に合わない場合の対処法について解説します。この記事は日本経営ウィル税理士法人の藤嵜聡史税理士が監修しました。

目次

1.相続税申告の期限は被相続人が亡くなったことを知った日の翌日から10ヵ月

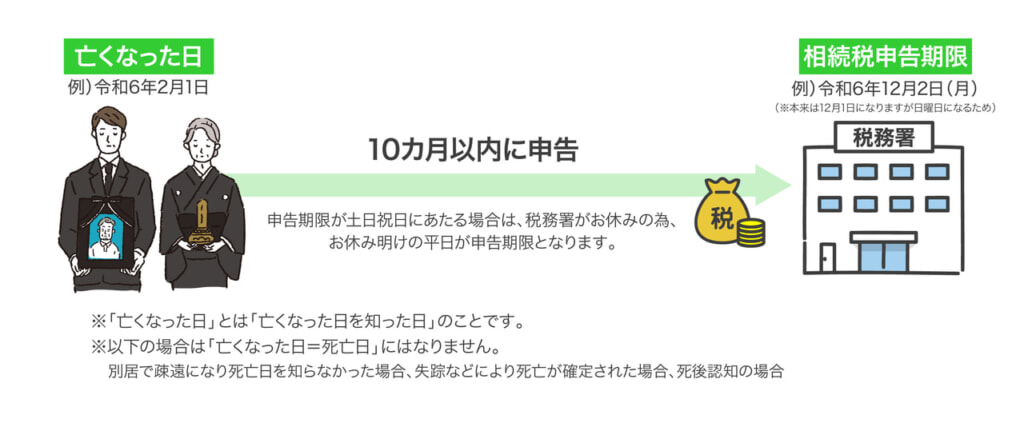

相続税を申告する期限は、相続人が被相続人の亡くなったことを知った日から10ヵ月以内です。

申告の義務がある人は相続人です。遺贈があった人や相続時精算課税での贈与によって財産を取得した人も申告する必要があります。

相続税は相続した財産が、借り入れなどのマイナスの財産や葬儀費用などを差し引いた後の額が、基礎控除額を上回るときに納める義務があります。

1-1.被相続人が亡くなったことを知った日とは?

被相続人が亡くなればすぐに相続税の申告の期限が始まるわけではなく、相続財産を取得する人が被相続人の亡くなった事実を知ったタイミングが起算点となります。

例えば、被相続人が2023年2月1日に亡くなり、相続人が亡くなった日に死亡を知った場合、2023年12月1日が相続税の申告期限となります。申告期限が土曜、日曜、祝日といった税務署の閉庁日に重なる場合は、次の開庁日が期限です。

被相続人の行方が分からず、または事故や災害などに巻き込まれていつ亡くなったかが分からない場合は、裁判所により死亡が認定された日を相続の開始のタイミングとします。行方がわからず、亡くなっているのかどうかわからない場合、相続人が裁判所に失踪宣告の申し立てをします。これを「普通失踪」といいます。普通失踪によって死亡したとされるのは、行方不明になってから7年が経過した日のことを言います。

一方、行方不明ではなく、死亡する可能性が高い特別な危難にあって行方不明になっている場合を「特別失踪」といいます。事故や災害などによって行方がわからない場合は、特別失踪になります。特別失踪は、危難が去ってから1年間行方がわからない場合、特別失踪の申し立てができるようになります。1年経過後、特別失踪の宣告がされた場合、死亡とみなされるのは危難が去った日となり、この日が相続開始日となります。失踪については、6-8.で説明します。

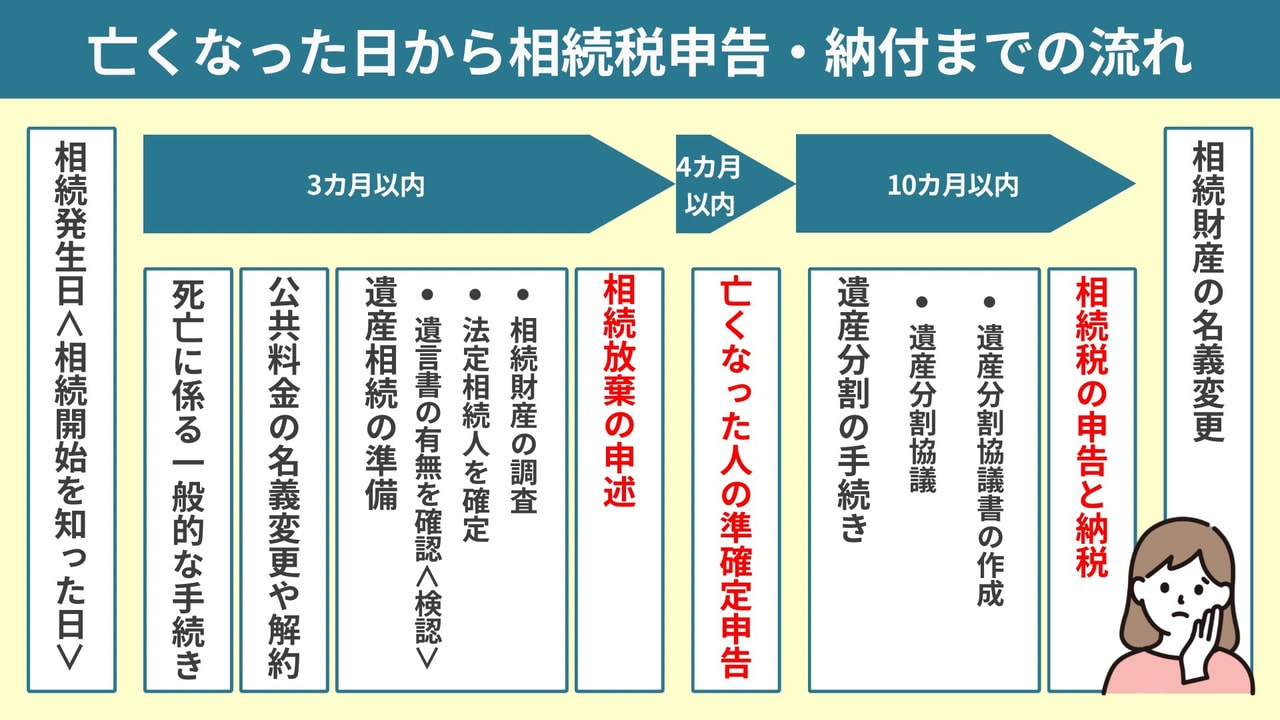

1-2.相続税の申告から納税するまでの流れ

相続税の納付は、自身の相続税の申告期限内に行う必要があります。相続税の申告期限内に申告を済ませていても、期限内に相続税の納付を行っていない場合、利息に当たる延滞税といったペナルティを受けてしまう可能性があります。

まずは自身の相続税を計算し、相続税の申告が必要な場合は、納付も期限内に速やかに行うようにしましょう。

1-3.相続税の納税方法

相続税の納付は、相続税申告を行う税務署のほか、金融機関やコンビニエンスストア、クレジットカードによる納付が可能です。

コンビニでの決済は、自宅のパソコン等で出力したQRコードを使ってコンビニで支払います。納税方法によって納付できる金額に制限がある場合があります。

- 税務署・金融機関:金額制限なし

- コンビニエンスストア:30万円以下

- クレジットカード:1,000万円未満

クレジットカードで納付する場合、「国税クレジットカードお支払いサイト」へアクセスして払います。

また、相続税の納付は、原則は現金で一括で行います。ただし、現金で一括の納付が難しい場合、延納や物納といった制度が利用できるケースがあります。

|

できること |

条件 |

|

|

延納 |

年賦による納付(年払い) ただし利子税が付く。 |

相続税額が10万円を超える 金銭での納付が困難 納税者の申請が必要 一定の場合、担保の提供が必要(延納額が100万円以下、かつ期間が3年以下の場合は不要) |

|

物納 |

納付を困難とする金額を限度として一定の相続財産(不動産や株式など)による納付 |

延納によっても金銭納付が困難 納税者の申請が必要 |

物納は延納を利用しても金銭での支払いが難しい場合に利用できます。なお、物納に利用できる不動産や株式といった財産の種類には制限があるため注意しましょう。

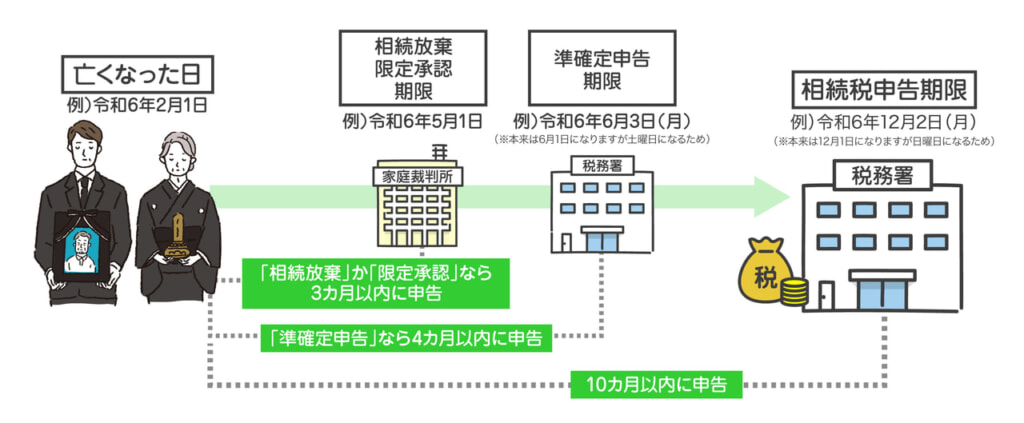

2.相続税に関連する重要な2つの期限

相続税に関連する期限には、相続税申告の10カ月のほか、相続の放棄や限定承認といった相続方法の申述や、被相続人の代わりに行う確定申告である準確定申告があります。

- 相続放棄・限定承認の申述:相続の開始を知った日の翌日から3ヵ月以内

- 準確定申告:相続の開始を知った日の翌日から4ヵ月以内

相続財産に借金や未払い金などのマイナスの財産がある場合や、被相続人が亡くなった年に所得があった場合、これらの申告が必要になる可能性があります。また、どちらも期限があり、相続税の申告期限より短いため注意が必要です。

2-1.相続放棄・相続の限定承認

相続放棄や相続の限定承認といった相続方法の申告は、相続の開始を知った日の翌日から3ヵ月以内に家庭裁判所へ申述する必要があります。

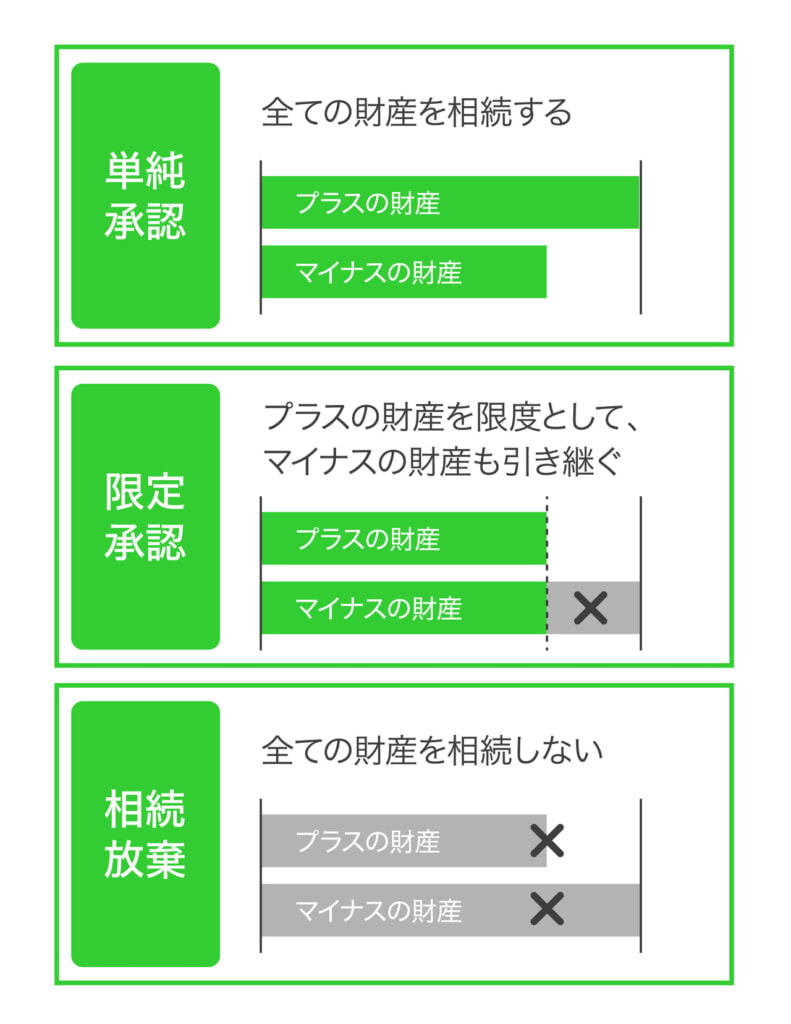

相続方法には以下の3種類があります。

- 単純承認

- 限定承認

- 相続放棄

単純承認は、被相続人のすべての相続財産を相続する方法です。預貯金といったプラスの財産だけでなく、借金といったマイナスの財産もすべて相続します。

限定承認は、マイナスの財産をプラスの財産の範囲内でのみ相続する方法です。相続した分以上に借り入れなどの債務を引き受けずに済み、また、プラスの財産が上回った場合は手元に財産を残すことができます。

相続放棄は、被相続人のすべての相続財産を相続しない方法です。相続人の権利を放棄するため、相続放棄をした場合は相続税申告の必要がなくなります。

【関連記事】限定承認、相続放棄についてもっと知りたい方におすすめ

【限定承認】のメリットとデメリット|相続放棄や単純承認との違いも解説

2-2.準確定申告

準確定申告は、相続の開始を知った日の翌日から4ヵ月以内に行う必要があります。

準確定申告はその死亡した年の1月1日から死亡日までの所得金額の合計が所得控除の合計額を超える場合に必要になる申告です。

準確定申告とは、亡くなった人の確定申告を相続人が代理で申告し納税をすることをいいます。基本的に亡くなった方が下記に該当する場合は、申告が必要です。

- 不動産賃貸の収入がある方

- 個人でご商売(業務委託を含む)をされていた方

- 会社から給与をもらっていた方

- 年金収入があり、源泉徴収されていた方

- 亡くなった年に、亡くなった人が保険の満期金や解約金を受け取っていた場合

- 亡くなった年に、亡くなった人が不動産の売却を行っていた場合

準確定申告では、通常、相続人などが連署で申告書を作成し、被相続人が亡くなった当時の納税地の税務署長へ提出します。

【関連記事】準確定申告についてもっと知りたい方におすすめ

準確定申告【不要?必要?】|準確定申告の必要種類や期限を解説

3.相続税申告を期限内にしないデメリット

相続税の申告期限内に行わなかった場合、多くのデメリットがあり、追徴課税のペナルティを受ける場合があります。また、本来利用できるはずだった税額控除や特例を利用できなくなったりする恐れがあります。

相続税の未払いの状態を続けてしまうと、差押えやほかの相続人に対して納付の督促など、自分以外の家族や親族に迷惑をかけてしまうかもしれません。

3-1.相続税の税額控除や特例の利用ができない可能性がある

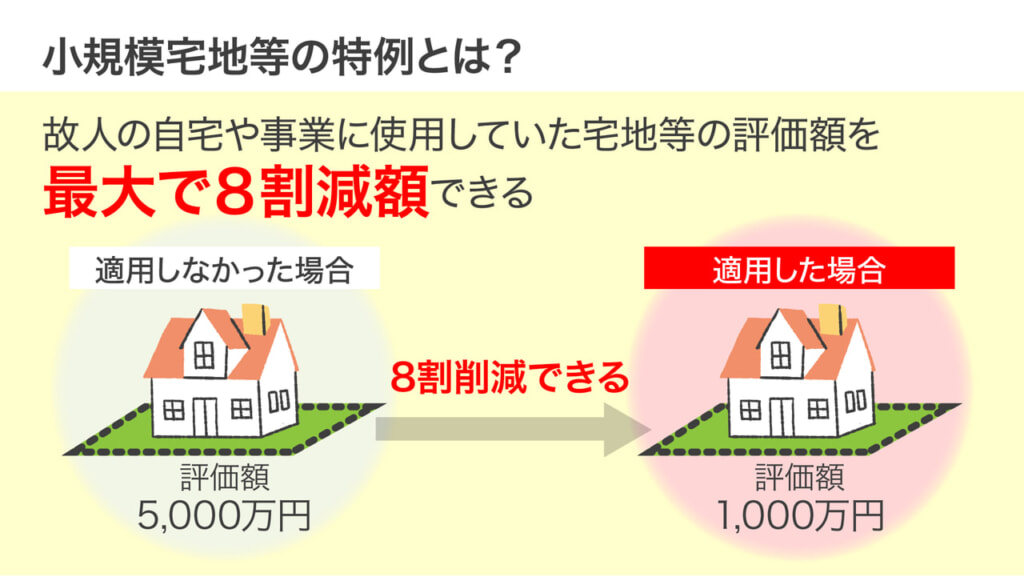

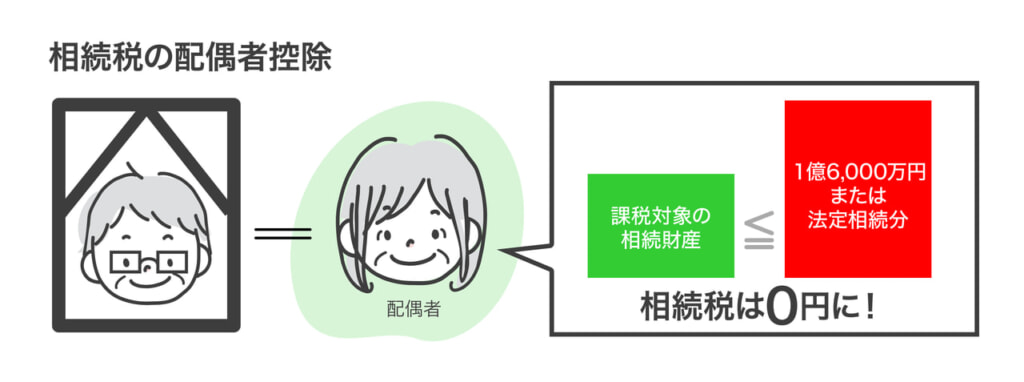

相続税申告を期限内に行わないことで、相続税の税額を減額する税額控除の制度が適用できない場合があります。相続税の税額控除では「小規模宅地等の特例」や「配偶者税額軽減」があり、条件に該当した場合、特例を適用できます。

特例の内容については以下の通りです。

- 小規模宅地等の特例(相続した事業用や居住用、賃貸用の宅地等の評価額の減額特例)

被相続人等や親族が居住していた住居(特定居住用宅地等に該当)が、面積330㎡までの場合など、最大で80%が減額されます。これ以外に一定の要件を満たす場合、その土地の評価額を50%〜80%減額できる。

- 配偶者税額軽減の特例:配偶者が取得する遺産額が、1億6千万円か、配偶者の法定相続分のどちらか多い金額までは相続税がかかりません。

ただし、相続遺産の分割協議が終わっておらず相続税申告ができない場合も、特例の適用はできなくなります。

監修者 藤嵜税理士からアドバイス

特例を受けるためには、当初の申告時に「申告期限後3年以内の分割見込書」を添付し、提出して、相続税の申告期限から3年以内に分割後、修正申告もしくは更正の請求を行うことが必要です。

遺産分割協議が間に合わない場合は、まずは法定相続分で相続税の申告を行い、後から修正する形にするとよいでしょう。

相続税を軽減できる特例や控除については、以下の記事も参考にしてください。

相続税を軽減できる特例と税額控除 条件や計算式を具体例で解説

3-2.延滞税や無申告加算税、重加算税といったペナルティが課税される可能性がある

相続税を申告期限内に申告、納税ができなかった場合、延滞税や無申告加算税や重加算税がペナルティとして課税される恐れがあります。それぞれの税については以下の通りです。

- 延滞税:期限までに税金が納付されなかった場合、期限の翌日から発生し加算される税金

- 無申告加算税:期限までに申告しない場合に加算される税金。申告した日によって税率が変動する

- 重加算税:意図的な財産隠しなど悪質な場合に加算される税金

延滞税は利子として付くため、申告と納税が遅れれば遅れるほど加算されます。また、無申告加算税は申告期限後1ヵ月以内に申告した場合は課税されませんが、それ以降、税務調査の通知や実施の前後で5%〜20%の範囲で税率が変わります。重加算税は最大40%の税額が納付額の税金にかかってきます。

申告期限内に正しく相続税申告を行うことで、これらのペナルティは回避できます。

3-3.納税の督促を無視した場合、財産が差押えされる可能性がある

相続税を納付しない状態を続けた場合、督促状によって督促が行われます。督促で指定された期限内に納付しない場合は国税庁により滞納処分が行われ、相続人の財産について差押えがなされる可能性があります。差押えでは不動産や自動車、船舶といった動産などが対象となり、未払いを続けることには自身の財産を手放さなくてはならないリスクがあるといえるでしょう。

3-4.自分以外の相続人へ納税の督促が来る可能性がある

期限内に相続税を納付しない場合、税務署から督促状が届きます。督促状が発せられて1ヵ月を経過しても納付せず、そのほかに相続人がいる場合、連帯納付義務を持つ自分以外の相続人へ税金納付の督促が送られる可能性があります。相続では、各相続人が相続などで受けた利益の価額を限度として、お互いに連帯して納付しなければならないという義務が発生します。このため、対象者が納税できない場合、そのほかの相続人に迷惑をかけてしまう恐れがあります。

流れとしては、まずは対象者の相続税の納付ができていない旨のお知らせがほかの相続人に送付され、その後、ほかの相続人からの納付を求める場合に納付期限が記載された納付通知書が送られてきます。ほかの相続人が対象者の代わりとして期限内に納付をしない場合は督促状が送られます。

4.相続税の申告期限を延長できるケースとは

相続税の申告期限は原則、延長することができず、相続人間で遺産の分割方法が決まらないといった場合でも認められません。

ただし、以下の相続に関わる重大な事由があった場合は申請によって相続税の申告期限の延長ができる場合があります。

4-1.遺贈に関する遺言書が見つかる、または遺贈の放棄があるケース

遺贈とは、被相続人の遺言によって相続人以外が遺産を取得することをいいます。亡くなることにより発生する贈与である死因贈与も、税法上、遺贈として扱われます。

4-2.胎児がいて、胎児が生まれた場合に相続税申告が不要になるケース

通常、相続人となる胎児が申告期限までに生まれない場合、胎児がないものとして申告書を作成し提出する必要がありますが、この場合は特例が認められています。

4-3.申告期限の直前に認知などで相続人の数に変更があるケース

認知とは、法律上の親子関係を発生させる法的手続です。婚姻関係にない男女間で生まれた非嫡出子も嫡出子と同じ割合の相続分を持ちます。父母の亡くなった日から3年以内に認知の訴えを起こすことで死後でも認知される場合があり、認知によって相続人の数が変わることがあります。

そのほか、相続人が権利を失う廃除や、欠格事由に該当することで権利を失う欠格などで人数に変更がある場合には、延長できる可能性があります。

4-4.死亡退職金や功労金などの支給の確定があるケース

被相続人の死亡によって被相続人に支給されるべきだった退職手当金や功労金といった給与の支給が確定した場合、死亡退職金などは相続税の課税対象となり、被相続人が亡くなったから3年以内に支給が確定したものには相続税がかかることに注意しましょう。

ただし、非課税限度額があるため、限度額以下の場合はそもそも課税がなされません。

非課税限度額の計算は以下の通りです。

500万円×法定相続人の数=非課税限度額

ただし、亡くなった人が会社の役員である場合、その対象会社が同族会社である場合は人為的に行え得る余地が考えられるため、注意が必要です。

4-5.「災害その他やむを得ない理由」に該当するケース

災害その他やむを得ない事由が起こった場合、申請によって理由が止んだ日から2ヵ月の範囲で申告期限を延長できます。

災害その他やむを得ない事由の例は以下の通りです。

- 地震や豪雨災害、落雷、津波などの自然災害

- 火災やガス爆発などの人為的な異常災害

- 重傷病やシステム不能など自己の責めに帰さないやむを得ない事由

ただし、申請が必要となります。

5.申告期限に間に合わない場合の対処法

申告期限までに相続税の申告が難しい場合、状況によって最適な対処法は異なります。状況に合わせて、おすすめの対処法を解説します。

5-1.遺産分割協議が間に合わない場合

相続人間で遺産分割協議が間に合っておらず、最終的な相続分が分からない場合でも、まずは法定相続分で相続税の申告と納税を行いましょう。このときの申請では小規模宅地等の特例や配偶者税額軽減の適用ができないため、注意が必要です。

また、相続税申告時に「申告書期限後3年以内の分割見込書」を添付し、3年以内の遺産分割を目指しましょう。3年以内に分割できた場合、特例の適用ができますので、更正の請求を行いましょう。

なお、3年以内に遺産分割協議が終わらず、裁判で係争中などまた終わらなかったことに一定のやむを得ない事情がある場合は、「遺産が未分割であることについてやむを得ない事由がある旨の承認申請書」を提出することで、さらに延長することができる可能性があります。

5-2.現金での一括納付が難しい場合

相続税の納付は、原則現金での一括支払いですが、難しい場合はクレジットカードの利用や延納(最大20年間の分割支払い)、物納の制度利用を検討しましょう。クレジットカードを利用した場合、納付期限からクレジットカードの引き落とし日まで支払い期限を延ばすことができます。

ただし、クレジットカードを利用する場合、決済手数料が金額によって変動し、かかってくることに注意しましょう。なお、引き落としができなかった場合は、納付期限に遡って延滞税が発生してしまうため、納付が困難な場合は延納や物納がおすすめです。

5-3.書類集めが難しい、またはどうすればいいかよく分からない場合

相続税の申告に必要な戸籍謄本といった書類集めが難しかったり、何から始めればよいか分からなかったりする場合、相続税の専門家の司法書士や税理士への相談がおすすめです。個人で申告書の作成や相続税の計算はハードルが高く、また、書類集めといった手間は大きな負担となるでしょう。

専門家に相談することで、効率よく、また複雑な計算や書類作成をプロに頼むことができ、安心して相続税の申告と納付ができます。相続税の申告について不安や心配ごとがある場合は、まずは税理士に相談してみるとよいでしょう。

6.相続税の申告期限で注意したい特殊なケース

相続税を納付する人の状況によっては、通常よくある場合の申告や納付の期限と異なる可能性があります。

相続税の申告と納付の期限は、被相続人が亡くなったことを知った日の翌日から10ヵ月以内と定められており、一般的には死亡日から10ヵ月以内に行う可能性が高いといえるでしょう。

特に、以下のようなケースに該当する場合には注意が必要です。

6-1.相続の開始を知らなかった場合

相続税の申告期限は相続の開始を知った日の翌日からスタートするため、相続があったことを知らなかった場合は、知った時点から10カ月が申告期限になります。例えば、相続人のうち1人と連絡が取れず、その相続人が被相続人の死亡を知らなかった場合、そのほかの相続人と期限が異なります。

ただし、連名で相続税申告を行う場合は、早く期限が到来する人に合わせて提出する必要があります。

6-2.法定相続人に胎児がいる場合

まだ生まれていない胎児が法定相続人の場合、申告期限までに胎児が生まれると胎児の親権者が胎児の出生を知った日の翌日から10ヵ月以内に相続税申告を行うことになります。申告期限までに胎児が生まれない場合は、胎児がいないものとして相続人は相続税申告を行う必要があります。

この場合、胎児が出生後、胎児は出生の翌日から10ヵ月以内に相続税申告を行い、そのほかのすでに申告している相続人は出生を知った日の翌日から4ヵ月以内に更正の請求を行わなければなりません。

また、胎児が生まれることですべての相続人が相続税申告しなくていい場合、申請によって胎児の生まれた日から2ヵ月の範囲内で申請期限を延長できます。

6-3.法定相続人に幼児など意思無能力者がいる場合

1歳から6歳の幼児が法定相続人の場合、自身で相続税申告ができないため、幼児の法定代理人が相続の開始を知った日が申請期限のスタートとなります。なお、幼児に親権者といった法定代理人が幼児にいない場合は、未成年後見人の選任から申告期限が始まります。

法定相続人が幼児や成年被後見人など、自身で法律行為を行える弁識能力がない状況の場合、親権者や成年後見人といった法定代理人が相続の開始を知った日が申告期限のスタートとなります。

また、幼児に親権者といった法定代理人がいない場合は、未成年後見人の選任から申告期限が開始します。なお、成年後見人が成年被後見人と同様に相続人の場合は、家庭裁判所に申立てを行い、特別代理人を選任する必要があります。

6-4.認知や廃除で新たに法定相続人になった場合

認知や廃除で新たに相続人の立場となった場合、新たな相続人が裁判の確定を知った日の翌日から10ヵ月以内に相続税申告を行うことになります。相続人の増加や異動があっても、新たに相続人となった人以外の相続人の申請期限は変わりません。ただし、相続人の異動が申請期限の1ヵ月以内に起こった場合は、申請によって申告期限を延長できます。

6-5.遺贈で財産を取得した場合

遺言書による遺贈がある場合、遺言書によって遺贈があることを知った日の翌日から10ヵ月以内に相続税申告を行うことになります。遺言書の開示が被相続人の死亡日より後の場合、遺贈を取得する受遺者はほかの相続人と申請期限が異なります。

なお、遺贈は贈与税ではなく、相続税が課税され、受遺者が父母や子どもといった一親等および配偶者以外の人(他人も含む)の場合、税額に2割加算がされます。

6-6.特別寄与料を取得した場合

特別寄与料を取得した場合、遺贈として扱われるため、特別寄与料をもらう人が遺産の取得を知った日の翌日から10か月以内に相続税申告を行うことになります。ただし、被相続人の相続財産が基礎控除額内の場合は相続人の相続税申告と同様に申告は必要ありません。

特別寄与とは、相続人以外の親族が無償で医療看護などの労務の提供を行い、特別の寄与をした場合、寄与に応じた額を相続人へ請求できる制度です。

6-7.被相続人の財産を取得した特別縁故者である場合

家庭裁判所への申立てで特別縁故者と認められた場合、財産を与えられたことを知った日の翌日から10ヵ月以内に相続税申告を行うことになります。特別縁故者とは、被相続人に相続人がいない場合に被相続人の財産を取得できる特別に親しい人を指します。

特別縁故者は遺産の全部または一部を取得でき、法的な関係がない内縁の妻や、被相続人の療養看護をした人などが例として挙げられます。なお、法定相続人がいる場合は特別縁故者は認められず、また、家庭裁判所への申立てが必須です。

6-8.失踪宣告によって死亡が認められ相続が発生した場合

被相続人が失踪後、相続人の手続きによって法律上の死亡が認められた場合、生死不明となって7年が経過した日(危難失踪の場合は危難が去った日)から相続が開始します。失踪を原因とする法律上の死亡が認められるためには失踪宣告が必要です。

失踪には普通失踪と危難失踪の2種類があり、違いは以下の通りです。

- 普通失踪:不在者の生死が7年間明らかでない場合

- 危難失踪:不在者の生死が戦争、船舶の沈没、震災などの死亡の原因となる危難に遭遇し、その危難が去った後、生死が1年間明らかでない場合

相続人は家庭裁判所への失踪宣告の申立てを行い、審判の確定で被相続人が法律上死亡したとみなす効果を発生させることができます。失踪宣告をせず、行政が法律上の死を認定する認定死亡という制度もあります。

7.相続税申告の期限に関するよくあるQ&A

相続税申告の期限に関連するよくある疑問についてピックアップし、まとめています。

より詳しい内容が知りたい場合は、相続の専門家である司法書士や税理士、弁護士へ相談することをおすすめします。

Q1.相続税申告の準備で時間のかかるものはありますか?

相続税の申告では、被相続人のすべての相続人を明らかにする戸籍の謄本が必要であり、複数の戸籍謄本の取得は手間と時間がかかります。被相続人の最後に戸籍がある場所での戸籍謄本だけでなく、これまでの転籍の証明もいるため、複数の市役所で手続きをする必要がある場合が多いといえます。

また、戸籍謄本の取得のほか、財産目録がまとめられていない場合、相続財産の確認に時間がかかることがあります。

Q2.相続税申告が必要な人に対して、税務署から事前に通知がきますか?

相続税が発生する可能性がある場合、税務署から「相続税についてのお知らせ」あるいは「相続税の申告等についての御案内」といった書類が送られてくる可能性があります。案内には「相続税の申告要否検討表」が同封されています。

ただ、相続税申告が必要な場合でも税務署から書類が送られてこない可能性もあるため、相続が発生した場合は相続財産を確認し、必ずご自身で申告が必要かどうかを判断する必要があります。

Q3.相続税の納付期限はいつですか?

相続税の納付期限は、申告期限と同様に、被相続人が亡くなったことを相続人が知った日の翌日から10ヵ月以内です。土曜、日曜、祝日が期限に重なる場合、その次の平日が期限となります。

Q4.相続税の申告書を提出後、税の計算の誤りに気づいた場合はどうすればよいでしょうか?

相続税申告の期限内であれば、誤った部分を訂正して再度申告することができます。誤りが過少であった場合でも期限内であれば過少申告加算税は課されないため、間違いに気づいた場合は速やかに訂正しましょう。

Q5.相続税納付後、確定申告に何か影響はありますか?

確定申告は所得に関する申告であり、相続で得た財産は所得に当たらないため、相続人が確定申告で申告する必要はありません。

ただし、被相続人が亡くなった年の1月1日から亡くなった日までのうち、所得が発生している場合は準確定申告が必要です。

また、相続で得た不動産や株式等を売却して利益が出ている場合は、その相続人が自身の確定申告を行うことになります。

Q6.相続人が相続税申告期限内で死亡した場合、相続税の申告はどうなりますか?

遺産分割協議や相続手続きが終了していないうちに次の相続が始まることを数次相続といい、最初の相続で相続税申告が必要な場合、死亡した相続人の相続人全員は最初の相続の申告を行う義務があります。申告書を提出前に死亡した場合、相続人が申告と納税の義務を引き継ぐことが法律で規定されているためです。

なお、この場合、最初の相続についての申告期限は、次に起こった相続と同様に、最初の相続の申告義務がある者の死亡を相続人が知った日の翌日から10ヵ月以内へと延長されます。

8.まとめ 相続税申告は税理士に相談を

相続税申告は被相続人が亡くなったことを相続人が知った日の翌日から10ヵ月以内に行わなければなりません。原則、延長は認められず、期限内に相続税の申告と納付をする必要があります。

相続税申告が必要かどうかを判断するためには、まずは相続財産や法定相続人の数の確認が欠かせませんが、個人で行うには時間や手間がかかってしまう場合が多いでしょう。

また、税額控除や特例適用をしたい場合は、書類の準備や作成も必要になってきます。

相続税申告が必要かどうかわからないといった心配や不安がある場合は、税の専門家である税理士にまずは相談してみることをおすすめします。

この記事の監修者:藤嵜 聡史(ふじさき・さとし)

税理士

2013年 税理士登録

2023年 日本経営ウィル税理士法人入社

前職では資産税に関する書籍を2冊執筆(共著)。金融機関、不動産会社でのセミナー講師を行い、相続を含む資産税に関する税務相談、申告案件を行う。

藤嵜税理士が所属する日本経営ウィル税理士法人はこちら

この記事の執筆者:つぐなび編集部

この記事は、株式会社船井総合研究所が運営する「つぐなび」編集部が執筆をしています。

この記事は、株式会社船井総合研究所が運営する「つぐなび」編集部が執筆をしています。

2020年04月のオープン以降、専門家監修のコラムを提供しています。また、相続のどのような内容にも対応することができるように

ご希望でエリアで司法書士・行政書士、税理士、弁護士を探すことができます。