「年配の親が田舎に山林を持っているのだけど、相続するときは相続税がどれくらいかかるの?」

「故人の遺産を整理していたら田舎に山林を持っていることが分かったが、何から手続きすればいいの?」

山林の相続では上記のような疑問が多いです。

そもそも山林は活用しにくく管理も必要なことから、相続する際に問題になることが少なくありません。

では山林を相続する時、どのような手続きが必要になるのでしょうか?

また、山林の相続をする時、相続税の計算はどのようなものになるのでしょうか?

この記事では山林の相続税評価方法について詳しくご紹介します。

目次

1. 相続税において評価する山林とは?3つの分類を紹介

山林と一括りにしても、立地条件によって相続税の評価方式が変わります。

区別する立地条件については、市街地に近いか否かといった基準で判断します。

山林には以下の3つの区分が存在します。

1-1 純山林

純山林とは、市街化地域から遠く離れており、住宅用の土地の価額の影響をほとんど受けない山林をいいます。

1-2 中間山林

中間山林とは、市街地の近郊にあり、売買の取引価格の水準が純山林よりも高い山林のことをいいます。

純山林と市街地山林の中間の山林を指します。

1-3 市街地山林

市街地山林とは都市計画法上の市街化区域にあり、土地の評価に当たって宅地の価額の影響を受ける山林をいいます。

分かりやすく言い換えると、人の住む土地の中にある山林のことです。

この市街地山林の相続税評価額の計算については注意が必要です。

単純にそのまま計算してしまうと、実際の価値よりも大幅に高い評価額になってしまう可能性があります。

2. 山林の相続税評価額の計算方法

山林の評価方法は、評価する山林の区分によって利用するものが変わってきます。

山林の区分は、毎年1月1日から12月31日までの間に相続した分につき、国税庁の財産評価基準書(リンク)で確認できます。

純山林:倍率方式

中間山林:倍率方式

市街地山林:宅地比準方式又は倍率方式

どのような計算を行って相続税評価額を算出するかは以下で詳しくご説明します。

2-1 純山林の相続税評価額の計算方法

純山林の相続税評価額は、市区町村の課税台帳で確認できる固定資産税評価額をベースとします。

ただし固定資産税評価額をそのまま相続税評価額とするのではなく、地勢・土層・林産物の搬出のしやすさ・売買実例価額等から定められた倍率を乗算します。

倍率は紹介した財産評価基準書に載っており、インターネットで確認可能です。

純山林の相続税評価額=当該山林の固定資産税評価額×倍率

2-2 中間山林の相続税評価額の計算方法

中間山林の相続税評価額も、固定資産税評価額をベースとします。

この場合も固定資産税評価額をそのまま相続税評価額とするわけではなく、地価事情の類似地域ごとに、近隣の売買実例価格や精通者意見価格を基にした倍率を乗算します。

中間山林の相続税評価額=当該山林の固定資産税評価額×倍率

2-3 市街地山林の相続税評価額の計算方法

市街地山林の評価は原則として宅地比準方式、財産評価基準書に倍率の定めがある場合は倍率方式を採用します。

例外的に、土地の事情により宅地転用が見込めない場合は、純山林として評価額を算出します。

宅地比準方式で計算する方法

宅地批准方式とは、相続した山林を宅地転用したものと仮定して、その場合の1㎡あたりの価格から造成費用を控除して相続税評価額を計算する方法です。

計算式は以下のようになります。

山林の相続税評価額=(宅地として評価した1㎡あたりの価格-1㎡あたりの造成費)×当該山林の面積

倍率方式で計算する方法

純山林・中間山林で用いた倍率方式の計算式では固定資産税評価額を用いましたが、市街地山林を純山林として倍率方式を用いる場合は近傍純山林の単価を用いて計算します。

山林の相続税評価額=近傍純山林の単価(円/㎡)×地積(㎡)

市街地山林を純山林として評価する場合

市街地山林の相続税評価額の計算には、宅地比準方式または倍率方式を用います。

この計算式を用いた場合、実際には活用しづらいためにその金額では到底売却できないような山林に対し適正評価額を大きく上回った評価額を算出してしまう恐れがあります。

特に注意が必要なのは、以下のような項目に該当する活用しづらい市街地山林です。

①面積が広い

②傾斜がきつい

③山林の正面道路が建築基準法上の道路ではない

④道路が狭いなどの理由で自動車で山林まで行くことができない

宅地になりえない市街地山林は純山林として評価することができるので、純山林として計算することで相続税評価額を適正に算出できるようになります。

地積規模の大きな宅地として評価する場合

平成29年の財産評価基本通達の一部改正により、平成30年1月1日以降の土地の評価において「地積規模の大きな宅地の評価」が新しく創設されました。

地積規模の大きな宅地の適用要件に当てはまった場合、以下の計算式を用いて評価額を算出します。

評価額=路線価×奥行価格補正率×不整形地補正率などの各種画地補正率×規模格差補正率×地積(㎡)

ただし、こちらの評価方式が適用できるかどうかは、山林が三大都市圏の該当範囲にあるかどうかで変わります。

ご自身の持つ山林に適用できるかどうかは、山林のある宅地の所在する市町村が適用チェックシートの2面に挙がっているかを確認した上で、さらに市町村又は府県に直接確認する必要があります。

これは適用範囲が全範囲ではなく一部に限定されているためです。

3. その他、特殊な山林の相続税評価の方法

山林の中には保安林や特別緑地保全地区にあるものなど、通常の山林と異なったものもあります。

この場合はどのように相続税評価額を計算するかご紹介します。

基本的には、前述でご紹介した通常の山林の評価額よりも減額して評価をします。

3-1 保安林等の場合

保安林とは森林法などの規定に基づき土地の利用又は立木の伐採について制限を受けている山林のことをいいます。

保安林は周囲の環境の保全や、土砂崩れなどの災害を防止、又は景観を守るためなどの目的で定められています。

保安林の相続税評価額=通常の山林の評価額×(1ー立木の伐採制限に応じる控除割合)

立木の伐採制限に応じる控除割合は、制限が厳しければ厳しいほど大きくなります。

最も厳しい制限は全面的に伐採を禁止する禁伐ですが、この禁伐の場合には、通常の山林評価額の20%が保安林の評価額となります。

3-2 特別緑地保全地区内にある山林の場合

特別緑地保全地区制度とは、都市における良好な自然的環境となる緑地において、建築行為など一定の行為の制限などにより現状凍結的に保全する制度です。

都市緑地法12条に定められています。

建築行為など一定の行為が制限されるため、土地の活用方法にも制限がかかります。

宅地の造成や木材の伐採も制限され、原則としてほかの用途への転用ができません。

そのため、相続税評価は以下のように計算されます。

特別緑地保全地区内の山林の相続税評価額=通常の山林の評価額 × (1-80 /100)

つまり、通常の山林の評価額から80%減額された額が、特別緑地保全地区内の山林の評価額となります。

3-3 貸し付けられている山林の場合

賃借権の目的となっている山林の相続税評価額は、賃借権が設定されていないと仮定したその山林の相続税評価額から、賃借権の価額を控除して算出します。

賃借権の価額は、山林の評価額と同じように山林の区別により評価方法が変わってきます。

賃借権が設定されている山林が純山林の場合、賃借権の価額は相続税法23条に規定されている地上権及び永小作権の評価方法を準用します。

この評価方法では、権利の残存期間に応じて、その目的となっている土地の賃借権などの権利を取得したときにおける、賃借権などの権利が設定されていない場合の時価に対して規定の割合を乗じて金額を計算します。

3-4 土地の上に存する権利が競合する山林の場合

相続した山林の上に、区分地上権と賃借権など、併存可能な権利が2つ以上ある場合があります。

その場合の相続税評価額の算出については、財産評価基本通達54-2にて以下のように規定されています。

(1)賃借権又は地上権及び区分地上権が設定されている場合の賃借権又は地上権の価額

山林の相続税評価額=賃借権などの権利の価額×(1- 区分地上権の評価の定めにより評価した区分地上権の価額/その山林の自用地としての価額)

自用地とは、所有者以外に使用する権利者がいない土地をいいます。

(2)区分地上権に準ずる地役権が設定されている承役地に賃借権又は地上権が設定されている場合の賃借権又は地上権の価額

山林の相続税評価額=評価した賃借権または地上権の価額× (1- 区分地上権に準ずる地役権の評価の定めにより評価した区分地上権に準ずる地役権の価額/その山林の自用地としての価額)

3-5 分収林契約に基づいて貸し付けられている山林の場合

分収林とは、山林を土地の部分を所有する権利と樹木の部分を所有して経営する権利に分離して、経営の結果、出た利益を両所有者が決めた割合で折半するという仕組みのことをいいます。

例を挙げると、分収造林は最も一般的に行われている分収林です。

この分収林契約に基づいて貸し付けられている山林の相続税評価額の計算は、財産評価基本通達55にて以下のように規定されています。

分収林契約に基づいて貸し付けられている山林の相続税評価額=貸し付けられている山林の地上権や賃借権の権利の価額× その分収林契約に基づいて造林又は育林を行う者に係る分収割合

4. 山林にかかる相続税の延納の特例

特定森林経営計画が定められている区域内の山林を一定の被相続人から相続又は遺贈により取得した一定の相続人が、自ら山林の経営を行う場合には、特例山林に係る課税価格の80%に対応する相続税の納付が猶予されます。

猶予される相続税額を「山林納税猶予税額」といいます。

また、この山林納税猶予税額は、その林業経営相続人が死亡した場合にはその納税自体が免除されます。

免除されるためには、死亡した日から6ヶ月を経過する日までに一定の書類を税務署に提出することが必要になります。

また、山林納税猶予税額が免除されるまでに特例山林について山林の経営をやめるなどの一定の事由が生じた場合、山林納税猶予税額の全部又は一部を利子税と併せて納付する必要があるので注意が必要です。

5. 山林の相続をする際の相続手続き

山林も家などと同じく不動産ですので、法務局での登記の名義変更の手続が必要になります。

しかし通常の宅地での登記の名義変更とは異なった手続も必要になります。

ではどのような流れで相続手続を行えばよいのでしょうか?

手順について順番にご紹介していきます。

5-1 山林の管轄内の法務局で名義変更手続きを行う

山林を相続する場合、その山林の管轄内の法務局にて名義変更登記手続を行います。

必要書類は以下の通りです。

①被相続人の戸籍謄本及び住民票の除票

相続開始を確認するために必要です。

②相続人の戸籍謄本

被相続人の相続人であることを確認するために必要です。

③山林を相続する人の住民票

相続人が実際にいるのかを確認します。

④固定資産税評価証明書

山林の所有権の確認・登記の名義変更のための登録免許税の計算のために必要です。

そのほか、山林の相続に関わる遺産分割協議書や遺言書などがある場合は、それらの提出も必要になります。

相続登記は相続人自身でも可能ですが、必要書類の収集や登記申請書の作成など専門性の高い事柄も多く、手間がかかることは間違いないので司法書士などの専門家に相談して手続を進めることをお勧めします。

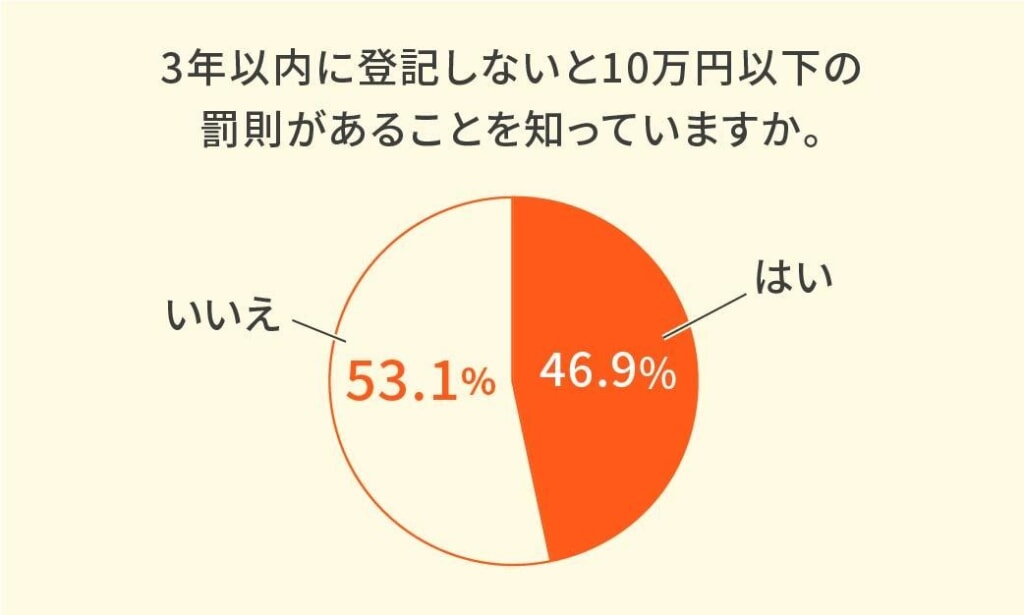

5-2 市町村へ「森林の土地の所有者届出書」を出す

山林を相続したら、90日以内に山林の位置する市区町村へと所有者である旨の届出をする必要があります。

また、届出には相続を証明する戸籍謄本や山林の位置を示した図面など、他にも提出が必要となる書類があります。

なお、届出をしなかった場合、10万円以下の罰金が科される可能性がありますので、相続開始後は早めに届出を出した方が良いです。

6. 山林の相続や相続税についての相談は税理士まで

相続税の手続きは申告書の作成などいろいろな作業が必要となります。

相続の手続きは難しい部分も多く専門性が高いため、慣れない方が行うには大変な作業です。

また、相続財産に山林が含まれていた場合、山林の区分の判断や相続税評価額の計算など、ますます手間のかかることが増えます。

その上、適切な申告を行わないと、後々の税務調査で払わなくてもよかったはずの税金を払うことになってしまう可能性もあります。

故人が残してくれたせっかくの遺産をよりよい形で相続して受け継いでいくために、そしてご自身にとって一番良い形で税金を正しく納めるためにも、相続税申告に迷われた際には専門家である税理士にぜひご相談ください。

遠藤秋乃

遠藤秋乃大学卒業後、メガバンクの融資部門での勤務2年を経て不動産会社へ転職。転職後、2015年に司法書士資格・2016年に行政書士資格を取得。知識を活かして相続準備に悩む顧客の相談に200件以上対応し、2017年に退社後フリーライターへ転身。

この記事の執筆者:つぐなび編集部

この記事は、株式会社船井総合研究所が運営する「つぐなび」編集部が執筆をしています。

この記事は、株式会社船井総合研究所が運営する「つぐなび」編集部が執筆をしています。

2020年04月のオープン以降、専門家監修のコラムを提供しています。また、相続のどのような内容にも対応することができるように

ご希望でエリアで司法書士・行政書士、税理士、弁護士を探すことができます。