相続が発生した場合、葬儀や四十九日などを済ませるとともに検討しなければならないのが、相続税申告です。

申告手続き自体が不慣れであるケースが大半であり、税理士に依頼すべきかどうかの判断基準もわからない場合が少なくありません。

目次

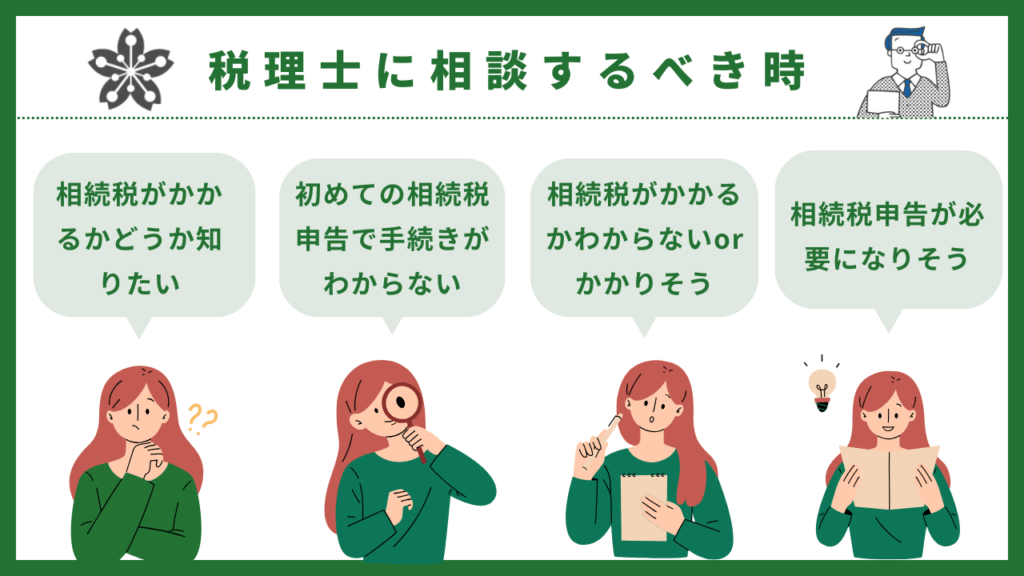

1. このような場合は税理士にまず相談を

相続が発生した場合でも、すべてのケースにおいて税理士に相談が必要ということはありません。

一般的には以下のいずれかに該当する場合には、一度税理士などの専門家に相談することをお勧めします。

1-1 相続税がかかるかどうか知りたい

まずは生前のうちに、将来相続税が発生するかどうか確認したい場合です。

生前贈与などの対策を行うことが望ましいケースもあるため、将来の相続税をシミュレーションすることによって効果的な相続対策を実行できます。

1-2 初めての相続税申告で手続きがわからない(忙しくて時間がない)

実際に相続が発生し、相続税申告が必要な場合でも、相続税計算の流れを理解し、正確に申告書を作成することは容易ではありません。

また仕事や育児などで忙しい場合には、相続に充てるための時間を確保すること自体が困難なケースも多いため、そのような場合には早めに税理士へ相談することをお勧めします。

1-3 相続税がかかるかわからない(かかりそう)

相続税の計算においては、正味の遺産総額(プラスの財産からマイナスの財産を控除した残額)が基礎控除額(3,000万円+600万円×法定相続人の数)以下であれば納税額は発生せず、申告も不要です。

原則として相続税が生じる場合には申告手続きが必要となりますが、そもそも相続税の計算自体が複雑であり、相続人自らが申告義務の有無を判定することは容易ではありません。

たとえば相続財産が多い事例では、遺産総額を計算するには財産ごとに相続税評価額を算定する必要があるため、申告義務の判定も複雑なものとなります。

そのような場合には、申告漏れとならないように税理士へ相談し、まずは申告義務や相続税の有無を確認しましょう。

1-4 相続税申告が必要になりそう

財産額が大きく、相続税申告が必要なことが明らかなケースです。

相続税申告は、相続の開始があったことを知った日(通常は被相続人の死亡日)の翌日から10ヵ月以内に申告しなければならないため、申告が必要であることが明らかな場合には早めに税理士へ相談しましょう。

また相続税の計算においては、「配偶者の税額軽減」や「小規模宅地等の特例」など、申告しなければ適用できない特例制度があります。

そのためこれらの特例によって相続税がゼロとなる場合には、申告手続きが必要となりますのでご注意ください。

1-5 相続税がかかるだろうとほぼわかっているが、納税額を安く押さえたい

税理士へ相談するケースとしては、単に自分で申告手続きを行うことが不安な場合だけでなく、相談することで節税に繋がることを期待する場合も多いです。

相続税の計算においては様々な特例制度が設けられているため、適用漏れがあれば余分な税金を支払うこととなってしまいます。

またすでに発生した相続だけでなく、将来発生する相続も加味した上で、トータルでの税金が安くなるようにアドバイスを受けることも可能です。

1-6 相続財産が多い

先述したとおり、相続税の申告義務を判定するためには遺産総額を計算しなければならず、それぞれの財産ごとに相続税評価額を算出しなければなりません。

また相続財産が多い場合には、相続人の見落としや課税対象であることの認識がないなどの理由により、一部が相続財産から漏れてしまうケースも頻発します。

そのため相続財産が多い場合には、一度税理士へ相談し、漏れのないように助言を受けることも検討しましょう。

1-7 相続財産の中に不動産がある(1つでも価額によっては&多数ある場合は税申告の可能性も)

現預金だけでなく、不動産やオーナー会社の株式など、評価額の算定自体が難解な財産が含まれているような場合には注意が必要です。

特に不動産については、先述した「小規模宅地等の特例」だけでなく、その不動産の用途によっても評価額が変わります。

仮に評価額に誤りがあれば、納税漏れとなるリスクだけでなく、反対に納税額が過大となってしまう可能性もあります。

したがって相続財産に不動産があるケースでは、積極的に専門家へ相談するようにしましょう。

1-8 税務署からの書面(お尋ね/お知らせ)が届いた

相続発生日から半年程度経過した段階で、税務署から「相続税申告が必要ではありませんか?」という内容のお尋ね文書が届くことがあります。

税務署では過去の申告状況や登記情報をもとに概ねの財産額を把握しており、財産額が大きい場合には相続人に対してお尋ね文書を発送しているのです。

また相続税申告をしなかった場合、その数年後に「申告義務があったのではないですか?」という内容のお尋ね文書が届くケースもあります。

そのような場合には、税務署側で何らかの情報を得ている可能性が高いでしょう。

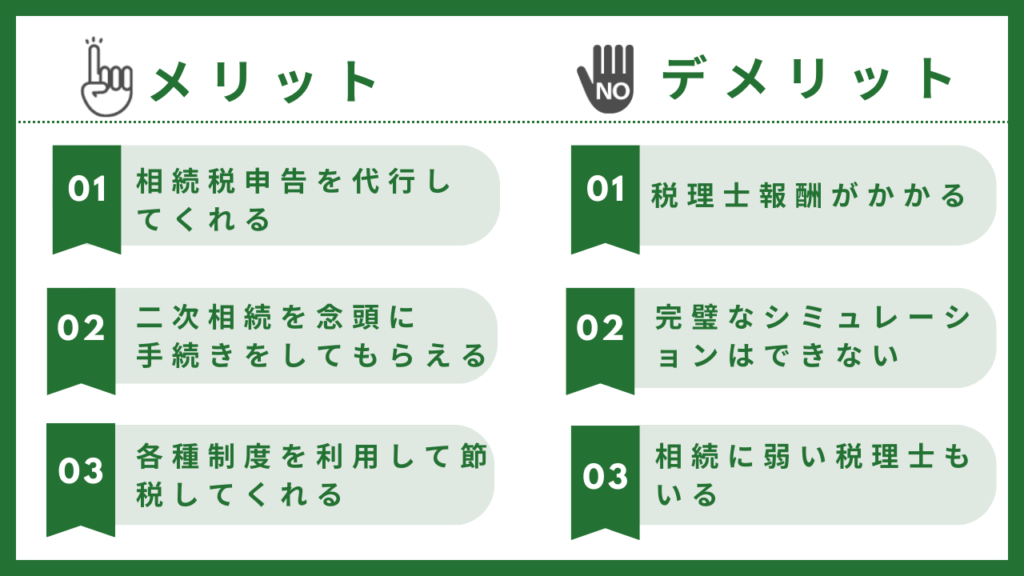

2. 税理士に依頼するメリット・デメリット

相続手続きを税理士へ依頼するメリットやデメリットについては、主に以下の項目が挙げられます。

2-1 相続相談を税理士に依頼するメリット①:相続税申告を代行してくれる

税理士へ依頼することにより、複雑な相続税の申告手続きを代行してもらうことができます。

相続税申告は多くの人々にとって馴染みのない手続きであるため、そこから解放されることは単に時間的コストが削減されるだけでなく、心理的ストレスの軽減にも繋がります。

2-2 相続相談を税理士に依頼するメリット②:二次相続を念頭に置いた手続きをしてもらえる

相続対策においては、目先の相続での税金を安くすることばかりに執着してしまうと、将来の相続まで加味した場合にかえって全体の納税額が増えてしまう場合もあります。

税理士へ依頼することにより、そのような二次相続も含めたアドバイスを受けることができるため、効果的な相続対策を実行しやすくなります。

2-3 相続相談を税理士に依頼するメリット③:各種制度を利用して節税してくれる

先述した配偶者の税額軽減や小規模宅地等の特例だけでなく、相続税の計算においてはいくつもの特例制度が用意されており、適用が漏れてしまえば納税額が過大となってしまいます。

税理士へ依頼することにより、個々の相続事例に照らし合わせ、適用可能な特例制度をしっかりと用いることで納税額を減らすことができます。

2-4 相続相談を税理士に依頼するデメリット①:税理士報酬がかかる

当然ですが、税理士へ依頼することによって税理士報酬が発生します。

相続税申告の場合には、財産額によって料金が変動するケースが多く、一般的には遺産総額の0.8~1%程度が相場となります。

2-5 相続相談を税理士に依頼するデメリット②:完璧なシミュレーションはできない

生前の相続対策や将来の二次相続に関しては、あくまで現行の税法に則ってシミュレーションを行います。

そのため、その後の税制改正によってはシミュレーション結果が変わってしまい、計画の見直しが必要となる可能性があります。

2-6 相続相談を税理士に依頼するデメリット③:相続に弱い税理士もいる

内科や外科、精神科などの専門分野に分かれる医師と同様に、税理士にも専門領域があります。

個人事業主や法人業務を中心とする税理士も多く、相続税手続きにはあまり精通していない税理士も少なくありません。

したがって誤った税理士に依頼してしまうと、高額な報酬を請求される、充分な節税を行ってもらえないなどの不利益を被る可能性があるためご注意ください。

3. 相続税申告を税理士に依頼するときの選び方

適切な判断基準を持たずに、相続に強い税理士を選ぶことは容易ではありません。

そこで以下の内容をひとつの判断基準として、税理士探しを行うことをお勧めします。

なお相続に強い税理士の選び方については、こちらの記事で詳しく解説しています。

3-1 相続税申告の実績数

一般的には相続税申告の実績が多いほど、税理士事務所や各々の税理士にノウハウが蓄積されていると考えられるため、年間の申告実績は判断基準となります。

目安としては申告実績が年間50件程度あれば安心です。

3-2 相続税を専門(得意)としているか(法人税や所得税ではなく)

先述のとおり、税理士事務所の中には相続が専門外の場合も少なくありません。

近年では多くの税理士事務所がホームページを設けているため、相続専門の事務所かどうか確認しましょう。

3-3 税務調査に入られる率が低いか

相続税申告の場合、税務調査が行われる可能性は10%前後といわれていますが、相続専門の税理士として税務署から一定の信頼を得ている場合には、税務調査に入られるリスクも自ずと減少するものと考えられます。

3-4 税理士報酬は明確か

税理士報酬の一般的な相場は遺産総額の0.8~1%程度といわれています。

しかし基本料金に加え、遺産に宅地や非上場株式の評価などが含まれる場合には、追加料金が発生することも多いです。

見積もりを依頼する場合には、そこに含まれるサービス内容にも注意しましょう。

3-5 相続税の納付金額と税理士報酬を合算して考慮する(税理士報酬だけで選ばないこと)

相続税は税理士の知識や経験によって納税額が大きく変わる可能性のある税金であるため、報酬の大小によって税理士を選ぶことは得策ではありません。

したがって税理士報酬だけでなく、節税提案もしてくれる税理士を選ぶように心掛けましょう。

3-6 手続きも考慮した提案をしてくれるか

相続手続きは相続税申告だけでなく、遺産分割協議や不動産登記など多岐にわたりますが、中には申告のみを請け負って他の業務について一切関知しない税理士もいるようです。

したがって申告以外の手続きも含め、包括的な提案があるかどうかについても重視しましょう。

3-7 自分でもできる内容をいかに深く網羅的に代行してくれそうか

相続手続きについては、依頼者が自ら行うことも可能です。

依頼したい手続きの範囲は依頼者によって異なるため、自身のニーズに応じた手続きを網羅的に代行してくれることが重要です。

3-8 相続税申告を税理士に相談する際の選び方のその他の基準

これまで解説した判断基準よりは多少重要度が劣るため、以下の内容のみで税理士を選ぶことはあまり適切ではありませんが、先述した判断基準と合わせてご確認ください。

(1) 話をしっかり聞いてもらえる

遺産分割協議のように相続手続きにおいては複数の選択肢が存在するケースも多く、それらを決定する際には相続人の意思が最も重要です。

申告を完了させることがすべてではなく、気持ちを汲み取ってくれるような税理士を選びましょう。

(2) 丁寧に理解できるまで説明してくれる

依頼者側は相続手続きに馴染みのないケースが大半であるため、相続税計算の流れや特例制度など、税理士がわかりやすく丁寧に説明してくれることも重要なポイントです。

(3) できないことはできないと答える

税理士でも対応できない業務は存在するため、相談内容に対して曖昧な回答はせず、対応の可否について明確な回答が得られるかどうか確認しましょう。

(4) 費用(料金表)が明確、事前見積もり

ホームページなどで料金体系が掲載されているケースもありますが、個々の相続事例で税理士報酬は変動するため、必ず事前見積もりを取るようにしましょう。

(5) アクセスが良いか

相続では何度も税理士との打合せが必要であるため、あまりにも遠方の場合やアクセスが不便なケースでは不都合が生じる可能性があります。

(6) レスポンスや、報連相がしっかりしているか

相続税申告には期限があるため、税理士側のレスポンスが遅い、報連相がないなどの問題はできる限り避けたいものです。

したがって依頼前に、事務所や担当者のレスポンスに不安がある場合には注意しましょう。

(7) 相談は無料か、土日や平日夜間でも相談できるか

土日や平日夜間しか時間が確保できない場合には、そのような日時でも対応可能かどうか、税理士側へ確認しましょう。

また初回相談料については無料と有料のどちらのケースもありますが、一概にどちらが好ましいとは言えません。有料、無料で判断せずに、選択肢を広げて相談することをお勧めします。

(8) オンラインの相談を実施しているか

仕事や育児で時間を確保することが難しい場合には、zoomなどを利用したオンライン面談が可能な事務所を探してみるのも良いでしょう。

オンライン面談が可能であれば、正式に依頼した後でも有効活用することができます。

4. その税理士が相続税申告に強いかどうかの見極め方

相続に強い税理士を見極める場合、具体的には以下の観点から判断することをお勧めします。

4-1 不動産の評価を合法的に下げられるか(節税)

不動産の相続税評価額を算定する場合には、用途によって評価方法が変わります。

また不動産の実地調査により、測量や周辺の環境を調査することで評価額が下がる場合もあります。

4-2 税制上の特例を活用して節税できるか

相続税の計算においては、配偶者の税額軽減や小規模宅地等の特例など様々な控除や特例制度があり、適用漏れがあれば余分な相続税を支払うこととなるため、これらの制度を利用した節税提案の有無が重要です。

4-3 二次相続も見据えた提案、サポートができるか

相続税のシミュレーションを行う場合、二次相続まで加味しなければ相続税が増えてしまうケースがあります。

また税金面以外でも、依頼者の意向を確認しながら将来の計画を立てる必要があります。

今回の相続手続きだけでなく、将来を見越したサポートを受けられるかどうか重視しましょう。

4-4 税務調査のサポートができるか(書面添付制度があるか)

申告から数年後に税務調査が実施された場合に、税理士が調査に同席し、必要に応じて修正申告を行ってもらえるのかどうか、正式な依頼を行う前に確認しましょう。

また書面添付制度を活用することにより、税務調査に入られるリスクを減らすことができるため、税理士側における書面添付制度の利用状況もひとつの指標となります。

4-5 相続に関する書籍出版(歴)

相続に関する知見や実務経験の指標として、書籍の出版経験を参考にするのも良いでしょう。

一般向けの内容だけでなく、専門家向けの書籍の出版や情報発信をしている場合には、さらに信頼性が高まります。

4-6 相談実績、申告実績

相続専門の税理士事務所では、ホームページに相談実績や申告実績を記載するケースも多いです。

「申告実績」が実際に相続税申告を行った件数であるのに対し、「相談実績」は電話やメールなどで相談を受け、最終的に受注しなかったものも含まれているためご注意ください。

また事務所全体の「申告実績」は多くても、税理士1人あたりの実績は少ないケースもあります。相談の際には、担当者個人の「申告実績」もヒアリングするようにしましょう。

5. 相続に強い税理士の主領域

相続を専門として扱う税理士の場合には、主に以下のような業務に対応しています。

5-1 相続税の対象か否かの判断

相続が発生した場合において、被相続人の財産状況の調査や実際に相続税が発生するかどうかを確認し、その後における手続きの方向性を検証します。

5-2 相続税額のシミュレーション

相続税が発生する場合には、財産ごとに相続税評価額を算定し、具体的な納税額をシミュレーションします。

なお相続税額は遺産分割の結果によっても変動するため、必要に応じて数パターンの検証を行います。

5-3 相続税申告

相続税の申告義務が生じる場合には、申告期限内に相続税申告書を作成し、税務署へ提出します。

なお申告期限までに遺産分割協議がまとまらなかった場合でも、法定相続分で相続したものとして申告手続きを行う必要があるためご注意ください。

5-4 生前贈与(贈与税)

実際に相続が発生した場合だけでなく、生前における相続対策の一環として生前贈与を行うことも有効です。

税理士側で相続税のシミュレーションを行い、生前贈与の効果や必要性を検証した上で、計画的に実行します。

5-5 生前にできる相続税の節税提案

生前贈与以外にも、将来の相続に向けた節税方法を提案します。

具体的には、生命保険の活用やオーナー会社の自社株対策、相続時精算課税制度の適用、不動産を用いた相続対策など、個々の事例に合わせて多角的なアドバイスを行います。

6. 税理士ではなく他の士業に相続の相談を行うべきケースとは

相続手続きに携わる専門家は税理士だけではありません。

以下では税理士以外の専門家に対し、それぞれどのようなケースで相談すべきか解説します。

6-1 司法書士に相談するべきケースとは(相談内容、状況)

相続に際して司法書士へ依頼が必要な場合は、相続登記を行うケースです。

被相続人名義の不動産がある場合には、相続によって不動産の名義変更が必要となるため、その際に司法書士へ登記手続きを依頼します。

相続税申告が不要な場合、遺産分割協議書の作成や相続登記を司法書士へ依頼することで、必要な相続手続きの大部分を完了させることができます。

なお相続にあたって司法書士へ相談すべきケースについては、別記事で詳しく解説していますのでぜひご参照ください。

6-2 弁護士に相談するべきケースとは(相談内容、状況)

相続においては遺産分割がまとまらず、いわゆる「争族」へと発展するケースも少なくありません。

相続人同士が揉めてしまい、話し合いが収束する見通しが立たない場合には、弁護士への相談を検討してください。

また遺言書の内容に納得がいかないケースにおいても、遺留分減殺請求が可能となる場合がありますので、弁護士からのアドバイスをもらうようにしましょう。

6-3 行政書士に相談するべきケースとは(相談内容、状況)

行政書士に関しては書類の代理作成が主な業務となり、相続に関しては遺言書や遺産分割協議書の作成、相続人調査などが主な業務となります。

ただしこれらの業務に関しては、行政書士以外の士業が行うこともできるため、士業間で依頼する業務が重複しないように注意しましょう。

7. 税理士に支払う料金と相場

相続手続きに関して税理士へ依頼する場合の料金としては、一般的には財産額の0.8~1%程度が相場であると言われています。

ただし基本料金のほかに、相続財産に宅地や自社株などが存在する場合や、申告後の税務調査対応が必要となった場合など、状況に応じて追加料金が発生する場合もあります。

なお税理士に支払う料金に関しては、こちらの記事で詳しく解説しています。

服部大税理士事務所 税理士・中小企業診断士 服部 大

服部大税理士事務所 税理士・中小企業診断士 服部 大2020年2月、30歳のときに愛知県名古屋市内にて税理士事務所を開業。平均年齢が60歳を超える税理士業界内で数少ない若手税理士として、同年代の経営者やフリーランス、副業に取り組む方々の良き相談相手となれるよう日々奮闘中。単発の税務相談や執筆活動も承っており、「わかりにくい税金の世界」をわかりやすく伝えられる専門家を志している。