フリーランスや個人事業主の方が所得税を支払うために行う確定申告。場合によっては納めた税金の一部が返ってきます。

口座に入金された還付金って、どう仕訳するのかはご存知ですか?還付申告について知っておきたいポイントとともにご紹介します。

1. 確定申告の基本

フリーランスや個人事業主の方などが、所得税を支払うために行う確定申告。

1月1日から12月31日までの納税者の一年間の所得についてその年の翌年、2月18日から3月15日までの間に、確定申告書や決算書などの書類を税務署に提出するか、電子申告(e‐Tax:イータックス)をします。

場合によっては、確定申告をしたことで、払い過ぎた税金が戻ってくることもあります。

2. 所得税の還付金は、どう仕訳する?

所得税や住民税などは経費として扱えません。

これらの税金は納税者自身に課されたもので、事業とは関係がないためです。

還付金も同様のロジックで、経費でもなく収入でもありません。

そのため、通常の経費とは区別する必要があります。

ここで、簡単に簿記の基礎知識を押さえておきましょう。

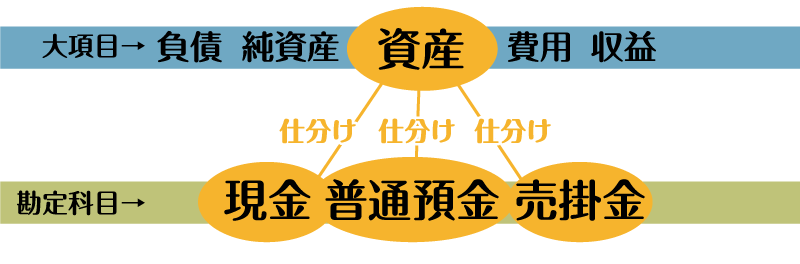

簿記では、お金のやりとり「取引」をグループ分けして記録し、管理します。5つの大項目「資産」「負債」「純資産」「費用」「収益」に分類し、それらの5つの項目をさらに細かく分けた「勘定科目」で、さらに細かな管理ができます。

例えば、大項目「資産」には 「現金」「普通預金」「売掛金」などの勘定科目があり、これらの分類でふるいわける「仕訳」をすることで、資産の増減を管理することができます。

なお、実際の仕訳は、 勘定科目と金額を一緒に記帳することで行えます。

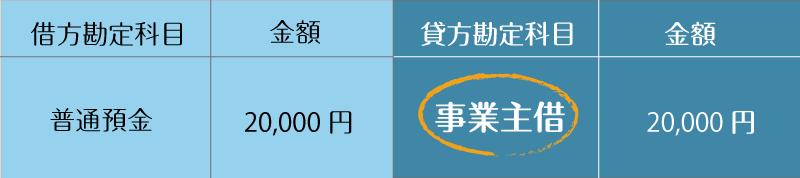

所得税の還付金は、勘定科目「事業主借(じぎょうぬしかり)」で仕訳します。事業主借は、プライベートなお金を事業に使った場合に使う個人事業主特有の勘定科目です。

これで仕訳をするメリットは、源泉徴収額を管理するだけで楽に済むことです。

源泉徴収時点では「事業主貸(じぎょうぬしかし)」を使い、還付時点では「事業主借」を使って仕訳を行いましょう。事業主借(還付金)を貸方にして仕訳し、処理します。

ちなみに、この仕訳は、事業用の預金口座に還付金が振り込まれた場合、残高が増えたことを記録するために行うものです。

つまり、プライベート用の口座に還付金が振り込まれた場合、この仕訳を行う必要ありません。

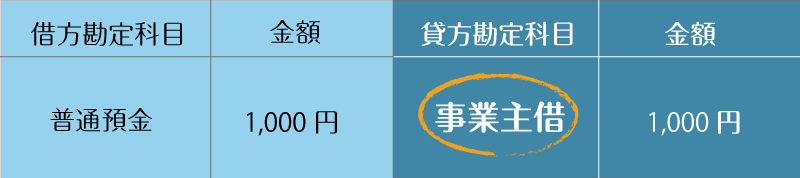

還付金が振り込まれた際に「還付加算金」が一緒に振り込まれる場合もあります。還付加算金とは、還付金を受け取る際に発生する利子のようなものです。

この還付加算金を受け取っているかは、税務署から届く「国税還付金振込通知書」で確認できます。「内還付加算金」という項目に金額の記載があれば、それが還付加算金です。

仕訳をする場合、受取利息ではなく「事業主借」を使って処理します。

3. まとめ

個人事業主の方は、所得税以外にもさまざまな税金を支払います。

例えば、固定資産税や自動車税、消費税や印紙税などは、事業に関わるものと扱われ、勘定科目には「租税公課」が使えます。

一方、自家用車に課される自動車税、住民税や延滞税などを事業用の口座から支払った場合、事業に関わらないので「事業主貸」を使って仕訳することが求められます。

慣れないうちは何をどう仕訳するかの判断は実に難しいものです。経費は経費、そうでないものは経費としない、正しい仕訳をする必要があります。

仕訳についてもっと詳しく相談したい場合、税理士などの税の専門家にするか、税務署の相談窓口に直接問い合わせるようにしましょう。

【関連記事】確定申告でお困りの方はこちらの記事をご覧ください

【掛け持ちアルバイトの確定申告や年末調整まるわかり】103万円は気にするべき?

準確定申告【不要?必要?】|準確定申告の必要種類や期限を解説

【贈与税申告の時期や計算法を紹介】贈与税の確定申告しなくてもバレない!?

この記事の監修者