所得税は給与から天引きされているため、確定申告をしたことがない方も多いと思います。

しかし、フリーターなどアルバイトを掛け持ちしている場合も、確定申告は必要ないのでしょうか?

今回は、給与所得に課税される所得税や、掛け持ちアルバイトの源泉徴収と年末調整、確定申告についてご紹介します。

目次

1. 給与に課税される所得税を理解しよう

みなさんがもらっている給与は「給与所得」という所得区分に該当し、所得税と住民税の課税対象となります。

給与を受けている人はすべて給与所得者に該当することになります。正社員でもパート・アルバイトでも、給与を受けている人はすべて給与所得者です。

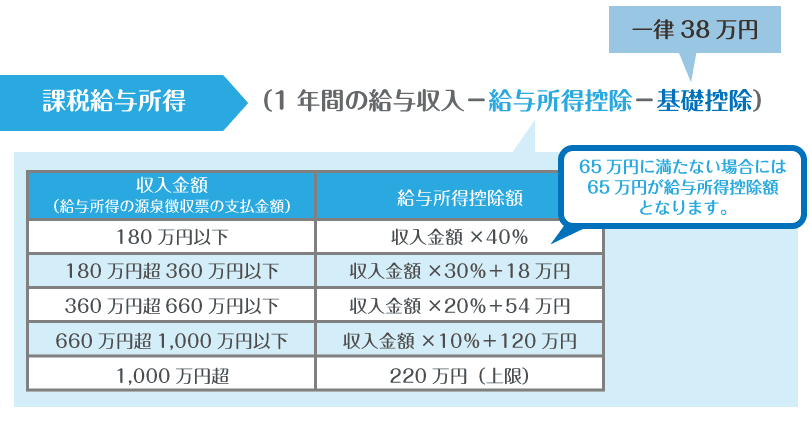

1-1 課税対象となる給与所得の計算

1年間に受け取った給与全てが所得税の課税対象となるわけではありません。

①所得税には基礎控除があり、さらに、②給与所得者には給与所得控除があります。これらの控除額を引いた金額が課税対象になります。

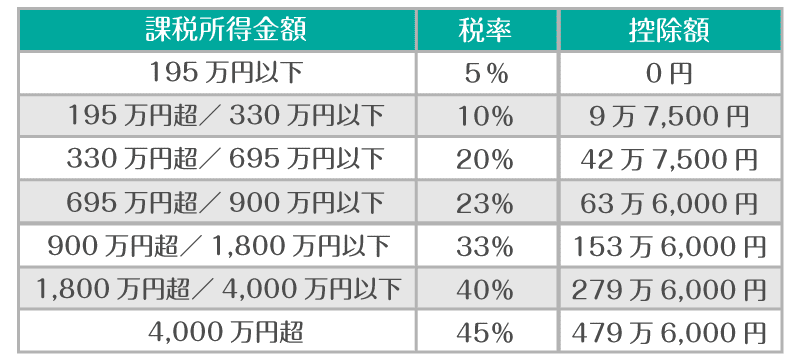

上記で算出された金額に税率をかけて所得税を計算します。ちなみに、所得税の税率は以下の通りです。

1-2 1年間の給与収入が103万円より低ければ所得税は課税されない

給与所得控除の最低金額が65万円となり、基礎控除との合計は103万円です。したがって、給与所得が103万円を超えない場合には所得税は課税されません。

2. 掛け持ちアルバイトの源泉徴収

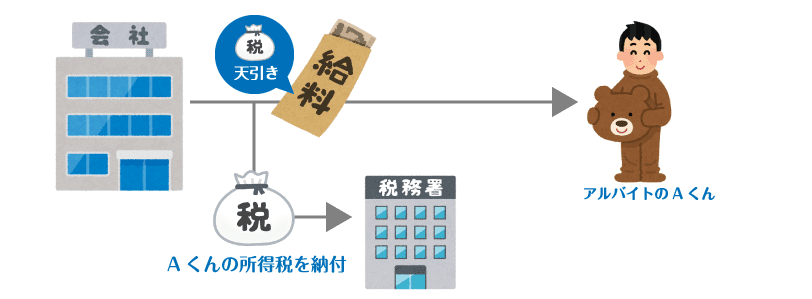

給与を受け取っている方のほとんどは、源泉徴収制度によって給与から所得税が天引きされているため、ご自身で所得税を納めたことがないという方のほうが多いのではないでしょうか?

源泉徴収制度は、会社が月の給与金額に応じた所得税を給与から天引し、本人に変わって国に所得税を納めています。

2-1 掛け持ちアルバイトの源泉徴収の方法

源泉徴収として天引きする所得税は、国税庁が公表している「源泉徴収税額表」を元に計算されています。

この源泉徴収税表には「甲」欄と「乙」欄があり、アルバイト先の1つを「甲」に、もう1つを「乙」に当てはめて計算します。

-甲と乙の違い-

源泉徴収によって天引きされる所得税の金額は甲よりも乙のほうが大きくなります。甲の方は、給与や扶養の人数など、毎月の変動が少ないことを前提にしており、納める所得税の過不足が大きくならないように設定されています。

しかし、2ヶ所以上から給与を受け取っている場合には、過不足に大きな違いが生じる可能性が高いことから、1社は甲、もう1社は税額が大きく設定されている乙を用いることで調整を行うことにしています。

2-2 掛け持ちアルバイトの年末調整は?

年末調整は、1年間に源泉徴収によって天引きされた所得税の調整を行うことを言います。

給与から天引きされた所得税が、その人が本来納めるべき所得税額よりも多い場合には差額が返金され、少ない場合には追加で徴収されるという制度です。

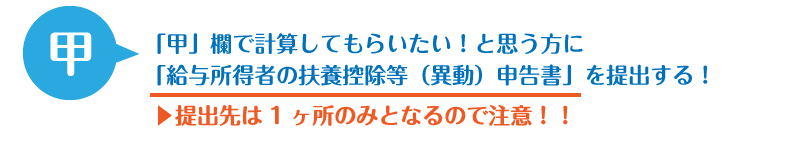

この年末調整を行う場合、かならず会社に「給与所得者の扶養控除等(異動)申告書」の提出が必要となります。

アルバイトを掛け持ちしている場合には、源泉徴収を「甲」欄の方でしてもらいたい!と思う方のアルバイト先に「給与所得者の扶養控除等(異動)申告書」を提出し、他のアルバイト先には、他のアルバイト先で年末調整を行っていると伝えましょう。

年末調整は掛け持ち先のどちらか1社となりますので注意してください。

3. 掛け持ちアルバイトは確定申告はいらないの?

給与所得者の場合、基本的には源泉徴収制度によって所得税を納めていますので、原則として確定申告の必要はありません。確定申告が必要なケースは下記に該当する場合です。

3-1 どこからも源泉徴収されていない場合

複数でアルバイトを行っている方で、アルバイト先で全く源泉徴収をされていないという場合には、1年間の給与収入が103万円を超える場合には所得税を納める必要があるため、確定申告が必ず必要です。

3-2 源泉徴収されているが年末調整をしていない場合

乙欄を用いることになるバイト先は年末調整を行っていないことになります。年末調整を行っていないため、確定申告によって所得等の申告を行います。

場合によっては払いすぎている所得税の還付が受けられる可能性もありますので、忘れずに確定申告を行いましょう。

このケースでは、複数のアルバイト先から受け取っている源泉徴収票をすべて提出しますので、無くさないように保管してください。

3-3 給与所得の合計が103万円を超えていない方で源泉徴収されている場合

上記のケースで年末調整を行っていない場合には、確定申告をすることで払いすぎた所得税の還付を受けることができます。確定申告をしないと還付を受けることができないので注意してくださいね。

4. まとめ

パートやアルバイトの方も、給与所得を受け取っている場合には、基本的には源泉徴収によって所得税が天引きされています。税務署は「あなたは払いすぎているの返しますよ」というアナウンスはしてくれません。

掛け持ちでアルバイトをされている方は、年末調整を行っていない方のバイト先の所得税が還付される可能性がありますので、しっかりと確定申告を行いましょう。そもそも源泉徴収されていないけど103万円以上の給与所得があるという方は、必ず確定申告をして所得税を納めてください。

この記事の監修者