-

トップ

-

選ばれる理由

-

料金

-

解決事例28

-

お客様の声口コミ15

選ばれる理由

-

お客様との信頼関係を大切に、安心感のある相続サポートをご提供します

税理士法人アミカ(大阪事務所)は、大阪府大阪市を拠点に展開する相続に強い税理士事務所です。代表の境内は税理士として30年以上のキャリアを持ちますが、フレッシュな…

続きを見る> -

幅広い遺産額の相続税申告を行いながらも、税務調査率は1%以下の実績

相続税申告を行うには、複雑な専門知識を熟知し、柔軟な判断をする必要があります。そのため、相続税申告に不慣れな税理士がミスなく、スムーズに業務を行うことは難しいの…

続きを見る> -

60分超の無料相談で、じっくりとお話をお聞きします

一般的に、相続は人生において何度も経験することではなく、税理士などの専門家は敷居が高いと感じている人も多くいらっしゃいます。 当事務所では費用を気にせず、相続の…

続きを見る> -

各専門家と連携したワンストップサービス+抜群のフットワーク

相続業務は多岐にわたり、手続きの窓口もバラバラ。各手続きを担当する専門家もそれぞれ異なります。特に初めての相続の場合は、当事者の負担はとても大きくなります。 当…

続きを見る> -

大きな節税効果が見込める、各種の事前対策をご用意

当事務所では、相続税申告だけでなく、相続・相続税対策に関するコンサルティング業務にも注力しております。 経験豊かな税理士ならではの視点から、「相続の際にいくらお…

続きを見る> -

相続発生後の二次相続を踏まえた相続税申告を提案します

当事務所では、相続・相続税対策に関するコンサルティング業務に力を注いでおり、その中には相続発生後の二次相続を踏まえた相続税申告のご提案も含まれます。 一般的に、…

続きを見る>

-

電話で相談予約をするココを

タッチ - 電話で相談予約をする

- 電話番号を表示する

- 事務所につながります

まずは無料でご相談を!

解決事例

-

相続税申告

相続申告後、父母の思いを実現させたケース

相談前

亡き父親の意向としては3人の子供たちの内、長男へ先祖代々の不動産を含むすべての財産を相続させて、遺産を守っていってほしいという要望ではあったが、妻は嫁に行った長…続きを見る

-

相続税申告

二次相続において、基礎控除以下の状況になるように対応したケース

相談前

相続財産は自宅と2棟のマンションと金融資産で、相続人は妻と4人の嫁に行った娘たちのケース。…続きを見る

-

相続税申告

相続作業について、全くどうすればわからない

相談前

経理を担当していただいていた顧問の税理士先生は相続に詳しくなく、質問しても回答がすぐには頂けず、落ち着かない毎日が続いていた。…続きを見る

税理士法人アミカ(大阪事務所)の事務所案内

代表税理士は30年以上のキャリアを持ち、書面添付を積極的に行うことにより通常は20%を超える相続税申告案件での税務調査を1%以下に抑えてきた実績があります。無料相談でじっくりと話を聞き、相談者の気持ちや状況に沿った提案を行います。また、相続や相続税対策に関するコンサルティング業務にも注力。二次相続対策にも大きな実績を持っています。

基本情報・地図

| 事務所名 | 税理士法人アミカ(大阪事務所) |

|---|---|

| 住所 |

〒541-0042 大阪府大阪市中央区今橋1-7-19 北浜ビルディング9階 |

| アクセス | 京阪電鉄京阪本線・大阪メトロ堺筋線北浜駅より徒歩1分 |

|---|---|

| 受付時間 | 平日9:00~17:30 土日祝休 |

| 対応地域 | 大阪を中心とした近畿エリア |

代表紹介

境内 生

税理士

- 代表からの一言

- 地域密着の事務所として、お越しいただくだけでなく大阪市近郊地域への出張対応も行い、いつでも気軽にご依頼いただきやすい雰囲気づくりを心掛けています。ご自宅などご都合に合わせてお伺いし、しっかりとお悩みや現状についてのお話をお聞きした上で、最適なご提案ができるよう努めています。

- 経歴

- 奈良県出身

昭和63年3月 神戸大学経営学部会計学科卒業

昭和63年4月~ 公認会計士総合事務所所属

平成7年10月~ 資産税特化型税理士法人所属

平成30年10月~境内税理士事務所設立

令和1年7月 K-tax(株)設立

大学卒業後、資産税に特化した公認会計士総合事務所及び税理士法人に在籍。

法人資産税・個人資産税業務を得意分野とし、30年にわたり数々のコンサルティング業務をこなす。

クライアント一人一人の環境背景に応じた資産税業務を得意とし、法人税、所得税、相続税、消費税のバランスを考慮した、オーダーメイドのコンサルティングを行う。 - 出身地

- 奈良県

スタッフ紹介

足立 昌也

趣味・好きなこと

食べ歩き

藤井 淳弘

趣味・好きなこと

読書・釣り

現在税理士試験受験中です。4科目(簿記・財務諸表論・消費税・相続税)取得しており、現在は法人税法を学習しています。お客様のご要望に丁寧に答えられるよう心掛けていますので、気兼ねなく、お尋ねください。

堀江 成典

趣味・好きなこと

釣り、家庭菜園

税理士業界に入り20年近くになります。「

-

電話で相談予約をするココを

タッチ - 電話で相談予約をする

- 電話番号を表示する

- 事務所につながります

まずは無料でご相談を!

選ばれる理由

お客様との信頼関係を大切に、安心感のある相続サポートをご提供します

税理士法人アミカ(大阪事務所)は、大阪府大阪市を拠点に展開する相続に強い税理士事務所です。代表の境内は税理士として30年以上のキャリアを持ちますが、フレッシュな若手スタッフも含め抜群のフットワークでお客様の問題解決にあたります。

当事務所は「すべてはお客様のために」を事業理念とし、お客様との信頼関係に基づいた対応のもと、豊富な知識と経験で安心感のある相続サポートを実施いたします。

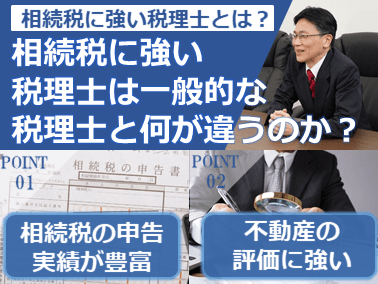

代表自身が過去に数多くの相続税申告に関わる中で、幅広い遺産額のお客様の相続税申告をサポートしており、相続税に強い税理士事務所であると自負しております。ただ一般の方からすると「相続税に強い税理士事務所と一般的な税理士事務所で何が違うのか?」と疑問に思う方も少なくないでしょう。そこで相続税に強い税理士事務所のポイントや当事務所の特徴を簡潔に整理したいと思います。

【ポイント①:相続税申告の実績が豊富である】

多くの税理士事務所は法人の記帳代行や決算申告等を主な業務としており、税理士1人当たりの平均での相続税申告の件数は年間1.4件程度しかなく、相続税申告の習熟度は他分野に重きを置いていると上がりづらいと言えます。当事務所の代表は30年のキャリアの中で遺産額7,000万円~30億円の案件と幅広い遺産額・家族環境の相続税申告を担当してきましたので、お客様の状況に合わせて最適な提案が可能です。

【ポイント②:不動産の評価に強い】

大きな財産である不動産をどう評価するか、『いかに不動産の評価額を下げるか』によって相続税額が大きく変わります。例えば『間口が狭い』『形がいびつである』といった条件から、中には『線路沿いである』『空中に高圧電線が通っている』といった条件も評価額の減額に繋がります。これらは実際の現地で見てみないと判断できないことも多く、過去の経験と照らし合わせて評価の精度を高める必要があります。当事務所では現地での実調査を含めた財産評価を行い、不動産の評価額をより適正に見極められる体制を取っております。

【ポイント③:控除・特例を用いた特例を活用できる】

相続にはいくつかの控除・特例が存在し、それらを組み合わせて用いることで効果的に相続税額を抑えることができます。相続税を1.6億円まで非課税にすることができる『配偶者の税額軽減』や、土地の評価額を最大80%減額できる『小規模宅地の特例』といった控除・特例もあり、活用すれば大きな節税効果が見込めます。ただ何でも特例や控除を用いればよいというわけではなく、下記の二次相続も考慮できることと併せて、はじめて【相続税に強い税理士の条件】と言えます。

【ポイント④:二次相続を考慮できる】

例えば、父親が亡くなって間もなく母親が亡くなり、子が遺された場合には、短期間に相続が2度発生することになります。1度目の相続の際に、母親に多くの財産を相続させ『配偶者の税額軽減』を使うことで、1度目の相続時には相続税の額を抑えることができます。しかし2度目の相続時には、母親が相続した父親の財産に加え母親の財産に相続税が課税されるので、子の相続税の負担は大きくなってしまいます。

ただ目の前で起こった相続だけを考えるのではなく、このような状況を全てシミュレーションして提案することで相続税をトータルで抑えることができるのです。

当事務所においては『生前贈与』『配偶者の資産を増やさない生前対策』『一次相続で自宅を同居の子に相続させる』等の幅広い観点から、依頼者様のメリットがより大きくなるようなご提案をさせていただきます。

【ポイント⑤:税務調査率が低い】

一般的には相続税申告で税務調査を受ける確率は約20%、そこから追徴課税がかされる確率は約80%と言われています。おそらく皆様が想定している割合よりかなり多いのではないでしょうか?

申告内容に不備や誤りがなく、税務署が「税務調査を行っても追徴課税を取ることができない」と判断するケースは税務調査が入りづらいと言えます。『税務調査が入りづらい』ということも相続に強い税理士の条件でしょう。

当事務所では書面添付制度を効果的に活用し、税理士としての多角的な視点から内容を綿密に作成することで『税務調査率1%以下』の実績があります。資産総額が大きくなると税務調査のリスクも大きくなりますので、遺産額が大きく、税務調査のリスクをなるべく軽減したいとお考えの方は当事務所にご相談ください。

【ポイント:⑥報酬が明確で安心できる】

相続税申告の報酬の相場は、相続財産の0.5%~1%と言われています。ただ相続財産に何が含まれるのかを丁寧にホームページに記載してある事務所、また遺産総額帯(〇万円~〇万円)に合わせた料金を設定している事務所は単に『相続財産の0.5%~1%』とだけ表記している事務所より、より相談者様のことを気遣った事務所と言えるでしょう。当事務所は高品質な相続税申告が275,000円(税込み)~とリーズナブルかつ、遺産総額帯に応じた明瞭な料金表をご用意しており、報酬額は事前に明示いたしますので安心してご相談ください。

幅広い遺産額の相続税申告を行いながらも、税務調査率は1%以下の実績

相続税申告を行うには、複雑な専門知識を熟知し、柔軟な判断をする必要があります。そのため、相続税申告に不慣れな税理士がミスなく、スムーズに業務を行うことは難しいのが現実です。

当事務所代表は、税理士としての30年以上のキャリアの中で遺産額7,000万円強から30億円の案件に携わり、独立開業後も平均遺産額3億円強の相続税申告を行ってきた豊富な実績があります。

特に、遺産総額が大きくなると税務調査が入る確率が高くなる傾向がありますが、通常は20%以上が対象となる税務調査を、精度の高い申告を行うことで1%以下に抑えることができております。その大きな要因が書面添付制度の効果的な活用で、税理士としての多角的な視点から内容を綿密に作成し、瑕疵のないものに仕上げています。

書面添付制度の利用にあたっては、書面をただ書けばいい、ということでは決してありません。予想される税務署の疑問点、中でも税務調査の指摘事項の3割を占める預貯金に関しては入念に対応する必要があります。当事務所では、お客様との信頼関係のもとにお話をうかがい、ご納得いただける申告書類作成に努めています。

税務調査がないことで、お客様の物理的・心理的負担を大幅に軽減することができます。どうぞお気軽にご相談ください。

60分超の無料相談で、じっくりとお話をお聞きします

一般的に、相続は人生において何度も経験することではなく、税理士などの専門家は敷居が高いと感じている人も多くいらっしゃいます。

当事務所では費用を気にせず、相続の専門家である税理士に気軽に相談できるよう、相続の初回相談を無料で実施しております。

相続は、とにかく内容を正確に把握することから始まります。相談にあたっては丁寧なヒアリングがなによりも大切ですので、相談時間は60分を基本としております。それ以上の長時間にわたっても大丈夫です。

対面の方法は、LINE・ZOOM・Skypeなど個々のご希望に沿ったかたちで対応可能です。コロナ禍にあって外出自粛の方やご高齢者、お体の不自由な方にご好評いただいています。

また、オンライン環境の整っていない場合、あるいは「まずは気軽に相談だけでも」という場合はメールやお電話でも受け付いたします。そのほか、土曜・日曜、時間外の相談や近畿圏の出張相談にも対応もいたします。

ご相談者様一人ひとりにしっかり安心していただける、最適なサポートをご提案いたします。明瞭な料金表をご用意しており、報酬額は事前に明示いたしますので安心です。きちんと業務契約を締結したうえで業務開始となります。

じっくりとお話をお聞きする体制でお待ちしております。どんなことでもお気軽にご相談ください。

各専門家と連携したワンストップサービス+抜群のフットワーク

相続業務は多岐にわたり、手続きの窓口もバラバラ。各手続きを担当する専門家もそれぞれ異なります。特に初めての相続の場合は、当事者の負担はとても大きくなります。

当事務所では相続に長けた弁護士、司法書士、不動産鑑定士、土地家屋調査士などと提携し、一貫した業務を遂行可能です。一つの窓口で様々な案件・問題に対応することができ、ご依頼者様の時間や労力、費用やストレスなどを大幅に軽減いたします。どんな問題でもワンストップで解決いたします。まずは、お気軽にご相談ください。

当事務所代表は税理士として30年以上のキャリアを持ち、またフレッシュな若手スタッフも含め抜群のフットワークでお客様の問題解決にあたります。

少数精鋭主義を貫き、所内の情報共有を徹底することで、お客様からの問い合わせに対して迅速かつ的確に対応することが可能です。報告・連絡・相談を徹底し、ご不安にさせることは決してありません。

また、オンラインやご自宅への訪問、各種セミナーでの相談会、銀行やハウスメーカーの相続相談の講師など、ご相談のための多くの機会をご用意しております。

大きな節税効果が見込める、各種の事前対策をご用意

当事務所では、相続税申告だけでなく、相続・相続税対策に関するコンサルティング業務にも注力しております。

経験豊かな税理士ならではの視点から、「相続の際にいくらお金が必要なのか?」「遺言書はどこで作成すればよいのか?」「相続が発生すると今の家に住めなくなるかもしれないと聞いた」などの不安を解消いたします。

特に相続は、事前に対策をすれば大きな節税効果が見込める分野です。分割の方法や税法上の諸規定の活用、現場の詳細な調査に基づく評価等を行うことで、大幅に税額が減額できる可能性もあります。

・生前に相続税の試算による現状把握

・自筆証書遺言や公正証書遺言の作成サポート

・相続税対策の一環として、生前贈与や資産の組み換えの検討

・保険等を最大限活用した納税資金の確保 など

当事務所では、ご相談者様の相続財産の全体を把握し、上記のような各種対策をご提案しております。

また、仮に相続が発生しても税制を最大限活用し、将来起こりうる二次相続に対応した相続税申告を実施いたします。

「初めての相続で勝手がわからない」「ちゃんとできるか不安」といった想いに寄り添い、的確なサポートをご提供していおりますので、相続にご不安をお持ちの方はぜひお任せください。

相続発生後の二次相続を踏まえた相続税申告を提案します

当事務所では、相続・相続税対策に関するコンサルティング業務に力を注いでおり、その中には相続発生後の二次相続を踏まえた相続税申告のご提案も含まれます。

一般的に、配偶者が亡くなった場合には、配偶者の税額軽減がある法定相続分に従って遺産分割を行いがちです。その場合、将来起こりうる二次相続の際にトータルの相続税が高くなるなど、不利益が生じる可能性もあります。

当事務所では、経験豊かな税理士ならではの視点から総合的に判断し、税制を最大限に活用するなど、ご依頼者により利益のあるかたちでのご提案が可能です。

例えば、

・生前贈与

・配偶者の資産を増やさない生前対策

・一次相続で自宅を同居の子に相続させる

・賃貸併用住宅にする

・生命保険に加入

・相次相続控除による優待規定を利用

など、よりメリットがある相続税申告をご提案しております。専門家の豊かな知見とノウハウでわかりやくご説明させていただきます。どうぞお気軽にご相談ください。

-

電話で相談予約をするココを

タッチ - 電話で相談予約をする

- 電話番号を表示する

- 事務所につながります

まずは無料でご相談を!

対応業務・料金表

相続税申告サポート

サービスの概要

相続税申告のための財産評価を行うのはもとより、将来に起こりうる二次相続をも考慮したコンサルティングを含む申告書作成サービスです。

【具体内容】

・現地の実調査を含めた財産評価

・節税を配慮した遺産分割協議案の作成

・相続人の遺産分割協議に準じた相続税額の試算報告

・原則、書面添付制度を適用した相続税申告書の作成・提出

・司法書士、土地家屋調査士、弁護士紹介のサポート運営

料金

275,000円~

(注)基本報酬表の基礎となる遺産総額とは、土地、建物、株式、預金、生命保険金、退職金等のプラスになる財産総額で借入金等の債務や葬式費用のようなマイナス財産の控除前の金額です。また、生命保険金、退職金については非課税金額控除前の金額、土地においては小規模宅地の減額規定適用前の金額をいいます。

料金表の算定による報酬が500万円を超える場合には、遺産内容および業務作業量に応じて、ご相談に応じさせていただきます。

料金詳細

| 基礎となる遺産総額 | 基本報酬額 |

| 3,000万円超〜5,000万円以下 | 275,000円(税込み) |

| 5,000万円超〜7,000万円以下 | 396,000円(税込み) |

| 7,000万円超〜8,000万円以下 | 495,000円(税込み) |

| 8,000万円超〜9,000万円以下 | 550,000円(税込み) |

| 9,000万円超〜1億円以下 | 605,000円(税込み) |

| 1億円超〜1億5,000万円以下 | 825,000円(税込み) |

| 1億5,000万円超〜2億円以下 | 990,000円(税込み) |

| 2億円超〜3億円以下 | 1,320,000円(税込み) |

| 3億円超〜4億円以下 | 1,650,000円(税込み) |

| 4億円超〜 | 基礎となる遺産総額×0.55%(税込み) |

加算料金

| 土地(1評価区分につき) | 55,000円(税込み) |

| 非上場株式(1社につき) | 220,000円(税込み) |

| 相続人が複数の場合 | 基本報酬額の11%×(法定相続人-1)を加算(上限33%まで)※税込み |

- 電話で相談予約をする

- 電話で相談予約をする

- 050-1865-3147

- 事務所につながります

まずは無料でご相談を!

相続手続きサポート

サービスの概要

相続税の申告は不要であっても相続財産の分割及び名義変更は必要です。相続税申告を要しない方を対象とした財産目録の作成及び遺産分割協議書作成・名義書換のお手伝いを行う業務になります。

【具体内容】

・相続財産調査・財産目録の作成

・遺産分割協議書の作成

・遺産分割協議書に基づく名義書換サポート

・司法書士、土地家屋調査士、弁護士紹介のサポート運営

料金

220,000円~

(注)基本報酬表の基礎となる遺産総額とは、相続税申告サポートの規定に準じます。

料金詳細

| 基礎となる遺産総額 | 基本報酬額 |

| 3,000万円以下 | 220,000円(税込み) |

| 3,000万円超〜3600万円以下 | 330,000円(税込み) |

| 3,600万円超〜4,200万円以下 | 440,000円(税込み) |

| 4,200万円超〜4,800万円以下 | 495,000円(税込み) |

| 4,800万円超〜5,400万円以下 | 550,000円(税込み) |

| 5,400万円超 | 基礎となる遺産総額×1.1%(税込み) |

- 電話で相談予約をする

- 電話で相談予約をする

- 050-1865-3147

- 事務所につながります

まずは無料でご相談を!

-

電話で相談予約をするココを

タッチ - 電話で相談予約をする

- 電話番号を表示する

- 事務所につながります

まずは無料でご相談を!

お客様の声

-

相続税申告

納得のいく分割協議もでき、納税もスムーズにできました

夫を失い、財産の事は全く右も左もわからない不安な状態の中で、ひとつひとつやるべきことをご説明いただき、主人の財産をすべて洩らさず把握でき、最後は子供たちも納得の…続きを見る

-

相続税申告

納得のいく分割協議もでき、納税もスムーズにできました

夫を失い、財産の事は全く右も左もわからない不安な状態の中で、ひとつひとつやるべきことをご説明いただき、主人の財産をすべて洩らさず把握でき、最後は子供たちも納得のいく分割協議もできて納税もスムーズに済ますことができました。ありがとうございました。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- 事務所につながります

まずは無料でご相談を!

-

-

相続税申告

次の母親の対策を加味した分割協議方法を説明してくれました

今回の相続だけでなく、次の母親の対策を加味した分割協議方法を子供たちに説明してくれたので話し合いがスムーズに進みました。いろいろと親切にご対応いただき、たいへん…続きを見る

-

相続税申告

次の母親の対策を加味した分割協議方法を説明してくれました

今回の相続だけでなく、次の母親の対策を加味した分割協議方法を子供たちに説明してくれたので話し合いがスムーズに進みました。いろいろと親切にご対応いただき、たいへん感謝しております。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- 事務所につながります

まずは無料でご相談を!

-

-

相続税申告

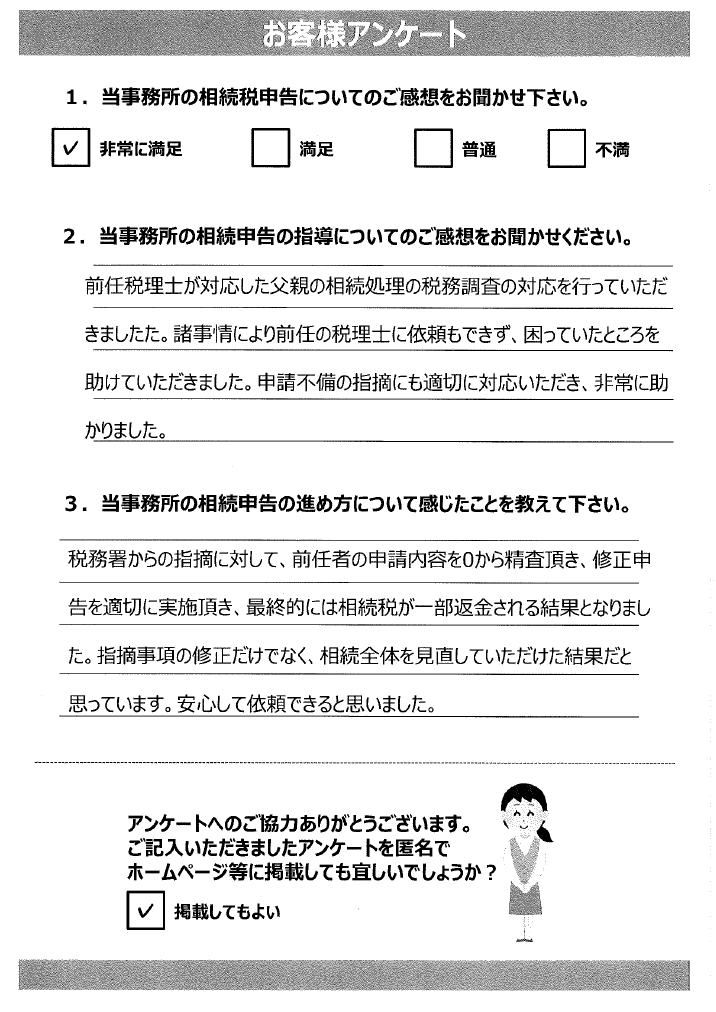

申請不備の指摘にも適切に対応いただき、非常に助かりました。

・当事務所の相続申告の指導についてのご感想をお聞かせください。 前任税理士が対応した父親の相続処理の税務調査の対応を行っていただきました。諸事情により前任の税…続きを見る

-

相続税申告

申請不備の指摘にも適切に対応いただき、非常に助かりました。

・当事務所の相続申告の指導についてのご感想をお聞かせください。

前任税理士が対応した父親の相続処理の税務調査の対応を行っていただきました。諸事情により前任の税理士に依頼もできず、困っていたところを助けていただきました。申請不備の指摘にも適切に対応いただき、非常に助かりました。

・当事務所の相続申告の進め方について感じたことを教えて下さい。

税務署からの指摘に対して、前任者の申請内容を0から精査頂き、修正申告を適切に実施頂き、最終的には相続税が一部返金される結果となりました。指摘事項の修正だけでなく、相続全体を見直していただけた結果だと思っています。安心して依頼できると思いました。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- 事務所につながります

まずは無料でご相談を!

-

-

相続税申告

相続人全員が信頼してお願いすることができました。

・当事務所の相続申告の指導についてのご感想をお聞かせください。 家族の事情や考えを十分に聞いてくださった上で、一番節税になる方法を提案していただいたので、相続…続きを見る

-

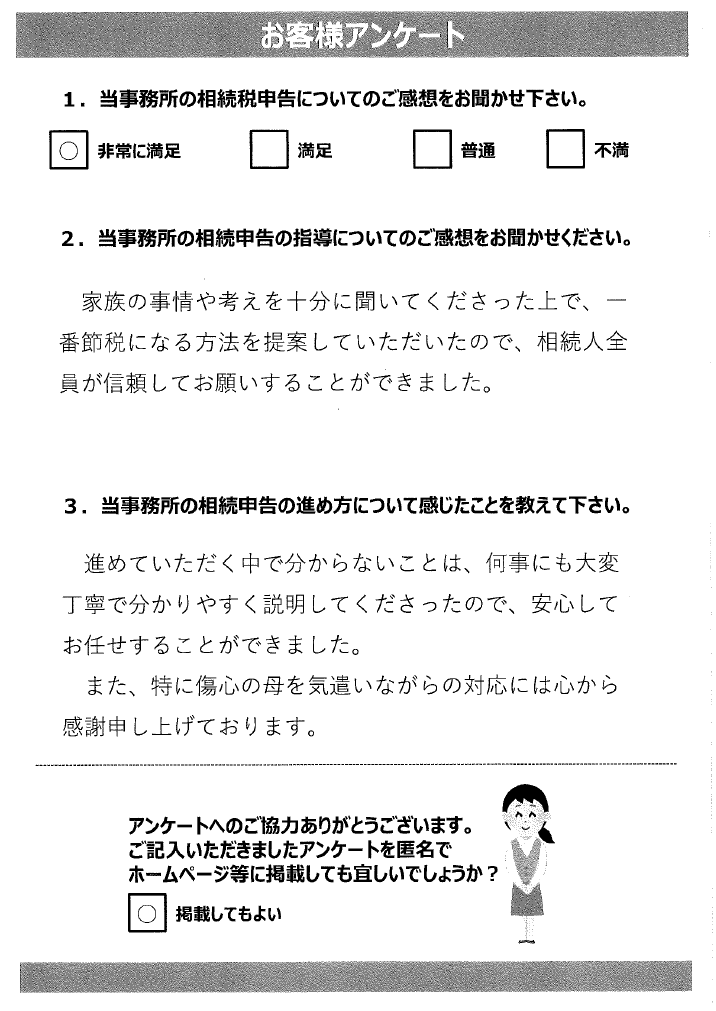

相続税申告

相続人全員が信頼してお願いすることができました。

・当事務所の相続申告の指導についてのご感想をお聞かせください。

家族の事情や考えを十分に聞いてくださった上で、一番節税になる方法を提案していただいたので、相続人全員が信頼してお願いすることができました。

・当事務所の相続申告の進め方について感じたことを教えて下さい。

進めていただく中で分からないことは、何事にも大変丁寧で分かりやすく説明してくださったので、安心してお任せすることができました。

また、特に傷心の母を気遣いながらの対応には心から感謝申し上げております。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- 事務所につながります

まずは無料でご相談を!

-

-

相続税申告

的確な指導と確認をその都度いただき安心できました。

・当事務所の相続申告の指導についてのご感想をお聞かせください。 相続が発生した時に、すべきことがいろいろあるのは本などで知っていたが、何から手を付けたら良いの…続きを見る

-

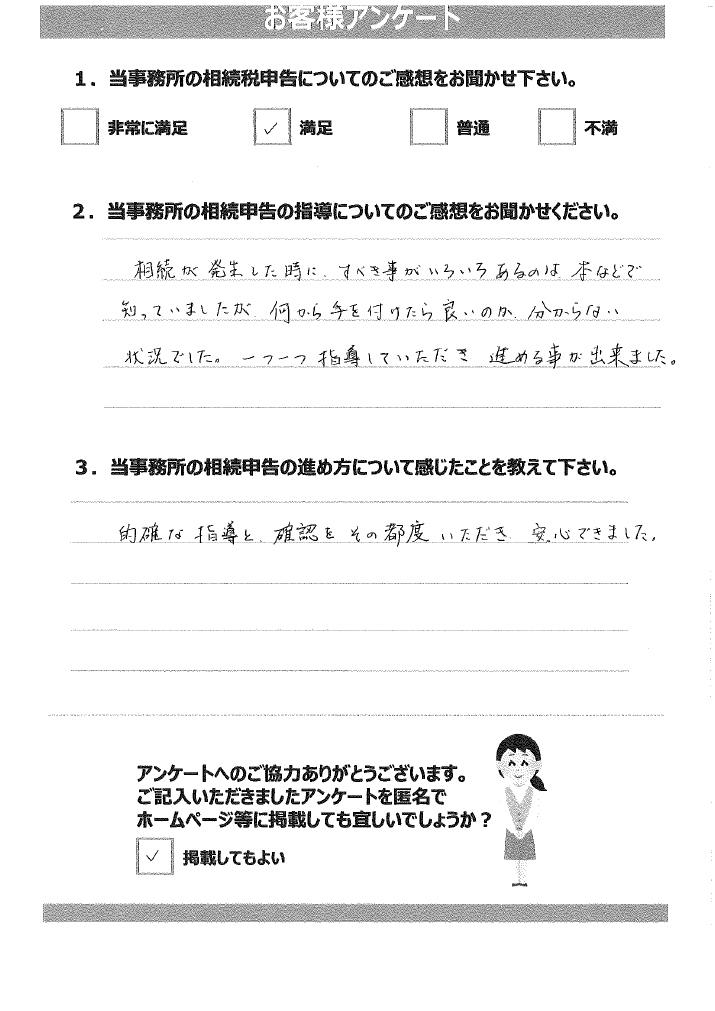

相続税申告

的確な指導と確認をその都度いただき安心できました。

・当事務所の相続申告の指導についてのご感想をお聞かせください。

相続が発生した時に、すべきことがいろいろあるのは本などで知っていたが、何から手を付けたら良いのかわからない状況でした。一つ一つ指導していただき進める事が出来ました。

・当事務所の相続申告の進め方について感じたことを教えて下さい。

的確な指導と確認をその都度いただき安心できました。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- 事務所につながります

まずは無料でご相談を!

-

-

相続税申告

安心してお任せできます。

・当事務所の相続申告の指導についてのご感想をお聞かせください。 いつもきっちりと厳正に申告して下さるので安心してお任せできます。…続きを見る

-

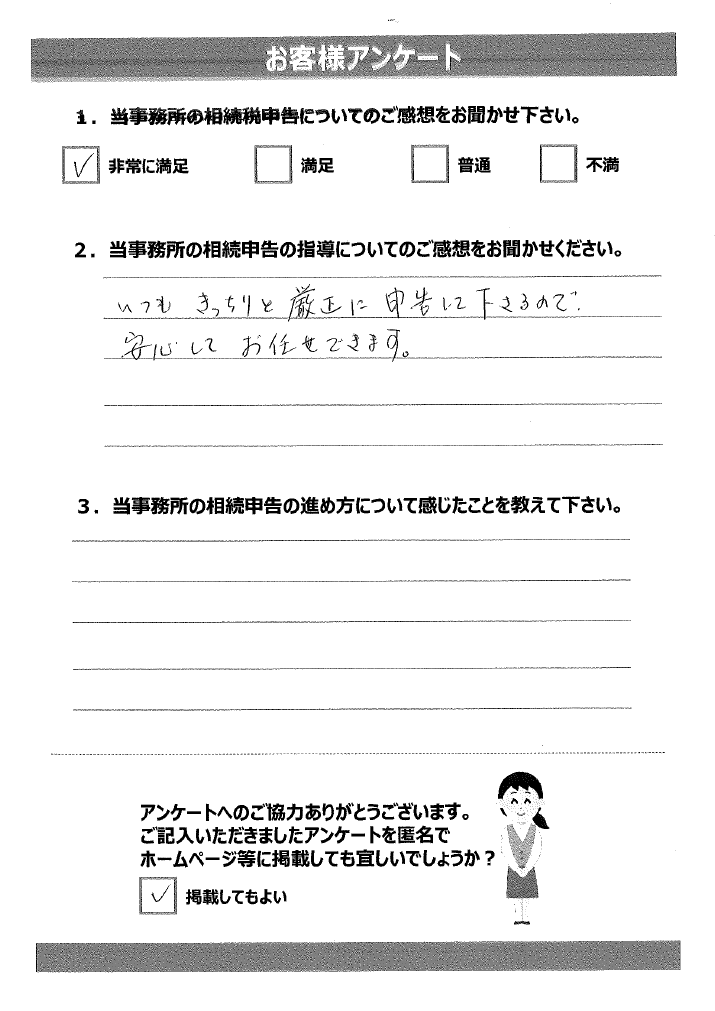

相続税申告

安心してお任せできます。

・当事務所の相続申告の指導についてのご感想をお聞かせください。

いつもきっちりと厳正に申告して下さるので安心してお任せできます。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- 事務所につながります

まずは無料でご相談を!

-

-

相続税申告

親身になってご指導頂いております。

・当事務所の相続申告の指導についてのご感想をお聞かせください。 いつも親身になってご指導頂いております。 ありがとうございます。…続きを見る

-

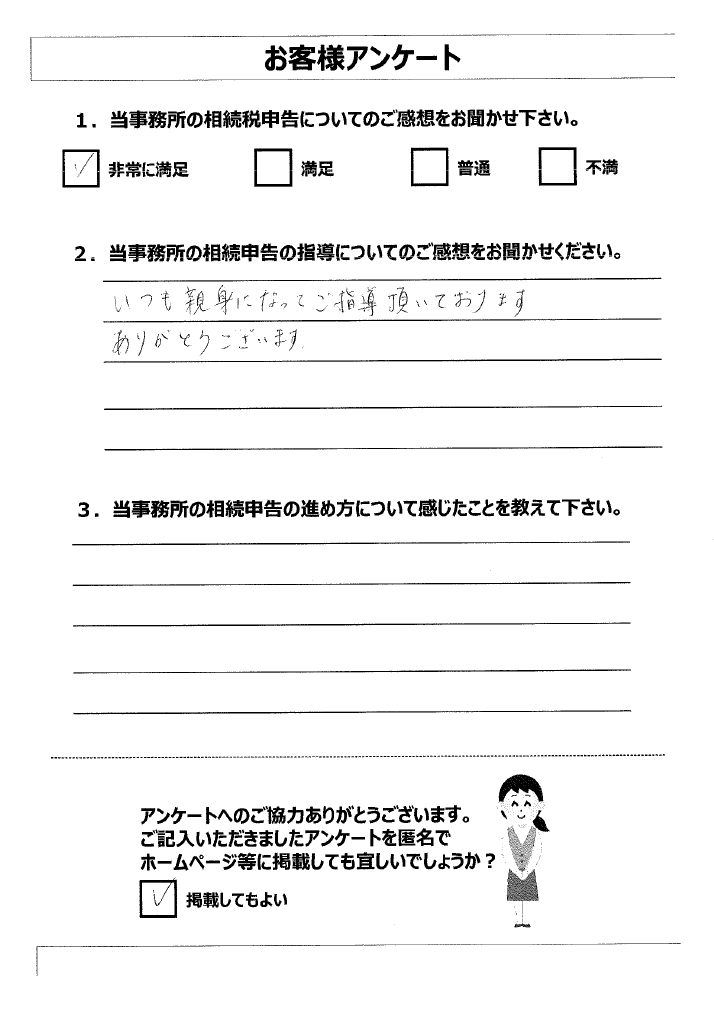

相続税申告

親身になってご指導頂いております。

・当事務所の相続申告の指導についてのご感想をお聞かせください。

いつも親身になってご指導頂いております。

ありがとうございます。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- 事務所につながります

まずは無料でご相談を!

-

-

相続税申告

何が必要かどこで何の手続きをしないといけないのか丁寧に教えていただいた。

・当事務所の相続申告の指導についてのご感想をお聞かせください。 右も左も分からない状態で手続きすることになりましたが、何が必要か、どこで何の手続きをしないとい…続きを見る

-

相続税申告

何が必要かどこで何の手続きをしないといけないのか丁寧に教えていただいた。

・当事務所の相続申告の指導についてのご感想をお聞かせください。

右も左も分からない状態で手続きすることになりましたが、何が必要か、どこで何の手続きをしないといけないのか丁寧に教えていただき、相続を進める事が出来ました。

・当事務所の相続申告の進め方について感じたことを教えて下さい。

打ち合わせを何度か重ね、やるべき事、必要な物など文章でいただき、それに沿って準備を進める事が出来ました。時間は少しかかりましたが期限内に終える事が出来ました。ありがとうございました。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- 事務所につながります

まずは無料でご相談を!

-

-

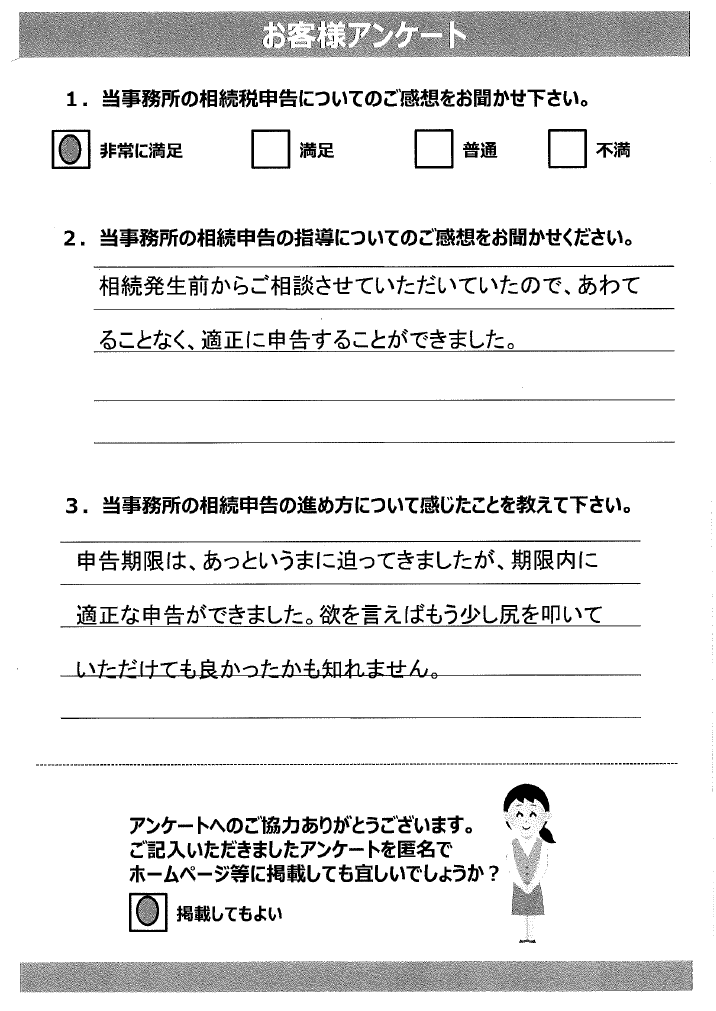

相続税申告

あわてることなく、適正に申告することができました。

・当事務所の相続申告の指導についてのご感想をお聞かせください。 相続発生前からご相談させていただいていたので、あわてることなく、適正に申告することができました…続きを見る

-

相続税申告

あわてることなく、適正に申告することができました。

・当事務所の相続申告の指導についてのご感想をお聞かせください。

相続発生前からご相談させていただいていたので、あわてることなく、適正に申告することができました。

・当事務所の相続申告の進め方について感じたことを教えて下さい。

申告期限は、あっというまに迫ってきましたが、期限内に適正な申告ができました。欲を言えばもう少し尻を叩いていただけても良かったかも知れません。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- 事務所につながります

まずは無料でご相談を!

-

-

遺産分割

母の納税準備までありがとうございます

今回の相続税申告だけでなく、将来起こるであろう母の納税対策までご検討いただきありがとうございました。 …続きを見る

-

遺産分割

母の納税準備までありがとうございます

今回の相続税申告だけでなく、将来起こるであろう母の納税対策までご検討いただきありがとうございました。

事務所からのコメント

相続税対策は一次二次までがありますので将来を見据えて考えるのは大事ですね

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- 事務所につながります

まずは無料でご相談を!

-

-

遺留分

説得できる資料作成ありがとうございます

相続資料を取り込まれ、遺留分を請求したくても本当の財産がどれだけあるのかもわからず困っていました。弁護士にも説明できる資料で非常に心強いです …続きを見る

-

遺留分

説得できる資料作成ありがとうございます

相続資料を取り込まれ、遺留分を請求したくても本当の財産がどれだけあるのかもわからず困っていました。弁護士にも説明できる資料で非常に心強いです

事務所からのコメント

資料がなかなか集まらず大変でしたが、突破口が開けてよかったです

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- 事務所につながります

まずは無料でご相談を!

-

-

相続手続き

丁寧な説明でよく理解できました

一番最初に一連のスケジュールと予想される納税額の説明をいただき、まずは納められることに安心いたしました。作業もスムースに進み、4カ月ですべての作業を終えることが…続きを見る

-

相続手続き

丁寧な説明でよく理解できました

一番最初に一連のスケジュールと予想される納税額の説明をいただき、まずは納められることに安心いたしました。作業もスムースに進み、4カ月ですべての作業を終えることができました

事務所からのコメント

ご安心いただき、作業に取り組めたことが一番嬉しく思います。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- 事務所につながります

まずは無料でご相談を!

-

-

相続税申告

1か月しかない期限でやっていただけました

顧問の先生が途中でギブアップして飛び込んだもののものの見事に1カ月で仕上げていただきました。しかもこんなに不動産が多かったのに・・・びっくりしました。 …続きを見る

-

相続税申告

1か月しかない期限でやっていただけました

顧問の先生が途中でギブアップして飛び込んだもののものの見事に1カ月で仕上げていただきました。しかもこんなに不動産が多かったのに・・・びっくりしました。

事務所からのコメント

最初はこちらもびっくりしましたが、皆様のご協力もあり無事、終わらすことができてよかったです

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- 事務所につながります

まずは無料でご相談を!

-

-

遺産分割

相続後の不動産を予想よりも高く売っていただきました

複数の不動産業者さんへ同時に手配していただくことによって、思った以上に高く売ることができました。不動産業者への依頼の仕方によっては対応は大きく変わるんだなあとい…続きを見る

-

遺産分割

相続後の不動産を予想よりも高く売っていただきました

複数の不動産業者さんへ同時に手配していただくことによって、思った以上に高く売ることができました。不動産業者への依頼の仕方によっては対応は大きく変わるんだなあといろいろ勉強になりました

事務所からのコメント

不動産価格はネットワークの情報力によって差が出ますので、喜んでいただけて本当に良かったです。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- 事務所につながります

まずは無料でご相談を!

-

-

相続税申告

現場を細かく見て評価をしていただきました

不動産といっても広いだけできれいな土地ではなく、どんな価格がつくか非常に心配でした。しかし、現場に足を運んでいただき、できる限り評価を下げていただくことによって…続きを見る

-

相続税申告

現場を細かく見て評価をしていただきました

不動産といっても広いだけできれいな土地ではなく、どんな価格がつくか非常に心配でした。しかし、現場に足を運んでいただき、できる限り評価を下げていただくことによって相続税額を減らすことができました

事務所からのコメント

不動産評価の情報は現場にあります。周囲の情報も考慮すれば評価を下げることもできますのでやはり、書面だけでなく現場調査は重要ですね。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- 事務所につながります

まずは無料でご相談を!

-

-

電話で相談予約をするココを

タッチ - 電話で相談予約をする

- 電話番号を表示する

- 事務所につながります

まずは無料でご相談を!

解決事例

-

相続税申告

相続申告後、父母の思いを実現させたケース

相談前

亡き父親の意向としては3人の子供たちの内、長男へ先祖代々の不動産を含むすべての財産を相続させて、遺産を守っていってほしいという要望ではあったが、妻は嫁に行った長…続きを見る

-

相続税申告

相続申告後、父母の思いを実現させたケース

相談前

亡き父親の意向としては3人の子供たちの内、長男へ先祖代々の不動産を含むすべての財産を相続させて、遺産を守っていってほしいという要望ではあったが、妻は嫁に行った長女、次女にも同じ子供であるのだからある程度財産を分けていきたという思いがあったケース。

相談後

全財産の2分の1にあたる金融資産を配偶者の妻に相続させ、配偶者の税額軽減を有効に使い、納税額をゼロとし、不動産は長男に相続をさせた。

長男は生命保険金と母親から一部資金を借り受け納税に充当し、遺産から上がる収益を基礎として母からの借入金の返済に充当した。相続申告後、母の金融資産を徐々に長女、次女へ贈与し、父母の思いを実現させた。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- 事務所につながります

まずは無料でご相談を!

-

-

相続税申告

二次相続において、基礎控除以下の状況になるように対応したケース

相談前

相続財産は自宅と2棟のマンションと金融資産で、相続人は妻と4人の嫁に行った娘たちのケース。…続きを見る

-

相続税申告

二次相続において、基礎控除以下の状況になるように対応したケース

相談前

相続財産は自宅と2棟のマンションと金融資産で、相続人は妻と4人の嫁に行った娘たちのケース。

相談後

半分の財産を配偶者の妻が相続後、4人の娘が役員である法人へマンションの建物部分を売却。マンションの収益は法人を経由して娘たちの役員報酬で分配。妻には地代を支払うことで生活費の確保。相続した金融資産は一時払い終身保険と数年にわたって3人の娘家族へ贈与により分散し、二次相続においては基礎控除以下の状況になるようにした。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- 事務所につながります

まずは無料でご相談を!

-

-

相続税申告

相続作業について、全くどうすればわからない

相談前

経理を担当していただいていた顧問の税理士先生は相続に詳しくなく、質問しても回答がすぐには頂けず、落ち着かない毎日が続いていた。…続きを見る

-

相続税申告

相続作業について、全くどうすればわからない

相談前

経理を担当していただいていた顧問の税理士先生は相続に詳しくなく、質問しても回答がすぐには頂けず、落ち着かない毎日が続いていた。

相談後

相続の手続きと相続税の申告は別々のものであるということが理解でき、最優先にしなければならないこと、トータルでどれだけの資金が必要なのかが明確になり、安心して作業に着手することができました。

事務所からのコメント

一般の方にとって何が必要かと考えますと相続についてまったくわからない状況から自分の置かれている状況が明確に理解できるように説明することが重要と考えます。

本件の場合では、財産の概略をヒアリングでお伺いすることで財産の総額を網羅し、概算の相続税はいくらであるのか、また、相続申告の作業とは別に行わなければならない法的手続きについて事例を交えて説明することで、具体的な作業タイムスケジュールをご説明申し上げました。

また、ご心配の一つである最終作業までの諸費用見積を事前に説明することにより、不安の解消につながったと考えます。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- 事務所につながります

まずは無料でご相談を!

-

-

相続税申告

相続税の申告は行ったが、先生からの詳細な説明がなく、内容には不満感が残った

相談前

相続税の申告を顧問の先生に行ってもらったが、高圧的な物言いをされる先生で、申告書は提出したが、詳細の説明をしてもらえることもなく、なすがまま押印をして申告書を提…続きを見る

-

相続税申告

相続税の申告は行ったが、先生からの詳細な説明がなく、内容には不満感が残った

相談前

相続税の申告を顧問の先生に行ってもらったが、高圧的な物言いをされる先生で、申告書は提出したが、詳細の説明をしてもらえることもなく、なすがまま押印をして申告書を提出し、今頃になって遺産分割のやり方にも納得ができなくなった。

相談後

遺産分割については、やり直すわけにはいきませんが、申告書に作成された財産評価について過大な評価になっていないかに注力してチェックをし直しました。その結果、評価額で6000万円もの評価差異が出ることが判明しましたので、更正の請求を行わせていただき、過大納付した税額の還付を受けることができました。

事務所からのコメント

税理士は税務署と納税者の橋渡し役として公正・中立な立場で申告書を作成しなければなりませんが、税金のプロである税理士であっても評価ミスが生じることがあります。特に資産税の分野においては得意・不得意の差が歴然とでるものであり、本件においては、土地の評価において、うっかりの要素もありますが、評価の方法を理解していなかった部分もあり、大きな評価差額が生じる結果となりました。納税者の方からは遺産分割については釈然としないものは残ったが、税金が数千万円単位で還付され、非常に喜んでいただけた案件でした。「更正の請求」は法定申告期限から5年以内であれば行うことができますので、過去に申告書を提出され方は、一度は見直しをご検討ください。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- 事務所につながります

まずは無料でご相談を!

-

-

相続税申告

相続において同じ現金受取でもどのように受けるかでかわる手取額

相談前

相続人は配偶者1人、子供1人で相続財産は預金が1億円、生命保険金が1億円で公正証書遺言には預金はすべて子供が相続するとされており、生命保険金の受取人は配偶者にな…続きを見る

-

相続税申告

相続において同じ現金受取でもどのように受けるかでかわる手取額

相談前

相続人は配偶者1人、子供1人で相続財産は預金が1億円、生命保険金が1億円で公正証書遺言には預金はすべて子供が相続するとされており、生命保険金の受取人は配偶者になっている。

相談後

公正証書遺言の内容を配偶者が預金1億円を相続するとし、生命保険金の受取人を子供に変更した。

事務所からのコメント

配偶者にはもともと配偶者の税額軽減制度があります。配偶者の税額軽減制度とは配偶者は総財産の2分の1又は1億6000万円までの財産のいずれか大きい金額の財産を相続しても相続税額は課税されない制度です。

一方、生命保険金は相続財産ではないが、みなし相続財産として保険金受取人に対し、相続税が課税されます。生命保険金については受取人が相続人である場合には500万円×法定相続人の数の金額は非課税とされています。

本件のように配偶者の税額軽減制度があるにも関わらず、配偶者が受取人である生命保険金について、その非課税規定と二重にうけると税制上の優遇制度を有効には生かせなくなります。配偶者は生命保険金の非課税の規定の適用を受けるまでもなく、配偶者の税額軽減で課税されないからです。

同じ1億円ずつを相続人に残してあげても税制上の計算によっては相談前の方法は相談後の方法に比べ子供は160万円多く納税をすることになります。本件は相続人が2人の場合ですが、3人になれば188万円、4人になれば220万円とその差額はどんどん大きくなることになります。相続税対策は小さなことの積み重ねによって大きく差が出るものです。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- 事務所につながります

まずは無料でご相談を!

-

-

相続税申告

高齢者からの贈与対策はどうすべきか?

相談前

長男、長女が2人いて毎年、毎年基礎控除額以下の110万円を子供たちの預金に贈与してきた。…続きを見る

-

相続税申告

高齢者からの贈与対策はどうすべきか?

相談前

長男、長女が2人いて毎年、毎年基礎控除額以下の110万円を子供たちの預金に贈与してきた。

相談後

長男、長女2人でその子供(孫)はそれぞれ2人おられるということであり、その長男、長女には配偶者がいるということでしたので長男長女を除く6人に500万円の贈与を2年にわたり実行しました。当然、1人あたり53万円の贈与税を支払う必要がありますが、3000万円×2年=6000万円の資金は相続財産の対象から外れ、節税効果を受けることができました。

事務所からのコメント

現状で相続が発生した場合には実効税率は30%の方からの相談でした。相続であれば6000万円×30%=1800万円の相続税負担になりますが、贈与により、事前に財産移転することにより贈与税53万円×6人×2年=636万円の負担で次世代に預金を移転することができました。

ここでのポイントは「被相続人から相続人に対する相続開始前3年以内の贈与財産は相続税の計算上持ち戻さなければならない」という規定がありますが、本件は相続人以外の親族であるためにこの規定に抵触しないという点があげられます。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- 事務所につながります

まずは無料でご相談を!

-

-

遺産分割

顔を知らない相続人が存在するケース

相談前

亡くなった父は過去に離婚歴があり、前妻との間で子供が一人いるとは聞いていたのですが、今回の相続で遺産分割協議をしなければならないのですが、内緒で相続することはで…続きを見る

-

遺産分割

顔を知らない相続人が存在するケース

相談前

亡くなった父は過去に離婚歴があり、前妻との間で子供が一人いるとは聞いていたのですが、今回の相続で遺産分割協議をしなければならないのですが、内緒で相続することはできないのでしょうか

相談後

残念ながらそのご兄弟にも相続権はありますので、内緒で遺産分割をすることはできません。まずは、戸籍からその兄弟の住所調査を行い、誠意をもって対応することが肝要です。

事務所からのコメント

この方のケースは相手方のご兄弟は幸いにも謙虚な方で、権利を乱用することはなく、一定の預金で遺産分割協議の署名押印に快諾をいただけました。最初はお手紙で連絡しても回答がなく、困っていたのですが、その後、連絡がとれ、状況を伺うと怪しい詐欺か何かではないかと思っていたとのことでした。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- 事務所につながります

まずは無料でご相談を!

-

-

相続登記

既に亡くなっている者名義の未分割不動産があるケース

相談前

亡くなった父の相続手続きを行おうとしたところ、父の父(祖父)の名義のままの不動産があることがわかりました。この不動産は父の財産として申告しなければならないのでし…続きを見る

-

相続登記

既に亡くなっている者名義の未分割不動産があるケース

相談前

亡くなった父の相続手続きを行おうとしたところ、父の父(祖父)の名義のままの不動産があることがわかりました。この不動産は父の財産として申告しなければならないのでしょうか

相談後

祖父の未分割不動産が存在したということですので生存している相続人で祖父の遺産分割協議を行い、その相続された方の名義にすれば、お父様の財産として申告する必要はありません

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- 事務所につながります

まずは無料でご相談を!

-

-

相続登記

不動産の地籍に道路提供している部分があるケース

相談前

自宅の不動産は先祖代々引き継いできた土地です。したがって、測量図や詳しい資料はありません。何とかなるものでしょうか…続きを見る

-

相続登記

不動産の地籍に道路提供している部分があるケース

相談前

自宅の不動産は先祖代々引き継いできた土地です。したがって、測量図や詳しい資料はありません。何とかなるものでしょうか

相談後

測量図がない場合はこちらで、簡易測量を行います。よくあるケースで所有地の土地登記簿謄本をみると実際には道路に提供している地籍が含まれている場合があります。その場合、その地籍は不特定多数の者の通行に供されている部分ですので相続税評価上はゼロになり、評価地籍からは除くことになります。

また、接道する道路幅が狭い場合は、財産評価上はセットバック部分については、一定の評価減を行い、土地を評価することになります。

事務所からのコメント

土地の評価は現場に行かないと明確には分からない情報もたくさんあります。

特に不動産評価に詳しい税理士か否かによって、評価は大きく変わりますので注意していただく必要があります。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- 事務所につながります

まずは無料でご相談を!

-

-

遺産分割

一次相続が未分割で二次相続が連続に起きたケース

相談前

兄弟2人の父の遺産分割が終わる前に母も亡くなってしまった場合、申告や遺産分割手続きはどうすればよいのでしょうか…続きを見る

-

遺産分割

一次相続が未分割で二次相続が連続に起きたケース

相談前

兄弟2人の父の遺産分割が終わる前に母も亡くなってしまった場合、申告や遺産分割手続きはどうすればよいのでしょうか

相談後

遺産分割については、お父様、お母様の両方の遺産分割協議を相続人であるご兄弟が行います。お父様の財産をお母さまに取得させることもできますし、取得させないこともできます。取得させる場合は二次相続の遺産分割協議の対象財産になります。

税制においては、一次相続で適用される「小規模宅地等の減額の特例」や「配偶者の税額軽減の規定」の適用が考えられますが、一次相続でお母様が遺産分割を受けることを前提に「申告期限後3年以内の分割見込書」という書面を相続税の申告書に添付すれば受けることができます。

事務所からのコメント

一次相続・二次相続が連続して発生しますと財産額や財産内容によって、税制の適用を受けるべきか否かの有利不利判断も伴いますのでその際は専門家への相談は不可欠と考えます。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- 事務所につながります

まずは無料でご相談を!

-

-

相続税申告

税務署から相続税のお尋ねが来たケース

相談前

税務署から「相続税のお尋ね」という書面が届いたが、何かうたがわれているのでしょうか…続きを見る

-

相続税申告

税務署から相続税のお尋ねが来たケース

相談前

税務署から「相続税のお尋ね」という書面が届いたが、何かうたがわれているのでしょうか

相談後

税務署は過去の一定の申告等の記録を管理しており、相続税の申告可能性のある納税者には上記の書面を送ってこられます。必ずしも申告が必要というわけではなく、財産額が基礎控除(3000万円+600万円×法定相続人の数)以下であれば、申告は不要です。書面はアンケート方式になっており、明らかに基礎控除以下であれば問題はございません。

事務所からのコメント

仮に基礎控除を超え、申告が必要である場合でも申告を要件に適用することができる税制の規定もあり、その規定の適用により納税額がゼロになる場合がありますので、専門家にご相談することをお勧めします

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- 事務所につながります

まずは無料でご相談を!

-

-

相続手続き

生活費から余剰金をためた専業主婦の通帳があるケース

相談前

亡き夫からもらっていた生活費からこつこつためたへそくり通帳があるのですが、これは私(妻)のものとすればよいのでしょうか…続きを見る

-

相続手続き

生活費から余剰金をためた専業主婦の通帳があるケース

相談前

亡き夫からもらっていた生活費からこつこつためたへそくり通帳があるのですが、これは私(妻)のものとすればよいのでしょうか

相談後

いわゆる名義預金といわれるものに該当する場合には、名義が妻のものであっても相続財産として計上しなければなりません。妻名義の通帳の中身を確認し、その残高がどのような経緯で形成されているかをチェックします。当然、その中に妻への相続や妻への贈与又は妻がパート等で得た収入等がある場合には考慮することになります。

事務所からのコメント

奥様が専業主婦である場合には、家族名義預金になる可能性は高くなります。しかし、相続税の申告の際に相続財産として計上しても、配偶者の税額軽減の規定があり、1億6000万円又は課税財産額の法定相続分のいずれか多い金額までは課税されませんのでこの規定を活用します。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- 事務所につながります

まずは無料でご相談を!

-

-

相続手続き

未成年の子供たち名義の数百万円の預金があるケース

相談前

子供名義の預金で500万円の定期預金があります。これは亡き夫の相続財産として計上しなければなりませんか…続きを見る

-

相続手続き

未成年の子供たち名義の数百万円の預金があるケース

相談前

子供名義の預金で500万円の定期預金があります。これは亡き夫の相続財産として計上しなければなりませんか

相談後

いわゆる名義預金といわれるものに該当する場合には、名義が子供のものであっても相続財産として計上しなければなりません。その定期預金の開設日を確認し、その定期預金がどのような経緯で形成されているかをチェックします。亡き夫からの贈与財産であれば問題ないのですが、正式な贈与なのか夫が勝手に贈与したつもりなのかで判断は分かれます。

事務所からのコメント

未成年の子供は法的能力がないため、受贈者側になりますので法定代理人が代行しなければ贈与にはなりません。一般的には預け金として相続財産に計上される場合が多いと考えられます。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- 事務所につながります

まずは無料でご相談を!

-

-

相続税申告

過去の相続税申告に誤りがあるのを発見したケース

相談前

3年前に相続税申告を行ったのですが、明らかに事実と異なる誤りを発見し、過大に納税しました。申告のやり直しをすることができますか…続きを見る

-

相続税申告

過去の相続税申告に誤りがあるのを発見したケース

相談前

3年前に相続税申告を行ったのですが、明らかに事実と異なる誤りを発見し、過大に納税しました。申告のやり直しをすることができますか

相談後

相続税の申告期限の翌日から5年以内であれば更正の請求を行うことができます。その誤りの事実を証明する書類を添付し、更正の請求を行うことになります。

事務所からのコメント

相続税の申告は専門的な内容が多く、一般の納税者の方々では適正に申告されているか否かわかりづらいものです。申告後であってもセカンドオピニオンとして、資産税に詳しい他の税理士の目を通してチェックしてもらうことが重要です。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- 事務所につながります

まずは無料でご相談を!

-

-

相続税申告

障害者の子供がおられる場合の障害者控除の活用

相談前

亡き夫の子供の3人のうちの一人に20歳の精神障害者Aがおり、これからは他の兄弟で面倒を見てくれると言ってくれています。Aは自由にお金を管理することもできないので…続きを見る

-

相続税申告

障害者の子供がおられる場合の障害者控除の活用

相談前

亡き夫の子供の3人のうちの一人に20歳の精神障害者Aがおり、これからは他の兄弟で面倒を見てくれると言ってくれています。Aは自由にお金を管理することもできないので、相続財産は他の子どもたちだけで分けるようにした方がよいでしょうか

相談後

障害者控除は一般障害者の場合10万円×(85歳-相続開始時点の障害者の年齢)、特別障害者の場合20万円×(85歳-相続開始時点の障害者の年齢)の税額控除の適用を受けることができます。障害者控除は、障害者本人で控除しきれない場合は、扶養義務者である他の相続人の相続税額から控除しきれなかった分を差し引くことができますので、Aさんには相続させないのではなく、そのAさんにも一部の相続財産を相続してもらい、使い切れない控除分を他の相続人で控除を適用することとしました。

事務所からのコメント

上記の障害者控除額は一般障害者の場合で650万円 特別障害者の場合で1300万円になります。障害者のAさんは一部の預金だけを相続することにより、税額控除の一部だけを適用し、残りを他の扶養してくれる兄弟の税額から控除することができました。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- 事務所につながります

まずは無料でご相談を!

-

-

相続手続き

貸金庫の中の財産調査のケース

相談前

亡き父の通帳に貸金庫代の手数料が差し引かれており、どうやら貸金庫を借りていたようです。どのように取り扱えばよいのでしょうか…続きを見る

-

相続手続き

貸金庫の中の財産調査のケース

相談前

亡き父の通帳に貸金庫代の手数料が差し引かれており、どうやら貸金庫を借りていたようです。どのように取り扱えばよいのでしょうか

相談後

貸金庫には現金や貴金属、権利書などいろいろな財産が保管されている場合があります。まずは開扉するには横領や隠ぺいを防ぐために相続人全員の立会(委任状可)が原則です。銀行に相続人であることを証明するためにも法定相続人情報を事前に用意することが必要です。また、遺産分割協議書や遺言書がない場合には持ち出せませんので、中にあった財産を写真に収め、全員の前で財産目録を作成することになります。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- 事務所につながります

まずは無料でご相談を!

-

-

遺産分割

共有不動産の処分を前提にした遺産分割協議

相談前

父が亡くなり、相続人は6人の兄弟姉妹です。この兄弟姉妹は北海道から沖縄までと皆が集まるのには大変な時間がかかります。相続財産のうち、預金は簡単に分割できるのです…続きを見る

-

遺産分割

共有不動産の処分を前提にした遺産分割協議

相談前

父が亡くなり、相続人は6人の兄弟姉妹です。この兄弟姉妹は北海道から沖縄までと皆が集まるのには大変な時間がかかります。相続財産のうち、預金は簡単に分割できるのですが、不動産は大きな敷地の自宅のみです。皆で共有分割するとなると将来、売却する際に非常に手間がかかるのですが、いい方法はあるでしょうか

相談後

将来、売却するという皆様の同意は得られていましたので、相続登記は不動産のある地元に住んでいる長男が一人の名義で登記し、遺産分割協議書で6分の1ずつの換価分割を行う方法を提案しました。その結果、売却処分の窓口は長男一人で行うことができましたので、スムースに処理を行うことができました。

事務所からのコメント

不動産の所有者が複数になりますと管理や売却に非常に手間暇がかかります。今回のように保有するのではなく、売却を前提にするとはいえ、手続きには、書類押印のために郵便物でやり取りに非常な手間がかかります。換価分割を行えば書類上の手続きは一人で済みますのでストレスなく作業ができることになります。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- 事務所につながります

まずは無料でご相談を!

-

-

遺留分

争続状態の遺留分侵害額請求権の金額

相談前

父親が亡くなり、父親の遺産分割において仲の悪い兄弟の相続案件で兄が財産資料をすべて管理しており、弟としては将来の遺留分侵害額請求権を請求するにも財産情報をどのよ…続きを見る

-

遺留分

争続状態の遺留分侵害額請求権の金額

相談前

父親が亡くなり、父親の遺産分割において仲の悪い兄弟の相続案件で兄が財産資料をすべて管理しており、弟としては将来の遺留分侵害額請求権を請求するにも財産情報をどのように収集すればよいかわからない状況です。また自筆遺言証書があり、相続財産はすべて兄に相続させるとなっています。

相談後

生命保険については生命保険契約照会制度で調べることができます。ご遺族に代わって生命保険協会が生命保険会社に照会をかけ、生命保険契約の存在を確認してもらえる制度で、オンラインまたは郵送で申請することができますが、1照会あたり3000円はかかります。次に預貯金については、亡くなった父親の自宅近辺の金融機関に口座があるか否かの照会をかけ、ある場合は過去10年の取引記録を収集します。振込記録等から弁護士を通じて遺留分侵害額請求権による金額を算出するに際して重要な情報を見つけることがあります。今回のケースでは兄が父親の預金から不当に資金を流用していることがわかりましたので、遺留分侵害額請求権の金額を思った以上に多く請求することができました。

事務所からのコメント

上記の書類を作成するには自分が相続人であることを証する法定相続情報を作成することが作業の第一歩です。一定の戸籍謄本等の資料を準備し、法務局で法定相続情報を作成してもらいます。この書類があると比較的、手続きはスムースに進みますので税理士・弁護士・司法書士の連携は大事です。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- 事務所につながります

まずは無料でご相談を!

-

-

相続税申告

配偶者居住権の活用

相談前

父が亡くなり、相続人は母、長男(本人)、長女(既に嫁いでいる)の3人です。土地建物財産は自宅と駐車場が隣接しており、同じ筆の土地に所在している。長女は不動産には…続きを見る

-

相続税申告

配偶者居住権の活用

相談前

父が亡くなり、相続人は母、長男(本人)、長女(既に嫁いでいる)の3人です。土地建物財産は自宅と駐車場が隣接しており、同じ筆の土地に所在している。長女は不動産には興味がなく、預金を相続できれば遺産分割においては署名押印するとの承諾は受けています。土地については、長男が相続したいと考えているが、母親の相続財産が全体に占める割合が少なく、配偶者の税額軽減が有効に適用できない状況です。

相談後

相続の財産の評価は利用単位で評価を行いますので自宅敷地と駐車場敷地は別々に評価をすることになります。しかし、相続登記となると利用単位部分を分筆しなければ長男は不動産全部を相続することになります。母親にいくらかの財産を持ってもらうとすると共有という分割方法もありますが、その場合は、持分での相続登記となり、駐車場の今後の収入も共有割合で申告する必要があります。そこで自宅建物は母が相続し、土地については配偶者居住権に基づく敷地権を相続することにしました。その結果、配偶者の財産額は増え、配偶者の税額軽減を使えるとともに土地は配偶者居住権に基づく敷地権相当部分の評価は減額し、分割協議における土地の名義は長男の名義にすることができました。

事務所からのコメント

配偶者居住権は現時点で母親の財産として評価額が計上されますが、母親の二次相続の際には消滅してしまうので二次相続対策としても活用することができます。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- 事務所につながります

まずは無料でご相談を!

-

-

贈与税

令和6年以降の生前贈与対策

相談前

5人子どもたちに毎年110万円ずつの現金贈与を行ってきましたが、令和6年から相続人へ贈与した贈与財産は、相続発生時にもよりますが、最長7年間加算されることになり…続きを見る

-

贈与税

令和6年以降の生前贈与対策

相談前

5人子どもたちに毎年110万円ずつの現金贈与を行ってきましたが、令和6年から相続人へ贈与した贈与財産は、相続発生時にもよりますが、最長7年間加算されることになりました。この方の場合、今後も贈与を続けたとして110万円×5人×7年=3850万円の生前贈与加算が行われる可能性があるということです

相談後

相続時精算課税制度のメリット・デメリットを説明し、ご理解いただいたうえで5人子供さん方は令和6年の贈与から贈与税について相続時精算課税制度の選択をしてもらうことになりました。相続時精算課税を選択した受贈者が、特定贈与者から令和6年1月1日以後に贈与により取得した財産に係るその年分の贈与税については、暦年課税の基礎控除とは別に、贈与税の課税価格から基礎控除額110万円が控除されます。また、特定贈与者の死亡に係る相続税の課税価格に加算されるその特定贈与者から令和6年1月1日以後に贈与により取得した財産の価額は、基礎控除額を控除した後の残額とされますので毎年110万円以下であれば相続財産に加算されないことになります。

事務所からのコメント

相続時精算課税制度は一度選択すると通常の暦年課税制度に戻ることはできなくなりますので、将来的なプランや財産状況を十分認識することが重要です

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- 事務所につながります

まずは無料でご相談を!

-

-

贈与税

令和6年以降の生前贈与対策

相談前

今まで3人の娘たちに毎年500万円ずつの贈与を行い、48万5000円ずつの贈与税を支払ってきました。令和6年以降の相続人へ贈与した贈与財産は、相続発生時にもより…続きを見る

-

贈与税

令和6年以降の生前贈与対策

相談前

今まで3人の娘たちに毎年500万円ずつの贈与を行い、48万5000円ずつの贈与税を支払ってきました。令和6年以降の相続人へ贈与した贈与財産は、相続発生時にもよりますが、最長7年間加算されることになりました。贈与者の年齢も80歳ということでこの規定の適用にかかる可能性が十分にある状態です。

相談後

令和6年からは3人の娘さんの子供、贈与者にとってはお孫さんたちに贈与をしてもらうことに変更しました。3人の娘さんにはそれぞれ3人ずつの子供さんがおられるので合計9人の受贈者がおられます。一人当たり150万円とし9人分の合計1350万円ずつを次々世代へ贈与することになります。令和6年1月以降の生前贈与加算の改正事項は相続又は遺贈により財産を取得した方が、その相続開始前7年以内に被相続人から贈与により取得した財産がある場合には、その取得した財産の贈与時の価額を相続財産に加算するとされており、孫(養子である場合を除く)は相続人でなく、生命保険金等で財産を受けない限りは祖父又は祖母から相続又は遺贈により財産を取得することはありませんので、生前贈与対策には影響が出ないことになります。

事務所からのコメント

令和6年以降の改正の影響を受ける対象者を理解して受贈者を決めることが重要になります。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- 事務所につながります

まずは無料でご相談を!

-

-

贈与税

令和5年の生前贈与対策

相談前

令和6年1月1日以後に相続、遺贈又は贈与により取得した「居住用の 区分所有財産」(いわゆる分譲マンション)の価額は、新たに定められた 個別通達により評価すること…続きを見る

-

贈与税

令和5年の生前贈与対策

相談前

令和6年1月1日以後に相続、遺贈又は贈与により取得した「居住用の 区分所有財産」(いわゆる分譲マンション)の価額は、新たに定められた 個別通達により評価することになります。評価乖離率から算定された評価水準による区分所有補正率において修正が必要な場合は令和5年時の評価方法よりも非常に高くなることになります

相談後

評価水準を事前に算定し、区分所有補正率によって今回の改正による影響額が大幅にでるタワーマンションを選定し、令和5年12月末までに贈与契約書を作成し、贈与者、受贈者の署名押印を行いました。令和6年3月15日の贈与税の申告において納税額は大きくなるので相続時精算課税制度を選択することによって暦年贈与の贈与税額よりも減らし、相続税の申告時に精算することによって相続税の前払としました。結果、相続税対策効果は維持することができました。

事務所からのコメント

令和6年3月15日までに相続時精算課税制度の選択届出を提出し、贈与税の申告を行うことが重要です

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- 事務所につながります

まずは無料でご相談を!

-

-

相続税申告

財産価値のない負の遺産

相談前

父親の保有財産の中に現場を見たこともないバブル時にだまされて購入させられた原野や山林があります。将来、相続税の申告時に財産価値としては評価額は少額ではあろうが、…続きを見る

-

相続税申告

財産価値のない負の遺産

相談前

父親の保有財産の中に現場を見たこともないバブル時にだまされて購入させられた原野や山林があります。将来、相続税の申告時に財産価値としては評価額は少額ではあろうが、登記や今後の管理等も含め、いろいろなコストが発生します。なんとかする方法はないでしょうか

相談後

「負の財産」を買い取る事業者を紹介し、無料で現場調査をしてもらい状況の確認。両者の合意により、1円の売買契約でその資産を売却処分しました。但し、売買契約とは別に支払報酬を支払っています。その金額は100万円を要しましたが、将来の危険管理を考えればコストに見合うため、お客様も喜んでおられました。

事務所からのコメント

例えば市街地山林の財産評価額はそれなりの評価額にはなります。収益は生まず、管理費はかかる負の財産であるのに相続税の課税対象にはなりますので「負の財産」にも注意は必要と考えます。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- 事務所につながります

まずは無料でご相談を!

-

-

相続税申告

二次相続対策

相談前

お父様が亡くなられ、相続人は奥様と子供1人です。相続財産は預金のみで2億円でした。遺産分割は2分の1ずつということで納税は配偶者の税額軽減後の1670万円を納税…続きを見る

-

相続税申告

二次相続対策

相談前

お父様が亡くなられ、相続人は奥様と子供1人です。相続財産は預金のみで2億円でした。遺産分割は2分の1ずつということで納税は配偶者の税額軽減後の1670万円を納税しました。このまま二次相続で行くと1220万円の納税が必要になります。

相談後

老後資金として5000万円はそのままとし、5000万円を保険料としてお母様(78歳)を被保険者とする外貨建て終身保険を提案しました。結果、生命保険金の保険金保障額は8500万円(為替が保険契約時と同じと仮定)となりました。二次相続の相続税は2120万円と対策前より900万円が増額していますが、キャッシュの残りとしては2600万円が増額しました。

事務所からのコメント

税金ばかりに気を取られるのではなく、将来のライフ設計を考慮してキャッシュフローで考える事も重要です

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- 事務所につながります

まずは無料でご相談を!

-

-

相続税申告

相続財産の売却の時期

相談前

相続が発生し、不動産業者に「早く不動産を売却しなければ納税資金が確保できませんよ。今であれば収益マンションを欲しがっている方がおられますのでお世話できますよ」と…続きを見る

-

相続税申告

相続財産の売却の時期

相談前

相続が発生し、不動産業者に「早く不動産を売却しなければ納税資金が確保できませんよ。今であれば収益マンションを欲しがっている方がおられますのでお世話できますよ」と煽られており、どうしたらよいか心配です。

相談後

本当に相続税がおさめられないのか、簡易試算で相続税額を試算してみることが重要です。そのうえで不動産の売却は検討されるべきです。なぜならば、マンションのような貸家敷地の土地については200㎡まで50%の減額をすることができる小規模宅地等の減額の規定があります。この規定の適用を受ける場合には事業承継の要件と保有継続の要件があり、相続税の申告期限まで事業を承継・継続・保有を要件としています。したがって、安易にそれまでに売却してしまうとこの規定の適用が受けられず、相続税額が増額することになってしまうからです。

事務所からのコメント

不動産を売却する時期や方法において、税理士に相談していただくことは非常に重要です。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- 事務所につながります

まずは無料でご相談を!

-

-

相続税申告

相続財産の売却の時期

相談前

相続税の申告も終わり、2年が経過しました。相続した広大な自宅も老朽家屋で空家のままです。これからどうするかゆっくり考えようかと考えております。…続きを見る

-

相続税申告

相続財産の売却の時期

相談前

相続税の申告も終わり、2年が経過しました。相続した広大な自宅も老朽家屋で空家のままです。これからどうするかゆっくり考えようかと考えております。

相談後

売却を検討されている場合には相続税申告期限から3年以内の売買であれば「相続税額の取得費加算」という規定の適用がありますので至急、売却を行うことをお勧めしました。老朽化した自宅の売買の場合は解体条件等が付き、時間を要するケースが多く見受けられます。今回の場合は総財産3億円のうち自宅評価額は1億円を占めており、相続税の納税額も当時6920万円でした。今回の売却では2300万円ほどの取得費加算が適用できましたので、譲渡所得からさらに2300万円を差し引くことができました。

事務所からのコメント

相続後の売却の時期も譲渡所得税に影響を及ぼすことが多いので税理士への相談は重要です。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- 事務所につながります

まずは無料でご相談を!

-

-

相続税申告

地積規模の大きい区分所有マンションの評価について

相談前

既に提出された相続税の申告書において、郊外にある区分所有マンションの評価においてマンション全体の評価地積は3000㎡を超えるものがありました。しかし、評価方法と…続きを見る

-

相続税申告

地積規模の大きい区分所有マンションの評価について

相談前

既に提出された相続税の申告書において、郊外にある区分所有マンションの評価においてマンション全体の評価地積は3000㎡を超えるものがありました。しかし、評価方法としては地積規模の大きな土地としての減額は行われていないものでした。

相談後

大阪のマンションで容積率は400%未満の地域にかかっており、規模格差補正率0.74を乗じて評価をし直し、更正の請求をおこなって相続税の還付申告を行いました。

事務所からのコメント

税理士でもうっかりミスはありますので、別の税理士によるセカンドオピニオンは重要です。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- 事務所につながります

まずは無料でご相談を!

-

-

相続税申告

類似業種比準価額の業種の剪定

相談前

既に提出された相続税の申告書において、取引相場のない株式の評価が行われていました。その株式は大会社に該当し、類似業種比準価額と純資産価額とを比較し、類似業種比準…続きを見る

-

相続税申告

類似業種比準価額の業種の剪定

相談前

既に提出された相続税の申告書において、取引相場のない株式の評価が行われていました。その株式は大会社に該当し、類似業種比準価額と純資産価額とを比較し、類似業種比準価額の方が低いためその数値で申告されていました。しかし、その事業区分を誤ると評価額は大きく変わってきます

相談後

依頼を受けたA社の事業内容を詳細に伺い、総務省がだしている日本標準産業分類に照らし合わせた結果、当初、選択した業種目別株価等一覧表の業種目とは異なるものでした。申告期限から5年以内でしたので相続税の更正の請求を行い、減額評価した評価額に見合う相続税の還付を行いました。

事務所からのコメント

税理士でも得意分野はありますので、別の税理士によるセカンドオピニオンは重要です。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- 事務所につながります

まずは無料でご相談を!

-

-

電話で相談予約をするココを

タッチ - 電話で相談予約をする

- 電話番号を表示する

- 事務所につながります

まずは無料でご相談を!

業界キャリアは21年になります。相続対策・