-

トップ

-

選ばれる理由

-

料金

-

解決事例6

-

お客様の声口コミ11

選ばれる理由

-

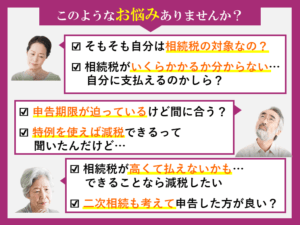

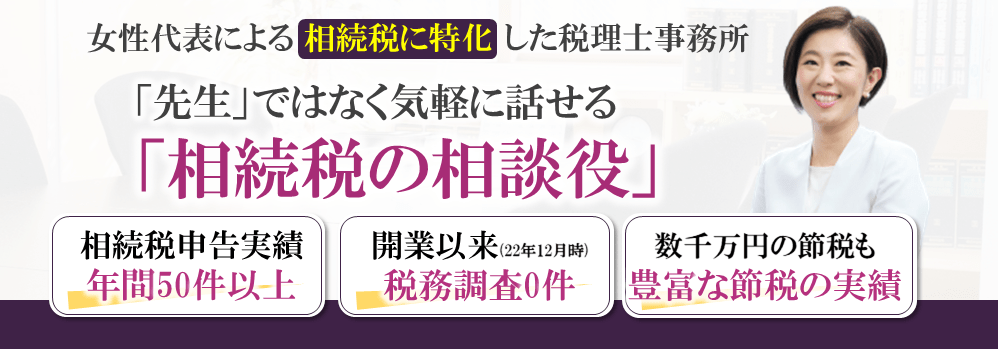

相続税に特化し、"しっかりとした根拠"を持って解決する税理士事務所

てづか税理士事務所は、大阪府大阪市天王寺区にある相続税に特化した税理士事務所です。代表の女性税理士と、女性の税理士有資格者の体制で運営。皆さまのお悩みに対して、…

続きを見る> -

わかりやすく丁寧な説明を徹底する「税の相談役」

当事務所の代表女性税理士は、一般企業での営業や社長秘書などの勤務経験があり、税理士としては異色の経歴です。「税理士はサービス業」であると捉え、「先生」ではなく気…

続きを見る> -

長期的な視野に立ち、二次相続まで考えた相続対策をご提案

相続にあたっては、目先の節税だけでは十分ではありません。配偶者控除でベストかなど、将来起こりうる二次相続を踏まえた対応なども考える必要があります。 当事務所は、…

続きを見る> -

豊富な実績や確かな知見を、初回無料相談でご確認ください

相続には同じものが二つとなくパターン化が困難であり、重要なポイントや勘所がそれぞれ異なります。 相続税申告には高度の専門知識や豊富な経験が必須であり、不慣れな税…

続きを見る> -

他士業と緊密に連携し、 窓口を一括管理できます

一般的に相続業務は多岐にわたり、窓口もバラバラ、各手続きは複雑かつ煩雑です。また相続税は税理士、相続登記は司法書士、紛争案件は弁護士など各専門家も異なります。 …

続きを見る> -

税務調査に入られにくい申告書の作成をお約束いたします

税務調査は、ご家族にとっても負担の大きいものです。とくに資産総額が大きくなると税務調査が入る確率が高くなるため、注意が必要です。 当事務所ではこれまでの経験から…

続きを見る>

-

電話で相談予約をするココを

タッチ - 電話で相談予約をする

- 電話番号を表示する

- 事務所につながります

まずは無料でご相談を!

解決事例

-

相続税申告

不動産を活用して二次相続対策。数千万円単位の納税額を大幅減額に成功

相談前

被相続人は不動産賃貸業を行う地主様。ご相続人様は配偶者を含め全員女性。これまでの顧問税理士は心理的距離感があるため、相続税申告を機に顧問税理士も変更したい、とご…続きを見る

-

相続税申告

名義財産の判定で二次相続までサポート

相談前

被相続人と代表相続人の配偶者はご夫婦で二人三脚で自営業を40年近く営まれておりました。夫婦の財布は1つという認識で、財産は全て配偶者の口座で管理していたので、今…続きを見る

-

相続税申告

土地の評価減額のと特例を活用し、評価額約3億円を半分以下に引き下げることに成功

相談前

被相続人は地主様で20か所近い不動産を所有されておりました。土地の評価も生産緑地、市街化農地や評価単位の判断の難しい土地が多く、土地評価に精通している税理士をお…続きを見る

てづか税理士事務所の事務所案内

大阪府大阪市にある、相続税に特化した税理士事務所。代表女性税理士は一般企業での勤務経験があり、「税理士はサービス業」との姿勢を徹底。気軽に話せる「税の相談相手」として活動を行っています。遺族の不安な気持ちに寄り添い、専門用語を使わずに、わかりやすい言葉でサポート。二次相続を踏まえた手続きの提案や家庭問題、資産運用へのアドバイスなども提供します。初回無料相談など利用しやすい環境も整えています。

基本情報・地図

| 事務所名 | てづか税理士事務所 |

|---|---|

| 住所 |

〒543-0011 大阪府大阪市天王寺区清水谷町10-2 大阪酒販会館ビル303 |

| アクセス | 地下鉄谷町線・谷町六丁目駅より徒歩5分 |

|---|---|

| 受付時間 | 平日9:00〜18:00 定休日 土曜日、日曜日、祝日、年末年始、お盆 |

| 対応地域 | 大阪府を中心とした関西エリア |

代表紹介

手塚麻希子

税理士

- 代表からの一言

- てづか税理士事務所は大阪市天王寺区にある相続税に特化した税理士事務所です。相続税における豊富な経験を活かして、付加価値の高いサービスを提供いたします。できるだけ難しい専門用語を使わずに、わかりやすく丁寧に対応することをモットーとしております。ご相続全般について、気軽に話せる皆様の相談相手でありたいと考えています。

- 資格

- 税理士登録番号 第135239号

freee認定アドバイザー MBAホルダー - 経歴

- 1999年 私立 四天王寺高校卒業

2003年 神戸大学経済学部卒業

2003年 株式会社ノエビア(東証1部)に入社

営業→社長秘書→アンテナショップ店長

2013年 個人税理士事務所 入社

2014年 大阪府立大学大学院 経済学研究科に入学

2015年 税理士法人山田&パートナーズ 入社

2016年 大阪府立大学大学院 経済学研究科卒業MBA取得

2021年 てづか税理士事務所 開業 - 出身地

- 大阪府堺市

- 趣味・好きなこと

- 趣味はアウトドアです。子供が生まれる前は夫婦でよく登山をしてましたが、子育てが忙しくて遠ざかってましたが、最近ぼちぼち子連れで再開し始めました。先日、6歳と3歳の息子が金剛山の山頂まで登れたので、(3歳は5合目から抱っこでしたが(笑))これからまた再開していきたいです。

- 執筆実績

- 税理士専門誌『税理』2022年9月号に論文掲載「相続税法66条4項の相続税等の不当減少判定の要件」

-

電話で相談予約をするココを

タッチ - 電話で相談予約をする

- 電話番号を表示する

- 事務所につながります

まずは無料でご相談を!

選ばれる理由

相続税に特化し、"しっかりとした根拠"を持って解決する税理士事務所

てづか税理士事務所は、大阪府大阪市天王寺区にある相続税に特化した税理士事務所です。代表の女性税理士と、女性の税理士有資格者の体制で運営。皆さまのお悩みに対して、“しっかりとした根拠”を持って問題解決をはかりたいという想いで日々業務を行っております。

代表は一般企業での勤務経験がある、税理士としては異色の経歴です。「税理士はサービス業」であると捉え、決して「先生」ではなく、皆さまにとって気軽に話せる相談相手でありたいと考えています。

相続税は特殊な税制であり、専門的な知識が必要です。また、経験値の高さがものをいう世界でもあります。通常、税理士1人が手がける相続税申告は年間1〜2件程度ですが、当事務所は年間約50件と圧倒的な実績です。代表は大手税税理士法人での勤務時代を含め、 相続における豊富な経験がございます。また、著名な税理士専門誌『税理』へ寄稿を行うなど、現在も研鑽を重ねています。

病気の治療に専門医が不可欠なように、相続も適切な専門医(税理士)を選ぶことが重要となります。適切な専門医が的確に動くことで、回避できるトラブルやロスは非常に多いのです。

また相続は身近にあり、誰でも経験する可能性があります。その一方で、相続は初めてのご経験という方が大半でもあります。

当事務所はご遺族のご不安な気持ちに寄り添い、ご遺族のご負担ができる限り軽くなりますよう、しっかりとサポートさせていただきます。できるだけ難しい専門用語を使わずに、わかりやすくお話しさせていただきます。

そのほか、二次相続を踏まえた手続きの提案や家庭問題への的確なサポート、資産運用アドバイスなど相続全般について気軽に話せる体制を整えております。

まずはお気軽に無料相談をご利用をください。皆さまのご連絡をお待ちしております。

わかりやすく丁寧な説明を徹底する「税の相談役」

当事務所の代表女性税理士は、一般企業での営業や社長秘書などの勤務経験があり、税理士としては異色の経歴です。「税理士はサービス業」であると捉え、「先生」ではなく気軽に話せる「税の相談役」としてお客様に接しております。

必ずしも税に詳しくない、ごく一般的な方が当事者になるのが相続です。加えて、精神的にも肉体的にお辛い状態にあります。

当事務所ではお客様のお気持ちを最優先し、できるだけ難しい専門用語を使わず、わかりやすく丁寧なご説明を徹底いたします。ご理解いただけるまで、しっかりと何度でもお話しさせていただきます。

お客様からは、女性ならではのきめ細やかで丁寧な対応が高くご評価いただいております。とくに相続はプライベートでデリケートな内容を含むため、相続で遺されることが多い配偶者の女性や、そのお子様たちからは、「女性ゆえに安心できる」というお声を多く頂戴しております。

また相続では見過ごされていたり、何気ないことが問題解決のポイントになったり、あとあとトラブルにつながることもままあります。これらは相続案件に慣れていない税理士ではフォローできないことが多いのが実情です。

当事務所は、お客様としっかりと真摯に向き合う姿勢と高い傾聴力・コミュニケーション能力、さらに経験値の高さ、高度な知見やノウハウ、的確で冷静な判断力で、確実に解決へとお導きいたします。

長期的な視野に立ち、二次相続まで考えた相続対策をご提案

相続にあたっては、目先の節税だけでは十分ではありません。配偶者控除でベストかなど、将来起こりうる二次相続を踏まえた対応なども考える必要があります。

当事務所は、目先の税額のメリットだけではない、各家庭のご事情に即した、長い視野に立ったトータルでの対策をご提案しております。

実は相続発生時は、二次相続対策をはじめとする生前対策を正確に設計し、実行するには絶好のタイミングです。通常時では期限を切りにくく、生前対策を真剣に検討することが難しいためです。そのことを認識していない専門家に生前対策を依頼してしまうと、時期や方法などで後々さまざまな問題が生じかねません。

当事務所では一次相続時に二次相続までも見据えて計画を組み、他士業や保険会社、不動産会社などと連携も含め総合的にコンサルティングを行います。マニュアルどおりに実行すれば、二次相続時にはほとんどなにもしなくて済むように設計することが可能です。

例えば、二次相続対策には以下のような方法があります。

●生前贈与

●配偶者の今回の相続における取得割合を正確に算出する。

●生命保険の活用

●相続をする場合の財産の種類を変更

●不動産を活用した節税対策

●税務面だけでなく法務面からみたコスト(相続登記の際に発生する登録免許税)や手続きの煩雑さも考慮した総合的な、視野の広い対策

などとなります。

これらを的確に採用、あるいは組み合わせることで、過去には一次・二次合わせて数千万円が予想された税額を、ほぼゼロに圧縮できた実例もあります。

多くのポイントをついた会話を交わすことで、ご家族の想いやニーズを的確に把握することが可能となります。当事務所の話しやすさや、秀でたコミュニケーション力が活きる場面でもあります。

これまで、相続税の申告をきっかけに顧問契約に移行したケースも多数ございます。ぜひ一度ご相談ください。

豊富な実績や確かな知見を、初回無料相談でご確認ください

相続には同じものが二つとなくパターン化が困難であり、重要なポイントや勘所がそれぞれ異なります。

相続税申告には高度の専門知識や豊富な経験が必須であり、不慣れな税理士がミスなくスムーズに業務を行うことは難しいのが現実です。経験の積み重ねがものがいう世界なのです。

一般的な税理士の相続税申告件数は年に1〜2件程度といわれていますが、当事務所の代表税理士には大手税税理士法人での相続における豊富な経験と、独立してからは年間50件程度の相続税申告の実績がございます。依頼件数は、引き続き順調に増加しています。

また一般的な税理士事務所は企業税務のかたわらに相続案件を引き受けるため、どうしても専門性に欠ける傾向があります。結果として、納税額の多寡などが生じる可能性を排除できません。

当事務所では、最初から最後まですべてお任せいただけ、お客様の利益を最大化する相続税申告を実現いたします。余計なお手間は一切かけさせません。

また、法律の解釈や税金の計算のみならず、たくさんの事例を経験してきたからこそ伝えられる「生きた情報」もご提供いたします。

ご縁をいただいたお客様からのご紹介が非常に多いことも、これまで確かな仕事をしてきた信頼の証であると自負しております。

ほとんどの方にとって相続は初めての経験です。また、専門家には普段馴染みがなく敷居が高い、というのが正直なお気持ちではないでしょうか。料金面での不安があるという方もいらっしゃるかもしれません。

そのようなご不安を解消するため、当事務所では相続の初回無料相談を実施しております。無料相談では必ず、相続業務に長けた代表税理士が真摯にじっくりとお話をうかがいます。

初回無料相談は電話、オフィスでの対面、オンライン、ご自宅などへの出張いずれも対応可能です。事前連絡で時間外・営業日以外でも柔軟に対応させていただきます。

初回相談で料金の詳細見積もりも提出、明朗会計でご心配を解消いたします。追加料金はほぼありません。そのほか税額や手続きの進捗など、ご不安に思われていることをなんでもお尋ねください。

また関西エリアで相続税申告が発生し、相続人が日本の各地に分散しているようなケースでも、リモートなどITを有効活用することで対応。関係者が一堂に会する必要がなく相続税申告手続きが完了いたします。

各関係者が面倒な移動などすることなく一つの窓口だけで完結でき、利便性抜群です。労力やコスト、時間を大幅に軽減できるため、たいへんご好評いただいております。最終住所地に関しては、お気軽にご相談ください。

他士業と緊密に連携し、 窓口を一括管理できます

一般的に相続業務は多岐にわたり、窓口もバラバラ、各手続きは複雑かつ煩雑です。また相続税は税理士、相続登記は司法書士、紛争案件は弁護士など各専門家も異なります。

当事務所は、司法書士・弁護士・社会保険労務士など、相続問題を得意とする各専門家と連携し、ワンストップ対応を実現。例えば、必要書類等が相続税の申告書と重複しているものが多数ある不動産の「相続登記」は、当事務所が窓口となって一括で管理いたします。

万が一、調停や訴訟となった場合も相続に長けた弁護士をご紹介し、万全のサポート。ご相談者様にとってのコストやストレス、時間や労力などを軽減いたします。

また、良質な大手不動産会社と連携し、承継不動産の売却や利活用などのご相談も承ります。その他、特定の証券会社などに属さないIFA(資産アドバイザー)同席のもと、株式や証券の効果的な運用法なども追加料金無料でアドバイスさせていただきます。

相続に際してどの士業の相談していいかわからない、相続後の出口戦略でお悩みの場合など、最初の相談窓口としてまずは、お気軽にご連絡ください。

税務調査に入られにくい申告書の作成をお約束いたします

税務調査は、ご家族にとっても負担の大きいものです。とくに資産総額が大きくなると税務調査が入る確率が高くなるため、注意が必要です。

当事務所ではこれまでの経験から、税務調査に入られやすいご家庭の傾向を把握し、事前対策もしっかりと行います。

正確な申告のためには、預貯金額など正確に把握する必要性があります。当事務所では優れた傾聴力や高いコミュニケーション力、調査能力などを駆使し、さらにお客様と確かな信頼関係を築くことで、実態に即した正確な相続税申告手続きを行います。

また、申告までに税務調査で指摘されそうな財産については事前に確認をし、対策を実施。税理士のみにできる書面添付制度(追加料金なし)を効果的に活用するなど、税務調査の対象となりにくい申告を実現いたします。

税務署長経験者の国税OBとの相談窓口も完備。その結果、税務調査率は通常20%以上のところ、設立以来のこれまでの税務調査件数は0件と、抜群の実績となっております(2022年12月現在)。

さらに、万が一の税務調査の場合の立ち会いなどサポート体制も万全です。税務調査リスクを最小化することで、依頼者の心理的・物理的負担を大幅に軽減いたします。安心の相続税申告は、当事務所にお任せください。

複雑な相続や、家庭問題の相談にも積極的に対応

当事務所は複雑な相続や、家庭問題の相談にも積極的に対応しております。

相続税の手続きを進めるうえで、家庭問題が避けて通れない状況も多くあります。“争族”など対立が深まると、後々まで影響が残ることもめずらしくはありません。

当事務所では、相続人それぞれの生活状況、家庭環境を踏まえ、紛争にならないように冷静で適切なアドバイスを行います。また万が一、訴訟になった場合は信頼のおける弁護士をご紹介いたします。

その他、遺産額が大きい、相続人が多岐にわたる、相続人間の関係性が良くない、家庭環境が複雑、完全な部外者が相続人となっている、他人に言いたくないことがある、相続人が不明など、他事務所が敬遠するような複雑・煩雑な案件にも、ご依頼者様の心理的なご負担がないよう、適切に対処させていただきます。

ご遺族のお気持ちを最優先に、丁寧に対応。「話しやすい」「家族の問題にまで相談にのってもらえて心強かった」といったお声も多数いただいております。

家庭問題や複雑な相続でお悩みの方は、ぜひ一度ご相談ください。ご連絡をお待ちしております。

-

電話で相談予約をするココを

タッチ - 電話で相談予約をする

- 電話番号を表示する

- 事務所につながります

まずは無料でご相談を!

対応業務・料金表

相続税申告

サービスの概要

相続税申告の中でも土地の現地調査や金融資産のコンサルティングも含めたプランです。土地評価による減税や場合によっては特例の適用、税務調査対策も同時に行うことで、最大限税務調査のリスクを抑えながらも節税の可能性を検討し、相続税申告書を作成していきます。

料金

330,000円~

※ここで紹介する費用は一例です。ご家族の構成や、条件によって異なりますので目安として参考にしてください。

料金詳細

<基本報酬>

| 財産総額 | 報酬額 |

| ~5,000万円 | 330,000円 |

| 5,000万円~7,000万円 | 440,000円 |

| 7,000万円~1億円 | 550,000円 |

| 1億円~1億5,000万円 | 770,000円 |

| 1億5,000万円~2億円 | 990,000円 |

| 2億円~2億5,000万円 | 1,210,000円 |

| 2億5,000万円~3億円 | 1,430,000円 |

| 3億円~ | 個別お見積り |

<加算報酬>

| 財産総額 | 報酬額 |

| ご自宅以外に土地がある場合 | 1か所につき66,000円 |

| 相続人が2人以上の場合 | 1名増えるごとに基本報酬の10% |

| 非上場株式の評価が必要な場合 | 1社につき165,000円 |

- 電話で相談予約をする

- 電話で相談予約をする

- 050-1866-6446

- 事務所につながります

まずは無料でご相談を!

-

電話で相談予約をするココを

タッチ - 電話で相談予約をする

- 電話番号を表示する

- 事務所につながります

まずは無料でご相談を!

お客様の声

-

相続税申告

丁寧かつきめ細やかに対応していただけました(鈴木様)

相続税の手続きをお願いしました。 女性の方なので、とても話しやすかったです。 不安なことやわからないことも聞きやすかったです。 丁寧かつきめ細やかに対応し…続きを見る

-

相続税申告

丁寧かつきめ細やかに対応していただけました(鈴木様)

相続税の手続きをお願いしました。

女性の方なので、とても話しやすかったです。

不安なことやわからないことも聞きやすかったです。

丁寧かつきめ細やかに対応していただけました。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- 事務所につながります

まずは無料でご相談を!

-

-

相続税申告

信頼出来る先生です(木村様)

手塚先生にお願いして本当に良かったです。信頼出来る先生です。…続きを見る

-

相続税申告

信頼出来る先生です(木村様)

手塚先生にお願いして本当に良かったです。信頼出来る先生です。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- 事務所につながります

まずは無料でご相談を!

-

-

相続税申告

丁寧な仕事をして頂き助かりました(西丸様)

丁寧な仕事をして頂き助かりました。 お願いして良かったと思っています。 ありがとうございました。…続きを見る

-

相続税申告

丁寧な仕事をして頂き助かりました(西丸様)

丁寧な仕事をして頂き助かりました。 お願いして良かったと思っています。 ありがとうございました。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- 事務所につながります

まずは無料でご相談を!

-

-

相続税申告

無事に申告することができました(yu様)

相続に関して疑問や不安がありましたが、てづか税理士事務所さまにお願いして無事に申告することができました。 ご対応が早く、わからないことも気軽に質問しやすく、丁…続きを見る

-

相続税申告

無事に申告することができました(yu様)

相続に関して疑問や不安がありましたが、てづか税理士事務所さまにお願いして無事に申告することができました。

ご対応が早く、わからないことも気軽に質問しやすく、丁寧に進めていただき大変満足しております。

お願いしてよかったです。ありがとうございました。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- 事務所につながります

まずは無料でご相談を!

-

-

相続税申告

滞りなく税務署へ申告書を提出していただきました(高知太郎様)

父の相続税の申告をお願いしました。的確なアドバイスと必要な書類の指示をいただき、また、いつも懇切丁寧に説明していただき、滞りなく税務署へ申告書を提出していただき…続きを見る

-

相続税申告

滞りなく税務署へ申告書を提出していただきました(高知太郎様)

父の相続税の申告をお願いしました。的確なアドバイスと必要な書類の指示をいただき、また、いつも懇切丁寧に説明していただき、滞りなく税務署へ申告書を提出していただきました。本当に感謝しております。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- 事務所につながります

まずは無料でご相談を!

-

-

相続税申告

他の税理士事務所にほとんど断られる複雑な依頼内容でした(安部顕史様)

他の税理士事務所に相談したら、ほとんど断られる複雑な依頼内容でしたが、 快く引き受けて下さいました。 又、きめ細やかな説明や対応に何度も助けていただきました。…続きを見る

-

相続税申告

他の税理士事務所にほとんど断られる複雑な依頼内容でした(安部顕史様)

他の税理士事務所に相談したら、ほとんど断られる複雑な依頼内容でしたが、 快く引き受けて下さいました。

又、きめ細やかな説明や対応に何度も助けていただきました。

ありがとうございました。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- 事務所につながります

まずは無料でご相談を!

-

-

相続税申告

スピーディでオススメです(いまちゃん様)

親切、丁寧で安心してまかせる事が出来ました。 こちらの疑問などの対応もスピーディでオススメです。…続きを見る

-

相続税申告

スピーディでオススメです(いまちゃん様)

親切、丁寧で安心してまかせる事が出来ました。

こちらの疑問などの対応もスピーディでオススメです。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- 事務所につながります

まずは無料でご相談を!

-

-

相続税申告

素人でもよく分かり助かりました(杉本様)

相続税申告でお世話になりました。大変丁寧に対応していただきありがとうございました。 わかりにくい税金の話をわかりやすくご説明いただき、素人でもよく分かり助かりま…続きを見る

-

相続税申告

素人でもよく分かり助かりました(杉本様)

相続税申告でお世話になりました。大変丁寧に対応していただきありがとうございました。 わかりにくい税金の話をわかりやすくご説明いただき、素人でもよく分かり助かりました。ご経験が豊富なのでこちらの質問にも的確に回答していただき、頼もしかったです。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- 事務所につながります

まずは無料でご相談を!

-

-

相続税申告

とても頼もしく、安心してお任せできました(長野様)

何度も親身になって相談にのって頂いてとても助かりました。時間のない中で無理なお願いをさせて頂いたのですが、快く引き受けて頂いたところがとても頼もしく、安心してお…続きを見る

-

相続税申告

とても頼もしく、安心してお任せできました(長野様)

何度も親身になって相談にのって頂いてとても助かりました。時間のない中で無理なお願いをさせて頂いたのですが、快く引き受けて頂いたところがとても頼もしく、安心してお任せできました。本当にありがとうございました。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- 事務所につながります

まずは無料でご相談を!

-

-

相続税申告

安心してお任せする事ができました(高野様)

丁寧に説明して頂いたので、安心してお任せする事ができました。…続きを見る

-

相続税申告

安心してお任せする事ができました(高野様)

丁寧に説明して頂いたので、安心してお任せする事ができました。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- 事務所につながります

まずは無料でご相談を!

-

-

相続税申告

女性で話しやすく専門的に色々アドバイス頂け、安心感がありました(Nakai様)

女性で話しやすく専門的に色々アドバイス頂け、迅速にまた丁寧に対応頂けたので、すごく安心感がありました。Zoomなどリモートで臨機応変に対応頂けたのも、仕事で時間…続きを見る

-

相続税申告

女性で話しやすく専門的に色々アドバイス頂け、安心感がありました(Nakai様)

女性で話しやすく専門的に色々アドバイス頂け、迅速にまた丁寧に対応頂けたので、すごく安心感がありました。Zoomなどリモートで臨機応変に対応頂けたのも、仕事で時間の取りにくい私には大変助かりました。価格もリーズナブルでした。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- 事務所につながります

まずは無料でご相談を!

-

-

電話で相談予約をするココを

タッチ - 電話で相談予約をする

- 電話番号を表示する

- 事務所につながります

まずは無料でご相談を!

解決事例

-

相続税申告

不動産を活用して二次相続対策。数千万円単位の納税額を大幅減額に成功

相談前

被相続人は不動産賃貸業を行う地主様。ご相続人様は配偶者を含め全員女性。これまでの顧問税理士は心理的距離感があるため、相続税申告を機に顧問税理士も変更したい、とご…続きを見る

-

相続税申告

不動産を活用して二次相続対策。数千万円単位の納税額を大幅減額に成功

相談前

被相続人は不動産賃貸業を行う地主様。ご相続人様は配偶者を含め全員女性。これまでの顧問税理士は心理的距離感があるため、相続税申告を機に顧問税理士も変更したい、とご相談を受けました。

相談後

被相続人は、先代から続く地主様で、複数の不動産を所有されておりましたが、今後も売却することは考えていないということで、不動産の評価減を活用し、二次相続対策も考慮したうえで、遺産分割をサポートさせていただきました。

その結果、この度の相続の納税も想定より大幅に抑えることができ、かつ、二次相続の際もほとんどご負担のない計画を立てることができ、大変満足頂きました。当初の予定どおり、顧問税理士としてもご契約いただき、末永いお付き合いをさせていただいております。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- 事務所につながります

まずは無料でご相談を!

-

-

相続税申告

名義財産の判定で二次相続までサポート

相談前

被相続人と代表相続人の配偶者はご夫婦で二人三脚で自営業を40年近く営まれておりました。夫婦の財布は1つという認識で、財産は全て配偶者の口座で管理していたので、今…続きを見る

-

相続税申告

名義財産の判定で二次相続までサポート

相談前

被相続人と代表相続人の配偶者はご夫婦で二人三脚で自営業を40年近く営まれておりました。夫婦の財布は1つという認識で、財産は全て配偶者の口座で管理していたので、今回の相続財産の範囲の判定が難しく、税務調査の対象にならないか心配とご相談いただきました。

相談後

被相続人の過去のご収入状況、入出金履歴などの詳細を検証させていただき、名義財産(口座の名義は相続人だが原資が被相続人である財産)を論理的に分析させていただきました。お金に色はついていないので、被相続人の財産の範囲を特定することは困難と思われていた相続人方ですが、客観的事実の積み上げによって被相続人の財産の範囲が特定でき、分割を行うことができたことで税務調査への過剰なご不安を解消することができました。必要な資料をご提出いただいておりましたので、書面添付の制度も活用させていただき、万全の処理を行わせていただいております。

事務所からのコメント

税務調査への過剰なご不安が印象的でしたが、客観的に被相続人の財産を特定していく作業をそばで見ていただくことで安心感を得ていただくことができました。相続税申告からのお付き合いでしたが、そのお手続きの中でご信頼いただき、顧問契約も既存の税理士事務所から変更していただき、今後も末永くお付き合いいただけることに感謝しております。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- 事務所につながります

まずは無料でご相談を!

-

-

相続税申告

土地の評価減額のと特例を活用し、評価額約3億円を半分以下に引き下げることに成功

相談前

被相続人は地主様で20か所近い不動産を所有されておりました。土地の評価も生産緑地、市街化農地や評価単位の判断の難しい土地が多く、土地評価に精通している税理士をお…続きを見る

-

相続税申告

土地の評価減額のと特例を活用し、評価額約3億円を半分以下に引き下げることに成功

相談前

被相続人は地主様で20か所近い不動産を所有されておりました。土地の評価も生産緑地、市街化農地や評価単位の判断の難しい土地が多く、土地評価に精通している税理士をお探し、ということでご相談をいただきました。

相談後

20か所近い不動産のすべてにおいて適用できる特例や評価減額の規定を検討し、予想では3億近い資産額を約半分まで減額することができました。

また、不動産の売却は検討されていないということでしたので、評価を引き下げられた不動産については、相続人のお子様など下の代に贈与することで、早めに資産移転を可能にできるとアドバイスさせていただき、満足頂くことができました。事務所からのコメント

土地の評価は特例や評価減の規定を活用することで大幅に評価を減額することが可能な場合があります。

数千万単位での納税を覚悟されていたのに、数百万円に収まったことをご報告した際の安堵された表情が印象的です。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- 事務所につながります

まずは無料でご相談を!

-

-

遺産分割

共同相続人が相続の内容を公表してくれない

相談前

被相続人は80代女性。相続人は、その息子様と娘様(すでにご他界)のお子様2名の計3名。相続人同士が伯父と甥姪という関係性で、普段から頻繁にコミュニケーションをと…続きを見る

-

遺産分割

共同相続人が相続の内容を公表してくれない

相談前

被相続人は80代女性。相続人は、その息子様と娘様(すでにご他界)のお子様2名の計3名。相続人同士が伯父と甥姪という関係性で、普段から頻繁にコミュニケーションをとる関係ではなかった。相続が発生したから伯父から一方的に送られてきた遺産分割協議書や相続税の申告書に違和感があるため、アドバイスが欲しいとご相談をいただきました。

相談後

すでに遺産分割協議書に調印された後でしたので、その事実をほかの事務所で相談しても門前払いだったとのこと。弊社にお越しいただいた際に、共同相続人が作成している相続税の申告書を部分的にしか送られてきていないので、相続財産の全貌がわからない、とご相談をいただきました。相続税申告書は基本的に相続人全員の連名ですので、部分的であってもある程度資産の概要を推測することができるため、弊社から共同相続人にご連絡を入れさせていただき、違和感のある点を具体的に指摘させていただきました。その結果遺産分割協議を再度正式にやり直すことができ、ご相談者様の納得のいく結果にお導きすることができました。

事務所からのコメント

弊社にお越しいただくまでに数社の税理士事務所にご相談に行かれたとのことでしたが、内容を聞けば対応不可と断られ、申告期限1か月前にお越しになられた状態でした。あきらめずに弊社を信用してご依頼いただき、ご満足の行く結果にお導きでき、お力になれたことが非常に光栄でございました。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- 事務所につながります

まずは無料でご相談を!

-

-

相続税申告

音信不通の相続人がいる場合

相談前

ご相続人の中に音信不通者がいるが対応が可能かどうか、どのように協議を進めるのが最善かとご相談をいただきました。…続きを見る

-

相続税申告

音信不通の相続人がいる場合

相談前

ご相続人の中に音信不通者がいるが対応が可能かどうか、どのように協議を進めるのが最善かとご相談をいただきました。

相談後

最初から弁護士に交渉代理の依頼をすると費用が高額であることを説明したうえで、遺産分割協議に参加してほしい旨をお手紙でご連絡するなど、ご相続人様のお気持ちに配慮しながら申告させていくことに注力しました。

結果的に音信不通の相続人様ともやり取りはできるようになりましたが、遺産分割協議自体は難航し、弊社の提携先の弁護士をご紹介する形となり、いったん未分割で申告させていただきました。事務所からのコメント

結果的に係争という形に進んだものの、その過程で費用感やこの先の見通しをつけながら進めることができたため、双方のご相続人様から手続きの過程についてはご満足いただくことができました。また、これまでの経緯を弊社から提携先の弁護士に共有することができたため、ご相続人様の心理的ご負担を軽減することができた点もおほめいただくことができ、お力添えできたことに光栄に思っております。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- 事務所につながります

まずは無料でご相談を!

-

-

相続税申告

代表相続人様が関東在住のためオンラインですべて解決したい

相談前

相続税申告の申告書の提出先税務署が関西であること、および、被相続人の配偶者が関西に在住であることから、弊社にご相談いただきましたが、代表相続人である被相続人のお…続きを見る

-

相続税申告

代表相続人様が関東在住のためオンラインですべて解決したい

相談前

相続税申告の申告書の提出先税務署が関西であること、および、被相続人の配偶者が関西に在住であることから、弊社にご相談いただきましたが、代表相続人である被相続人のお子様は関東在住であるため直接の面談が難しいが問題かと、ご相談いただきました。

相談後

昨今、コロナ禍でのリモートワークの環境が整ったこともあり、オンライン面談やデータでの資料のやり取りはまったく問題ございません。ご契約前の初回面談から、お手続きの最後までご要望でしたらオンラインと郵送で支障なく完結することが可能です。

事務所からのコメント

オンラインの環境が整ったことで、普段お仕事でお忙しいご依頼者様もお仕事のお昼休みや在宅勤務のあいまを縫ってのお打ち合わせが可能になりました。打合せの形式自体は合理化しましたが、その分、手軽にお打合せの機会を頂戴することが可能になりましたので、コミュニケーションを取らせていただく頻度は増えております。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- 事務所につながります

まずは無料でご相談を!

-

-

電話で相談予約をするココを

タッチ - 電話で相談予約をする

- 電話番号を表示する

- 事務所につながります

まずは無料でご相談を!

事務所からのコメント

ご相続人が全員女性で、数字や税金といったことが難しく苦手意識が強かったのですが、できるだけ専門用語を使わずにわかりやすくお伝えしたことで信頼関係をしっかりと築けることができたため、弊社からのご提案へのご理解も早くすべてがスムーズに進行しました。今後も顧問として末永くお付き合いいただけることに感謝しております。