-

トップ

-

選ばれる理由

-

料金

-

解決事例21

-

お客様の声口コミ20

選ばれる理由

-

法務・税務両面での豊富な相談実績

ご相談者様の中には相続事案において弁護士への相談となると、「親族が揉めている」=“争族”をイメージする方も多いですが、弁護士の立場として言えるのは「争族に発展す…

続きを見る> -

相続紛争案件の豊富な解決実績

ひとくくりに弁護士事務所、法律事務所と言っても、企業の法律サポートや、個人でも交通事故や離婚など、その事務所が注力している分野は千差万別です。 弁護士に依頼され…

続きを見る> -

税理士として相続税もワンストップ対応

相続人間で遺産分割協議がまとまらず、裁判にまで発展した場合でも、未分割の状態でいったん相続税申告書を提出したうえで、遺産分割調停での合意が成立した時や遺産分割審…

続きを見る> -

生前の相続対策業務にも注力

弁護士業界では、相続が発生し、相続人間での争いに発展した段階で案件が事務所に持ち込まれることが多く、法律事務所が扱う相続業務といえば、遺産分割協議・調停、遺留分…

続きを見る> -

明確・納得・安心の料金体系

入江・置田法律事務所では初回法律相談無料、2回目以降の法律相談は30分5,500円で実施しております。またお客様に分かり易すいよう料金体系を明確にしておりますの…

続きを見る>

-

電話で相談予約をするココを

タッチ - 電話で相談予約をする

- 電話番号を表示する

-

Webで相談予約をするココを

タッチ

解決事例

-

遺言作成

すべての遺産を長男に相続させる旨の遺言があった事例

相談前

亡くなられたお父様(被相続人)には長男と二男の2人の相続人がおられましたが、被相続人が生前に作成されたと思われる公正証書遺言には、すべての遺産を長男に相続させる…続きを見る

-

遺留分

遺留分減殺請求訴訟を提起された事例

相談前

依頼者の家は古くから鉄工所を営んでおり、依頼者はお父様が亡くなった後は長男である依頼者が鉄工所をはじめとする事業を引き継いでいました。

依頼者のお母様…続きを見る -

相続放棄

被相続人と疎遠であった実の母親と異母兄弟に相続放棄を認めさせた事例

相談前

本件は、交通事故により若くして死亡された方のお姉さまから、当初、交通事故にかかる損害賠償請求事件として依頼を受けた事案です。

依頼を受けた当初は、依頼者…続きを見る

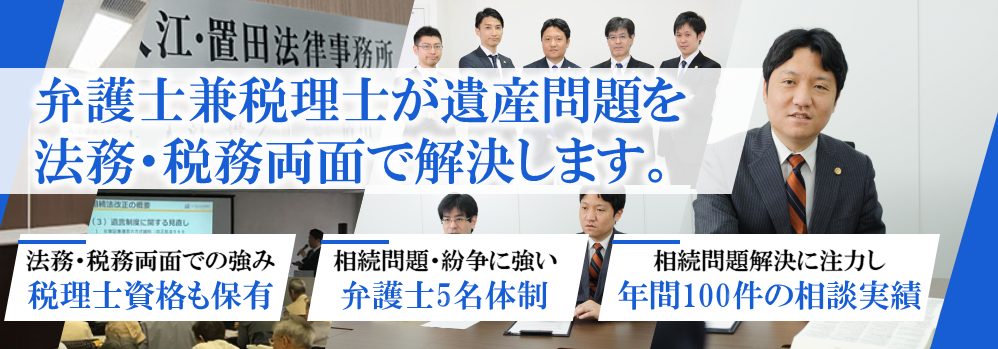

入江・置田法律事務所の事務所案内

相続や遺産分割に関する相談件数は年間100件以上。相続紛争案件の豊富な実績と解決実績があり、税理士としての相続税の確定申告にも対応。

基本情報・地図

| 事務所名 | 入江・置田法律事務所 |

|---|---|

| 住所 |

545-0051 大阪府大阪市阿倍野区旭町1-2-7 あべのメディックスビル411 |

| アクセス | 天王寺駅から徒歩3分 |

|---|---|

| 受付時間 | 平日・土曜9:00〜20:00※夜間・土日の相談は応相談 |

| 対応地域 | 阿倍野・天王寺を中心に大阪全域 |

代表紹介

置田浩之

弁護士

- 代表からの一言

- 弁護士登録する前には銀行員として企業融資を、弁護士登録後も大阪府議会議員として府政全般に携わりました。

弁護士としても、幅広く業務を経験してきたという自負があります。このような幅広い業務経験を活かして、皆さまから信頼していただける弁護士を目指してまいります。

- 資格

- 弁護士・税理士

- 所属団体

- 大阪弁護士会

- 経歴

- 大阪市生まれ

東京大学法学部卒業

東京大学大学院法学政治学研究科修了

東京都内の銀行勤務(企業融資担当)

大阪大学法科大学院修了

大阪にて弁護士登録・法律事務所にて勤務開始

大阪府議会議員(平成23年4月~平成27年4月)

平成27年12月 入江・置田法律事務所開設

平成29年5月 家族信託士 認定

- 出身地

- 大阪府大阪市

- メディア登場実績

- 当事務所の置田弁護士が、2017年4月28日付の産経新聞夕刊に掲載されました

当事務所の置田弁護士が、2017年6月17日付の産経新聞夕刊に掲載されました

当事務所の置田弁護士が、2016年8月16日付の産経新聞夕刊5面に掲載されました

スタッフ紹介

入江貴之

弁護士

加世田紘梓

弁護士

鹿児島県志布志市という田舎町で生まれ育ち、高校を卒業してから、縁あって大阪に住むことになり、大阪での生活は10年以上になりました。大阪に来て始めのころは、人の多さと関西弁に驚いていましたが、10年も経つと、すっかり慣れてしまいました。法的な紛争は、いろいろな場面で起こります。もっと早い段階で弁護士に相談されていれば、問題を解決することができたのに…と感じる相談者に遭遇したことが今までに何度もあります。トラブルを抱え込んで悩まれていましたら、できるだけ早いタイミングで、お気軽にご相談ください。

-

電話で相談予約をするココを

タッチ - 電話で相談予約をする

- 電話番号を表示する

-

Webで相談予約をするココを

タッチ

選ばれる理由

法務・税務両面での豊富な相談実績

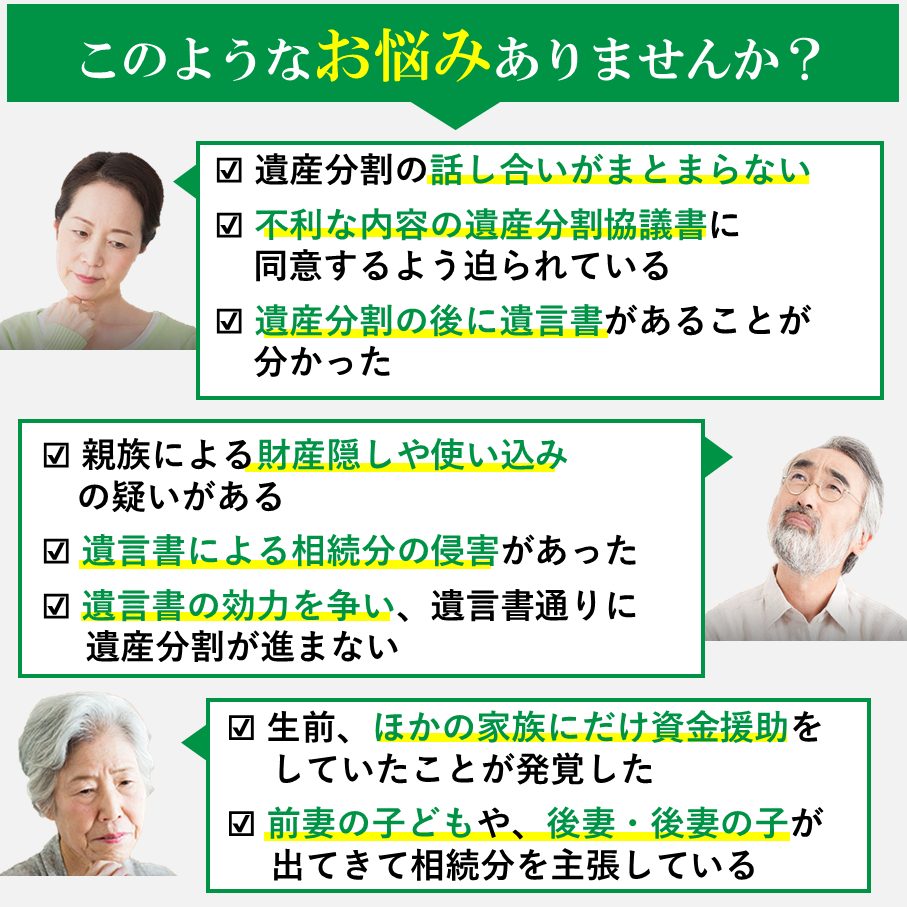

ご相談者様の中には相続事案において弁護士への相談となると、「親族が揉めている」=“争族”をイメージする方も多いですが、弁護士の立場として言えるのは「争族に発展するかどうかは弁護士に相談するタイミング次第」だと考えております。

相続人との交渉面、財産面で下記のような課題に直面している方は、争族に発展する可能性があります。

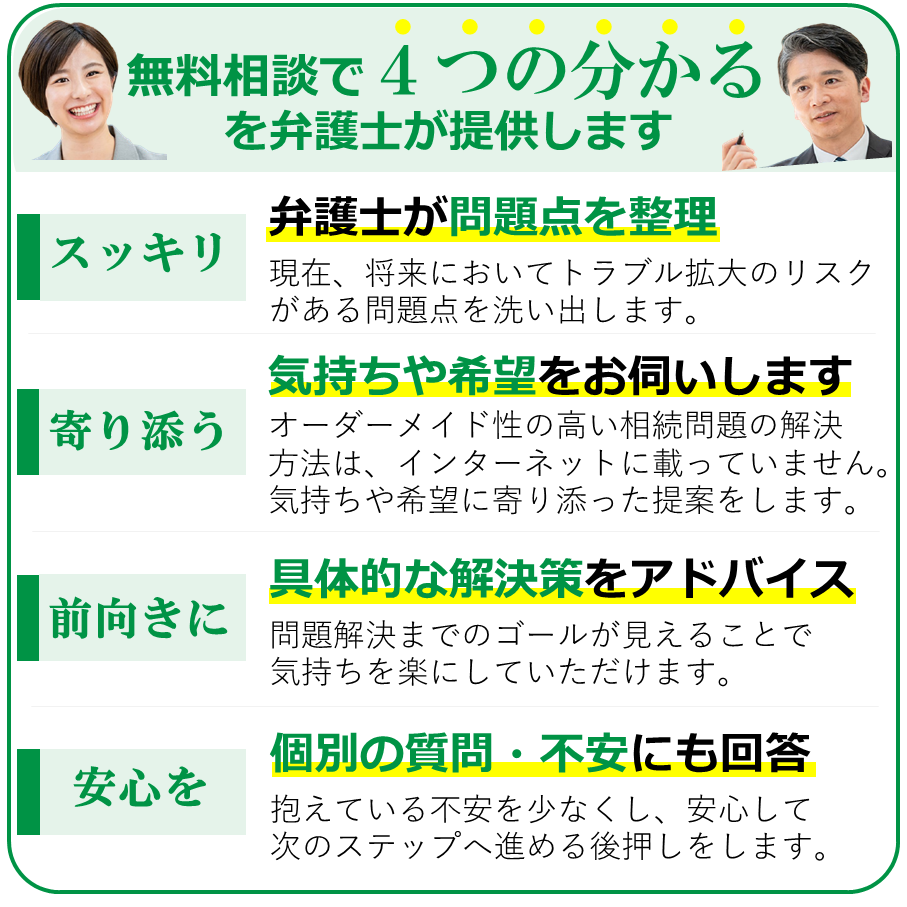

まだ揉めていない段階で弁護士から法的なアドバイスを受けることで、相続を「争族」に発展させず、「円満相続」に近づけることができます。入江・置田法律事務所では、「しっかり相続したい 」、「相続人との交渉に疲れた 」ご相談者の方に対して、まずは無料相談から徹底的にサポートさせていただきます。

また弁護士として相続業務に携わっていると、必ずと言っていいほど、依頼者の方が抱える税務上の疑問に直面いたします。

このような場合、多くの法律事務所では「税務は専門外なので、ここから先は税理士さんにご相談を」となるところですが、入江・置田法律事務所においては、税理士資格を持った弁護士が、税務上の課題も見据えたうえでの法律相談に応じることで、税務・法務両面から、皆様の相続にまつわる多種多様なニーズにワンストップで対応してまいります。

当事務所では、年間100件を超える、相続・遺産分割に関する法務・税務両面での豊富な相談実績を有しております。税理士資格を持った弁護士が、税務上の課題も見据えたうえでの法律相談に応じることで、税務・法務両面から、皆様の相続にまつわる多種多様なニーズにワンストップで対応してまいります。

相続紛争案件の豊富な解決実績

ひとくくりに弁護士事務所、法律事務所と言っても、企業の法律サポートや、個人でも交通事故や離婚など、その事務所が注力している分野は千差万別です。

弁護士に依頼される相続分野は「争族」と言われるように相続問題が多く、その解決策を見出すには相続分野での豊富な経験が欠かせません。

入江・置田法律事務所ではこれまで、数多くの相続紛争案件に関わり、解決へと導いてまいりました。紛争の初期段階から最終的な着地点を見据えて交渉にあたっていき、そして最終的には裁判になった場合でも、代理人として訴訟遂行し、最後の最後まで依頼者の方々と一緒に闘ってまいります。

税理士として相続税もワンストップ対応

相続人間で遺産分割協議がまとまらず、裁判にまで発展した場合でも、未分割の状態でいったん相続税申告書を提出したうえで、遺産分割調停での合意が成立した時や遺産分割審判が下された時、遺留分減殺請求訴訟で和解や判決に至った時に、修正申告書を提出する必要があります。

以上のような対応を迅速かつ的確に行うには、相続専門家の協力が必要不可欠です。

通常であれば、遺産分割協議は弁護士に、相続税申告は税理士にとなるところ、当事務所では、相続人間の遺産分割協議が迅速にまとまるよう、代理人弁護士として業務遂行しつつ、相続税申告書の作成も同時並行で進めていくことができます。

入江・置田法律事務所では資産総額で数億円規模の相続税確定申告を数件取り扱った実績があります。一括サービスをご利用の場合、税理士の確定申告報酬は大幅割引いたしますので、依頼者様の費用負担の軽減につながります。

生前の相続対策業務にも注力

弁護士業界では、相続が発生し、相続人間での争いに発展した段階で案件が事務所に持ち込まれることが多く、法律事務所が扱う相続業務といえば、遺産分割協議・調停、遺留分減殺請求訴訟といった紛争案件・裁判案件が大半というのが現状です。

入江・置田法律事務所も例外ではありませんでした。

しかしながら、数多くの相続紛争案件や裁判案件に携わってきた中で、

「亡くなられたお父様が遺言書に〇〇という一文を入れてくれていれば、このような裁判沙汰にまでならなかったのに。」

「不動産を生前にもっと有効活用して、収益物件などを建ててくれていれば、相続税も大幅に減らせたし、現金も残ったので、納税に困らなかったのに。」

といった相続人の皆様の声を聴いてきました。

明確・納得・安心の料金体系

入江・置田法律事務所では初回法律相談無料、2回目以降の法律相談は30分5,500円で実施しております。またお客様に分かり易すいよう料金体系を明確にしておりますので、安心してご相談ください。また、ご契約の際に丁寧にご説明させていただきます。

なるべく早く弁護士に相談いただき、“争族”への発展を予防したいという想いから60分の初期無料相談を相続に強い弁護士が実施させていただいております。

新型コロナウイルス対策で外出を控えたい方に対して、電話もしくはテレビ電話での相続相談を受け付けています。テレビ電話の場合、専門家の顔が見れるだけでなく、ご提案資料も画面で共有することができ、対面と比べてそん色がありません。

使用方法も非常に簡単です。ご希望の方はまずはお電話ください!

-

電話で相談予約をするココを

タッチ - 電話で相談予約をする

- 電話番号を表示する

-

Webで相談予約をするココを

タッチ

対応業務・料金表

- 遺言書作成サポート

- 遺留分侵害額請求「したい方へ」サポート

- 遺留分侵害額請求「された方へ」サポート

- 遺産調査(相続調査)サポ―ト

- 遺産分割交渉サポート

- 相続対策丸ごとサポート業務

- 相続税シミュレーション

- 生前贈与活用

- 生命保険活用

- 養子縁組活用

- 遺産の範囲や相続分について争いがない場合のサポート

遺言書作成サポート

サービスの概要

「争続」と呼ばれる相続人間のもめ事を軽減するためにも、遺言で意思を書面に残すことは非常に重要です。法的に効力のある遺言書の作成をサポートします。

【実施内容】

・遺言書作成に必要な手間を全て代行

・遺言書の作成

料金

110,000円

・定型的な遺言の場合 11万円から22万円の範囲内の額

・非定型の遺言の場合

300万円以下の場合 22万円

300万円を超え3,000万円以下の場合 1%+18万7,000円

3,000万円を超え3億円以下の場合 0.3%+41万8,000円

3億円を超える場合 0.1%+107万8,000円

遺留分侵害額請求「したい方へ」サポート

サービスの概要

着手金:経済的利益の8%

相続人には最低限の財産を得られる権利があり、れを「遺留分」と言います。遺言に遺産は渡さないと書かれた場合でも遺留分を獲得することができます。また遺留分には「時効」がありますのでお早めにご相談ください

【実施内容】

・遺産の整理

・妥当な遺産額の計算

・遺留分額の確定

・遺留分を獲得するための交渉

・獲得した遺産の支払い

料金

着手金:経済的利益の8%円

着手金

事件の経済的利益の額が

300万円以下の場合:経済的利益の8%

300万円を超え3000万円以下の場合:経済的利益の5%+9万9,000円

3000万円を超え3億円以下の場合:経済的利益の3%+75万9,000円

3億円を超える場合:経済的利益の2%+405万9,000円

報酬金

事件の経済的利益の額が

300万円以下の場合:経済的利益の16%

300万円を超え3000万円以下の場合:経済的利益の10%+19万8,000円

3000万円を超え3億円以下の場合:経済的利益の6%+151万8,000円

3億円を超える場合:経済的利益の4%+811万8,000円

遺留分侵害額請求「された方へ」サポート

サービスの概要

遺留分侵害請求を受けた場合、相手方に遺留分を侵害していないことを納得させたり、支払う遺留分額を減らすためには専門的な知識が必要です。ご自身で進められるより、弁護士に依頼することをお勧めします。

<実施内容>

・遺産の整理

・正しい遺留分額の提示・交渉

・遺産分け

料金

着手金:経済的利益の8%円

着手金

事件の経済的利益の額が

300万円以下の場合:経済的利益の8%

300万円を超え3000万円以下の場合:経済的利益の5%+9万9,000円

3000万円を超え3億円以下の場合:経済的利益の3%+75万9,000円

3億円を超える場合:経済的利益の2%+405万9,000円

報酬金

事件の経済的利益の額が

300万円以下の場合:経済的利益の16%

300万円を超え3000万円以下の場合:経済的利益の10%+19万8,000円

3000万円を超え3億円以下の場合:経済的利益の6%+151万8,000円

3億円を超える場合:経済的利益の4%+811万8,000円

遺産調査(相続調査)サポ―ト

サービスの概要

遺産分割の交渉は、相続人間だけで円滑に進めることは難しく、さらに将来の紛争を防ぐため、妥当な遺産の分配をするうえでも弁護士のサポートが必要です。弁護士が交渉の間に入り解決に向かって伴走いたします。

【実施内容】

・遺産の整理

・妥当な遺産額の計算

・相手方との遺産額の交渉

・遺産分け

料金

55,000円~

※5万5千円から22万円の範囲内の金額

※特に複雑又は特殊な事情がある場合、依頼者との協議により手数料を定める場合があります。

遺産分割交渉サポート

サービスの概要

遺産分割の交渉は、相続人間だけで円滑に進めることは難しく、さらに将来の紛争を防ぐため、妥当な遺産の分配をするうえでも弁護士のサポートが必要です。弁護士が交渉の間に入り解決に向かって伴走いたします。

<実施内容>

・遺産の整理

・妥当な遺産額の計算

・相手方との遺産額の交渉

・遺産分け"

料金

着手金220,000〜円

着手金

事件の経済的利益の額が300万円以下の場合 22万円

300万円を超え1,000万円以下の場合 33万円

1,000万円を超える場合 44万円

事件の経済的利益の額が

300万円以下の場合:経済的利益の16%

300万円を超え3000万円以下の場合:経済的利益の10%+19万8,000円

3000万円を超え3億円以下の場合:経済的利益の6%+151万8,000円

3億円を超える場合:経済的利益の4%+811万8,000円

相続対策丸ごとサポート業務

サービスの概要

依頼者の皆さまの健康状態や推定相続人などご家族の状況、相続財産の内容等を精査のうえ

(1)相続税が課税される可能性があるか、現状及び将来の課税額はいくらかを計算する相続税シミュレーション

(2)お子様や配偶者様への生前贈与活用のご提案(生前贈与契約書作成、贈与者・受贈者間の金銭授受の手続きアドバイス、贈与税申告書作成等)

(3)相続税節税及び争族対策としての生命保険活用のご提案

(4)賃貸アパート建築、不動産売却などの資産の組み換えのご提案

(5)養子縁組活用のご提案

(6)形式面はもちろん、遺留分侵害など争族対策にも十分配慮しつつ、依頼者の皆さまの想いを託す遺言書作成など、相続人お1人お1人にとって最適な、オーダーメイドの相続対策をご提案いたします(「2 個別の生前対策業務」をパッケージ化した商品となっております)。

料金

資産総額0.5%+418,000円

※資産総額が3,000万円以上の方を主たる対象としたサービスとなっております。

※資産総額は、ご依頼者が現在お持ちの積極財産の価額の合計額を指し、債務控除前、相続税における各種特例の適用前の金額とします。土地については路線価に基づく評価額を、建物については固定資産税評価額を基準とします。

料金詳細

| 遺産総額 | 料金 |

|---|---|

| ~500万以下 | 0.5%+380,000 |

| 500万円超~3,000万円以下 | 0.5%+380,000 |

| 3,000万円超~5,000万円以下 | 0.5%+380,000 |

| 5,000万円超~7,000万円以下 | 0.5%+380,000 |

| 7,000万円超~8,000万円以下 | 0.5%+380,000 |

| 8,000万円超~9,000万円以下 | 0.5%+380,000 |

| 9,000万円超~1億円以下 | 0.5%+380,000 |

| 1億円超~1.5億円以下 | 0.5%+380,000 |

| 1.5億円超~2億円以下 | 0.5%+380,000 |

| 2億円超~3億円以下 | ※資産総額が3,000万円以上の方を主たる対象としたサービスとなっております。 ※資産総額は、ご依頼者が現在お持ちの積極財産の価額の合計額を指し、債務控除前、相続税における各種特例の適用前の金額とします。土地については路線価に基づく評価額を、建物については固定資産税評価額を基準とします。 |

- 電話で相談予約をする

- 電話で相談予約をする

- 050-1860-0630

- Webで相談予約をする

相続税シミュレーション

サービスの概要

資産をお持ちの方ほど、相続発生時の相続税負担が重くのしかかります。

自分に万一の事態が発生した場合、相続人にどれくらいの相続税がかかるのか、納税資金は十分確保できるのかを早い段階から把握しておくことは、相続税対策、争族対策の両面において、大変重要になってまいります。

依頼者様が現在お持ちの資産の内訳と相続税評価額を明らかにしたうえで、現状のままで相続が発生した場合、相続税の課税対象となるか、課税対象となる場合、現在及び将来の相続税がいくらと予想されるか、シミュレーションいたします。シミュレーション後には、提案書をお渡しいたします。

料金

165,000円~440,000円

※資産総額が3000万円以上の方を対象としたサービスとなっております。

※特に複雑又は特殊な事情がある場合、依頼者との協議により手数料を定める場合があります。

生前贈与活用

サービスの概要

依頼者様のお元気なうちに、お持ちの資産を推定相続人に贈与していくことは、相続税対策、争族対策の両面から大変有効な手段ですが、やり方を一歩間違えると、名義預金として贈与自体が認められなかったり、多額の贈与税がかかったりしてしまう危険性があるのも、生前贈与の大きな特徴です。そのような事態に陥らないよう、法的に問題のない贈与契約書を作成するとともに、贈与者・受贈者間の金銭授受の適切な手続きについてアドバイスいたします。贈与税が発生する場合、贈与税申告書も作成いたします

料金

55,000〜220,000円

※特に複雑又は特殊な事情がある場合、依頼者との協議により手数料を定める場合があります。

※贈与税申告をする際には,別途、申告書作成・税務代理にかかる報酬が発生します。

生命保険活用

サービスの概要

生命保険の活用は、生前贈与の活用と並んで、争族対策、相続税対策の両面から極めて有効な手段となります。

相続税の納税資金や相続人のための相続財産を預金で積み立てていく場合、長期の期間が必要となりますが、生命保険の場合、保険加入時から必要保障額が確保され、いつ相続が発生しても対応可能となります。

受取人が保険金請求の手続をすれば、通常、1ヶ月以内に支払いが行われるなど、預金と比べて手続きが簡便です。しかも、生命保険金は受取人固有の財産として、遺産分割の際、原則として特別受益には該当しません。

さらに、預金の場合、相続税の計算上、額面金額で評価され、課税されますが、生命保険の場合、法定相続人一人あたり500万円の非課税枠を活用できることから、相続税対策上も有効となります。生命保険と一口に言っても、実に様々な種類の保険商品が巷には溢れています。当事務所は大手生命保険会社の代理店に加盟していることから、保険会社と連携しながら、依頼者様お一人お一人に実情に照らした最適な保険商品をご提案いたします。

料金

55,000〜220,000円

※特に複雑又は特殊な事情がある場合、依頼者との協議により手数料を定める場合があります。

養子縁組活用

サービスの概要

養子縁組は、当事者に縁組をする意思の合致があることを前提に、戸籍法の定めに従い、役所に届け出ることにより成立します。

被相続人が、自分の息子の妻や孫と養子縁組し、相続人の数が増えることにより、相続税の基礎控除額が1人分(600万円)増える、相続税を計算する際に適用される限界税率が下がるなど、簡便な手続きで相続税の軽減を図ることができる、即効性が期待できる相続税対策と言えます。

但し、相続税対策に目を奪われるあまり、養子縁組が相続争いの種になる事案も後を絶ちません。例えば、長男の子どもとだけ養子縁組したことにより、長男家族の相続分が増える一方、長男以外の相続人の相続分が減ってしまう結果につながり、遺産分割が紛糾する、養子縁組の無効を争われるといったケースです。

養子縁組について、相続税対策の観点だけに止まらず、後々の相続争いの種とならないよう、遺言書を作成しておく、養子には予め遺留分を放棄してもらうなど、争族対策についても併せてご提案いたします。

料金

55,000〜220,000円

※特に複雑又は特殊な事情がある場合、依頼者との協議により手数料を定める場合があります。

遺産の範囲や相続分について争いがない場合のサポート

料金

着手金220,000円

着手金

事件の経済的利益の額が900万円以下の場合 22万円

900万円を超え3,000万円以下の場合 33万円

3,000万円を超える場合 44万円

事件の経済的利益の額が

900万円以下の場合:経済的利益の5.34%

900万円を超え9000万円以下の場合:経済的利益の3.34%+19万8,000円

9000万円を超え9億円以下の場合:経済的利益の2%+151万8,000円

9億円を超える場合:経済的利益の1.34%+811万8,000円

-

電話で相談予約をするココを

タッチ - 電話で相談予約をする

- 電話番号を表示する

-

Webで相談予約をするココを

タッチ

お客様の声

-

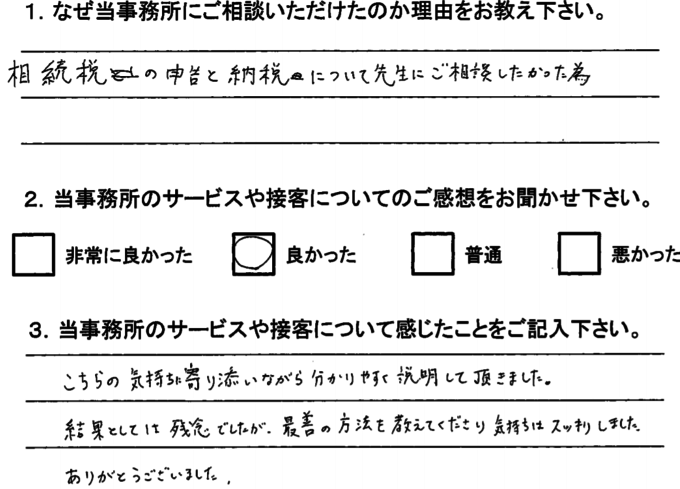

相続税申告

こちらの気持ちに寄り添いながら分かりやすく説明して頂きました

相続税の申告と納税について先生にご相談したかったため こちらの気持ちに寄り添いながら分かりやすく説明して頂きました 結果としては残念でしたが、最善の方法を教…続きを見る

-

相続税申告

こちらの気持ちに寄り添いながら分かりやすく説明して頂きました

相続税の申告と納税について先生にご相談したかったため

こちらの気持ちに寄り添いながら分かりやすく説明して頂きました

結果としては残念でしたが、最善の方法を教えてくださり気持ちはスッキリしました。ありがとうございました。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- Webで相談予約をする

-

-

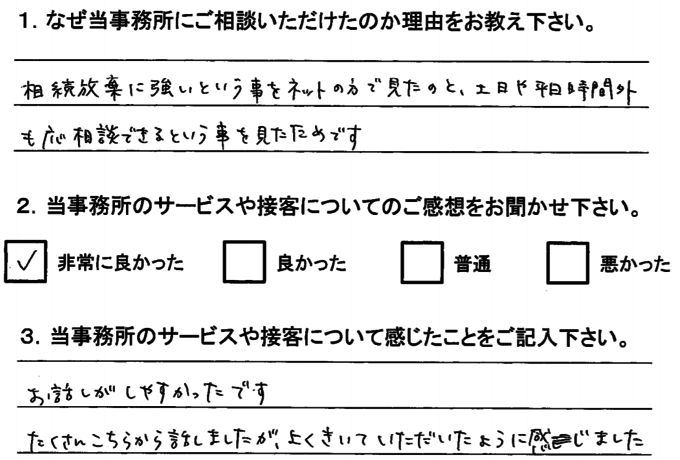

相続放棄

土日や平日時間外も応相談できる

相続放棄に強いという事をネットの方で見たのと、土日や平日時間外も応相談できるということを見たためです お話がしやすかったです。たくさんこちらから話ましたが、よ…続きを見る

-

相続放棄

土日や平日時間外も応相談できる

相続放棄に強いという事をネットの方で見たのと、土日や平日時間外も応相談できるということを見たためです

お話がしやすかったです。たくさんこちらから話ましたが、よく聞いていただけたように感じました

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- Webで相談予約をする

-

-

遺産分割

分かりやすく説明して頂きました

遺産分割・使い込みについてホームページに説明がありわかりやすかったため 分かりやすく説明して頂きました…続きを見る

-

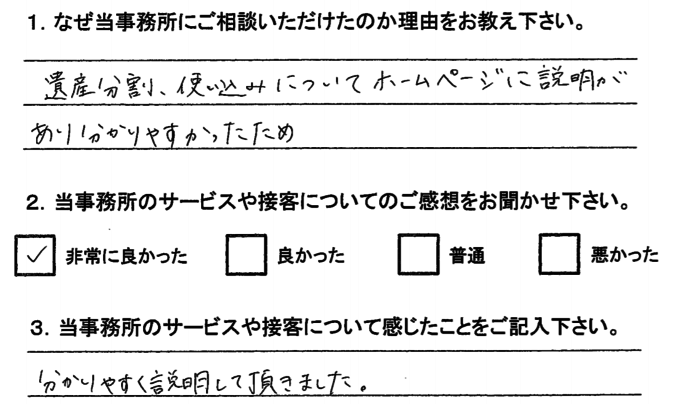

遺産分割

分かりやすく説明して頂きました

遺産分割・使い込みについてホームページに説明がありわかりやすかったため

分かりやすく説明して頂きました

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- Webで相談予約をする

-

-

相続手続き

電話での相談も親切にお話しくださいました

インターネットのホームページをみて、私達の案件に近い答えがありましたので。電話での相談も親切にお話しくださいましたので。 とてもお話しやすい受け答えして下さっ…続きを見る

-

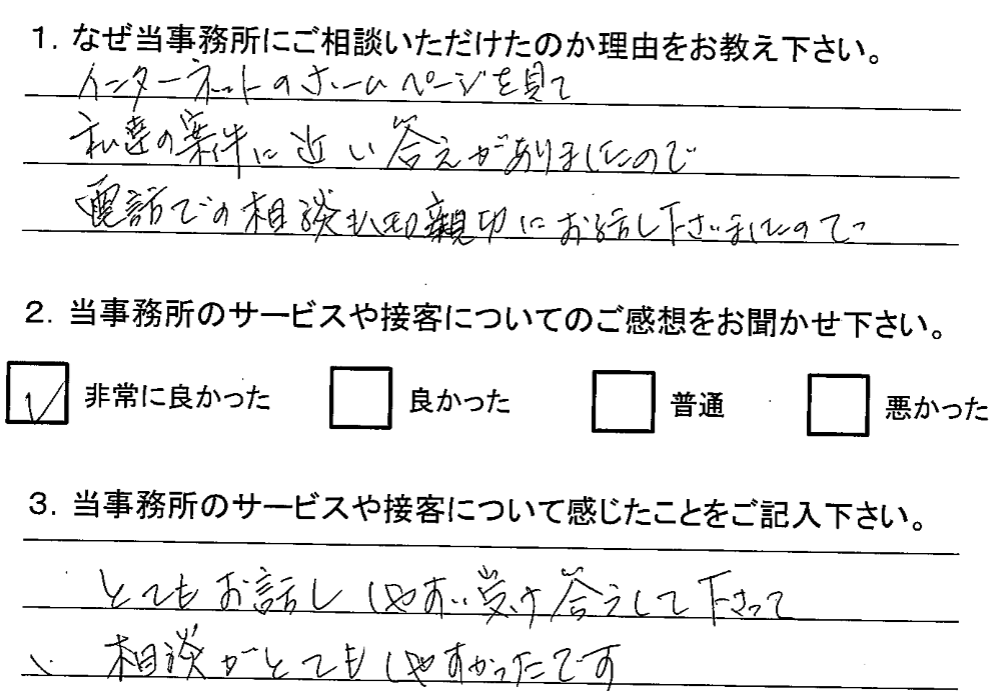

相続手続き

電話での相談も親切にお話しくださいました

インターネットのホームページをみて、私達の案件に近い答えがありましたので。電話での相談も親切にお話しくださいましたので。

とてもお話しやすい受け答えして下さって、相談がとてもしやすかったです。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- Webで相談予約をする

-

-

相続手続き

真剣に話を聞いて下さり、丁寧に回答いただきました

相続に詳しい事務所とお聞きしました 真剣に話を聞いて下さり、丁寧に回答いただきました。 長時間ありがとうございました。…続きを見る

-

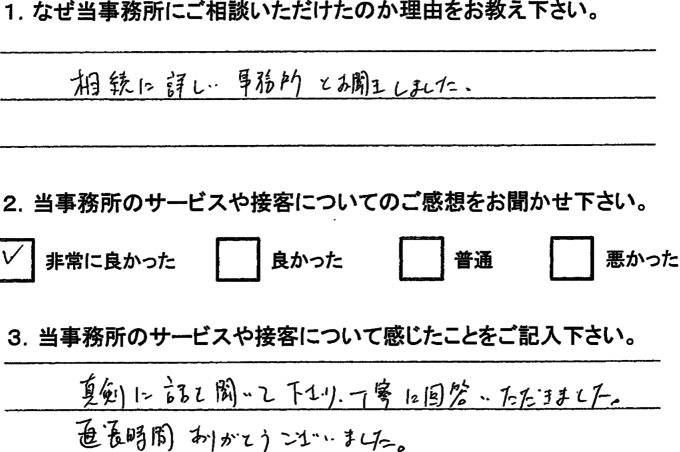

相続手続き

真剣に話を聞いて下さり、丁寧に回答いただきました

相続に詳しい事務所とお聞きしました

真剣に話を聞いて下さり、丁寧に回答いただきました。

長時間ありがとうございました。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- Webで相談予約をする

-

-

相続手続き

相続関係を重点的に扱われている先生にお会いしたかった

御自身の御経験に基づいて、相続関係を重点的に扱われている先生にお会いしたかったからです。 私の自宅から事務所が近いというのも理由の1つです。 早々に座席に案…続きを見る

-

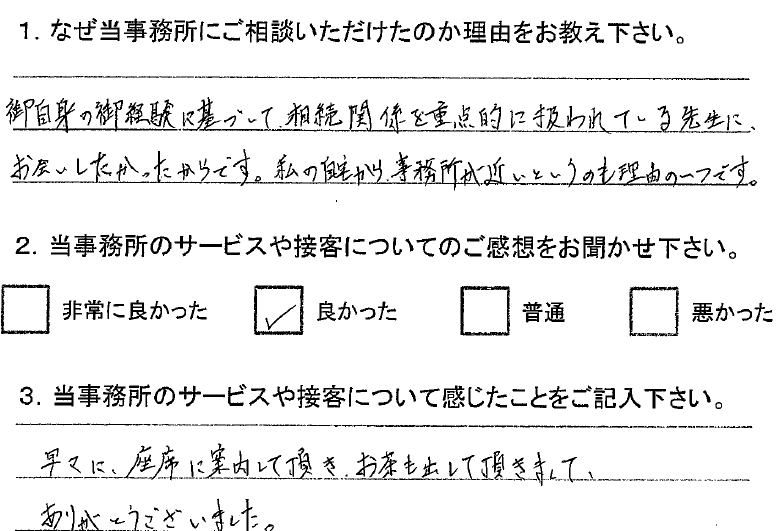

相続手続き

相続関係を重点的に扱われている先生にお会いしたかった

御自身の御経験に基づいて、相続関係を重点的に扱われている先生にお会いしたかったからです。

私の自宅から事務所が近いというのも理由の1つです。

早々に座席に案内して頂き、お茶も出して頂きまして、ありがとうございました。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- Webで相談予約をする

-

-

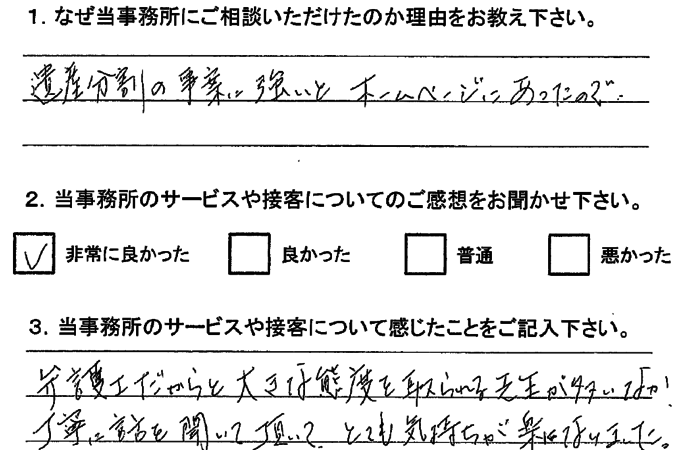

遺産分割

丁寧に話を聞いて頂いて、とても気持ちが楽になりました

遺産分割の事案に強いとホームページにあったので 弁護士だからと大きな態度を取られる先生が多いなか、丁寧に話を聞いて頂いて、とても気持ちが楽になりました。…続きを見る

-

遺産分割

丁寧に話を聞いて頂いて、とても気持ちが楽になりました

遺産分割の事案に強いとホームページにあったので

弁護士だからと大きな態度を取られる先生が多いなか、丁寧に話を聞いて頂いて、とても気持ちが楽になりました。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- Webで相談予約をする

-

-

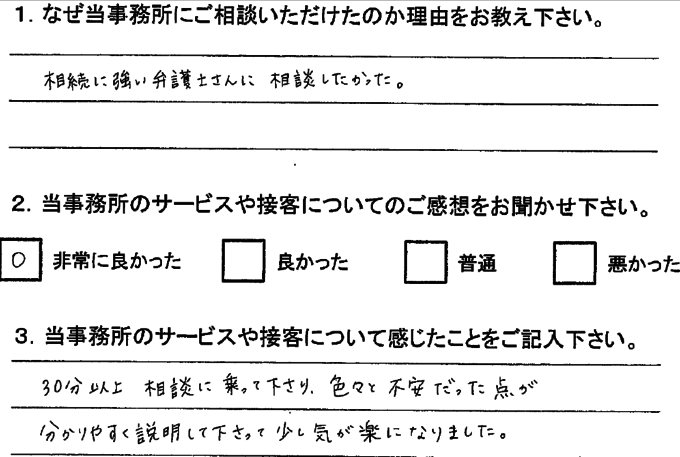

相続手続き

30分以上相談に乗って下さりました

相続に強い弁護士さんに相談したかった。 30分以上相談に乗って下さり、色々と不安だった点が分かりやすく説明して下さって少し気が楽になりました。…続きを見る

-

相続手続き

30分以上相談に乗って下さりました

相続に強い弁護士さんに相談したかった。

30分以上相談に乗って下さり、色々と不安だった点が分かりやすく説明して下さって少し気が楽になりました。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- Webで相談予約をする

-

-

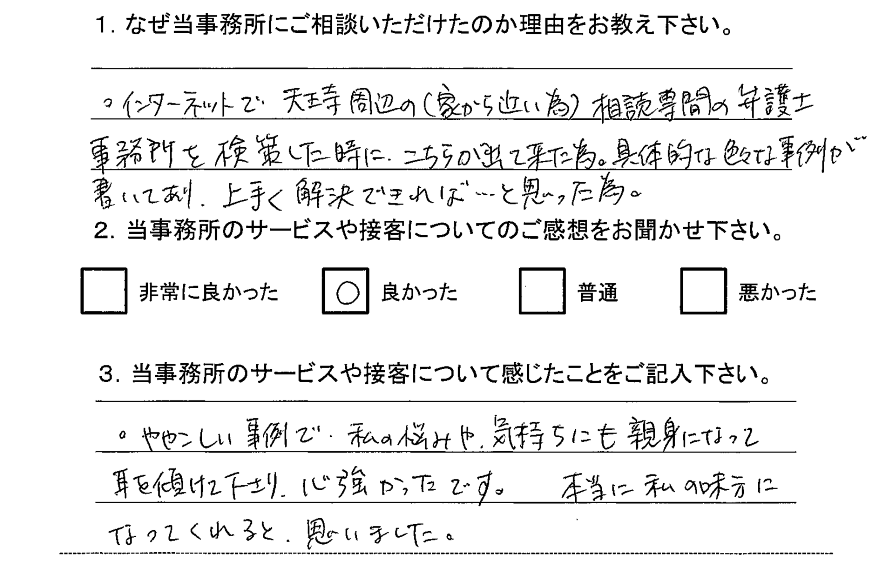

相続手続き

悩みや気持ちにも親身になって 耳を傾けて下さり、心強かった

インターネットで天王寺周辺の(家から近い為)相続専門の弁護士 事務所を検索した時に、こちらが出て来た為。具体的な色々な事例が 書いてあり、上手く解決できれば…続きを見る

-

相続手続き

悩みや気持ちにも親身になって 耳を傾けて下さり、心強かった

インターネットで天王寺周辺の(家から近い為)相続専門の弁護士

事務所を検索した時に、こちらが出て来た為。具体的な色々な事例が

書いてあり、上手く解決できればいいと思った為。

ややこしい事例で、私の悩みや、気持ちにも親身になって

耳を傾けて下さり、心強かったです。本当に私の味方に

なってくれると思いました。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- Webで相談予約をする

-

-

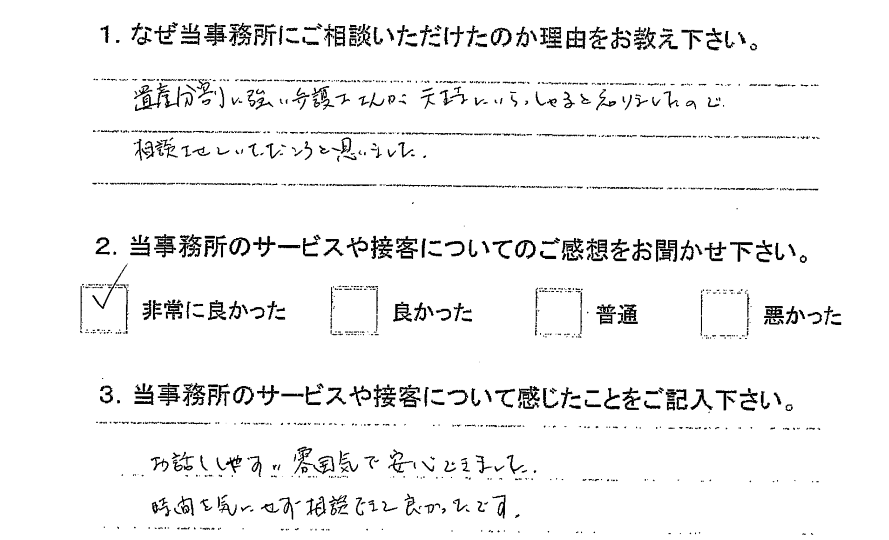

遺産分割

お話ししやすい雰囲気で安心できました

遺産分割に強い弁護士さんが天王寺にいらっしゃると知りましたので、 相談させていただこうと思いました。 お話ししやすい雰囲気で安心できました。 時間を気…続きを見る

-

遺産分割

お話ししやすい雰囲気で安心できました

遺産分割に強い弁護士さんが天王寺にいらっしゃると知りましたので、

相談させていただこうと思いました。

お話ししやすい雰囲気で安心できました。

時間を気にせず相談できて良かったです。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- Webで相談予約をする

-

-

遺言作成

詳しくアドバイスをいただけました

最初の無料相談で、遺言の話ができるとわかった。2人の先生に聞いてもらえて、本当によかったです。詳しくアドバイスをいただけました。…続きを見る

-

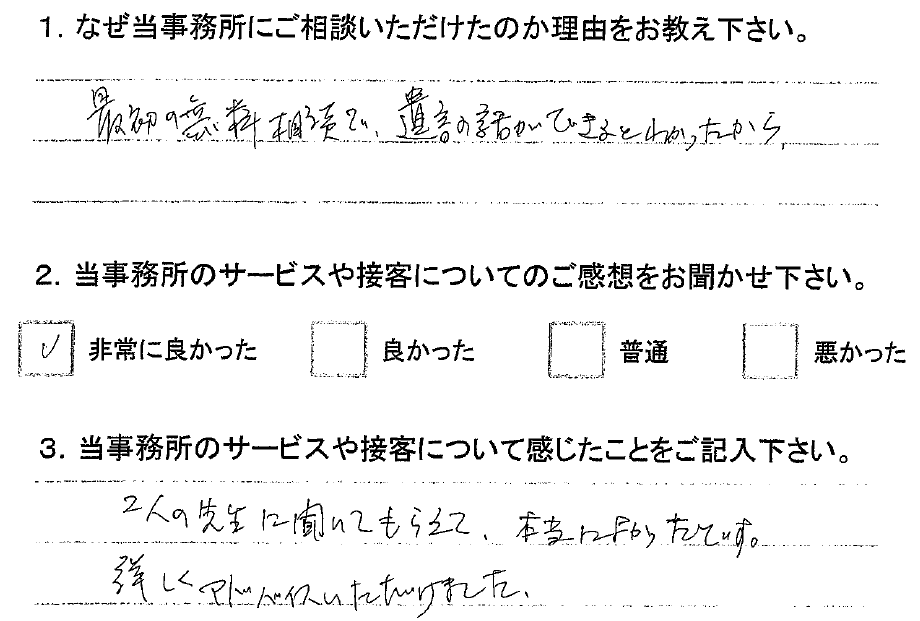

遺言作成

詳しくアドバイスをいただけました

最初の無料相談で、遺言の話ができるとわかった。2人の先生に聞いてもらえて、本当によかったです。詳しくアドバイスをいただけました。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- Webで相談予約をする

-

-

遺産分割

とても親切で丁寧に細かく、納得の行くように説明して下さいました

とても親切で丁寧に細かく、納得の行くように説明して下さいました。本当にありがとうございました。…続きを見る

-

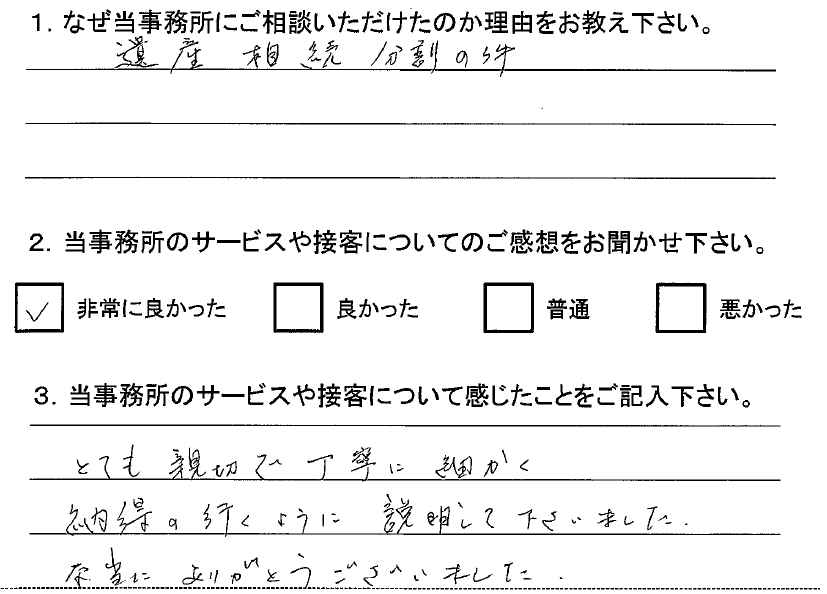

遺産分割

とても親切で丁寧に細かく、納得の行くように説明して下さいました

とても親切で丁寧に細かく、納得の行くように説明して下さいました。本当にありがとうございました。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- Webで相談予約をする

-

-

相続手続き

疑問に丁寧にお答え頂けた

タウンページやHPで不動産や相続について相談できる弁護士事務所を探し、親身になってご相談に乗って頂けそうだと考えたため。 相談の際、こちらの話を最後まで聞…続きを見る

-

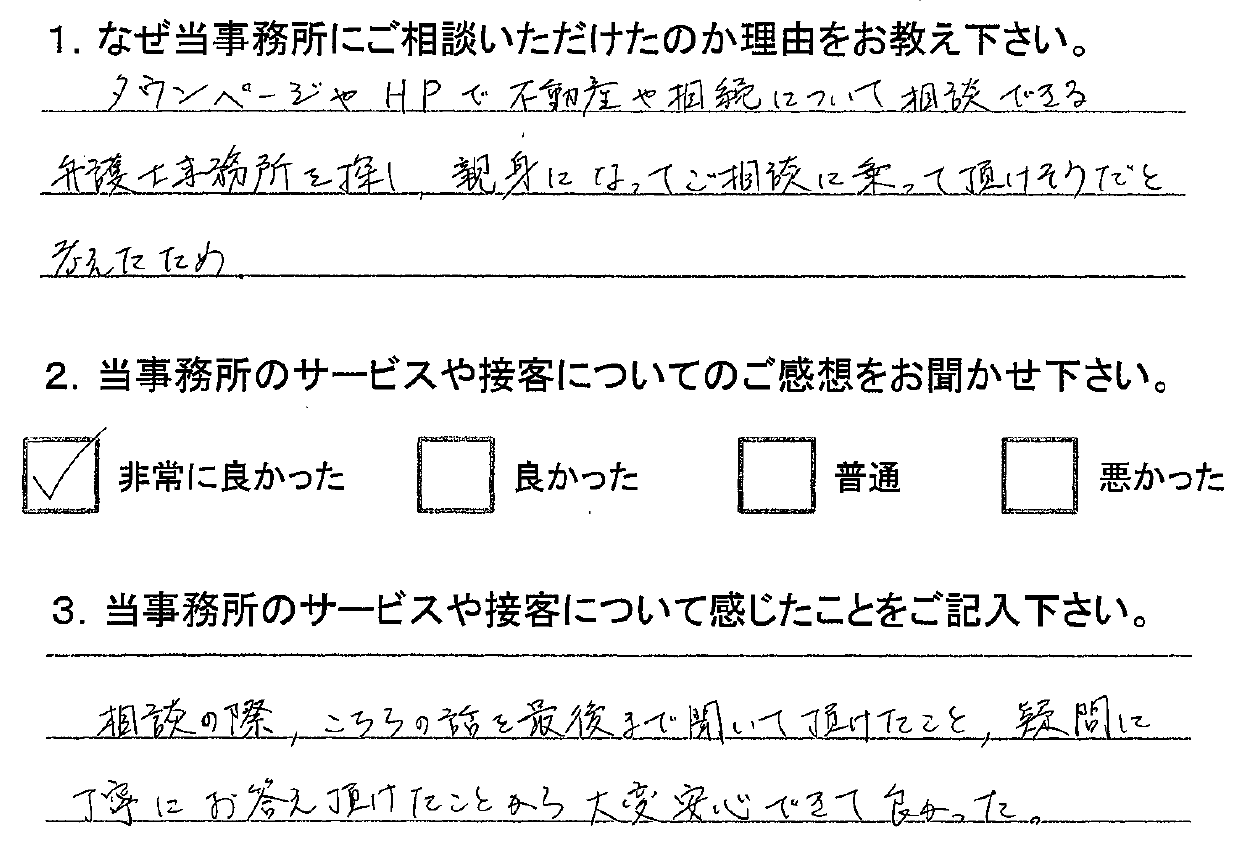

相続手続き

疑問に丁寧にお答え頂けた

タウンページやHPで不動産や相続について相談できる弁護士事務所を探し、親身になってご相談に乗って頂けそうだと考えたため。

相談の際、こちらの話を最後まで聞いて頂けたこと、疑問に丁寧にお答え頂けたことから、大変安心できて良かった。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- Webで相談予約をする

-

-

相続手続き

的確なアドバイスを頂けました

ソナエ博で置田先生のセミナーがとても勉強になりました。個別相談の時も親身になって話を聞いて下さり、的確なアドバイスを頂けました。「税理士」の資格をもたれていて、…続きを見る

-

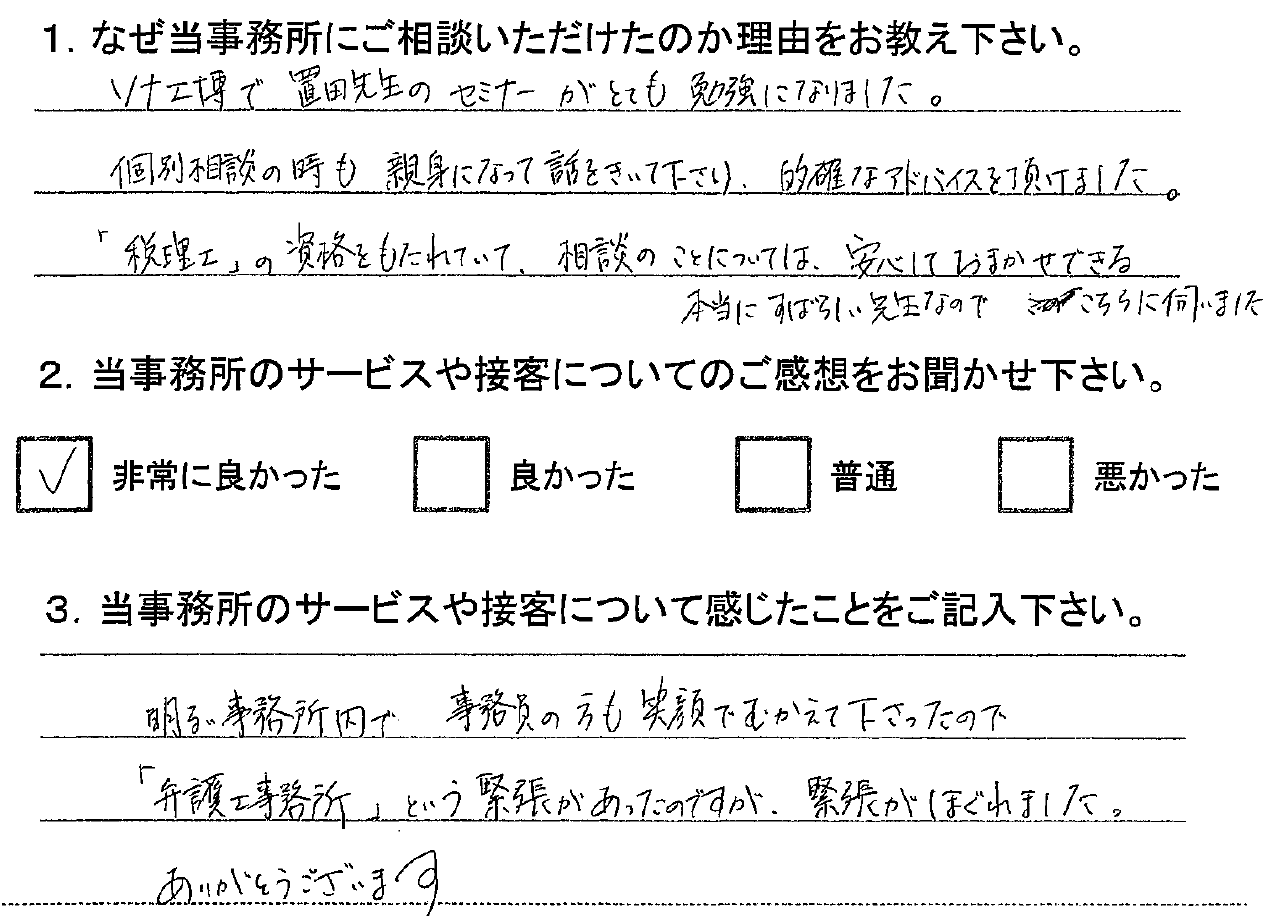

相続手続き

的確なアドバイスを頂けました

ソナエ博で置田先生のセミナーがとても勉強になりました。個別相談の時も親身になって話を聞いて下さり、的確なアドバイスを頂けました。「税理士」の資格をもたれていて、相談のことは安心しておまかせできる、本当にすばらしい先生なので、こちらに伺いました。

明るい事務所内で、事務員の方も笑顔でむかえて下さったので、「弁護士事務所」というと緊張があったのですが、緊張がほぐれました。ありがとうございます。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- Webで相談予約をする

-

-

相続手続き

とてもていねいに話を聞いていただき、ありがとうございました

インターネット上で相続に強い弁護士であるとの評価を見たから。とてもていねいに話を聞いていただき、ありがとうございました。…続きを見る

-

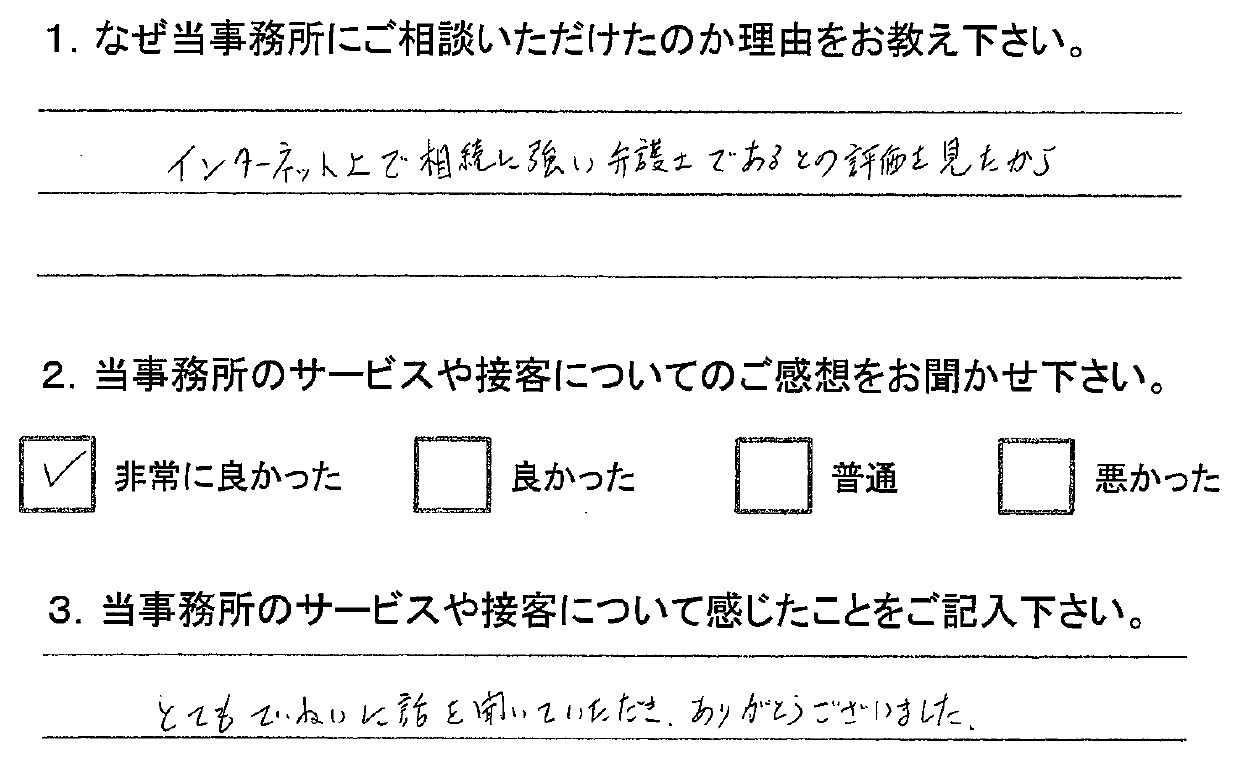

相続手続き

とてもていねいに話を聞いていただき、ありがとうございました

インターネット上で相続に強い弁護士であるとの評価を見たから。とてもていねいに話を聞いていただき、ありがとうございました。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- Webで相談予約をする

-

-

相続手続き

親身に問題について聞いて頂き、感謝しています

相続問題(特に不動産)に関して、ご相談に伺いました。大変親身に問題について聞いて頂き、感謝しています。今後とも問題解決のため、お力添えを宜しくお願い致します。…続きを見る

-

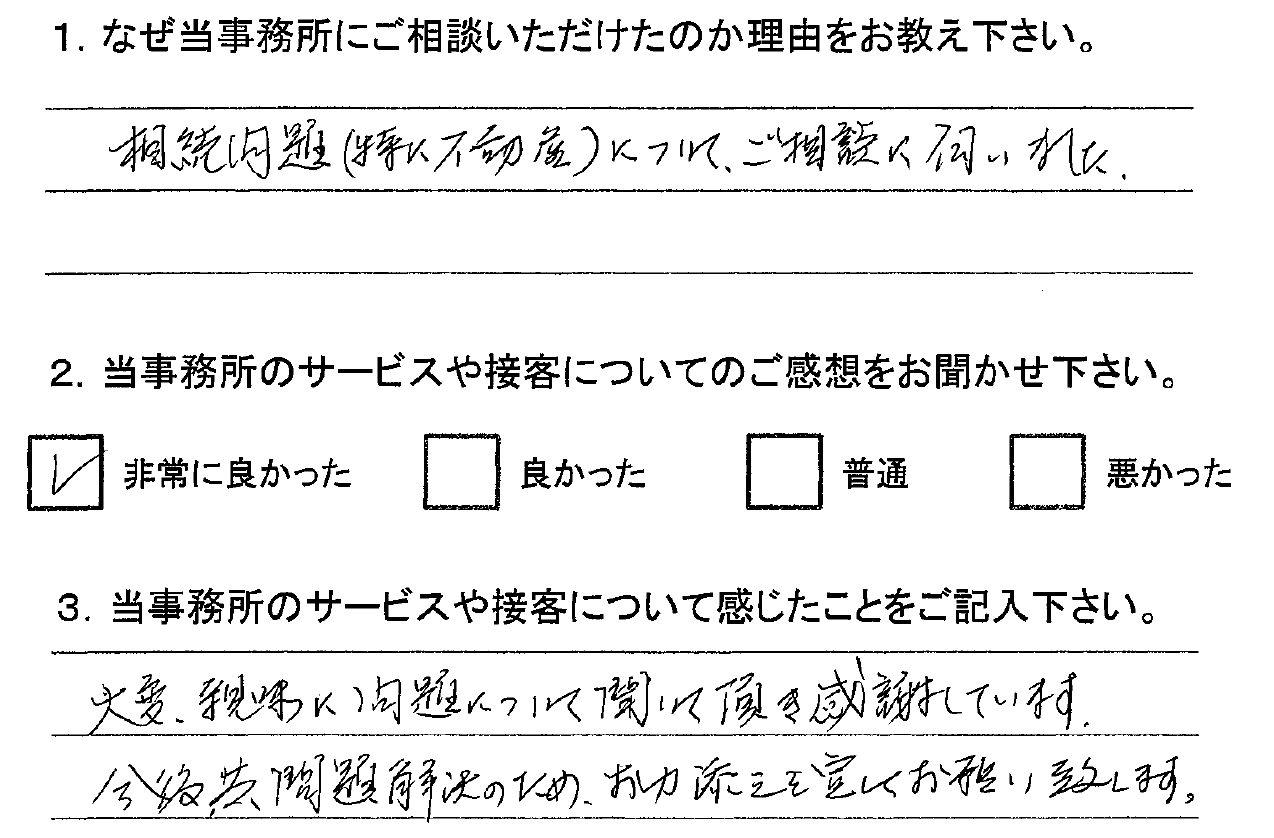

相続手続き

親身に問題について聞いて頂き、感謝しています

相続問題(特に不動産)に関して、ご相談に伺いました。大変親身に問題について聞いて頂き、感謝しています。今後とも問題解決のため、お力添えを宜しくお願い致します。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- Webで相談予約をする

-

-

家族信託

家族信託・遺言書作成にも詳しい先生と思い相談させていただきました。

家族信託協会のHPで信託の受講者名簿より拝見致しました。 家族信託・遺言書作成にも詳しい先生だと思い相談させて頂きました。 こちらの話する事を真剣に聞いて頂…続きを見る

-

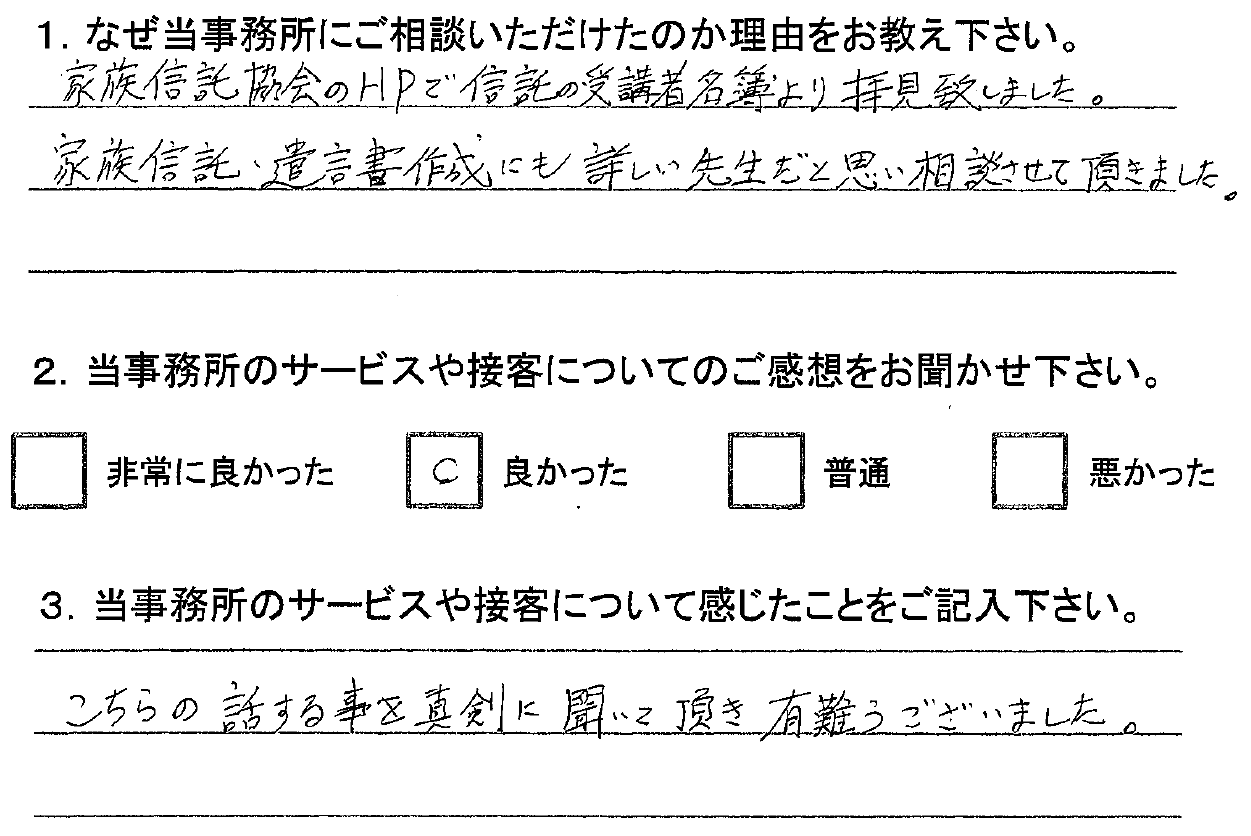

家族信託

家族信託・遺言書作成にも詳しい先生と思い相談させていただきました。

家族信託協会のHPで信託の受講者名簿より拝見致しました。

家族信託・遺言書作成にも詳しい先生だと思い相談させて頂きました。

こちらの話する事を真剣に聞いて頂き有難うございました。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- Webで相談予約をする

-

-

相続手続き

会議室が別でとても話やすかった。

相続について住まいから近いため(伺いしました)。 会議室が別でよかったと思います。言いたい事が言えました。 …続きを見る

-

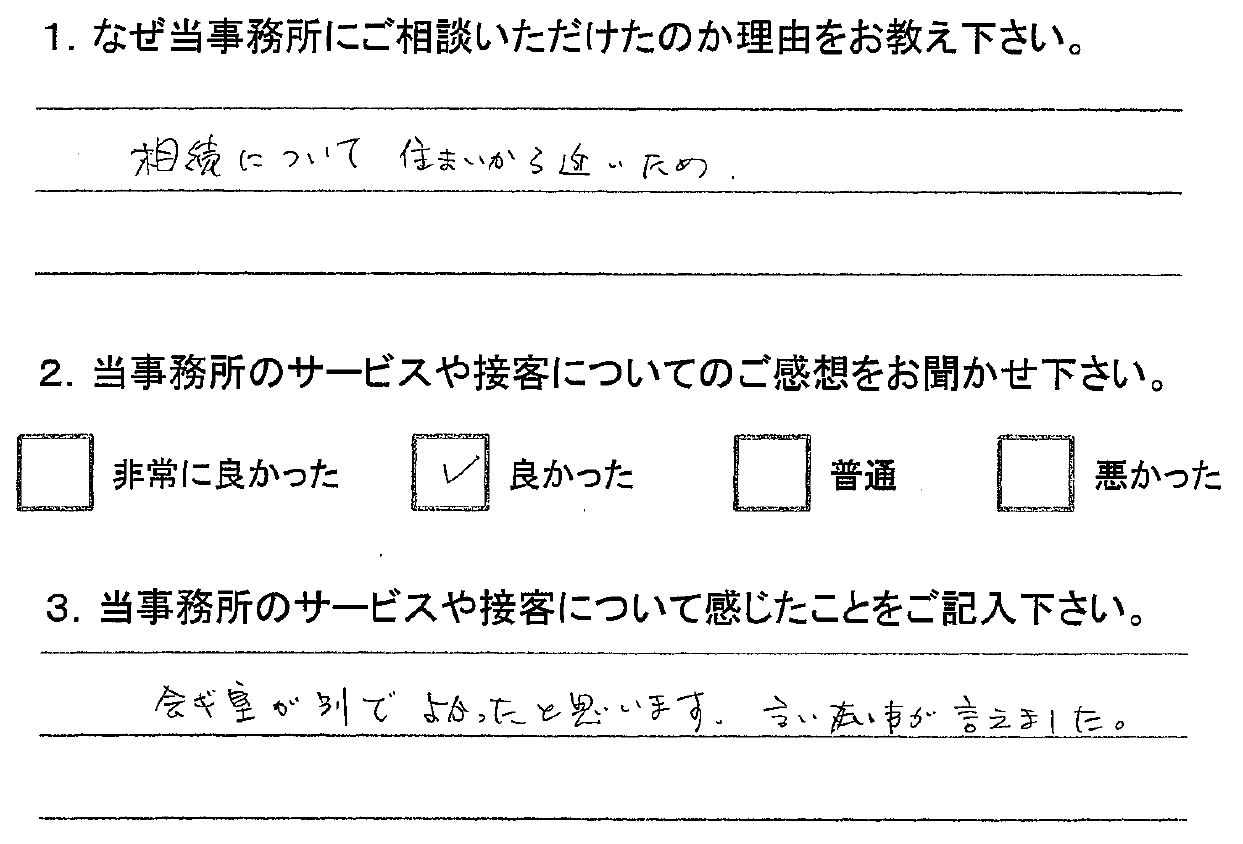

相続手続き

会議室が別でとても話やすかった。

相続について住まいから近いため(伺いしました)。

会議室が別でよかったと思います。言いたい事が言えました。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- Webで相談予約をする

-

-

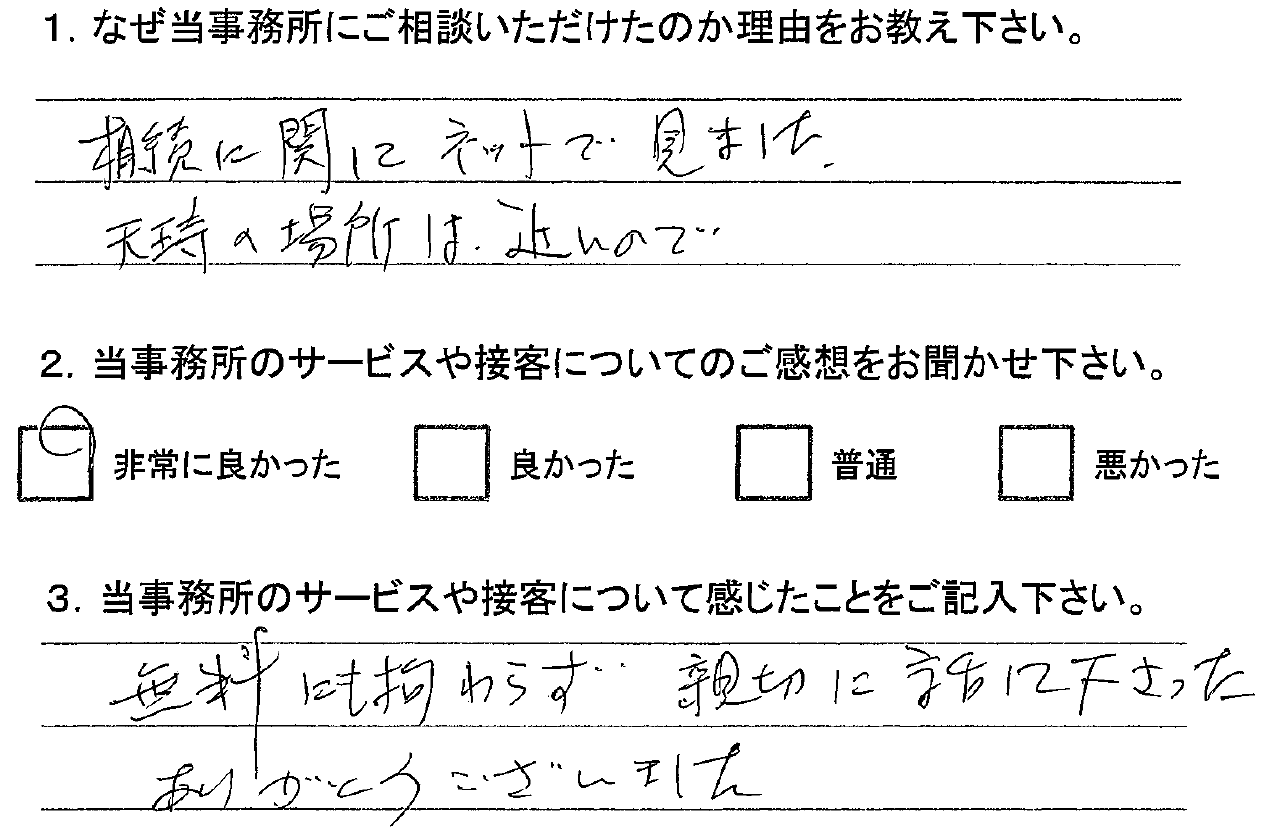

相続手続き

無料相談にもかかわらずしっかりと話を聞いていただいた。

相続に関してネットで見ました。天王寺の場所は近いので。 無料にも拘わらず親切に話してくださった。 ありがとうございました。…続きを見る

-

相続手続き

無料相談にもかかわらずしっかりと話を聞いていただいた。

相続に関してネットで見ました。天王寺の場所は近いので。

無料にも拘わらず親切に話してくださった。

ありがとうございました。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- Webで相談予約をする

-

-

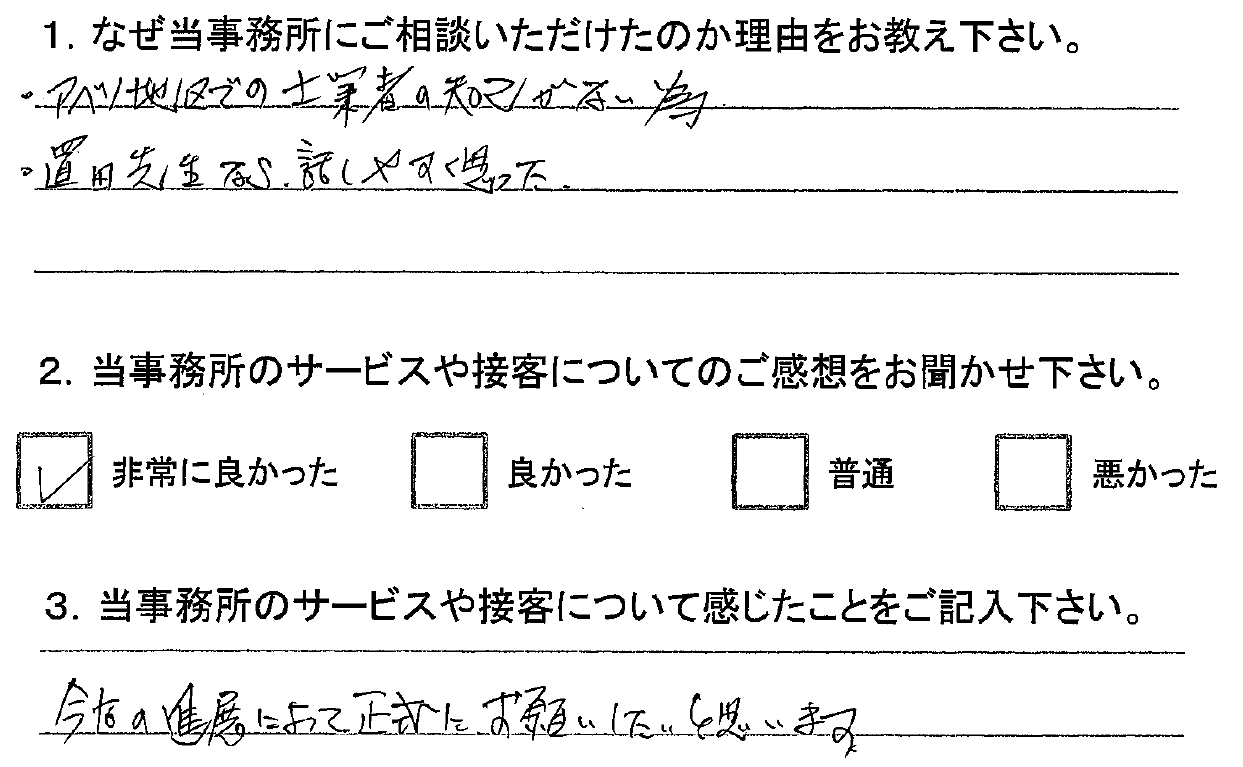

相続手続き

とても話しやすいと感じた。

阿倍野地区での士業者の知己がないため。 置田先生なら話しやすく思った。 今後の進展によって正式にお願いしたいと思います。…続きを見る

-

相続手続き

とても話しやすいと感じた。

阿倍野地区での士業者の知己がないため。

置田先生なら話しやすく思った。

今後の進展によって正式にお願いしたいと思います。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- Webで相談予約をする

-

-

電話で相談予約をするココを

タッチ - 電話で相談予約をする

- 電話番号を表示する

-

Webで相談予約をするココを

タッチ

解決事例

-

遺言作成

すべての遺産を長男に相続させる旨の遺言があった事例

相談前

亡くなられたお父様(被相続人)には長男と二男の2人の相続人がおられましたが、被相続人が生前に作成されたと思われる公正証書遺言には、すべての遺産を長男に相続させる…続きを見る

-

遺言作成

すべての遺産を長男に相続させる旨の遺言があった事例

相談前

亡くなられたお父様(被相続人)には長男と二男の2人の相続人がおられましたが、被相続人が生前に作成されたと思われる公正証書遺言には、すべての遺産を長男に相続させる旨の記載がありました。それを知った二男が、当事務所に依頼されたのが本件です。

遺言書に遺言執行者として指定された弁護士からは、2人の相続人に対して、遺言書の執行はいったん保留にしたうえ、二男にも一定額の遺産を取得する内容の遺産分割案が提示されました。ただし、提示された案で相続人間の話し合いがまとまらない場合は、遺言書通りの執行をせざるを得ないとのことでした。

被相続人は、生前に事業で成功を収めた際に手に入れられた収入を現金で貯えておられたため、被相続人の遺産の大半が現金であったこと、そして、多額の相続税負担が生じる見込みであったことも本事案の大きな特徴でした。相談後

まず、被相続人は、遺言書作成当時、認知症を患っていたことから、遺言能力を欠いていたとして遺言の無効を主張することを検討しましたが、明らかになっている証拠からは立証のハードルが高すぎることや、解決までに相当の年月を要することとなるため、採用しませんでした。

また、遺留分の侵害を主張することも検討しましたが、訴訟となった場合に時間と費用が相当かかること、明らかになっている遺産からは、遺留分侵害額より遺言執行者から提示された金額のほうが上回っていたことから、この方針も採りませんでした。

結局、遺言執行者から提示のあった遺産分割案をベースに、相続税は長男が全額負担することや、相続に至るまでの経緯に照らした二男の取得金額の増額、不動産の利用に関して二男に有利な取り決めを認めさせることで、最終的な解決に導きました。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- Webで相談予約をする

-

-

遺留分

遺留分減殺請求訴訟を提起された事例

相談前

依頼者の家は古くから鉄工所を営んでおり、依頼者はお父様が亡くなった後は長男である依頼者が鉄工所をはじめとする事業を引き継いでいました。

依頼者のお母様…続きを見る-

遺留分

遺留分減殺請求訴訟を提起された事例

相談前

依頼者の家は古くから鉄工所を営んでおり、依頼者はお父様が亡くなった後は長男である依頼者が鉄工所をはじめとする事業を引き継いでいました。

依頼者のお母様(被相続人)は今から10年ほど前に亡くなられましたが、生前、依頼者に不動産をはじめとする多くの遺産を相続させ、二男や三男にはわずかな預貯金を相続させるという内容の遺言書を作成されていました。

お母様の相続発生後、遺言の内容に不満を持った二男が、遺留分の侵害を理由に、依頼者を相手に遺産分割調停を提起しましたが、その時には解決金の金額が折り合わず、不調に終わりました。

そこから10年近く経ったある日、二男が再び、遺留分侵害を理由に、依頼者を相手に遺留分減殺請求訴訟を提起してきたのが本件です。相談後

訴訟では、依頼者が相続した土地が遺産の中でも大きな割合を占めていたことから、上記土地の評価額が主な争点となりました。相続発生からすでに10年近く経っており、その当時の評価額がいくらかが問題となったことや、土地に定期借地権が設定されていたことから、不動産鑑定士に専門的な知見に基づく鑑定評価書の作成を依頼し、証拠として提出しました。

また、相手方が提出してきた上記土地の査定書や鑑定評価書に対する的確な反論も、不動産鑑定士の助言をもらいながら、行っていきました。

当事者双方が鑑定士による鑑定評価書を提出し合う形になりましたが、鑑定士である調停委員から示された調停案は、二男側から提出された鑑定評価書の収益還元法に基づく評価方法が誤りであり評価額が過大であるとして、結果的に依頼者側の鑑定評価に近い金額での評価額が示されるに至りました。

本訴訟では、被相続人が生前に二男に対して、30数年前に住宅取得資金を贈与したか否かも大きな争点となりました。もし、被相続人から二男にそのような贈与が行われていたとすると、その金額は特別受益として持ち戻し計算されることになり、次男の遺留分減殺額が大きく減少することとなります。

相当に古い話であり、証拠自体散逸してしまっている不利な状況ではありましたが、被相続人の夫(依頼者の父)の遺産分割協議をめぐる被相続人と長男・二男・三男との会話のやりとりや、被相続人が公証役場において遺言書を作成するに至る経緯、被相続人の当時の経済状況、夫の事業に被相続人が果たした役割など、個々の事実を一つ一つ積み上げる形で主張立証を展開していくことで、特別受益の主張を一定程度、裁判所に認めさせるに至りました。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- Webで相談予約をする

-

-

相続放棄

被相続人と疎遠であった実の母親と異母兄弟に相続放棄を認めさせた事例

相談前

本件は、交通事故により若くして死亡された方のお姉さまから、当初、交通事故にかかる損害賠償請求事件として依頼を受けた事案です。

依頼を受けた当初は、依頼者…続きを見る-

相続放棄

被相続人と疎遠であった実の母親と異母兄弟に相続放棄を認めさせた事例

相談前

本件は、交通事故により若くして死亡された方のお姉さまから、当初、交通事故にかかる損害賠償請求事件として依頼を受けた事案です。

依頼を受けた当初は、依頼者らは幼い頃に両親を亡くしており、他に身寄りが無かったため、施設で育ったと聞いていたことから、依頼者が弟の死亡事故に伴う損害賠償請求権を相続するという前提で事件処理を進めておりました。

ところが、戸籍謄本を取り寄せると、依頼者らの父親は早くに亡くなっていましたが、幼い頃に生き別れたまま関係が途絶えていた実の母親がご存命であることが判明しました。さらに、依頼者らの父親には前妻との間に子どもがいることも判明しました。

依頼者が生前にいくら親代わりとして弟の世話をし、反対に、母親とは幼い頃から今に至るまでの数十年間、関係が断絶していようとも、民法上は、弟の死亡に伴う損害賠償請求権はその母親がすべて相続し、依頼者に相続権は一切発生しないことになってしまいます。

また、仮に母親が相続放棄したとしても、父親と前妻との間に子どもがいれば、依頼者らとは異母兄弟の関係に立ち、依頼者と異母兄弟が2分の1ずつの相続分となってしまいます。相談後

実の母親や異母兄弟の現在の所在地を戸籍謄本や住民票を取り寄せて調べた上で、そこに、依頼者の代理人として、上記の経緯や事情を詳細に記載した手紙を発送するとともに、後日、お電話にて、依頼者の弟の相続に関して相続放棄をしてもらいたい旨、誠意をもって依頼しました。

その結果、実の母親、異母兄弟いずれからも了解をいただき、委任状をいただいたうえで、家庭裁判所に相続放棄の申述手続を採りました。こうすることによって、弟の交通事故による死亡に伴う損害賠償請求権を、依頼者に相続させることに無事成功しました。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- Webで相談予約をする

-

-

相続手続き

名義預金の帰属が争われた事例

相談前

依頼者は大阪市内に住む男性の方でしたが、ある日、久しぶりに故郷の実家に帰省した際、父(被相続人)の死亡の事実を初めて知り、その際、父の部屋に保管してあったはずの…続きを見る

-

相続手続き

名義預金の帰属が争われた事例

相談前

依頼者は大阪市内に住む男性の方でしたが、ある日、久しぶりに故郷の実家に帰省した際、父(被相続人)の死亡の事実を初めて知り、その際、父の部屋に保管してあったはずの依頼者名義の定期預金口座(残高1000万円)の通帳と届出印が無くなっているのに気付いたそうです。

依頼者は慌てて金融機関の窓口に行き、紛失届を出そうとしたところ、依頼者の兄が依頼者からの委任状を使って、すでに上記預金口座からお金を引き出していたことが発覚しました(もちろん、依頼者は兄に預金引き出しの委任をした覚えはありません)。

そこで、当事務所が依頼者の代理人として、相手方(兄)に対して、引き出した預金の返還を求めたところ、相手方からは、上記預金口座は名義が弟になっているだけで、亡くなった父が原資を出損し、通帳と印鑑も父が保管していたものだから、実質は父の預金である、自分は生前に入院中の父から、上記の定期預金口座を解約して父の入院代や父が亡くなった後の葬儀代などに充てるようにと依頼を受けて預金を引き出したに過ぎないのだから、依頼者に預金を返還する必要はないとの回答が返ってきました。相談後

当初、当事者間での示談交渉を試みましたが、相手方からは、「父の遺産相続について依頼者が相続分を主張しないこと、父が代表を務めていた会社に対する依頼者の貸付金を放棄することを条件として、解決金を支払う」との提案がなされました。

依頼者としては、父の遺産の全容や、父が代表を務めていた会社の情報を開示しないまま遺産相続の放棄や会社に対する貸付金の放棄を迫る相手方の提案に応じることは到底納得がいかず、預金の返還について民事訴訟を提起することとしました(父の遺産相続や父が代表を務める会社に対する貸付金の返還については、本訴訟が確定した後、別途争う方針としました)。

上記預金口座が依頼者のものか亡くなった父のものかを巡り、裁判では双方の主張立証が激しく対立し、訴え提起から判決が出るまで約2年の歳月を要しましたが、預金口座開設当時の依頼者の経済状況が困窮していたことや、上記預金口座開設の1ヶ月ほど前の時期に依頼者の父の口座から合計約1000万円が複数回に分けて引き出されていたことが一つの決め手となって、1審は依頼者側敗訴の結果に終わりました。

1審の結果を受けて、控訴審でこれ以上争うとなると、その後に父の遺産相続を巡る遺産分割調停や父が代表を務める会社に対する貸付金の返還請求も控えていることから、紛争がさらに長期化することが避けられません。

また、仮に上記の提起預金1000万円が父のものであったとすると、これも父の遺産であったことになり、上記預金も遺産分割協議の対象になります。

そこで、控訴審では、依頼者側のこれまでの方針を変更し、相手方が父の遺産や会社の財務に関する情報の開示に応じることを条件に、父の遺産分割協議や会社に対する貸付金を含めた形での本事案に関する和解協議を進めていく提案をしました。

相手方もこれ以上の紛争の泥沼化を避けたかったのか、情報開示に積極的に応じた結果、父の遺産として他にめぼしい資産が存在しないこと、父が代表を務めていた会社が、父の生前に代表権を兄に移しており、会社の解散決議がなされていたことなどが判明しました。

以上のことから、控訴審において、依頼者と相手方との間に、依頼者が父の遺産分割協議や会社に対する貸付金の返還は求めないこと等を条件に、相手方が解決金1200万円を支払う内容での和解が成立しました。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- Webで相談予約をする

-

-

相続手続き

未払賃料の支払請求権を相続により取得した事例

相談前

依頼者は亡くなられたお母様(被相続人)の1人娘でした。

被相続人は生前に貸倉庫を所有し賃貸していたものの、その借主である企業の一つが、ある日から、倉庫内に業務…続きを見る-

相続手続き

未払賃料の支払請求権を相続により取得した事例

相談前

依頼者は亡くなられたお母様(被相続人)の1人娘でした。

被相続人は生前に貸倉庫を所有し賃貸していたものの、その借主である企業の一つが、ある日から、倉庫内に業務用の資材等を置いたまま行方不明となってしまい、賃料も長い年月支払われない状態が続いていました。

そうしている間に、お母様が亡くなられたことから、倉庫を相続された依頼者から、倉庫内の資材等を廃棄していいものかどうか相談を受けたのが本件です。相談後

長期間放置されたままとはいえ、賃借人が使用していた資材等を賃貸人が勝手に廃棄することは自力救済として違法となる恐れがあることから、まずは賃借人企業の商業登記簿謄本を取り寄せたり、賃貸借契約書に記載のあった連帯保証人の電話番号に連絡したりするなどして所在調査した結果、賃借人の代表者の住所を突き止めることに成功しました。

そのうえで、賃借人である法人と連帯保証人を相手に、倉庫の明渡しと未払賃料支払いを求める民事訴訟を提起した結果、倉庫の明渡しとお母様の生前から現在に至るまでの賃料滞納総額の約7割にあたる金額での和解が成立するに至りました。

なお、被相続人の遺産が相当な金額にのぼったため、依頼者には相続税の申告義務が発生することから、当事務所が相続税申告も代理することとなり、申告期限内に確定申告と相続税の納付を済ませました。

ところが、上記の民事訴訟で和解が成立する前に相続税の申告期限を迎えたことから、被相続人の相続発生時点までの滞納賃料の全額を「未収賃料」として相続税の課税価格に加えて申告書を提出せざるを得ませんでした。

後日、上記の民事訴訟において依頼者と賃借人との間に和解が成立したことから、依頼者が実際に受け取った上記和解金のうち、被相続人の相続発生時点までの期間に相当する金額が相続税の計算において計上すべき「未収賃料」であったとして、所管税務署に対して更正の請求の手続きを採り、相続税の還付に成功するに至りました。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- Webで相談予約をする

-

-

相続放棄

生命保険金の受取りに際して、相続放棄を活用した事例

相談前

依頼者は亡くなられたお父様(被相続人)の息子であり、被相続人の介護など身の回りの世話はすべて息子夫婦が担当してきました。

被相続人には依頼者の姉にあたる長…続きを見る-

相続放棄

生命保険金の受取りに際して、相続放棄を活用した事例

相談前

依頼者は亡くなられたお父様(被相続人)の息子であり、被相続人の介護など身の回りの世話はすべて息子夫婦が担当してきました。

被相続人には依頼者の姉にあたる長女がいますが、被相続人とは関係が長らく断絶しており、息子夫婦との関係も良くありませんでした。

被相続人は、依頼者らの母とは早くに離婚しており、後妻との間に息子と娘をもうけていましたが、後妻とも亡くなる数年前に離婚しています。

被相続人は介護を担ってくれた息子を受取人として、7000万円の生命保険金を掛けていました。

また、被相続人の遺産として、被相続人が生前に営んでいた賃貸アパートの土地建物(時価約3000万円相当)があるとともに、アパート建築資金として銀行からの約1500万円の借入金も抱えていました。

そして、被相続人の遺品の中に残されていた書類には、上記アパートの賃料収入が不安定な状態が長らく続いたため、本来の約定弁済期限を延長する旨の銀行・被相続人間の合意文書が多数見つかりました。なお、被相続人の他の遺産としては預貯金が400~500万円ある程度でした。相談後

被相続人の遺産を相続する権利を有しているのは、依頼者とその姉、異母兄弟2人の計4人ですが、仮に依頼者が7000万円の生命保険金を受け取ったうえ、他の相続人との間で遺産分割協議に臨んだ場合、上記生命保険金が依頼者の特別受益として持戻計算される危険性が高いと考えられる状況でした。

生命保険金は、原則として受取人固有の権利であり、遺産分割協議の対象とはなりませんが、例外的に、他の遺産と比べて生命保険金の金額が突出しており、他の相続人との関係で著しく不公平であるといえる特段の事情がある場合には特別受益にあたると判旨した最高裁判例があるところ、本件はまさに、上記判例の基準がそのままあてはまる事案であるといえるからでした。

ところで、特別受益は共同相続人間の公平を図るために民法上認められている制度であり、生命保険金が特別受益にあたるとの主張も、受取人が共同相続人であることが前提となります。

逆にいえば、生命保険金の受取人が共同相続人以外の者である場合には、共同相続人は生命保険金の受取人に対して何らの主張をすることもできません。

そして、被相続人の遺産としては、賃料収入が不安定で、いまだ多額の借入金を抱えている賃貸アパートと、生命保険金に比較して僅かな金額の預貯金に過ぎませんでした。

そこで、依頼者が上記生命保険金を受け取ることで共同相続人間の相続争いに巻き込まれないようにするために、当事務所としては、依頼者に相続放棄を勧めることとしました。相続放棄により、依頼者は共同相続人で無くなることとなり、その結果、その後の相続争いに巻き込まれるリスクを抱えることなく、上記生命保険金の受取りに成功することができました。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- Webで相談予約をする

-

-

遺産分割

遺言書と異なる内容で遺産分割協議をした事例

相談前

依頼者には長女、二女、長男の3人の子どもがおり、自分が死んだ後に相続争いにならないようにとの思いで、当事務所に公正証書遺言の作成を依頼されました。

遺言…続きを見る-

遺産分割

遺言書と異なる内容で遺産分割協議をした事例

相談前

依頼者には長女、二女、長男の3人の子どもがおり、自分が死んだ後に相続争いにならないようにとの思いで、当事務所に公正証書遺言の作成を依頼されました。

遺言書は、「土地①と建物①は長女に、土地②と建物②は二女に、土地③④と建物③④は長男に相続させる。預貯金は長女及び二女に各1/2ずつ相続させる」との内容でした。

ところが、依頼者が死亡し、遺言書の存在を知った長女が、「土地①と建物①は二女に全部譲るので、自分は預貯金を全部欲しい」と言い出し、二女もそれを了承する意向でした。

長男は自分の相続には直接影響はないものの、父の遺言書の記載通りに相続すべきではないかと考えているようでした。

以上のような場合に、遺言書と異なる内容で遺産分割協議をすることの可否について相続人らから相談を受けたのが本件事案です。相談後

「相続させる」旨の遺言がなされたときには、判例によれば、当該遺言において相続による承継を当該相続人の意思表示にかからせたなどの特段の事情がない限り、何らの行為を要せずして、当該遺産は遺言者の死亡時に直ちに相続により承継されるものと解されています。

したがって、「相続させる」旨の遺言がなされた場合、それと異なる内容の遺産分割協議をすることができるかが問題となります。

この点、特定遺贈の場合、特定受遺者は、遺言者の死亡後いつでも遺贈の放棄をすることができる旨の定めがありますが(民法986条1項)、「相続させる」旨の遺言の場合も、特定遺贈の場合と同様、当該遺産を取得する地位を当該相続人の意思と無関係に強制すべきではないと考えられますので、相続人全員が遺言内容と異なる内容の遺産分割を成立させる意思を有している場合には、遺言内容と異なる内容の遺産分割はできるものと考えられます。

したがって、上記事案においても、長女から提案された遺産分割の内容で二女、長男とも合意できるのであれば、亡くなられた依頼者の遺言の内容と異なる遺産分割協議書を作成することも可能と考えられます。

長男は当初、遺言書の内容通りに相続すべきではないかと考えていましたが、長女、二女の意向をくむ形で、最終的には長女の提案する遺産分割案で合意するに至りました。

なお、遺言内容と異なる遺産分割協議書を作成する際の留意点として、仮に遺言の存在を知らない相続人が一人でもおり、その者が遺言の存在や内容を知っていたならば遺産分割協議の内容に同意しなかったであろうと認められる場合には、錯誤による意思表示として、遺産分割協議書が無効になることから、遺産分割協議書の中に、遺言の存在とその内容を明記したうえ、相続人全員の総意でその内容と異なる遺産分割を行う旨を明らかにしておいたほうがいいと考えられます(本件では、長女、二女、長男とも遺言の存在を認識していることは明らかでしたので、あえて明記しませんでした)。

また、本件では「相続させる」旨の遺言でしたので、遺言執行者は選任されませんでしたが、遺言執行者がいる場合には、相続人は相続財産の処分その他遺言の執行を妨げる行為をしてはならないとされており、判例はこの規定に違反した行為は絶対的に無効だとしていることから、遺言執行者の同意を得ておく必要が生じます。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- Webで相談予約をする

-

-

遺産分割

遺留分侵害を理由に遺産分割調停を申し立てられた事例

相談前

依頼者は、亡くなられたお父様(被相続人)の二男にあたります。被相続人は、古くから地元において不動産の売買、賃貸、仲介、管理等を営む株式会社を経営していました。

…続きを見る-

遺産分割

遺留分侵害を理由に遺産分割調停を申し立てられた事例

相談前

依頼者は、亡くなられたお父様(被相続人)の二男にあたります。被相続人は、古くから地元において不動産の売買、賃貸、仲介、管理等を営む株式会社を経営していました。

被相続人の資産は、会社の株式(100%)、個人で所有する多数の不動産、役員報酬や不動産の賃貸収入による多額の預貯金をお持ちだったのに加えて、晩年には株式投資も行っており、総額にして8億円を超える資産をお持ちの資産家でありました。

被相続人は、早くに亡くなった奥様との間に、二人の息子がおりましたが、小さい頃から長男を溺愛し、将来は自分の経営する会社の後継者にと考えている一方、依頼者である二男に対する扱いは冷淡でした。

ところが、晩年になって、被相続人はある出来事を契機に、長男と大喧嘩をし、絶縁するに至りました。その出来事を契機に、被相続人と依頼者との関係が好転し、依頼者を会社の後継者にすることを決めるに至りました。晩年には、依頼者の一人娘と養子縁組しています。また、自分の遺産の大半(7億5000万円ほど)を依頼者に遺贈する旨の遺言書を作成しています。

被相続人が死亡した後、遺言書の存在を初めて知り、驚いた長男が、依頼者を相手方として、遺留分の侵害を理由に、家庭裁判所に遺産分割調停を申し立てたのが本件です。相談後

長男が主張する遺留分侵害額は約7000万円に上りました。遺言書の記載だけをみれば、長男の遺留分侵害は明らかであり、依頼者は長男の主張を認めざるを得ないようにも思われます。

ところが、依頼者からよくよく話を聞けば、長男は、被相続人との関係が良好であった過去数十年の期間に渡り、就職や婚姻などの機会毎に多額の現金・預貯金を贈与されたり、マンションの無償貸与を受けたり、貴金属類の贈与を受けたりしていたことが、被相続人が書き残した手帳から明らかとなりました。このような相続人に対する生前贈与は、過去何十年前になされたものであっても、特別受益にあたり、持ち戻しの対象となりうるとするのが、判例の考え方です。この特別受益をすべて持ち戻し計算したうえ、長男の遺留分侵害額を計算し直すと、減殺請求金額は約2700万円にまで下がることとなりました。

これに対して、長男側からは、被相続人が依頼者の娘に対して1500万円の教育資金贈与をしており、これが依頼者の特別受益にあたる旨の反論がなされました。しかし、あくまで依頼者の娘に対する贈与であって、しかも資金使途も教育目的に限定されているものですので、これをもって依頼者自身への贈与と同視することには無理がありました。

双方の主張は2700万円と7000万円とで、金額に大きな開きがありました。

しかし、仮に調停が不調に終われば、遺留分減殺請求の訴訟手続に移行し、解決までにさらに多大な時間と労力を要することとなります。仮に遺留分減殺請求の訴えについて判決がなされれば、遺産である会社の株式や不動産に対して長男が共有持分を取得することとなり、共有状態を解消するためには、共有物分割の訴訟手続をさらに負担しなければなりません。

また、長男が被相続人から受けたとする生前贈与の中には、被相続人の手帳に記されているだけで、証拠が残っていないものもあり、訴訟になった際の立証が困難となることが見込まれました。

以上のようなことから、紛争の早期解決を優先し、双方の主張の中間である4800万円を依頼者が長男に支払うことで、調停を成立させることを選びました。事務所からのコメント

依頼者は、被相続人が亡くなってから、遺言に基づき7億5000万円もの遺産の遺贈を受けたため、多額の相続税(約2億円)を申告・納付していました。

その後、長男が申し立てた遺産分割調停が成立し、依頼者から長男に4800万円の解決金を支払うことになったため、依頼者、長男双方の取得する遺産の価格に変更が生じ、引いては依頼者、長男間の相続税負担額も変更が生じました。

そのため、調停成立後、税務署に速やかに更正の請求をすることで、約1400万円の相続税が依頼者に還付されることになりました。

実は、依頼者が4800万円で合意する際、相続税1400万円が還付されることが一つの大きな後押しになりました。依頼者の立場からすれば、4800万円の解決金を支払えば、相続税1400万円が還付されるのであれば、実質上、3400万円の負担と同じになります。3400万円であれば、依頼者の主張額である2700万円とさほど大きな開きが無くなることになります。

本事案にように、遺産総額が大きく、相続税の課税対象となる案件の場合、法務の視点だけでなく、税務の視点も取り入れ、トータルで最適な解決を図っていくことが依頼者の真の利益につながると言えます。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- Webで相談予約をする

-

-

相続放棄

生命保険金の受取人に指定された相続人が相続放棄をした場合の相続税申告の事例

相談前

依頼者は亡くなられたお父様(被相続人)の息子であり、被相続人の介護など身の回りの世話はすべて息子夫婦が担当してきました。

被相続人には依頼者の姉にあたる…続きを見る-

相続放棄

生命保険金の受取人に指定された相続人が相続放棄をした場合の相続税申告の事例

相談前

依頼者は亡くなられたお父様(被相続人)の息子であり、被相続人の介護など身の回りの世話はすべて息子夫婦が担当してきました。

被相続人には依頼者の姉にあたる長女がいますが、被相続人とは関係が長らく断絶しており、息子夫婦との関係も良くありませんでした。被相続人は、依頼者らの母とは早くに離婚しており、後妻との間に息子と娘をもうけていましたが、後妻とも亡くなる数年前に離婚しています。

したがって,相続人は,依頼者,依頼者の姉,後妻の息子と娘の4人でした。

被相続人は介護を担ってくれた息子を受取人として、7000万円の生命保険金を掛けていました。また、被相続人の遺産として、被相続人が生前に営んでいた賃貸アパートの土地建物(時価約3000万円相当)があるとともに、アパート建築資金として銀行からの約1500万円の借入金も抱えていました。

そして、被相続人の遺品の中に残されていた書類には、上記アパートの賃料収入が不安定な状態が長らく続いたため、本来の約定弁済期限を延長する旨の銀行・被相続人間の合意文書が多数見つかりました。

なお、被相続人の他の遺産としては預貯金が400~500万円ある程度でした。相談後

相続放棄した者は相続税もかからないと誤解しがちですが,本事案では,依頼者は,相続放棄する一方で,7000万円の生命保険金を受け取っていますので,みなし相続(遺贈)財産として,相続税の課税対象となります。しかも,相続放棄しているため,相続人であれば活用できる生命保険金の非課税枠は利用できない取り扱いとなります。

相続開始当初の法定相続人は4名ですので,4名分の基礎控除額5400万円が相続税の計算上,控除されます。しかし,それでも,生命保険金に他の遺産も加えれば,相当額の相続税負担の発生が見込まれました。

したがって,依頼者としては,他の相続人らとともに,相続税の申告期限(相続開始から10ヶ月)以内に必ず申告・納付しなければなりませんでした。

相続税申告は,通常,相続人全員が申告書に署名押印したものを一体として提出しますが,本事案においては,依頼者と姉との関係は良好ではなく,依頼者と後妻の子供らとはそもそも関係が疎遠であったため,依頼者以外の3名の相続人が被相続人の遺産を相続するのか相続放棄するのか,相続するとした場合,遺産分割協議がまとまるのかどうか,まったく見通しが立たない状況が続きました。

仮に,依頼者以外の3名が相続することとなったとしても,相続人間で遺産分割協議がまとまらない状態が続けば,未分割のまま相続税申告するしかありません。そうなると,被相続人の賃貸アパートが建つ土地について,小規模宅地の特例を適用できません。また,後日,遺産分割協議がまとまった段階で,改めて相続人らが修正申告する必要が生じます。

また,仮に依頼者以外の3名とも相続放棄した場合,被相続人の母(依頼者の祖母)が,第2順位の相続人として,賃貸アパートを借入金とともに相続することとなり,依頼者と祖母とが共同で相続税申告することとなります。

そのため,本事案では,弁護士の立場から,依頼者以外の相続人3名に対して,被相続人の遺産の詳細資料を早い段階で渡し,相続財産の状況についてよく理解してもらうとともに,相続するか放棄するかを早急に決めるよう,督促しました。

その結果,依頼者の姉が単独で相続し,後妻の子供ら2名は相続放棄することが,相続税申告期限の1週間前になってようやく確定しました。そこで,今後は税理士の立場で,依頼者とその姉の2人から税務代理の依頼をいただき,申告期限までに無事,申告・納付することができました。もちろん,依頼者の姉が相続された賃貸アパートについて,小規模宅地の特例の適用により,相続税を軽減することもできました。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- Webで相談予約をする

-

-

相続税申告

一部分割により,小規模宅地の特例適用を可能とし,相続税の納税資金等の確保に成功した相続税申告の事例

相談前

依頼者は亡くなられたお父様(被相続人)の長男でした。被相続人には,依頼者と二男,長女の3人の相続人がいました(奥様は早くに亡くされています)。

依頼者は…続きを見る-

相続税申告

一部分割により,小規模宅地の特例適用を可能とし,相続税の納税資金等の確保に成功した相続税申告の事例

相談前

依頼者は亡くなられたお父様(被相続人)の長男でした。被相続人には,依頼者と二男,長女の3人の相続人がいました(奥様は早くに亡くされています)。

依頼者はもともと地主の出身で,大阪市内に多くの不動産をお持ちでしたが,その中には,土地上に老朽家屋が立ち並び,空き家が目立つ状態のものも多々見受けられました。

被相続人は,晩年,ハウスメーカーから,いまの資産状況のままでは多額の相続税負担が生じるシミュレーション結果が出たことに危機感を持たれ,生前,銀行から借り入れをして,賃貸需要が見込まれる3か所の土地上に賃貸アパートを1棟ずつ,合計3棟建てられました。

そのおかげで,賃貸アパートを建てた土地の相続税評価額を大幅に下げることに成功し,また,賃貸アパートからの収入も上がってきたため,預貯金も貯めることができました。

被相続人は,他に生命保険金(但し,受取人指定なし)と小規模企業共済に加入していました。

3棟目の賃貸アパートを建ててから数年後,被相続人は亡くなりました。

なお,被相続人は,遺言書等は特に作成していませんでした。相談後

本事案では,被相続人が生前,賃貸アパートを3棟建てるなど,相続税対策に積極的に取り組んでおられたとはいえ,他に所有されていた不動産が多くあったため,相続税総額で1000万円ほどかかることが見込まれました。

しかも,賃貸アパートであれば,相続税評価も比較的単純に計算できますが,被相続人が所有されていた土地の中には,老朽家屋が立ち並ぶ土地や,私道が通っている土地,建て替え時にセットバックが必要な土地など,相続税評価が困難な土地も存在しました。これらの土地については,相続人間で分割しようにも,評価額をいくらと見るかで意見が分かれ,現実に分割するのに困難を伴うことが予想されました。

そこで,弁護士の立場から,被相続人の遺産全体を申告期限内に分割するのは諦め,比較的分割しやすい賃貸アパート3棟と預貯金,生命保険,小規模企業共済について,一部分割することを提案しました。一部分割は民法上の根拠規定もあり,遺産分割の実務において広く行われています。

一部分割することによって,賃貸アパート3棟は,依頼者を含む相続人3名がそれぞれ銀行借り入れとともに取得することとし,預貯金,生命保険,小規模企業共済についても,容易に分割できました。

一部分割することにより,賃貸アパートについて,貸付事業用宅地として,小規模宅地の特例を適用できますので,その分,相続税総額を抑えることに成功しました。預貯金等の金融資産はすでに各相続人が取得していますので,相続税の納税資金や被相続人の葬儀費用等に困ることもありません。

一部分割の対象以外の不動産については,「3年以内の分割見込書」とともに,未分割として申告することになります。未分割の不動産については,申告期限から3年以内という,十分な期間的余裕の中で,評価額をいくらとするか,どのように分割するかを,相続人間でじっくり話し合いすることとしました。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- Webで相談予約をする

-

-

遺産分割

被相続人が死亡後、相続登記が未了のまま、2次相続、3次相続が発生したため、相続人10人の共有状態となっていた不動産につき、遺産分割協議により、その解消に成功した事例

相談前

依頼者の叔父にあたる方には、昭和40年頃に建てられたご自宅が大阪府八尾市にあり、夫婦で長らく住んでいました。依頼者は、小さい頃に父(叔父の弟)を亡くしていました…続きを見る

-

遺産分割

被相続人が死亡後、相続登記が未了のまま、2次相続、3次相続が発生したため、相続人10人の共有状態となっていた不動産につき、遺産分割協議により、その解消に成功した事例

相談前

依頼者の叔父にあたる方には、昭和40年頃に建てられたご自宅が大阪府八尾市にあり、夫婦で長らく住んでいました。依頼者は、小さい頃に父(叔父の弟)を亡くしていましたが、父が亡くなってからも、母に連れられて、よく叔父の家に遊びに行くことがあり、叔父夫婦も依頼者を子どものようにかわいがってくれました。そして,叔父は依頼者に対して、「自分たちには子どもがいないから、自分たちが亡くなったら依頼者が家を継いで住んで欲しい」と、常々言っていました。

088042.jpg

平成20年に叔父が亡くなりましたが、叔父の死後も、叔父の妻(依頼者の叔母)は自宅の登記名義を叔父のままにして居住し続けました。叔父の法定相続人は、叔母(叔父の妻)と、代襲相続人として、叔父の甥2人(叔父の弟の子ども)、相談者とその弟(叔父の弟の子ども)の合計5人でしたが、特に遺産分割協議はなされないままの状態でした。

その後、平成25年には、叔母が亡くなりました。叔母の相続人は、叔母の弟が1人、妹が2人、甥が1人、姪が1人の合計5人でした。

その後、平成27年には、叔母の妹の1人が亡くなりました。叔母の妹の相続人として、娘が2人いました。

したがって、叔父が所有していた八尾市の自宅は、遺産分割未了のまま、2次相続、3次相続が発生したことにより、合計10人の相続人の共有状態となってしまいました。

相談者は、もともとは大阪市に住んでいましたが、叔母が亡くなってから、叔父が所有していた自宅を建て替えて、そこに移り住むつもりでした。ところが、土地が叔父の名義のままであることから、今のままでは銀行から住宅ローンを組めないと言われてしまいました。

そこで、叔父名義の土地を相談者の名義に変更するにはどうしたらいいか、相談に来られたのが本件です。相談後

まずは、相談者の叔父、叔母、叔母の妹の3人の被相続人につき、その相続人の確定させることから取り掛かりました。膨大な量の戸籍謄本を取り寄せ、壮大な家系図が出来上がりました。

次に、住民票を取得し、相続人全員の住所を確定しました。その上で、相談者の叔父の自宅を巡るこれまでの経緯と、相談者に自宅を相続させる旨の遺産分割協議書に署名押印してもらいたい旨を記した文書を作成し、郵送しました。

相談者以外の7人からは署名押印がもらえましたが、残り2名(叔母の妹の子ども2人)からは返信がありません。2人のうち1人は大阪府内に住んでいたことから、自宅を何度か訪問しましたが、いずれも留守でした。

そこで、遺産分割協議書に任意で署名押印をもらうというこれまでの方針を変更し、相談者を含む8人から委任を受け、署名押印がもらえない2人の相続人を相手取って、大阪家庭裁判所に遺産分割調停を申し立てることにしました。

相手方2人は姉弟で、姉は大阪に、弟は東京に住んでいました。第1回調停期日には、弟は欠席でしたが、姉のほうは出席してきました。そこで初めて、相手方2人の意向を聞くことができました。相手方2人の意向としては、叔父名義の自宅について、依頼者が取得することを認める代わりに、自宅の評価額の法定相続分に相当する金銭を代償金として支払ってほしいとのことだったのです。

その後、期日間において、相手方らと代償金の金額について交渉した結果、ようやく、依頼者と相手方ら双方が合意するに至りました。

最後にもう一つ、問題がありました。調停を成立させるには、申立人らだけでなく相手方も家庭裁判所に出廷することが必要ですが、相手方のうち一人は東京に住んでいたため、大阪家庭裁判所に出廷することが困難でした。そこで、受諾調停の手続(家事事件手続法270条1項)を採ることとしました。受諾和解であれば、期日に出廷しなくとも、それに代わる受諾書面を裁判所に提出すれば、調停案に合意したとされるのです。

その結果、遺産分割調停をまとめることに成功し、叔父名義であった自宅土地の登記名義を依頼者に移すことができました。依頼者は自分の名義となった土地を担保に住宅ローンを組み、新築した家に住むことができるに至りました。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- Webで相談予約をする

-

-

遺産分割

交通事故の被害により事理弁識能力を失った方の成年後見人として、遺産分割協議を行った事例

相談前

依頼者は、フォークリフトオペレーターや倉庫内作業員としてこれまで働いてきましたが、50歳半ばに差し掛かったある日、交通事故に遭われました。

その結果、右肩…続きを見る-

遺産分割

交通事故の被害により事理弁識能力を失った方の成年後見人として、遺産分割協議を行った事例

相談前

依頼者は、フォークリフトオペレーターや倉庫内作業員としてこれまで働いてきましたが、50歳半ばに差し掛かったある日、交通事故に遭われました。

その結果、右肩甲骨を粉砕され、右肩関節の可動域制限を受ける後遺障害を負うとともに、事故を機に、認知症の症状が出始めるに至りました。

その結果、依頼者はこれまでの仕事に従事することができなくなりました。

事故後しばらくは、労災による補償や加害者側保険会社からの休業補償が出ていましたが、事故から1年を過ぎた頃にこれら補償も止められてしまい、依頼者の家族は生活に困窮する状況でした。

依頼者は、三人兄弟の末っ子で、兄が二人いました。依頼者は、以前に父が大阪府吹田市に自宅を購入する際、自分も購入資金の半分を出しており、登記上も父と依頼者とが2分の1ずつ共有していました。

依頼者が交通事故に遭った2年後、依頼者の父が亡くなり、依頼者と兄らの3人で遺産分割協議をする必要がありましたが、依頼者は事故の影響により事理弁識能力が相当低下しており、本人が協議できる状況にはありませんでした。

また、依頼者の兄らは、父の自宅について、依頼者が有している2分の1の共有持分についても父の遺産であるとして、争う姿勢でした。

そのような状況の中、依頼者の奥様が当事務所に相談に来られたのが本件です。相談後

まず、精神科において、依頼者の診断書を取得のうえ、依頼者の奥様を申立人として、家庭裁判所に後見開始審判の申立てを行いました。

後に交通事故の示談交渉と遺産分割協議が控えているため、後見人は当事務所の弁護士自身が就任することとしました。

そのうえで、交通事故、遺産分割協議の双方について、依頼者の後見人として交渉に当たりました。

まず、交通事故については、後見人の立場で被害者請求を行い、後遺障害12級の等級が認定されたことから、依頼者の家族の生活費を賄うためにも、保険会社と早期の示談解決を図りました。

依頼者の兄らとの遺産分割協議についても、兄らは当初こそ依頼者の2分の1の共有持分について争う姿勢であったものの、空き家となった自宅を速やかに売却し、売買代金から税金や諸費用を控除した残額を、各人の持分に応じて分配する当職からの換価分割の提案を最終的に受け入れるに至りました。幸いなことに、自宅を仲介手数料無しで買い取るとの不動産業者も見つかりました。

依頼者らの父の遺産分割協議書を取り交わし、父の共有持分2分の1につき、兄らと依頼者が各3分の1ずつ登記(したがって、依頼者が3分の2、兄らが各6分の1の共有状態)したうえ、依頼者と兄らの3人を売主として、上記不動産業者に売却し、売却代金は1:1:4で分割することとなりました。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- Webで相談予約をする

-

-

相続放棄

相続開始を知ってから3ヶ月経過後に相続債務があることを知った場合であっても、相続放棄が認められた事例

相談前

依頼者の両親は、相続人が幼い頃に離婚しました。以後、依頼者は父親のもとで育てられ、母親との連絡が途絶えていました。

平成22年に依頼者の母親が亡くなりました。…続きを見る-

相続放棄

相続開始を知ってから3ヶ月経過後に相続債務があることを知った場合であっても、相続放棄が認められた事例

相談前

依頼者の両親は、相続人が幼い頃に離婚しました。以後、依頼者は父親のもとで育てられ、母親との連絡が途絶えていました。

平成22年に依頼者の母親が亡くなりました。依頼者はその際、母親が亡くなったことは知らされましたが、母親に財産や債務があるのかについては何も知らされなかったため、相続放棄等の相続手続を採ることはありませんでした。

ところが、亡くなった母親は自宅を所有しており、住宅ローン債務も抱えていたようで、借入先の銀行から相続人である依頼者宛てに、平成28年頃から自宅の競売手続に関する書類が届くようになりました。

法律の素人である依頼者にとっては、それらが何の書類であるか理解できず、放っておいたところ、平成29年になって、銀行から相続した債務を支払うよう通知書が届いたことから、慌てて相談に来られたのが本件です。相談後

相続放棄の申述は、「自己のために相続の開始があったことを知った時」から3ヶ月以内にする必要があります(民法915条1項本文)。

この規定を文字通り読めば、本件の依頼者は母親が亡くなり、自分に相続が発生したのを、平成22年頃には知っていたことになりますので、相続放棄は認められないことになります。

ただし、この規定をそのまま適用すると、例えば相続開始から3ヶ月経過後に多額の債務のあることが判明したような場合、相続人に酷になるケースがあることから、起算点を遅らせることを認める取り扱いが判例上認められてきました。

例えば、最高裁昭和59年4月27日判決(判例時報1116巻29頁)は、3ヶ月以内に限定承認又は相続放棄をしなかったのが、被相続人に相続財産が全く存在しないと信じたためであり、かつ、このように信じるについて相当な理由があると認められるときには、認識しうべき時から起算するのが相当である旨、判示しています。

この判例は、熟慮期間の起算点を相続人が被相続人に相続財産が全くないと信じた場合に限り遅らせることができるという限定説を採っていると考えられますので、相続人が積極財産のみを知っており、後に負債など消極財産の存在が明らかになった場合には起算点を遅らせることはできないことになりそうです。

しかし、実務上、下級審裁判例では、上記最高裁の考え方よりさらに柔軟に捉え、相続放棄をより広く受理する傾向にあります。

本事案においても、銀行から依頼者に対して、平成28年頃から、母親の所有していた自宅の競売手続に関する書類が届いていたことからすれば、この時点において、母親に何らかの積極であれ消極であれ何らかの相続財産があることを認識することができたとして、相続放棄が認められない可能性もありましたが、母親の債務の存在を確定的に知ったのは、平成29年になって、銀行から依頼者が相続した債務を支払うよう求める通知書が届いてからであることを主張しました。

その結果、家庭裁判所において、依頼者の相続放棄の申述が認められるに至ったのです。事務所からのコメント

上述のとおり、家庭裁判所は民法915条の規定から離れて、かなり柔軟に相続放棄の申述を受理する傾向にあります。最初から諦めずに、まずは相続分野に精通した弁護士に相談することをお勧めいたします。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- Webで相談予約をする

-

-

遺産分割

遺言書が無かったために、被相続人の甥・姪を含む相続人ら10名での遺産分割協議を余儀なくされた事例

相談前

依頼者(X)は大阪に住む90歳の男性の方です。ご高齢であり、車いすに乗られるなど足が不自由でしたので、娘さんに付き添われて事務所に相談に来られました。

Xのご…続きを見る-

遺産分割

遺言書が無かったために、被相続人の甥・姪を含む相続人ら10名での遺産分割協議を余儀なくされた事例

相談前

依頼者(X)は大阪に住む90歳の男性の方です。ご高齢であり、車いすに乗られるなど足が不自由でしたので、娘さんに付き添われて事務所に相談に来られました。

Xのご実家はもともと鳥取にあり、Xは7人兄弟の四男にあたるのですが、この度、五男にあたる弟(A)が88歳で亡くなられたとのことでした。

XはA夫婦と仲が良かったこともあり、Aは、自分の遺産のうち、1000万円をXに相続させ、不動産は菩提寺に寄贈し、残りの財産(預貯金、現金、株式など約3億円)はAの妻(B)に相続させる旨の遺言書を作成すると言っていました。

ところが、鳥取にあるAの実家から遺言書は見つからず、当事務にて遺言検索システムを使って照会しましたが、Aの公正証書遺言は見つかりませんでした。

遺言書が見つからないとなると、XがAから聞いていた遺言の内容は絵に描いた餅となり、全く白紙の状態から、相続人全員で遺産分割の仕方を話し合って決めないといけません。

当事務所でAの出生から死亡までの戸籍を取得して相続人を調査してみると、XとA以外の兄弟は、すでに全員亡くなっていましたが、そのうち2人の兄弟にそれぞれ子ども(Aの甥・姪ら)が4人ずつおり、Aの代襲相続人となることが判明しました。

したがって、Aの相続人は、妻のB、依頼者のX、代襲相続人である甥・姪ら8人(Y1~Y8)の合計10人となりました。

なお、Bは高齢で認知症のため施設に入所しており、すでに弁護士が成年後見人に就任していました。また、X以外の相続人は全員、鳥取に住んでいました。相談後

遺言書が見つからない以上、Aの遺志とは違う内容となりますが、Aの相続人全員で、法定相続分に基づき、遺産分割協議を進めていく必要がありました。

法定相続分は、Bが3/4、Xが1/12、Y1~Y8が各1/48となります。

Aの住所はXからは遠方であったため、相続財産の調査を進めていくことは困難でしたが、Bの後見人の弁護士がAの自宅を家探しし、調査を進めていってくれました。

また、幸いなことに、Aの甥・姪らのうち一人が代表者として、当職やBの後見人との窓口となって交渉にあたってくれました。Aは現金・預貯金が潤沢にあったことから、最終的に、Aの遺産はすべてBが相続するとしたうえ、BからXやY1~Y8に対して、法定相続分に対応する代償金を支払うとの内容で、遺産分割協議がまとまるに至りました。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- Webで相談予約をする

-

-

遺留分

遺留分に配慮した遺言書に作成し直した事例

相談前

相談者(X)は70代の男性です。

Xには離婚した前の妻との間に子どもが3人(長男A、二男B、長女C)います。

XはBと同居しており、BがXの日常の世話をして…続きを見る-

遺留分

遺留分に配慮した遺言書に作成し直した事例

相談前

相談者(X)は70代の男性です。

Xには離婚した前の妻との間に子どもが3人(長男A、二男B、長女C)います。

XはBと同居しており、BがXの日常の世話をしています。

他方、XとA、Cとはこの10年間、絶縁状態が続いています。

Xの財産としては、自宅マンション(評価額500万円)と預貯金が850万円ほどあるとの話でした。

Xは以前、司法書士に依頼して公正証書遺言を作成していましたが、Bにすべての遺産を相続させるという単純な内容であったため、この遺言書では、いざ相続が発生した場合に、AやCからBに対して遺留分侵害の主張がなされ、Bが困るのではないかと心配にあり、当事務所に相談に来られました。相談後

当事務所では、まず、遺産の内容と評価額を正確に知る必要があるため、自宅マンションに関する資料を取り寄せました。

すると、自宅マンションの評価額としていた500万円というのは、固定資産税評価額であることが分かりました。

実務上、遺産分割協議や遺留分の算定の際、不動産の評価は固定資産税評価ではなく、実勢価格での評価となります。そのため、信頼できる不動産業者に査定を依頼したところ、自宅マンションの実勢価格は約1000万円との査定結果であり、評価額が跳ね上がりました。

そして、XからA,B,Cに対して、これまで財産を贈与したことがないかヒアリングしたところ、Aと絶縁状態になる前、Aから懇願されて600万円を貸付けたことがあり、今に至るまで返済してもらっていないことが判明しました。

X自身、今後Aがこの貸付金を返済してくれるとは思っていないとのことで、これは600万円の債務免除益として、Aの特別受益に該当します。Xが以前に作成した遺言書には、このAの特別受益は全く考慮されていませんでした。

以上を前提に、現在の財産状況のまま相続が発生したと仮定した場合の遺留分シミュレーションを行いました。Xがすべての遺産をBに相続させるとの遺言書を作成した場合、600万円の特別受益のあるAの遺留分侵害額はゼロとなりました。したがって、Aに遺産を一切相続させない遺言書であっても、Aの遺留分侵害の問題は生じないことが明らかとなりました。

他方、Cの遺留分侵害額は約400万円との結果となりました。Cに対する遺留分対策として、Cにも預貯金のうちから400万円を相続させるとの内容にすることも提案しましたが、Xが納得されなかったことから、遺留分減殺請求に関する「別段の意思表示」(民法1034条但書)として、Xの遺産のうち、預貯金から先に減殺請求の対象とする旨、定めました。

すでに司法書士を交えて公正証書遺言を作成していたX氏でしたが、上記のように遺留分に最大限配慮した内容での遺言書に作成し直すことになりました。事務所からのコメント

ご本人が作成した遺言書や、弁護士以外の専門家が作成した遺言書の中には、

「すべての遺産を〇〇に相続させる」

といった内容のものが散見されます。

ご本人の意向に配慮した結果と思われますが、このような遺言書では他の相続人の遺留分侵害の問題が生じ、遺言書があるがために、相続発生後、紛争に発展するケースが後を絶ちません。

まずは、いまどのような財産をお持ちで、その評価額はいくらとすべきか、特定の相続人にだけ生前贈与したことはないかを確認したうえで、いま考えている遺言書の内容ではどの相続人にいくらの遺留分侵害が生じるのか、しっかりとシミュレーションしたうえで遺言書を作成することが極めて重要と言えるでしょう。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- Webで相談予約をする

-

-

相続手続き

不動産の売却・生命保険の活用・遺言書作成を組み合わせた生前対策により、相続税の大幅な節税に成功した事例

相談前

相談者のAさんは、80歳近くの女性の方でした。

Aさんはちょうど2年前にご主人を亡くしており、それ以降はお一人でご自宅に住んでいました。Aさんには、長男の…続きを見る-

相続手続き

不動産の売却・生命保険の活用・遺言書作成を組み合わせた生前対策により、相続税の大幅な節税に成功した事例

相談前

相談者のAさんは、80歳近くの女性の方でした。

Aさんはちょうど2年前にご主人を亡くしており、それ以降はお一人でご自宅に住んでいました。Aさんには、長男のBさん、長女のCさんがいます。Bさんは結婚後もAさんのご自宅のすぐ近くにアパートを借りて住んでいますが、Cさんは結婚を機にご主人と東京で暮らしていました。

Aさんのご主人は代々の地主で、ご自宅以外にも多くの不動産を所有しており、その合計価額は相続税評価額ベースで合計約1億円にのぼりました。

これに対して、所有地をうまく活用できていなかったこともあり、預貯金は1000万円あるかないかといったところでした。

Aさんのご主人が亡くなった際には、Aさんがご主人の遺産すべてを相続するということで、Bさん、Cさんとの協議はすぐにまとまりました。

この場合、Aさんのご主人の相続税は、Aさんが配偶者の税額軽減(相続税法19条の2)を活用できましたので、相続税申告を期限内に済ませることで、税額ゼロで済ませることができました。

このようにして、Aさんはご主人の遺産をすべて相続しましたが、いま現状の財産構成で何も対策を打たないまま、Aさんが亡くなってしまった場合、BさんとCさんが負担すべき相続税は、合計で約1200万円に上ることが判明しました。しかも、財産全体の中で不動産が圧倒的に多くの割合を占めていたことから、相続税の納税資金をどのようにねん出するかも大きな課題であることが分かりました。相談後

当事務所では、まず、もし現状のまま、Aさんが亡くなられた際に、Bさん、Cさんが負担すべき相続税額が1200万円になることを知ってもらうため、相続税シミュレーションの資料を作成し、Aさんだけでなく、近くに住むBさんにも丁寧に説明し、現状認識を共有していただきました。

そのうえで、以下のとおり、Aさんが生前に打っておくべき対策を3つご提案しました。

① 不動産の売却による資産構成の組み替え

前述のとおり、Aさんの所有財産の構成は不動産に過度に偏っていました。

しかも、所有地を周辺相場より相当低い賃料で貸していたりするなど、不動産の活用がうまくできているとは言い難い状況でした。

以上のような状況を受けて、まず、当事務所として、Aさんの所有する不動産の一部を売却することをご提案しました。幸いにも、Aさんの所有地上に自宅を建てて住んでいる方から、相場より割高な価格で底地を買い取りたいとの申し出があったため、売却がスムーズに進みました。これにより、Aさんは約1000万円の売却代金を手にしました。

② 生命保険の加入

Aさんの資産内容について詳しくヒアリングしていく中で、Aさんは以前、Cさんを受取人とする生命保険を契約していたことが判明しました。

保険料の支払いが数年前に済んでいたため、Aさん自身、Cさんを受取人とする上記生命保険の存在を忘れていたようでした。このままでは、BさんとCさんとの間に不公平が生じてしまいます。

そこで、当事務所から、Aさんが手に入れた上記土地の売却代金を原資に、Bさんを受取人とする保険金額500万円の生命保険への加入をご提案しました。Aさんはすでに80歳近くの年齢ではありましたが、保険会社の中に、「一時払い終身保険」といって、保険料を一括で支払い、将来亡くなった際に死亡保障として支払った保険料とほぼ同額の保険金が支払われる保険商品を取り扱っている会社がありました。こうした「一時払い終身保険」に加入する最大のメリットは、相続税の計算上、非課税とされる生命保険金の非課税枠(法定相続人一人あたり500万円。相続税法12条1項5号。)を活用できる点です。

AさんはBさんを受取人とする生命保険に新たに加入することで、Cさんとの公平を保ちながら、上記非課税枠の活用により、相続税の課税価格を500万円引き下げることに成功しました。

③ 遺言書の作成

以上のような対策を打った後、当事務所からAさんに、生前対策の最後に、遺言書の作成をご提案しました。

Aさんの遺産は、貸地の一部を売却した後もなお、不動産が大きな割合を占めており、しかもその中にはAさんが現在も住んでいるご自宅もありました。したがって、Aさんのご自宅をBさんとCさんのどちらに継いでもらうのがふさわしいのか、それとも、どちらもご自宅を相続するつもりがないのかが、遺言書作成の上で大きなポイントとなります。

しかも、Aさんのご自宅をBさん、Cさんのどちらかが相続し、そのまま住み続けるとなると、一定の要件さえ満たせば、ご自宅部分の土地は「特定居住用宅地」として、課税価格が最大80%減額することができます(租税特別措置法69条の4第3項2号)。

遺言書作成にあたり、当事務所の担当弁護士がBさんと面談した結果、BさんはAさんが亡くなった後はAさんのご自宅を相続してそのまま住み続ける予定であるとのご意向であることも分かりました。

そのため、Aさんは、最終的に、ご自宅を含む不動産の3分の2をBさんに、不動産の残り3分の1と預金等の金融資産をCさんに相続させるとの内容で遺言書を作成するに至りました。

以上の①から③までの対策をAさんが打った後の相続税負担額は、シミュレーションの結果、約500万円となりました。対策を打つ前の相続税負担額が約1200万円だったので、生前対策を打つことにより、相続税負担を半分にすることに成功したことになります。事務所からのコメント

Aさんのご主人が亡くなられた際、当事務所にて相続税申告を担当いたしましたが、その時から、このままではAさんが亡くなられた際の相続税負担が大変なことになるという危機感を持っておりました。

そのため、Aさんご本人だけでなく、将来相続が発生した時に過大な税負担を背負うことになる息子のBさんとも面談し、Aさんの財産と相続税負担の現状や、対策による相続税の節税額などを丁寧に説明したことが、成功につながったように思います。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- Webで相談予約をする

-

-

遺産分割

海外在住の相続人が一時帰国中の1ヶ月間で相続人間の話し合いをまとめ、遺産分割協議を早期に完了させるとともに、相続税の大幅な節税にも成功した事例

相談前

相談者は神戸市に在住する50歳代のサラリーマンの方でした。父が先日、病気で亡くなったが、今後どのような相続手続が必要なのか、まったく分からないとのことでした。お…続きを見る

-

遺産分割

海外在住の相続人が一時帰国中の1ヶ月間で相続人間の話し合いをまとめ、遺産分割協議を早期に完了させるとともに、相続税の大幅な節税にも成功した事例

相談前

相談者は神戸市に在住する50歳代のサラリーマンの方でした。父が先日、病気で亡くなったが、今後どのような相続手続が必要なのか、まったく分からないとのことでした。お父様の相続人は、相談者以外に、神戸市内にあるお父様の家で一緒に住んでいたお母様がいるほか、アメリカでお仕事をしている弟さんがいるとのことでした。その弟さんは、基本的にはずっとアメリカで暮らしているが、お父様の法事や仕事の関係もあり、今現在、ちょうど1ヶ月間だけ、日本に一時帰国している状態でした。

相続調査の結果、お父様の遺産としては、お母様と二人で暮らしてきた神戸市内のご自宅(約1億円)と奈良市内の土地(約2200万円)があるほかは、預貯金や有価証券が2800万円ほどあることが判明しました。なお、奈良市内の土地の上には、相談者がご自分名義の建物を建て、家族で住んでいる状態でした。相談後

弟さんがアメリカに帰ってしまうと、遺産分割協議をまとめるのに、多大な時間と労力がかかることは誰の目からも明らかでした。そのため、弟さんが日本にいるこの1ヶ月の間に、遺産分割協議を何とかまとめる必要がありました。

また、遺産分割協議が未了のまま相続税申告期限を迎えると、配偶者の税額軽減や小規模宅地の特例といった、相続税の大幅な節税が可能となる特例措置が使えないことから、いったんは多額の相続税(当事務所の試算では総額で約1400万円)を納税する必要がありました。

幸いなことに、本事案では、遺産分割の方法として、神戸市内のご自宅はお母様が、奈良市内の土地は相談者が、残りの預貯金・有価証券は弟さんが取得する以外に選択肢はほとんどありませんでした。相談者と弟さんの取得する金額に若干開きがあり(相談者;2200万円、弟さん;2800万円)、その点をどのように調整するかだけが課題でした。

そこで、当事務所としては、相談者だけでなく、お母様、弟さんにも事務所にお越しいただき、3人の前において、①弟さんが日本にいる間に、相続人全員からご依頼いただく形で遺産分割協議書を作成したいこと、②もし遺産分割協議が揉めてしまうと、弁護士として代理人を辞任せざるを得ず、解決までに多大な時間と労力がかかってしまうこと、③相続税もいったんは多額の税額を納税しなくてはいけないことを説明しました。

懸案であった、相談者と弟さんとの取得金額の差額については、奈良市内の土地の評価額2200万円というのは相続税評価額であり、実際に売却する価額となると、弟さんが取得予定の2800万円とほとんど差がないことを説明することで、相談者に納得してもらい、相談者と弟さんとの間で代償金の支払いはしないという形で決着を着けることができました。

これにより、弟さんが日本に一時帰国中のわずか1ヶ月の間に、当事務所が作成した遺産分割協議書に相談者、お母様、弟さんの3人全員が署名押印してもらうことに成功しました。

また、遺産分割協議が完了したことにより、相続税申告において、お母様が取得する神戸市内の自宅土地への小規模宅地の特例の適用や、配偶者の税額軽減措置を適用することが可能となり、相続税総額を当初予定額の約1400万円から約210万円(お母様;0円、相談者;約100万円、弟さん;約110万円)にまで大幅に節税することにも成功しました。事務所からのコメント

本事案のように相続紛争が顕在化していない段階でのご相談の場合、各相続人の置かれている状況や相続人間の人間関係、遺産の内容等に照らして、いかに相続人間の利害を調整し、各人を説得し、早期の協議書作成にまで漕ぎつけることができるかがポイントとなります。

早期の円満解決がもたらす多大なメリットと、相続紛争にまで発展した場合のデメリットを熟知した弁護士ならではの、相続専門弁護士の腕の見せ所ともいえる事案でした。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- Webで相談予約をする

-

-

遺産分割

遺産のうち、金融資産について早期に遺産分割協議を完了させ、評価額に争いのある自宅不動産について遺産分割調停手続を活用した事例

相談前

依頼者は、横浜市に住む40代の男性の方でした。依頼者には5歳年下の弟がいましたが、弟は妻子とともに、大阪市内にある二世帯住宅(土地が父親所有で、建物が父親名義部…続きを見る

-

遺産分割

遺産のうち、金融資産について早期に遺産分割協議を完了させ、評価額に争いのある自宅不動産について遺産分割調停手続を活用した事例

相談前

依頼者は、横浜市に住む40代の男性の方でした。依頼者には5歳年下の弟がいましたが、弟は妻子とともに、大阪市内にある二世帯住宅(土地が父親所有で、建物が父親名義部分と兄名義部分の2棟存在する)で父母と同居していました。

依頼者の父親は今から10年ほど前に亡くなり、母親も先日、病気で亡くなりました。母親は、父親の死亡に伴い、父親名義であった大阪市内の自宅(土地と建物のうち父親名義部分)と、父親が持っていた1億円を超える預貯金や有価証券類を取得しました。

母親の死亡に伴い、依頼者は、弟との間で、母親の遺産について分割協議する必要がありましたが、遠方に住んでいることや、父母や弟とはこの十数年来、連絡を採っていなかったため、弟との交渉すべてを当事務所に依頼されました。弟の方にも、すでに弁護士代理人が就いており、代理人間で交渉を進めていくことになりました。相談後

当事務所は、まず、弟の代理人弁護士に連絡を採り、遺産分割の方法について協議を進めました。弟と依頼者とは、感情的対立はあったものの、お互い、生前に母親から生前贈与を受けていたり、療養看護その他特別の寄与をしたといった事情は特になく、母親の遺産を法定相続分に従って、弟と依頼者とで2分の1ずつ分割することについてはすんなりと合意ができました。 ところが、二世帯住宅である大阪市内の自宅の評価額を巡り、交渉が難航しました。依頼者側が大手不動産業者による査定額に基づき、その2分の1の代償金を支払うよう弟側に求めたのに対して、弟側は、二世帯住宅のうち父親名義部分の建物は今後活用する予定がなく、また、弟名義部分と父親名義部分が不可分一体の構造となっていたため、土地の更地価格から建物全体の解体工事費を控除した金額をもって評価額とすべきと主張したためです。

遺産分割協議が難航したため、母親の相続税申告・納付の期限も近づいてきました。当事務所の計算では、未分割で申告するにしても、依頼者は約500万円の相続税負担が発生することになりますが、その納税資金の確保の目途も立ちません。

そこで、金額や分割方法に争いのない母親の金融資産1億円について、依頼者と弟との間で2分の1ずつ分けるとの内容で遺産分割協議を早期に完了させるとともに、評価額に争いのある大阪市内の自宅については、依頼者側から遺産分割調停を申立て、不動産鑑定士の鑑定評価を利用することで、解決へと導く方針を採りました。

この方針について、弟側の代理人も理解してもらえ、母親の金融資産(約1億円)について、遺産分割協議書に双方の署名押印を揃えることができたため、依頼者は相続税申告期限までに預貯金等の解約を済ませ、約5000万円を取得するとともに、期限内に相続税500万円を納税することができました。

大阪市内の自宅に関する遺産分割調停は、不動産鑑定士の選任や鑑定評価に時間がかかったため、申立てから1年半が経過してようやく成立するに至りました。鑑定結果は、自宅不動産のうち、土地については、母親の使用借権を考慮して更地価格から1割減額とする、建物については、母親名義部分の固定資産税評価額をもって評価額とするとの内容でした。その結果、自宅の評価額を3000万円とし、弟が自宅を取得する代わりに、依頼者は代償金1500万円を取得するとの調停条項で決着しました。事務所からのコメント

遺産分割は、本来、被相続人の遺産全体について一体的な解決をするのを原則としますが、事案により、特定の遺産についての一部分割を先行したほうが望ましい場合もあります。

本件においても、遺産全体についての一体的解決に拘っていたとすれば、最終的な決着が着くまで、依頼者は遺産を一銭も取得できず、相続税の納税やその他の面においても多大な不都合を被ってしまう所でした。まさに、一部分割が望ましい典型例であったと言えます。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- Webで相談予約をする

-

-

遺産分割

遺産分割協議成立後に遺言書の存在が明らかとなり、遺産分割協議の錯誤無効を争った事例

相談前

相談者の夫(被相続人)は、若くして事業に成功され、東京都内のとある高級住宅街に建つ立派な邸宅(時価約1億円)を購入され、夫婦で一緒に暮らしてきました。相談者と被…続きを見る

-

遺産分割

遺産分割協議成立後に遺言書の存在が明らかとなり、遺産分割協議の錯誤無効を争った事例

相談前

相談者の夫(被相続人)は、若くして事業に成功され、東京都内のとある高級住宅街に建つ立派な邸宅(時価約1億円)を購入され、夫婦で一緒に暮らしてきました。相談者と被相続人との間には3人の子ども(長男、二男、長女)がいましたが、3人とも実家を離れ、別所帯を持っていました。

長女の夫は,結婚当初、被相続人の事業の跡取りとして迎え入れられ、被相続人ら夫婦と養子縁組しましたが、長女の結婚から10年ほど経った頃、被相続人と仲違いしてしまい、それ以来、被相続人ら夫婦と長女夫婦の関係は冷え込んでしまいました。ある日、被相続人が心不全で亡くなりました。相続人は、相談者と長男、二男、長女と養子である長女の夫の5人となります。遺産としては、都内の自宅と、預貯金が約2000万円ありました。遺産のうち自宅は、相談者が被相続人と長年一緒に過ごしてきた場所であり、相談者としては、当然に自分が相続するものだと考えていましたし、長男、二男も同じ考えでした。

ところが、長女は、自宅を自分(長女)が取得する旨の遺産分割協議書案を作成のうえ、「自宅は最終的には母が相続するが、母の財産管理能力に不安があるため、いったん自分の登記名義にして、自分が管理する」と言って回り、相談者らを誤解させて、相続人全員の署名押印を取り付けたうえ、自宅の所有権移転登記を完了させてしまいました。

その後、度重なる要請にも関わらず、いつまで経っても相談者に自宅の登記名義を移転しようとしない長女に不信感を募らせた依頼者らが、当事務所に相談に来られたのが本事案です。相談後

依頼者から相談を受けた当初は、依頼者側にとって非常に厳しい事案であるというのが当事務所の率直な印象でした。

というのも、「自宅は長女が取得する」と明記され、相続人全員の署名押印がなされた遺産分割協議書と印鑑証明書が揃っていたからです。

依頼者らにしてみれば誤解であったということなのですが、誤解であった(錯誤による無効)を立証するのが困難であることは明らかでした。

当事務所の方針として、当初は、長女の代理人弁護士に対して、遺産分割の再協議を求めましたが、全く応じる気配がなく、交渉は暗礁に乗り上げそうでした。 ところが、長男からこれまでの経緯を改めて聞く中で、長男は、被相続人が亡くなる10年以上も前の頃、妻(相談者)のために遺言書を作成して貸金庫に保管しておいたという趣旨の話をしていたのを思い出し、長女にカマをかける意味で、「貸金庫には父の遺言書があったんだろう?」と聞いたところ、長女からは「あったけど、それが何か?遺産分割協議はもう終わっているけど?」という回答であったという話が飛び出しました。

長女が貸金庫から遺言書を持ち出したはずだと考えた当職らが、長女の代理人に対して、被相続人の遺言書が長女ら夫婦の手元にあるはずだから、こちらに開示するべきこと、また、開示を拒むのであれば、遺言書を破棄・隠匿した者として、相続人の欠格事由にも該当し得ることを伝えたところ、ほどなくして、被相続人の自筆証書遺言原本が当職ら事務所宛てに届いたのでした。

そして、同遺言書には、「被相続人の自宅を含む遺産すべてを妻に相続させる」との内容が書かれていました。

これにより、形勢は一気に逆転しました。

遺言書に基づく所有権移転登記に任意に応じるよう、長女側に対して求めましたが、長女側は任意で応じようとはしませんでした。

そのため、依頼者は、やむなく、長女に対する所有権移転登記抹消登記請求訴訟を提起しました。訴訟においても、長女側は、相続人全員が遺言書の存在を認識していたこと、そのうえで、全員が合意のうえ、遺産分割協議書に署名押印したものであり、協議書は有効であることを主張し、争ってきたため、訴訟は長期化しました。

当事者や長男、二男の尋問が実施され、最終的に、裁判所において、遺産分割協議の際、当事者全員が遺言書の存在を具体的に認識していたとは認められないとしたうえ、依頼者の遺産分割協議に係る意思表示は錯誤により無効であるとして、依頼者側(被相続人の妻)の主張を全面的に認める判決が下されました。事務所からのコメント

解決方針の箇所で述べたとおり、本件では、代理人就任後、相手方ら代理人に対して、遺産分割の再協議をもとめている状況の最中において、被相続人の遺言書が明るみになるという、異例の経緯を辿った点が特徴でした。これがもし、相手方が知らぬ存ぜぬを通し、遺言書の開示を拒み続けていたとすれば、遺言書を破棄・隠匿した者として、相続人の欠格事由(民法891条5号)に該当する旨を主張していくことになっていたと考えられます。

実際には、相手方側から、当職らの指摘後、速やかに遺言書が開示されました。

本件では遺産分割協議書作成時において、遺言の存在や内容について誰も明確に認識しておらず、相続人間において、遺言内容と異なる遺産分割をすることについて合意が成立していたといえないことは明らかといえました。

その意味で、本件は、後にその存在が明らかになった遺言書が、訴訟の勝敗を左右する決定的証拠であったと言えます。先入観を持たず、依頼者から事実をありのまま聞き出すことの重要性を改めて痛感した事案でした。

<参考判例>

法定相続人全員が自筆証書遺言の存在を知らずに遺産分割協議を成立させたところ、後になって自筆証書遺言の存在が明らかになった場合において、遺言書の相続人の意思決定に与える影響力の大きさ等を考慮し、遺産分割協議の錯誤無効を認めた事例(最判平5・12・16判時1489・114)

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- Webで相談予約をする

-

-

遺言作成

推定相続人である長男を廃除する旨の遺言があった事例

相談前

依頼者は、昨年亡くなられた父親(被相続人)の1人息子でしたが、被相続人が亡くなる10年以上前から、仕事の都合でヨーロッパに海外赴任しており、被相続人とは長らく連…続きを見る

-

遺言作成

推定相続人である長男を廃除する旨の遺言があった事例

相談前

依頼者は、昨年亡くなられた父親(被相続人)の1人息子でしたが、被相続人が亡くなる10年以上前から、仕事の都合でヨーロッパに海外赴任しており、被相続人とは長らく連絡をとり合っていませんでした。

被相続人は、依頼者が海外赴任してからまもなく、日本に在住する依頼者の長男夫婦と養子縁組しており、以後、被相続人が亡くなるまでの間、依頼者の長男夫婦が被相続人の世話をしてきました。

被相続人が亡くなってから間もなくして、依頼者の長男の代理人弁護士から依頼者の元に、文書が届きました。その内容は、被相続人が公正証書遺言を作成しており、そこには、被相続人の所有する不動産、預貯金を含む遺産の大部分を長男に、残りの遺産を長男の妻に相続させること、依頼者を廃除すること、遺言執行者に長男を指定することなどが記載されていました。

弁護士からの文書の内容に驚いた依頼者が当事務所に相談に来られたのが本件です。相談後

確かに、依頼者は、被相続人が亡くなる10年以上も前から現在まで海外赴任が続いていたことから、被相続人とは、海外赴任後亡くなるまで会う機会はありませんでした。

しかし、海外赴任中でも被相続人と電話でやり取りすることは何度もありましたし、依頼者の長男夫婦の長女(依頼者の孫娘)には、被相続人の身の回りの世話をするように依頼していました。したがって、依頼者が一方的に被相続人との関係を断ち切っていたわけでは全くありませんでした。

民法892条後段は、廃除事由として、「虐待」「重大な侮辱」「その他の著しい非行」を挙げていますが、そもそも、推定相続人の廃除は、遺留分権を有する推定相続人の相続権を奪う制度であることから、廃除事由に該当するか否かは慎重かつ限定的に行わなければなりません。依頼者の被相続人に対する生前の言動が廃除事由に該当しないことは明らかと言えました。

当事務所としては、依頼者は廃除されず、相続権を有していることを前提として、被相続人の上記遺言書が依頼者の遺留分を侵害している旨の通知書を送るとともに、依頼者の遺留分を保証すべく、遺言書と異なる内容での遺産分割協議に応じるよう、求めました。

その後まもなく、遺言執行者である長男の代理人より、依頼者の廃除の審判を求める家事審判の申立てが家庭裁判所になされました。廃除事由が認められるか否かが審判での主な争点となりましたが、遺言書には単に依頼者の廃除を求めるとだけ書かれており、具体的な廃除事由が何ら明らかでなかったことから、6ヶ月に渡る審理の末、申立ては却下されました。

その後、依頼者も相続権を有していることを前提として、長男夫婦との間において、遺産分割協議が行われました。依頼者の遺留分が6分の1であることから、依頼者の取得する遺産を全体の6分の1とすべく、交渉に臨みました。

遺産の中には、依頼者と被相続人との共有不動産も含まれていたことから、協議の末、遺言書の内容に関わらず、依頼者が上記不動産のうち被相続人の共有持分を相続すること、それ以外の遺産はすべて、長男とその妻が相続すること、その代償金として、長男から依頼者に1000万円を支払うことで合意に至りました。

以上のとおり、当事務所による交渉の結果、依頼者は被相続人との共有不動産を単独取得できるとともに、長男からの代償金1000万円を取得することに成功しました。事務所からのコメント

遺言書に特定の相続人の廃除が明記されており、廃除審判が申立てられるという、実務上それほど多く経験しない貴重な事案であったといえます。

しかしながら、本件遺言書には「廃除する」とだけ書かれており、廃除事由が何ら記載されていなかったこと、また、本事案における被相続人と依頼者との間に「著しい非行」に該当するような事由は特に見当たらなかったことから、廃除申立てが却下されるのは明らかでありました。

このような遺言においては、遺言執行者の義務として廃除審判が申立てられるものの、却下されることが予想されますので、遺留分減殺請求や遺産目録の開示要求その他、却下後を見据えた交渉に臨んでいく姿勢が重要であるといえるでしょう。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- Webで相談予約をする

-

-

相続手続き

預金の使い込みの疑いをかけられ、損害賠償請求訴訟を提起された事例

相談前

依頼者は、3年前に亡くなられた母親(A)の長女(X1)とその息子(X2)の2人でした。

Aには、X1のほかに、長男(Y)、二男(B)がいました。Yは、10…続きを見る-

相続手続き

預金の使い込みの疑いをかけられ、損害賠償請求訴訟を提起された事例

相談前

依頼者は、3年前に亡くなられた母親(A)の長女(X1)とその息子(X2)の2人でした。

Aには、X1のほかに、長男(Y)、二男(B)がいました。Yは、10年以上前から認知症を患っており、重度の認知症患者としてグループホームに入所していました。

本来であれば、Yの入所する施設を見つけたり、日常の世話をするのはYの一人息子(C)がすべきであったのですが、CはYとは関わりたくないとして一切の協力を拒否したため、やむなく、X1が、母親のA、弟のB夫婦とともに、Yの施設を探したり、Yの療養看護に努めてきました。

Yの世話をしていく上で必要となるお金は、Aの指示のもと、X1とB夫婦がYの預金通帳から出金してきました。

Aが亡くなってから現在に至るまでの3年間は、Yの預金通帳は専らX1が管理しており、出金については、X1の指示のもと、息子のX2が車にX1を乗せて銀行まで赴き、X1の指示する金額を出金し、その場でX1に手渡すということを繰り返していました。

そうしたところ、Cの申立てによりYの成年後見人に就任した弁護士から、X1とX2に対して、Yの預金通帳から多額のお金を使い込んだとして、連帯して、3000万円にのぼる損害賠償請求訴訟を提起されたのが本事案になります。相談後

Yの訴状では、Yの認知症が進行し、Aの指示のもと、通帳の管理をX1とBが担うようになってから現在に至るまでの約10年間におけるYの預金口座からの入出金履歴が証拠として添付されていました。

その履歴によれば、確かにYの複数の預金口座から不定期に多額の出金が繰り返しなされており、その合計金額は3000万円にのぼりました。

しかしながら、そもそも、X1がYの預金通帳を単独で管理するようになったのは、Aが亡くなってから現在に至るまでの3年間に過ぎません。

この間における出金については、確かにX1による使い込みとして損害賠償請求されてもやむを得ない点もありましたが、Aがまだ健在であった時期の出金については、Yの通帳は基本的にAが管理しており、X1はAの指示に従って出金したに過ぎないことから、X1がその期間における出金のすべてについて責任を負うべきいわれはありませんでした。

また、証拠提出されていた普通預金払戻請求書には、いずれもY本人の氏名と押印がなされていましたが、その筆跡が、X1によるものだけではなく、Bのものと思われるものが多数見受けられました。

そこで、Bの筆跡により払戻請求書が書かれた出金については、Bによるものと考えるのが自然であり、X1に損害賠償責任は生じないことを丁寧に反論しました。

また、Yの入出金履歴には、上記のような多額の出金の傍ら、ところどころにまとまった金額の入金がなされていることも判明しました。この入金は誰がどのような目的で入金したものか、真相は不明でしたが、X1かBがYの預金口座から出金したお金がどこかにプールされていたものをまとめて入金したものとしか考えられないことから、損害額から控除すべきことを主張しました。

さらに、Yの主張によれば、X1とともにX2もYの預金口座からの出金について連帯して損害賠償責任を負うべきとのことでしたが、X2はX1の使い走りとして、X1を乗せて銀行に車を走らせ、X1の指示に基づき出金したお金をそのままX1に渡していた、いわば使者の立場に過ぎず、X2に連帯責任を負わすべき根拠は存在しないことを主張しました。

裁判所から和解が試みられましたが、双方ともに譲らず和解は成立しなかったため、当事者尋問を経て、判決となりました。結果は、X1に対しては、Aが亡くなってから以降の時期における500万円の出金について、Yに対する損害賠償責任が認められましたが、X2に対するYの請求は棄却されることとなりました。事務所からのコメント

解決方針で述べたとおり、問題となったYの預金口座からの出金のうち、一定期間の部分については、X1による使い込みであると認めざるを得ませんでした。

したがって、当事務所の解決方針としましても、上記期間におけるX1の出金については賠償責任を認めた上で、それ以外の期間における出金のうち、X1以外の人物によるものと考えられるものの賠償責任をいかに排斥するかに重点を置きました。

また、Y後見人の弁護士の狙いが、資力に乏しいX1ではなく、大手企業に勤務しており一定の資力が認められるX2に連帯責任を負わせることにあることは明らかでしたので、X2の連帯責任が認められることは絶対に避けなければなりませんでした。

幸いなことに、上記いずれの点についても、裁判所はXら側の主張に沿った判決となったことから、当事務所にとっては実質的には全面勝訴といえる結果となりました。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- Webで相談予約をする

-

-

電話で相談予約をするココを

タッチ - 電話で相談予約をする

- 電話番号を表示する

-

Webで相談予約をするココを

タッチ

今抱えている問題を一人で悩んでいても解決しません。どんな問題、悩みにも分かりやすく丁寧に説明、アドバイスいたします。ご相談の結果、あっけなく解決できたりそもそも悩む必要はなかったんだ、ということも多々あります。当たり前のことですが、当事務所は,依頼者第一をモットーとしています。問題解決のため、お手伝いをさせていただければ幸いです。ご依頼された方のため、尽力することをお約束いたします。お一人で悩まず,まずはお気軽にご相談ください。