-

トップ

-

選ばれる理由

-

料金

-

解決事例19

-

お客様の声口コミ6

選ばれる理由

-

特長1: 相続税に徹底特化した相続税専門事務所です

当事務所は沼津市・三島市を中心に、相続税に特化した税理士事務所です。ご相談者様の状況をヒアリングさせていただき、ご要望をご確認させていただいたうえで、必要な手続…

続きを見る> -

特長2: 相続税の相談実績1,264件以上

当事務所は、多くの相続税に関するご相談をお受けしております。おかげさまで、沼津・三島にお住いの方を中心に多くの皆様にサービスを提供してまいりました。お客様の状況…

続きを見る> -

特長3: 不安を解消する明瞭な料金体系

当事務所では、ご相談者様にわかりやすいように、明瞭な料金体系をとっております。また、ご相談者様の現状を詳しくお伺いしたうえで、事前にお見積りを作成させていただき…

続きを見る> -

特長4: 他士業との連携でスピーディに対応

司法書士、弁護士と連携し、遺産整理業務を依頼したいという方や、相続人の間でもめている方も、ワンストップで対応。紹介だけでなく、同時の相談やアフターフォローもワン…

続きを見る> -

特長5 お客様のプライバシーを厳守します

当事務所は、ご相談者からの信頼を第一と考え、お客様個人にかかわる情報を正確かつ適切に取り扱うことを、重要な責務であると考えております。そのため、ご相談者様の個人…

続きを見る> -

特長6: 沼津駅から車で7分の好立地

当事務所は、沼津駅より車で7分、徒歩15分という、沼津・三島にお住まいの皆様、お勤めのお客様にとってアクセスが便利な立地に位置しております。お仕事帰りやショッピ…

続きを見る>

-

電話で相談予約をするココを

タッチ - 電話で相談予約をする

- 電話番号を表示する

- 事務所につながります

まずは無料でご相談を!

解決事例

-

相続税申告

相続税申告期限1か月前にご相談に来られた方

相談前

被相続人

ご相談者の父

相続人

ご相談者の母、ご相談者(長男)の2名

相続財産

・現預貯金5,000万円

・不動産2,000万円(自宅)

・国…続きを見る -

相続税申告

申告期限がのこり1ヶ月であったケース

相談前

被相続人

・ご相談者の長男(50代 独身)

相続人

・両親

相続財産

・生命保険3,000万円、預金2,000万円

申告期限

・申告期限1か月前に…続きを見る -

相続手続き

相続発生前に自宅を売却しているケース

相談前

被相続人

・父

相続人

・相談者(息子)

相続財産額

・自宅:700万円

・投資信託:1800万円

ご相談内容

被相続人が亡くなる前…続きを見る

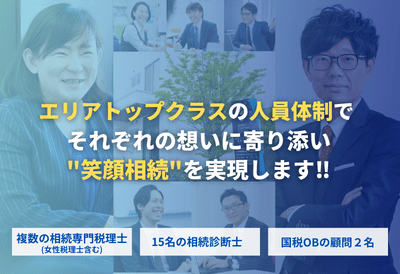

グッドブリッジ税理士法人の事務所案内

静岡県沼津市・三島市を中心に、相続税の相談実績1200件以上。相続関連の専門家と連携し、相続の問題をワンストップで解決する体制を構築しています。

基本情報・地図

| 事務所名 | グッドブリッジ税理士法人 |

|---|---|

| 住所 |

410-0043 静岡県沼津市柳町1番66号 |

| アクセス | 沼津駅から車で7分、徒歩15分 |

|---|---|

| 受付時間 | 平日9:00~18:00※土日祝日のご相談や平日18時以降のお時間は、事前予約制で対応させていただきます。 |

| 対応地域 | 沼津を中心とした静岡エリア |

代表紹介

大橋裕之

税理士

- 代表からの一言

- 相続が発生し不安や悩みを抱えていらっしゃる方はもちろんのこと、将来起こるであろう相続への生前対策を考えておられる方まで、まずは“あんしん"して、無料相談をご利用下さい。皆さまにご安心頂き、笑顔になって頂けることが、我々の心からの願いです。

- 資格

- 税理士

- 所属団体

- 東海税理士会沼津支部

スタッフ紹介

岩崎晴美

鈴木良久

自分の殻を破るべく日々奮闘しています。お客様にとって必要不可欠な存在になれれば幸いです。

-

電話で相談予約をするココを

タッチ - 電話で相談予約をする

- 電話番号を表示する

- 事務所につながります

まずは無料でご相談を!

選ばれる理由

特長1: 相続税に徹底特化した相続税専門事務所です

当事務所は沼津市・三島市を中心に、相続税に特化した税理士事務所です。ご相談者様の状況をヒアリングさせていただき、ご要望をご確認させていただいたうえで、必要な手続きをご提案させていただきます。多数のご相談で蓄積した豊富な実績と経験を生かして、安心いただけるサービスをご提供いたします。

特長2: 相続税の相談実績1,264件以上

当事務所は、多くの相続税に関するご相談をお受けしております。おかげさまで、沼津・三島にお住いの方を中心に多くの皆様にサービスを提供してまいりました。お客様の状況に合わせが最適なご提案が可能です。沼津・三島の周辺地域にお住まいの方はお気軽にご相談ください。

特長3: 不安を解消する明瞭な料金体系

当事務所では、ご相談者様にわかりやすいように、明瞭な料金体系をとっております。また、ご相談者様の現状を詳しくお伺いしたうえで、事前にお見積りを作成させていただきますので、どうぞご安心ください。

特長4: 他士業との連携でスピーディに対応

司法書士、弁護士と連携し、遺産整理業務を依頼したいという方や、相続人の間でもめている方も、ワンストップで対応。紹介だけでなく、同時の相談やアフターフォローもワンストップで対応します。

ご要望があれば、土・日・祝日・夜間の相続税相談も受け付けております(要予約)。日中はお仕事の方、介護で忙しい方など、ご相談者のご都合に合わせてお時間を選んでいただけますので、お気軽にお伝えください。

特長5 お客様のプライバシーを厳守します

当事務所は、ご相談者からの信頼を第一と考え、お客様個人にかかわる情報を正確かつ適切に取り扱うことを、重要な責務であると考えております。そのため、ご相談者様の個人情報に関わるプライバシーポリシーを制定し、個人情報の取り扱いの徹底を実践してまいります。

特長6: 沼津駅から車で7分の好立地

当事務所は、沼津駅より車で7分、徒歩15分という、沼津・三島にお住まいの皆様、お勤めのお客様にとってアクセスが便利な立地に位置しております。お仕事帰りやショッピングのついでなど、お気軽にお越しください。

-

電話で相談予約をするココを

タッチ - 電話で相談予約をする

- 電話番号を表示する

- 事務所につながります

まずは無料でご相談を!

対応業務・料金表

相続人調査サポート

サービスの概要

相続手続きを始める際にまず必要になのが「戸籍収集」です。戸籍地が変わった場合は複数の戸籍を取り寄せる必要があります。この場合、個人で戸籍収集を問題なく済ませることは難しくなりますのでご検討ください。

【実施内容】

・戸籍収集

・相続関係説明図の作成

・各専門家の紹介(必要な場合)

料金

88,000円

相続人調査(相続人の戸籍収集) 5万5,000円

法定相続情報作成(相続人関係図作成) 3万3,000円

コンパクト相続税申告~不動産自宅のみ~

サービスの概要

相続財産額1億円以下の方が対象となります。相続税申告の中でもお持ちの不動産が自宅のみ(不動産が1件)の場合、業務内容をコンパクトにすることで、費用を抑えることができます。

【実施内容】

<当てはまる条件>

不動産が自宅のみ (建物&土地)

相続人が1人である

遺産分割の内容が決定している

相続税申告期限まで3ヶ月以上ある

戸籍を取得しており、戸籍の内容を確認済み

相続人が確定している(紛争性がない)

<内容>

・財産内容の確認と評価

・遺産分割協議用の財産一覧表の作成

・遺産分割協議に応じた相続税額の試算

・相続税申告書の作成・提出

料金

220,000円~

本プランの適用条件

①遺産総額が、1億円までである

②不動産数が1件である

③遺産分割の内容が決定済である

④相続税の申告期限まで、3ヶ月以上ある

⑤相続人が1人である(相続人1人追加ごと、5万5,000円加算)

⑥戸籍を取得済みである

⑦戸籍の内容を確認済みである

⑧相続人が確定している

⑨法定相続情報作成済み

※上記条件に当てはまらなない場合は、オプションプランから必要な料金を頂戴する場合がございます。

料金詳細

| 遺産総額 | 料金 |

|---|---|

| 3,000万円超~5,000万円以下 | 220,000 |

| 5,000万円超~7,000万円以下 | 352,000 |

| 7,000万円超~8,000万円以下 | 495,000 |

| 8,000万円超~9,000万円以下 | 495,000 |

| 9,000万円超~1億円以下 | 495,000 |

- 電話で相談予約をする

- 電話で相談予約をする

- 0120-76-0084

- 事務所につながります

まずは無料でご相談を!

相続税申告サポ―ト

サービスの概要

相続税申告の中でも土地の現地調査や金融資産のコンサルティングも含めたスタンダードプランです。

【実施内容】

・相続人確定(戸籍収集・相関図作成)

・財産内容の確認と評価(◆土地の現地調査、預金調査)

・遺産分割協議用の財産一覧表の作成

・遺産分割協議に応じた相続税額の試算

・相続税申告書の作成・提出

料金

275,000円~

相続人が複数の場合(2名以上の場合) 基本料金 × 10% × 相続人の数-1

料金詳細

| 遺産総額 | 料金 |

|---|---|

| ~500万以下 | 275,000 |

| 500万円超~3,000万円以下 | 275,000 |

| 3,000万円超~5,000万円以下 | 275,000 |

| 5,000万円超~7,000万円以下 | 385,000 |

| 7,000万円超~8,000万円以下 | 550,000 |

| 8,000万円超~9,000万円以下 | 550,000 |

| 9,000万円超~1億円以下 | 550,000 |

| 1億円超~1.5億円以下 | 825,000 |

| 1.5億円超~2億円以下 | 1,100,000 |

| 2億円超~3億円以下 | 無料相談の上、別途お見積もり |

| 3億円超 | 無料相談の上、別途お見積もり |

加算料金

| 土地 | 55,000円(1利用区分につき不整形地、広大地等、土地の形状等により別途評価が必要な場合は別途料金を頂戴いたします)) |

| 非上場株式 | 132,000円(1社につき評価対象会社の決算書、資料の内容をさらに調査する必要がある場合は、別途料金を頂戴いたします) |

| 農地や非上場株式の納税猶予制度を利用する場合 | 165,000円 |

| 上場株式(1社につき) | 5,500円 |

| 贈与調査(資金移動調査) | 22,000円 |

| 申告期限より3ヶ月以内のご依頼 | 申告サポート料金の総額 × 20% |

| 準確定申告書の作成(事業、不動産所得以外) | 22,000円 |

| 出張サポート(お打ち合わせを当相談室以外で行う場合※通常3回~5回のお打ち合わせが発生します。) | 115,500円 |

| 準確定申告書の作成(事業、不動産所得以外) | 22,000円 |

| 資料収集サポート(相続に必要な資料回収の代行を依頼頂く場合) | 110,000円 |

| 相続人調査(相続人の戸籍収集) | 55,000円 |

| 遺産分割協議書作成(遺産分割協議書の作成代行をご依頼いただく場合) | 33,000円 |

| 固定資産税評価証明書の取得 | 22,000円 |

| 法定相続情報作成(相続人関係図作成) | 33,000円 |

| 特定路線価設定申出書の作成(土地1つにつき) | 55,000円 |

- 電話で相談予約をする

- 電話で相談予約をする

- 0120-76-0084

- 事務所につながります

まずは無料でご相談を!

準確定申告サポ―ト

サービスの概要

亡くなった方の確定申告、代理で納税を行うことを準確定申告と言います。申告には期限もありますので、亡くなった方が確定申告の対象であった場合、ご検討ください。

【実施内容】

・被相続人の確定申告

料金

22,000円

準確定申告書の作成(事業、不動産所得以外)

-

電話で相談予約をするココを

タッチ - 電話で相談予約をする

- 電話番号を表示する

- 事務所につながります

まずは無料でご相談を!

お客様の声

-

相続税申告

心配事にも真摯に向き合っていただきました

大変満足しています。心配事にも真摯に向き合っていただき、入出金の多かった預貯金も、丁寧な相続税申告書を見て安心しました。お任せして良かったです。大橋先生、田村さ…続きを見る

-

相続税申告

心配事にも真摯に向き合っていただきました

大変満足しています。心配事にも真摯に向き合っていただき、入出金の多かった預貯金も、丁寧な相続税申告書を見て安心しました。お任せして良かったです。大橋先生、田村さん、本当にありがとうございました。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- 事務所につながります

まずは無料でご相談を!

-

-

相続税申告

説明と指示が明確でわかりやすかった

説明と指示が明確、的確でわかりやすく、お願いした作業にも迅速に対応して頂き、非常に助かりました。実際にご指示通りやってみましたら、何の間違いも無く全作業が一回で…続きを見る

-

相続税申告

説明と指示が明確でわかりやすかった

説明と指示が明確、的確でわかりやすく、お願いした作業にも迅速に対応して頂き、非常に助かりました。実際にご指示通りやってみましたら、何の間違いも無く全作業が一回で完了し、とても助かり感謝します。有難うございました。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- 事務所につながります

まずは無料でご相談を!

-

-

相続手続き

最初から最後まで、安心してお任せすることができました

大橋様は、豊富な知見、ご経験から最初から最後まであんしんしてお任せすることが出来ました。私たちの要望(二次相続も視野に入れた相続)も汲み取っていただいた形で、無…続きを見る

-

相続手続き

最初から最後まで、安心してお任せすることができました

大橋様は、豊富な知見、ご経験から最初から最後まであんしんしてお任せすることが出来ました。私たちの要望(二次相続も視野に入れた相続)も汲み取っていただいた形で、無事相続を済ませることが出来ました。

担当頂いた青木様には、複雑で多岐にわたる相続手続き・必要書類について、丁寧親切に説明いただきました。いつもタイムリーにご連絡を頂き、スムーズに進めることが出来、感謝しています。

本当に有難うございました。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- 事務所につながります

まずは無料でご相談を!

-

-

相続手続き

説明がわかりやすく丁寧だった

満足している ・説明がわかりやすく、丁寧であったこと ・相続関係のわからない点を色々聞くことができたこと…続きを見る

-

相続手続き

説明がわかりやすく丁寧だった

満足している

・説明がわかりやすく、丁寧であったこと

・相続関係のわからない点を色々聞くことができたこと

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- 事務所につながります

まずは無料でご相談を!

-

-

相続手続き

親身に考えて下さり、安心してお任せすることができました

このたびは、たいへんお世話になり、ありがとうございました。最も良かった点は、先生が私の事情や、これまでの経緯を聞いてくださり、親身に考えて下さりアドバイスしてい…続きを見る

-

相続手続き

親身に考えて下さり、安心してお任せすることができました

このたびは、たいへんお世話になり、ありがとうございました。最も良かった点は、先生が私の事情や、これまでの経緯を聞いてくださり、親身に考えて下さりアドバイスしていただいた点です。とても納得のいくものでした。

担当して下さった田村さんも、ていねいに対応して下さいました。安心してお任せすることができました。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- 事務所につながります

まずは無料でご相談を!

-

-

相続手続き

対応が丁寧で、説明が分かりやすくて良かった

大変満足しています。対応が丁寧で、説明が分かりやすくて良かった…続きを見る

-

相続手続き

対応が丁寧で、説明が分かりやすくて良かった

大変満足しています。対応が丁寧で、説明が分かりやすくて良かった

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- 事務所につながります

まずは無料でご相談を!

-

-

電話で相談予約をするココを

タッチ - 電話で相談予約をする

- 電話番号を表示する

- 事務所につながります

まずは無料でご相談を!

解決事例

-

相続税申告

相続税申告期限1か月前にご相談に来られた方

相談前

被相続人

ご相談者の父

相続人

ご相談者の母、ご相談者(長男)の2名

相続財産

・現預貯金5,000万円

・不動産2,000万円(自宅)

・国…続きを見る-

相続税申告

相続税申告期限1か月前にご相談に来られた方

相談前

被相続人

ご相談者の父

相続人

ご相談者の母、ご相談者(長男)の2名

相続財産

・現預貯金5,000万円

・不動産2,000万円(自宅)

・国債2,000万円

・生命保険契約に関する権利800万円

相続税申告の必要と気がついたのが申告期限の1ヶ月前で、急いで相談にこられた。相談後

・期限内に申告することができました

お客様に資料収集を迅速に対応していただけたので、財産調査、資料収集、土地の評価作業をスムーズに実施でき、期限内の提出を行うことができました。

・申告業務が完了するまでの期間

相続税額を算出。申告、納付まで、完了まで1ヵ月半で完了しました。

相続税の控除も受けることができました

無事、申告期限内に申告でき、配偶者控除、小規模宅地の特例を適用できました。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- 事務所につながります

まずは無料でご相談を!

-

-

相続税申告

申告期限がのこり1ヶ月であったケース

相談前

被相続人

・ご相談者の長男(50代 独身)

相続人

・両親

相続財産

・生命保険3,000万円、預金2,000万円

申告期限

・申告期限1か月前に…続きを見る-

相続税申告

申告期限がのこり1ヶ月であったケース

相談前

被相続人

・ご相談者の長男(50代 独身)

相続人

・両親

相続財産

・生命保険3,000万円、預金2,000万円

申告期限

・申告期限1か月前に無料相談にご来所

生命保険には相続税がかからないと聞いていましたが、税務署から一定額以上は相続税の対象となると言われたました。実際はどうなのでしょうか?

申告期限まであと1か月しかないのに何もしていないが、間に合うかまにあいますか?相談後

生命保険の非課税枠

・生命保険金の非課税枠について、500万円×相続人の数を超える金額は相続税の課税対象となる旨説明しました。

申告期限が近づいている

・金融機関への必要書類の依頼等は全て当事務所に委任を頂き、当事務所から金融機関へ直接手配することにより、無駄なくスピーディーに書類を取付け、無事申告期限までに相続税申告を完了しました。

二次相続のご提案

・単に申告するだけではなく、相続人であるお父様もある程度の資産を所有していたため、2次相続を考慮した遺産分割案を提案。相続した財産を含めた両親の財産に関する生前対策について引き続き相談を受けています。

お客様に感謝のお声を頂戴しました!

・お客様からは「申告1か月しかないのでもう間に合わないとあきらめていましたが、速やかに的確に対応頂き、安心してお任せすることができました。」とのお声を頂きました。

申告期限が近づいている

・金融機関への必要書類の依頼等は全て当事務所に委任を頂き、当事務所から金融機関へ直接手配することにより、無駄なくスピーディーに書類を取付け、無事申告期限までに相続税申告を完了しました。

単に申告するだけではなく、相続人であるお父様もある程度の資産を所有していたため、2次相続を考慮した遺産分割案を提案。相続した財産を含めた両親の財産に関する生前対策について引き続き相談を受けています。

お客様に感謝のお声を頂戴しました!

お客様からは「申告1か月しかないのでもう間に合わないとあきらめていましたが、速やかに的確に対応頂き、安心してお任せすることができました。」とのお声を頂きました。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- 事務所につながります

まずは無料でご相談を!

-

-

相続手続き

相続発生前に自宅を売却しているケース

相談前

被相続人

・父

相続人

・相談者(息子)

相続財産額

・自宅:700万円

・投資信託:1800万円

ご相談内容

被相続人が亡くなる前…続きを見る-

相続手続き

相続発生前に自宅を売却しているケース

相談前

被相続人

・父

相続人

・相談者(息子)

相続財産額

・自宅:700万円

・投資信託:1800万円

ご相談内容

被相続人が亡くなる前に、自宅を売却しているので、その際の譲渡所得がかかります。どのようにすればいいのでしょうか?相談後

相続開始前にご自宅を売却されているため、年金所得と、雑所得の準確定申告をする必要があります。

準確定申告とは?

納税者が死亡した場合に相続人によって行われる確定申告を「準確定申告」といいます。

準確定申告が必要な方

準確定申告が必要な方は、下記のような方です。ご注意ください。

・給与収入が2000万円を超えた場合

・給与所得、退職所得以外の所得金額が20万円を超えた場合

・2箇所以上から給与をもらっていた場合

・公的年金等による所得が400万円を超えた場合

・公的年金による雑所得以外の所得金額が20万円を超えた場合

・生命保険などの満期金や、一時所得金を受け取っていた場合

・土地や建物を売却した場合

・事業所得、不動産所得がある場合

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- 事務所につながります

まずは無料でご相談を!

-

-

相続手続き

被相続人がお亡くなりになる直前まで自宅で商売をされていたケース

相談前

ご相談者

・被相続人の配偶者

被相続人

・被相続人の配偶者(夫)

相続人

・被相続人の配偶者(妻)、長女、次女

相続財産額

・自宅:1…続きを見る-

相続手続き

被相続人がお亡くなりになる直前まで自宅で商売をされていたケース

相談前

ご相談者

・被相続人の配偶者

被相続人

・被相続人の配偶者(夫)

相続人

・被相続人の配偶者(妻)、長女、次女

相続財産額

・自宅:1,000万円

・預貯金:300万円

ご相談内容

・被相続人が亡くなる直前まで、自宅で商売をしていました

・商売をしていた店舗兼自宅は、相続発生と同時に、売却を検討しています。どのような手続きをすればいいのでしょうか?相談後

相続発生後も、被相続人の確定申告をする必要があります。相続人が、被相続人に代わって行う確定申告を、準確定申告といいます。

今回のケースは、利益が発生していなかったため、準確定申告の必要がありませんでした。

同じケースの方は、一度確認のために専門家に相談することをお勧めいたします。

・準確定申告とは?

納税者が死亡した場合に相続人によって行われる確定申告を「準確定申告」といいます。

・準確定申告が必要な方

準確定申告が必要な方は、下記のような方です。ご注意ください。

・給与収入が2000万円を超えた場合

・給与所得、退職所得以外の所得金額が20万円を超えた場合

・2箇所以上から給与をもらっていた場合

・公的年金等による所得が400万円を超えた場合

・公的年金による雑所得以外の所得金額が20万円を超えた場合

・生命保険などの満期金や、一時所得金を受け取っていた場合

・土地や建物を売却した場合

・事業所得、不動産所得がある場合

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- 事務所につながります

まずは無料でご相談を!

-

-

相続手続き

被相続人が縁遠く、財産がわからないケース

相談前

ご相談者

・被相続人の姪

被相続人

・ご相談者の叔母

相続人

・被相続人の姉(相談者の母)

相続財産額

・自宅:1,000万円

・預貯金:2…続きを見る-

相続手続き

被相続人が縁遠く、財産がわからないケース

相談前

ご相談者

・被相続人の姪

被相続人

・ご相談者の叔母

相続人

・被相続人の姉(相談者の母)

相続財産額

・自宅:1,000万円

・預貯金:2,000万円

・保険:100万円

ご相談内容

・被相続人は、独身で、子供がいません

・相続人は、ご相談者のお母様です

・相続人も、70代半ばと高齢なので、相続の手続きや申告で自由に動けません

・一括で相続の手続き、遺産整理等をお願いしたいです相談後

・被相続人が縁遠い方の場合は、相続財産の確定にご注意ください

今回のケースは、実際の相続人は、被相続人のお姉さま(相談者の母)ですが、実際に相続手続き・申告に動かれるのは、相続人の息子様です。

被相続人のことは、面識はあるものの、普段から連絡を取り合うような間柄では、ありませんでした。

ここで注意しておきたいことは、相続財産の調査方法です。相続税の申告が完了してから、「こんなところに預金があったのか!…」ということにならないようにしましょう。

・預貯金の調査

被相続人の通帳から、取引があった銀行に残高証明を取得しましょう。

被相続人の財産がわからない場合、取引ある可能性のある銀行に問合せをし、預金の有無を確かめましょう。

・有価証券の調査

株式、投資信託、社債、外国債券などの運用をしていた場合、取引のある証券会社・信託銀行から取引残高証明書を取得しましょう。

最近は、ネット証券での取引をしている方も多いので、取引履歴書類がないかどうかも確かめましょう。

・不動産の調査

土地・建物などの不動産は、固定資産の納税通知書があれば、そこに記載があるものは、全て相続財産の対象になります。

不動産があることはわかっているが、他の不動産の所有が不明だということであれば、市区町村の役所等で「名寄帳(なよせちょう)」を取得しましょう。名寄帳によってどのような不動産を所有していたかが判明します。

そして、それをもとに固定資産税評価証明書の取得をします。

・借金の調査方法

借金は、本人が秘密にして亡くなってしまうというケースも考えられます。

この場合、信用情報機関に問い合わせをすることで、借金の状態が判明します。

この信用情報機関は、過去の借入状況や事故情報等が管理され、事業者間で情報が共有される機関です。

信用情報機関には以下の三社があります。

・全国銀行協会 全国銀行個人信用センター

・株式会社CIC

・株式会社日本信用情報機構(JICC)

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- 事務所につながります

まずは無料でご相談を!

-

-

相続手続き

被相続人の財産を把握していないケース

相談前

ご相談者

被相続人の姪

被相続人

・ご相談者の叔母

相続人

・被相続人の姉(相談者の母)

相続財産額

・自宅:1,000万円…続きを見る-

相続手続き

被相続人の財産を把握していないケース

相談前

ご相談者

被相続人の姪

被相続人

・ご相談者の叔母

相続人

・被相続人の姉(相談者の母)

相続財産額

・自宅:1,000万円

・預貯金:2,000万円

・保険:100万円

ご相談内容

・被相続人は、独身で、子供がいません

・相続人は、ご相談者のお母様です

・相続人も、70代半ばと高齢なので、相続の手続きや申告で自由に動けません

・一括で相続の手続き、遺産整理等をお願いしたいです相談後

・ご提案

被相続人が縁遠い方の場合は、相続財産の確定にご注意ください

今回のケースは、実際の相続人は、被相続人のお姉さま(相談者の母)ですが、実際に相続手続き・申告に動かれるのは、相続人の息子様です。

被相続人のことは、面識はあるものの、普段から連絡を取り合うような間柄では、ありませんでした。

ここで注意しておきたいことは、相続財産の調査方法です。相続税の申告が完了してから、「こんなところに預金があったのか!…」ということにならないようにしましょう。

・預貯金の調査

被相続人の通帳から、取引があった銀行に残高証明を取得しましょう。

被相続人の財産がわからない場合、取引ある可能性のある銀行に問合せをし、預金の有無を確かめましょう。

・有価証券の調査

株式、投資信託、社債、外国債券などの運用をしていた場合、取引のある証券会社・信託銀行から取引残高証明書を取得しましょう。

最近は、ネット証券での取引をしている方も多いので、取引履歴書類がないかどうかも確かめましょう。

・不動産の調査

土地・建物などの不動産は、固定資産の納税通知書があれば、そこに記載があるものは、全て相続財産の対象になります。

不動産があることはわかっているが、他の不動産の所有が不明だということであれば、市区町村の役所等で「名寄帳(なよせちょう)」を取得しましょう。名寄帳によってどのような不動産を所有していたかが判明します。

そして、それをもとに固定資産税評価証明書の取得をします。

・借金の調査方法

借金は、本人が秘密にして亡くなってしまうというケースも考えられます。

この場合、信用情報機関に問い合わせをすることで、借金の状態が判明します。

この信用情報機関は、過去の借入状況や事故情報等が管理され、事業者間で情報が共有される機関です。

信用情報機関には以下の三社があります。

・全国銀行協会 全国銀行個人信用センター

・株式会社CIC

・株式会社日本信用情報機構(JICC)

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- 事務所につながります

まずは無料でご相談を!

-

-

相続税申告

小規模宅地の適応が可能かどうか判断が必要なケース

相談前

ご相談者

・被相続人の子供(長男)

被相続人

・相談者の父

相続人

・配偶者(妻)、子供2人(長男、長女)

相続財産額

・自宅1,60…続きを見る-

相続税申告

小規模宅地の適応が可能かどうか判断が必要なケース

相談前

ご相談者

・被相続人の子供(長男)

被相続人

・相談者の父

相続人

・配偶者(妻)、子供2人(長男、長女)

相続財産額

・自宅1,600万円

・土地1,200万円

・預貯金5,400万円

ご相談内容

・相続税の納税がはじめて

・相続税がかかるかどうかわからない相談後

被相続人が相続人と同居している場合、小規模宅地の適応が可能です

小規模宅地等の特例とは、相続税の計算上、被相続人等の自宅や事業用の敷地の評価について、一定の要件のもと高額な減額が認められているものです。

これは、自宅や事業用の敷地に相続税をまともに課したのでは、居住や事業を継続できなくなってしまう恐れがあるためです。

小規模宅地等の特例には、自宅の敷地に対するものと事業用地に対するものがあります。

例えば、最も適用件数が多い「被相続人の自宅の敷地」については、下記の事例のように330㎡まで80%減額されます。

【事例】

自宅の敷地が1㎡30万円で330㎡の場合

土地の価額 30万円×330㎡=9900万円

小規模宅地等の特例の減額 30万円×80%×330㎡=7920万円

相続税の計算における土地の価額 9900万円-7920万円=1980万円

土地の価額は9900万円のところ、相続税の計算上は1980万円でよい、

というものです。非常に大きな減額です。

高額な減額がある小規模宅地等の特例は、

被相続人等の居住用や事業用の宅地等(借地権を含む)で

一定の要件に該当するものについてのみ適用が受けられます。

要件は下記の2つです。これらの要件のいずれも満たしていなければ適用は受けられません。

1. 相続開始直前の利用状況

2. 取得者であること

相続税の小規模宅地等の特例が受けられる事例は、下記の通りです。

・被相続人の自宅の敷地を配偶者または同居の子が取得した場合

・被相続人(1人暮らし)の自宅の敷地を賃貸住宅に暮らしている子が取得した場合

・被相続人の賃貸マンションの敷地を子が取得した場合

・被相続人のお店(金物屋さん)の敷地をお店を継ぐ子が取得した場合

以上の他にも適用される事例はございます。

また、適用できると思ってもいても出来ない場合もございます。

まずは、お気軽にご相談ください!

適用できるかどうかの判断をシミュレーションさせていただきます!

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- 事務所につながります

まずは無料でご相談を!

-

-

相続手続き

非上場会社経営者がお亡くなりになった時の相続税申告

相談前

非上場会社のオーナーが被相続人となる場合、会社の株式も相続財産になります。

株式会社の場合は、株式を分割する場合もありますので、遺言書がなく、生前に対策がなか…続きを見る-

相続手続き

非上場会社経営者がお亡くなりになった時の相続税申告

相談前

非上場会社のオーナーが被相続人となる場合、会社の株式も相続財産になります。

株式会社の場合は、株式を分割する場合もありますので、遺言書がなく、生前に対策がなかった場合は、相続人間で争いが複雑化してしまう恐れがあります。

自社株の評価が大きくなり、相続税が払えずに財産を手放すことになってしまう。

後継者争いの結果として会社が分裂してしまう。

こういったことが実際に起こりかねないのです。相談後

上場株式が、取引所の株価という客観的な数字で株価を評価できる一方で、非上場会社の自社株には、客観的な数値がありません。

では、自社株をどのように評価するのでしょうか?

それは国税庁が作成している、「取引相場のない株式等の評価」に基づいて評価することになります。

非上場会社の中でも上場会社に近い規模から、個人企業並みの小規模会社までその内訳は千差万別です。よって、規模に応じて大会社・中会社・小会社に区分し、区分に応じてそれぞれに即した方式により評価することになります。非上場株式の評価は非常に複雑なので専門家に依頼することをおすすめします。

注意点が必要なケース

・創業からの年数が長く、利益の蓄積が多い場合

所有している不動産の価値が購入時よりも上がっている場合

→ 相続税評価はかなり高額になる可能性があります。

被相続人の保有株式が多かった場合

→ その相続によって会社の経営権が移ることもありうる状態であり、会社の経営や存続にも影響を与える可能性があります。

多額の借入金がある場合

→ 会社の借入れの際に個人が連帯保証人になっていた場合は、それも相続債務です。場合によっては相続放棄を申し立てることによって債務を相続しない選択も可能ですが、プラスの財産(自社株も含む)も放棄することになりますので十分な検討が必要です。

非上場会社のスムーズな相続、事業継承のためには、生前準備が大切です

生前に経営者が準備しておくことは、

・遺言書を用意する

・会社の安定を考え、事業継承を検討しておく

・会社の財産と個人の財産を区別しておく

・相続人となりうる人に、債務の存在と内容を伝えておく

などがあげられます。大切な家族と大切な従業員が相続によって混乱しないように、事前に話し合って備えておくことは一番重要です。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- 事務所につながります

まずは無料でご相談を!

-

-

相続税申告

主婦の方がお亡くなりになった時の相続税申告

相談前

三島市内にお住まいの主婦の方の相続税申告事例です。

ご相談者

・被相続人の長男

相続人

・長男、次男

被相続人

・ご相談者の母

財産額

…続きを見る-

相続税申告

主婦の方がお亡くなりになった時の相続税申告

相談前

三島市内にお住まいの主婦の方の相続税申告事例です。

ご相談者

・被相続人の長男

相続人

・長男、次男

被相続人

・ご相談者の母

財産額

・土地・・・2,200万円

・家屋・・・1,400万円

・有価証券・・・2,550万円

・現預金・・・3,600万円

・家庭用財産・・・10万円

・その他・・・5万円

・債務・・・-10万円

・葬式費用・・・-250万円

課税価格9,505万円

基礎控除4,200万円

ご相談内容

1)父(被相続人の夫)の相続のときは相続税がかからなかったので、今回もかからないと思っていたら、税務署からお尋ねが届きました。

2)なるべく節税したいのですが、方法はないでしょうか?

相談後

小規模宅地の特例を活用することで、45万円の減額

ご相談者(長男)が被相続人と同居していたため、基礎控除以外に小規模宅地の特例を使って相続税の減額を行うことができました。

遺産総額として、300万円の減額、相続税納税額にして45万円減額することができました。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- 事務所につながります

まずは無料でご相談を!

-

-

相続税申告

公務員の方がなくなった時の相続税申告

相談前

公務員の方が亡くなった際の相続税申告事例です。

ご相談者

・被相続人の配偶者

被相続人

・ご相談者の配偶者(夫)

相続人

・配偶者

・子供2名…続きを見る-

相続税申告

公務員の方がなくなった時の相続税申告

相談前

公務員の方が亡くなった際の相続税申告事例です。

ご相談者

・被相続人の配偶者

被相続人

・ご相談者の配偶者(夫)

相続人

・配偶者

・子供2名

財産額

・現預金 6,000万円

・保険 2,000万円

・土地 3,700万円

ご相談内容

・相続税額はいくらくらいかかりますか?相談後

相続財産は主に現在のお住まいと生命保険がメインでしたが、預金が5,000万円以上あるケースの相続税申告となりました。

現金がメインの相続だったため大幅な減額は難しかったのですが、少しでも相続税額を減らすべく、小規模宅地の特例を使い、相続税額を減額しました。

結果的に、約80万円相続税の納税額を減額することができました。

また、このようなケースの場合、次の世代で発生する相続(二次相続といいます)を見据えて行わなくてはなりませんので、次の相続では納税額が減らせるような対策を行っています。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- 事務所につながります

まずは無料でご相談を!

-

-

相続手続き

相続財産に農地があるケース

相談前

・相談者の立場

相続人

・被相続人

配偶者(60)現役・病気でお亡くなり

・相談者以外の相続人

配偶者、長女(20)、次女(10)

・…続きを見る-

相続手続き

相続財産に農地があるケース

相談前

・相談者の立場

相続人

・被相続人

配偶者(60)現役・病気でお亡くなり

・相談者以外の相続人

配偶者、長女(20)、次女(10)

・相続財産

財産額:10,000万円

不動産・土地:6,000万円

預貯金:1,400万円

保険:2,900万円

・相談内容

(1) 沼津市の土地(農地)を親から相続した

(2) 沼津市の土地は、農協に貸している

(3) 退職金が多額ある

(4) 相談者は仕事で忙しいので、今後のやり取りはLINEを使いたい相談後

農地は、農地法という独自の法律により、売買の制限や、宅地に転用されるときに許可が必要になります。

そのため、農地の名義変更には、農地法の許可が必要になるのです。

しかし、今回のように農地を相続する際は、農地法の許可は不要なのです。

あくまで相続であり、農家を辞めようという意図はないと考えられるからです。

ただし、注意していただきたいのは、遺言書が存在し遺言書の内容で法定相続人以外の第三者が相続する場合は、農地法の許可が必要になります。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- 事務所につながります

まずは無料でご相談を!

-

-

相続税申告

二次相続対策まで考えて相続申告を行えたケース

相談前

H26年に相続対策をしたいと相談に来所していただきました。

H27以降の基礎控除では相続税が発生する旨、生前における贈与等についてご説明させていただきました。…続きを見る-

相続税申告

二次相続対策まで考えて相続申告を行えたケース

相談前

H26年に相続対策をしたいと相談に来所していただきました。

H27以降の基礎控除では相続税が発生する旨、生前における贈与等についてご説明させていただきました。

数か月後相談者が亡くなり、奥様より二次相続に備えた最善の分割方法についてご相談を受けました。相談後

二次相続でなるべく納税が出ないよう、なおかつ子供には負担が

無いような遺産分割をしたいとの事でしたので、財産の内容を再検討しました。

貸駐車場が複数ある中、駐車可能な台数から年間賃料を試算し、

面積が小さな土地をお子様が相続すること等をご提案しました。

お子様に不動産収入が発生しますが、配偶者控除を受けられる扶養範囲内に収まり、

相続財産全体で見ても二次相続で納税が発生しない見込みとする事が出来ました。

生前からご相談を頂き、何かあった時は弊社へ連絡するようにと

被相続人の方がおっしゃられていたので相談してよかったと

感謝のお言葉を頂きました。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- 事務所につながります

まずは無料でご相談を!

-

-

贈与税

被相続人がお医者様で、将来に備え、2,950万円の減額に成功したケース

相談前

実際の節税効果

●遺言書を作成し孫に相続 → 1,800万円の節税効果!

●学資資金の贈与 → 750万円の節税効果!

●生命保険の加入 → 母:10…続きを見る-

贈与税

被相続人がお医者様で、将来に備え、2,950万円の減額に成功したケース

相談前

実際の節税効果

●遺言書を作成し孫に相続 → 1,800万円の節税効果!

●学資資金の贈与 → 750万円の節税効果!

●生命保険の加入 → 母:100万円 子供:300万円の節税効果!

●生前贈与の実施 → 100万円につき30万円の節税効果!

合計 : 2,950万円+α万円の節税に成功!

財産状況

・不動産 1,000万円

・預貯金 15,000万円

・生命保険 4,000万円

合計 20,000万円

家族構成

被相続人

・父(死亡)

相続人

・母

・子供1人 合計2人

ご相談内容

将来の相続に備えた遺産分割をしたい

亡くなられたお父さんが医者をされていて、財産を持っており、相続人となるお子さんも医者であるため、今後、相続が発生する度に相続財産が増えて税金がかかってしまうことが考えられるということで相談を頂きました。相談後

今回の相続を1次相続として、お母さんが亡くなった場合2次相続、お子さんが亡くなる時が3次相続として、3回先の相続を考えて財産の配分を考えました。

一番節税できることを優先すれば、配偶者が16,000万円相続することがベストです。

それによる節税効果は2,672万円になります。

しかし、2次相続を考えると、配偶者のもともとの財産に16,000万円が上乗せになるため相続税は、最低でも4,000万円増税されます。

結局、今回の相続税を納付し、2次相続で節税することも考えるのがベストだということになります。

そこで結果的に今回の相続では配偶者は4,000万円だけ相続していただきました。

母の財産は、子供に相続することになります。そうすると、子供の財産は、

今回の父からの相続される財産+母からの相続される財産+子供自身の財産の合計となります。

さらに多くの相続税が発生します。そこで、母には、遺言書にて孫に財産を相続させる、子供の妻を養子縁組する、子供が自分の子供に生前贈与を行う、学資資金の贈与を行う、生命保険に加入するなどの対策を提案して、2次相続と3次相続の対策を同時に行いました。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- 事務所につながります

まずは無料でご相談を!

-

-

贈与税

暦年贈与を計画的に行った事で、相続税を大幅に減らしたケース

相談前

(家族構成)

相談者

母 (70代)

息子 (50代)

相談者以外の相続人

なし

(相続財産)

自宅 3000万円

株 3000万円

…続きを見る-

贈与税

暦年贈与を計画的に行った事で、相続税を大幅に減らしたケース

相談前

(家族構成)

相談者

母 (70代)

息子 (50代)

相談者以外の相続人

なし

(相続財産)

自宅 3000万円

株 3000万円

預貯金 9000万円

①相続税がいくらぐらいかかるのか。

②相続税をなるべく減らす方法はあるのか。

を知りたいという希望で相談に来られました。相談後

①相続税のシミュレーションを作成!

実際に相続が発生した時と同じように資料を集めてもらって、

現段階の財産ではいくらの相続税がかかるのかのシミュレーションを作成致しました。

しきりに相談者の方が仰って下さったのが、母が生きているうちに集めるべき資料等を把握できて良かったという事です。

実際、亡くなった方の預貯金がどこの銀行にあるのか、どの保険に入っているのか等々を相続人が把握しておらず、家をひっくり返して通帳を探しました!や、地域の銀行全てを回ってきました!という方は多くいます。事前に把握しておきたい事柄をお母様が元気なうちに一緒に確認出来たことは、相続税のシミュレーションを作成するよりも大事な事かもしれません。

②贈与税を支払った方が、相続税よりお得!

現状のままだと相続税の税率がとても高く、贈与税を支払っても資産を息子様に贈与した方が節税になるという事が、試算をしてみてわかりました。息子様に贈与する方法も何通りかあり、ご提案をさせて頂きましたが、時間をかけてお話していく中で、こちらのご家族は現金を11年間かけて毎年700万円ずつ贈与していく事になりました。なんと、11年後には2500万円程の節税効果が出る事に!毎年88万円の贈与税がかかるので、それを差し引いても 1500万円の節税効果 になりました。事務所からのコメント

相続税には3年内贈与も課税対象に加える事になるので、実際の効果がでるのは14年後ですが、お母様がお元気なうちに対策ができてよかったです。

節税対策及び生前対策は時間が年単位でかかってしまう事が少なくありません。

是非一度、ご家族で考えてみてはいかがでしょうか。

その際に専門家の意見や知識が欲しいなと思ったら是非ご相談下さい。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- 事務所につながります

まずは無料でご相談を!

-

-

相続税申告

土地の評価を見直す事で、300万円程の還付金が受け取れたケース

相談前

相談者

・息子 (50代)

相続財産

・不動産 3億円

・預貯金 200万円

3年ほど前に母親から相続し、相続税の申告をした。

不動産屋に相続税…続きを見る-

相続税申告

土地の評価を見直す事で、300万円程の還付金が受け取れたケース

相談前

相談者

・息子 (50代)

相続財産

・不動産 3億円

・預貯金 200万円

3年ほど前に母親から相続し、相続税の申告をした。

不動産屋に相続税の申告の際の土地の評価が間違っているのではないかと言われた。

特に何も思っていなかったが、不安になったので見て欲しい。相談後

不動産の売却を頼んでいた不動産屋さんから、「この相続税の評価、間違っていると思うよ、相続に詳しい税理士の先生に見てもらいな。」と言われた事がきっかけで、当事務所に来所されました。相談者の方は、元々相続税の申告が間違っているなんて少しも考えていなかったそうです。

結果、不動産屋さんが気付いた土地の他にももう1カ所減額が出来る土地があり、計2カ所の土地の評価を見直しました。

土地の評価は500ページにも渡る専門書が出来るほど、複雑で多岐に渡ります。

ですが、今回のように評価減できるような土地を見逃すと、何千万もの評価の差が出る可能性があり、納税金額も何百万もの差が出ます。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- 事務所につながります

まずは無料でご相談を!

-

-

遺言作成

養子縁組ではなく遺言によって節税できたケース

相談前

相談者は、70代の男性。独身で子供もいない。

自営業を営み、その事業を甥が手伝ってくれている。

独り身の自分を案じ、よく面倒も見てくれているので、将来的には…続きを見る-

遺言作成

養子縁組ではなく遺言によって節税できたケース

相談前

相談者は、70代の男性。独身で子供もいない。

自営業を営み、その事業を甥が手伝ってくれている。

独り身の自分を案じ、よく面倒も見てくれているので、将来的には甥に自分の財産をあげたい。

自分の相続人は、3人の兄弟だと思うが、どうしたら甥に相続させる事が出来るのか。相談後

当初、相談者の男性の方は、甥に相続をさせる為、甥を養子にする事を考えていたようで、その上で節税対策はあるかと相談に来られました。

独身で子供もおらず、両親も亡くなっていた為、現在のままの相続関係図でいけば他の兄弟の方が相続人となり、このままでは甥に相続はできません。

なので、甥を自分の子供と同じ扱いにする養子縁組を考えるのは、当然かと思います。

しかし、節税を考えると、養子縁組をする事が最適かと言うとそうではありません。

なぜなら、現状、法定相続人が3人で相続税の基礎控除額4800万円ですが、養子縁組をすると法定相続人が1人になってしまい、基礎控除額が3600万円になってしまいます。

基礎控除額が1,200万円低くなると、単純に税率15%のラインでも税金が130万円程変わります。

もっと言うと、生命保険の非課税金額も法定相続人の数によって変わるので、法定相続人は多ければ多いほど相対的に相続税は安くなります。

今回の場合、養子縁組をすると、法定相続人が減り、節税を考えるどころか、将来的に甥が多くの税金を納めることになります。

今回の場合は、法定相続人が兄弟姉妹だけですので、遺留分もありません。

つまり、公正証書遺言をしっかりと残すことによって、将来、甥は叔父や叔母と遺産分割協議等の話し合いもせずに遺産を相続できる事になりました。

また結果的に、養子縁組を組む場合よりも、公正証書遺言をした方が相続税を抑える事が出来ました。事務所からのコメント

もし、いつか相談者のお気持ちが「全ての財産を甥に」する気持ちがなくなってしまった場合…

養子縁組ですと、お互いの同意がなければ養子縁組を解消する事ができません。

しかし、公正証書遺言でしたら相談者の一存で変更する事ができます。

上記の事例のように、相続は相続人関係や相続財産によって様々異なります。

皆様のお気持ちや家族関係に寄り添った相続を、ぜひ専門家の知識も取り入れて一緒に考えましょう。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- 事務所につながります

まずは無料でご相談を!

-

-

相続手続き

相続時精算課税制度を上手に使って贈与税を0円にしたケース

相談前

相続時の状況(家族構成)

相談者の立場

長女(30代)

贈与する人

父(60代)

相談者以外の相続人

妹(30代)

(相続財産)

…続きを見る-

相続手続き

相続時精算課税制度を上手に使って贈与税を0円にしたケース

相談前

相続時の状況(家族構成)

相談者の立場

長女(30代)

贈与する人

父(60代)

相談者以外の相続人

妹(30代)

(相続財産)

自宅 2,000万円

預貯金 200万円

(相談内容)

父の建てた家を一緒に住めるようにリフォームする為、娘夫婦で融資を受けようと思ったが、家が父名義のため融資が受けられなかった。この際、家の名義を娘夫婦にして融資を受けようと思うが、贈与税はいくらかかるのか。相談後

当事務所からの提案

相続時精算課税制度を利用し、贈与税を0円に!

相続時精算課税制度は、60歳以上の父母又は祖父母から、20歳以上の子又は孫に対し、財産を贈与した場合において選択できる贈与税の制度です。今回は、父から娘という事でしたので適用対象でした。また、適用上限が2,500万円までですので、自宅の2,000万円全てを相続時精算課税に適用する手続きをとりました。

これによって、贈与税を0円にする事ができました。事務所からのコメント

なぜ、贈与税を0円にできたのでしょうか?

相続時精算課税制度は一言で言ってしまうと、「今贈与税を支払う代わりに、相続する時に相続財産に含めて相続税を払う選択をします」という事です。今回のケースですと、贈与する自宅を含めても、今の財産状態では相続税はかからないので、贈与税も0円、相続税も0円という事になります。

上手に相続時精算課税制度を利用しよう!

今回のような相続税がかからないことが予め分かっている場合は、相続時精算課税制度を利用した方が節税になります。ですが相続税がかかる方は、一概に相続時精算課税制度を使って節税できるという訳ではありません。相続時精算課税制度を一度選択してしまうと、暦年贈与が出来なくなってしまうので、安易に相続時精算課税制度を選択するのはやめるべきです。

当事務所では、生前対策を考えるにあたって、財産の把握だけではなく、家族関係、健康状態、贈与される方のお気持ちなど総合的な観点でお一人お一人にベストな提案をしていきたいと思います。ぜひ、お気軽にご相談下さい。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- 事務所につながります

まずは無料でご相談を!

-

-

相続税申告

子供がいなくて妻と兄弟間の相続かつ海外に相続人がいるケース

相談前

相続時の状況(家族構成)

相談者の立場

妻(80代)

甥(60代)

被相続人

旦那(80代)

相談者以外の相続人

姉(90代)

姉(…続きを見る-

相続税申告

子供がいなくて妻と兄弟間の相続かつ海外に相続人がいるケース

相談前

相続時の状況(家族構成)

相談者の立場

妻(80代)

甥(60代)

被相続人

旦那(80代)

相談者以外の相続人

姉(90代)

姉(80代)

代襲相続した甥(50代)

代襲相続した甥(50代)

代襲相続した甥(50代)

(相続財産)

財産合計 4,000万円

自宅 2,000万円

預貯金 2,000万円

(相談内容)

(1)相続人が多く高齢の人もいて戸籍の収集が大変なので、お願いをしたい。

(2)姉が1人アメリカに在住しており、この場合の遺産分割協議はどうなるのか。

(3)相続人が集まる機会がないので、遺産分割協議書の押印をどうすればいいのか。相談後

当事務所からの提案

(1)法定相続情報の取得により、大量の戸籍を持ち運ぶ手間をなくしましょう

代襲相続もあり、集めなければならない戸籍の量が膨大でしたので、当事務所が職権で取得させて頂きました。また、同時に法定相続情報も作成したので、その後の銀行の解約手続きで大量の戸籍を持ち運ぶ手間がなくなりました。

(2)アメリカ国籍の方は著名証明書(印鑑証明書の代替書類)の取得で著名押印が可能に!

アメリカに在住しておりアメリカ国籍を持っている方でしたが、もちろん相続人にはなりますので、遺産分割協議書への署名押印が必要になります。ですが、日本に住所を持っていませんので、印鑑証明書の発行ができません。そのため、印鑑証明書の代替書類として署名証明書(サイン証明書)の取得をお願い致しました。アメリカ在住の相続人の方と直接メールでやり取りをして、必要書類等のご案内を致しました。

(3)遠方にお住いの相続人の方には、遺産分割協議証明書の送付でスムーズな手続き

遺産の分割方法が全て奥様にということで皆様の合意がとれておりましたので、遺産分割協議証明書という遺産分割協議書と同じ効力を持つ書類を作成し、相続人の皆様に当事務所からご郵送させて頂きました。当事務所への返信用封筒を同封したので署名押印をして頂き、返信して頂きました。相続人の方々が遠方で集まるのが難しい際には、こういった対応も出来ます。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- 事務所につながります

まずは無料でご相談を!

-

-

相続税申告

相続財産の大半が奥様受取人の保険金というケース

相談前

相談時の状況

ご主人が亡くなり、相続財産の大半が奥様受取人の保険金というケースでした。…続きを見る-

相続税申告

相続財産の大半が奥様受取人の保険金というケース

相談前

相談時の状況

ご主人が亡くなり、相続財産の大半が奥様受取人の保険金というケースでした。相談後

当事務所からの提案

2次相続を考えて、なるべくお子様に財産を渡したいというご要望がありました。そこで、奥様からお子様に代償分割を行うことをご提案しましたが、生命保険金はみなし相続財産であり代償分割の対象にはなりません。

そのため、本来の相続財産を超えた代償財産を交付する場合には、贈与税がかかることになります。そこで、代償分割を本来の相続財産の範囲内で行うように注意しました。

結果

贈与税がかかからない金額を算定し代償分割を行うことにより、二次相続に備えることができ、ご安心なさったようでした。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- 事務所につながります

まずは無料でご相談を!

-

-

電話で相談予約をするココを

タッチ - 電話で相談予約をする

- 電話番号を表示する

- 事務所につながります

まずは無料でご相談を!

現在は2児の子育てと仕事の両立に奮闘中です。主に電話応対や来客応対をさせて頂いておりますので、お気軽に

お声かけ下さい。