-

トップ

-

選ばれる理由

-

料金

-

解決事例3

-

お客様の声口コミ5

選ばれる理由

-

創業34年の信頼と実績を持つ相続税に特化した事務所

税理士法人タクトは、浜松市を中心に、相続税申告、相続税額シミュレーション、二次相続を踏まえた遺産分割のご提案、相続税対策などのサービスを提供している、相続税に特…

続きを見る> -

相続税申告は16万5,000円から

税理士法人タクトでは、お客様のご要望に応じてサービスを選択していただけます。例えば、相続財産が金融資産のみという方向けの「不動産0プラン」は、基本料金16万5,…

続きを見る> -

最短2週間で相続税申告が完了/スピード対応

相続税の申告と納付は、相続開始を知った日から10カ月以内に行います。一般的には四十九日が終わってから税理士に依頼するケースが多く、申告・納付の期限はすごく短いの…

続きを見る> -

相続の相談は初回無料。土日/夜間/オンラインでも相談可

税理士法人タクトでは、みなさまに納得いただき、安心してご依頼いただきたいという想いから、相続に関する初回無料相談を行っております。相続の専門家が親切丁寧にご相談…

続きを見る> -

今までに寄せられた多数のお客様の声が満足の証です!

税理士法人タクトでは、多くの相続税に関するご相談をお受けしております。おかげさまで、浜松にお住いの方を中心に多くの皆様にサービスを提供し、お客様から数多くの声が…

続きを見る> -

明瞭な料金提示で、費用面の不安を感じさせません

税理士へ依頼することが少ない方は、料金が高いのではないか、提示された料金とは別に成功報酬を請求されるのではないかと不安に感じると思います。特に、人生のうちで何度…

続きを見る>

-

電話で相談予約をするココを

タッチ - 電話で相談予約をする

- 電話番号を表示する

- 事務所につながります

まずは無料でご相談を!

解決事例

-

相続税申告

地積規模の大きな宅地について

相談前

Aさんからお父様の相続税申告の相談がありました。

土地をいくつか所有されているAさんのお父様は、土地をいくつか所有されていました。

お父様の所有財産のほ…続きを見る -

相続税申告

養子縁組と小規模宅地の特例

相談前

Aさんは、地主さんで所有されている地主さんです。

所有されている不動産は、自宅と賃貸物件をいくつか持っていらっしゃる方で、特に今まで税理士に相続のことについて…続きを見る -

相続税申告

小規模宅地等の特例を使い2次相続までトータルに考えた結果、相続税が減額できたケース

相談前

お母様がお亡くなりになられたAさん(会社員)。

法定相続人は、被相続人の配偶者であるお父様と息子のAさんの2名。

遺産総額は約1億5500万円。Aさんはご両…続きを見る

税理士法人タクトの事務所案内

静岡県浜松市創業34年、相続に特化した税理士法人。相続税申告の最短納期は2週間となっており、圧倒的なスピードで最適な手続きを提案します。

基本情報・地図

| 事務所名 | 税理士法人タクト |

|---|---|

| 住所 |

431-3122 静岡県浜松市中央区有玉南町2372-1 |

| アクセス | 浜松駅から車で15分 |

|---|---|

| 受付時間 | 平日9:00~20:00 |

| 対応地域 | 浜松市を中心に、静岡県全域 |

代表紹介

笹瀬綾子

税理士

- 代表からの一言

- 当事務所では専門スタッフを中心に、社内全体で資産対策に関する事例を共有し、お客様の要望に応えるためこだわりをもって仕事に取り組んでいます。まずは面談で、お話をじっくり丁寧にお伺いさせていただきます。どんな些細な事でも結構です。是非お気軽にご相談ください。

- 出身地

- 静岡県浜松市

- 趣味・好きなこと

- ダンス、読書

スタッフ紹介

牧野友保

久保田孝保

相談して良かったと思っていただけるよう努めて参ります。

-

電話で相談予約をするココを

タッチ - 電話で相談予約をする

- 電話番号を表示する

- 事務所につながります

まずは無料でご相談を!

選ばれる理由

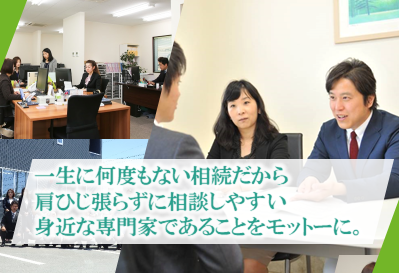

創業34年の信頼と実績を持つ相続税に特化した事務所

税理士法人タクトは、浜松市を中心に、相続税申告、相続税額シミュレーション、二次相続を踏まえた遺産分割のご提案、相続税対策などのサービスを提供している、相続税に特化した創業34年の税理士事務所です。

また、依頼者様のあらゆる手続きについてヒアリングをすることで、依頼者様に必要な手続きの漏れや間違いを防いでいます。

相続税に専門特化した事務所だからこそ、お客様からいただいた多数のご相談で蓄積した豊富な実績と経験を活かして、ご相談者様に最適な手続きをご提案いたしますので、どうぞ安心してご相談ください。

相続手続きをしなければならない遺産がたくさんあり、何から手を付けてよいか分からない。相続手続きが煩雑で何をしてよいかわからない。忙しくて相続手続きをしている暇がない。初めての慣れない相続手続きに悩まされている。遺産分割方法について適切なアドバイスがほしい。相続財産や相続人の特定ができない。そんなお悩みをお持ちのお客様のために、税理士法人タクトでは、相続税の申告だけでなく、多岐に亘る煩雑な相続に関するあらゆる手続きをワンストップでお引き受けいたします。

相続税申告は16万5,000円から

税理士法人タクトでは、お客様のご要望に応じてサービスを選択していただけます。例えば、相続財産が金融資産のみという方向けの「不動産0プラン」は、基本料金16万5,000円からというお得なプランです。サポート内容には、相続税の申告書提出に必要なすべての税理士業務が含まれております。

その他にも、相続財産に含まれる不動産が自宅のみという方向けの「不動産自宅のみプラン」、相続財産に含まれる不動産が複数あるという方向けの「不動産複数プラン」、相続財産が1億円以上の方向けの「相続税申告スタンダードプラン」などのお得なプランも設定し、該当しない場合でも柔軟に対応しますので、お気軽にご相談ください。

最短2週間で相続税申告が完了/スピード対応

相続税の申告と納付は、相続開始を知った日から10カ月以内に行います。一般的には四十九日が終わってから税理士に依頼するケースが多く、申告・納付の期限はすごく短いのです。

税理士法人タクトの最短納期は2週間となっており、他の一般的な税理士事務所に比べて圧倒的なスピードで対応いたします。納期が迫っている場合や、仕事が忙しくて申告を手早く済ませたい人も安心してご依頼ください。

また、司法書士や弁護士と連携しておりますので、遺産分割で揉めてしまっている方や相続登記が発生する方等の相続もワンストップで対応しております。紹介をするだけでなく、当事務所に弁護士や司法書士の先生をお呼びすることで、同時に相談を受けることも可能です。必要に応じて相談後のアフターフォローもワンストップで対応いたします。

相続の相談は初回無料。土日/夜間/オンラインでも相談可

税理士法人タクトでは、みなさまに納得いただき、安心してご依頼いただきたいという想いから、相続に関する初回無料相談を行っております。相続の専門家が親切丁寧にご相談に対応させていただきますので、安心してご相談下さい。

また、ご要望があれば、土・日・祝日・夜間の相続税相談(要予約)も受け付けております。日中はお仕事の方、介護で忙しい方など、ご相談者のご都合に合わせてお時間を選んでいただけますので、お気軽にお伝えください。

今までに寄せられた多数のお客様の声が満足の証です!

税理士法人タクトでは、多くの相続税に関するご相談をお受けしております。おかげさまで、浜松にお住いの方を中心に多くの皆様にサービスを提供し、お客様から数多くの声が寄せられております。私たちは、お客様の声を満足の証とらえ、日々の業務の励みにしております。

また、多数のご相談で蓄積した豊富な実績と経験を活かして、ご相談者様に最適な手続きをご提案いたします。お気軽にご相談ください。

明瞭な料金提示で、費用面の不安を感じさせません

税理士へ依頼することが少ない方は、料金が高いのではないか、提示された料金とは別に成功報酬を請求されるのではないかと不安に感じると思います。特に、人生のうちで何度も経験することない相続問題ともなれば、請求された金額が適正なのかも分からないでしょう。

税理士法人タクトでは、ご相談者様にわかりやすいように、明瞭な料金体系をとっております。また、ご相談者様の現状を詳しくお伺いしたうえで、事前にお見積りを作成させていただきますので、どうぞご安心ください。

-

電話で相談予約をするココを

タッチ - 電話で相談予約をする

- 電話番号を表示する

- 事務所につながります

まずは無料でご相談を!

対応業務・料金表

コンパクト相続税申告~不動産自宅のみ~

サービスの概要

相続財産額1億円以下の方が対象となります。相続税申告の中でもお持ちの不動産が自宅のみ(不動産が1件)の場合、業務内容をコンパクトにすることで、費用を抑えることができます。

【実施内容】

<当てはまる条件>

不動産が自宅のみ (建物&土地)

相続人が1人である

遺産分割の内容が決定している

相続税申告期限まで3ヶ月以上ある

戸籍を取得しており、戸籍の内容を確認済み

相続人が確定している(紛争性がない)

<内容>

・財産内容の確認と評価

・遺産分割協議用の財産一覧表の作成

・遺産分割協議に応じた相続税額の試算

・相続税申告書の作成・提出

料金

220,000円~

料金に含まれるサポート内容

相続財産の判定

不動産評価

金融資産の資金移動確認と評価

その他資産評価

特例・控除の活用アドバイス

電話・メール・郵送でのフォロー

相続税申告書作成・提出

※相続人及び受遺者 一人増す毎に5万5,000円が加算となります

※ご依頼日から申告期限まで3か月以内の場合は、報酬総額の20%が別途加算されます。

料金詳細

| 遺産総額 | 料金 |

|---|---|

| 3,000万円超~5,000万円以下 | 220,000 |

| 5,000万円超~7,000万円以下 | 275,000 |

| 7,000万円超~8,000万円以下 | 330,000 |

| 8,000万円超~9,000万円以下 | 330,000 |

| 9,000万円超~1億円以下 | 330,000 |

| 1億円超~1.5億円以下 | 相続税申告スタンダードプラン |

| 1.5億円超~2億円以下 | 相続税申告スタンダードプラン |

| 2億円超~3億円以下 | 相続税申告スタンダードプラン |

| 3億円超 | 相続税申告スタンダードプラン |

- 電話で相談予約をする

- 電話で相談予約をする

- 050-1860-3567

- 事務所につながります

まずは無料でご相談を!

相続税申告サポ―ト

サービスの概要

相続税申告の中でも土地の現地調査や金融資産のコンサルティングも含めたスタンダードプランです。

【実施内容】

・相続人確定(戸籍収集・相関図作成)

・財産内容の確認と評価(◆土地の現地調査、預金調査)

・遺産分割協議用の財産一覧表の作成

・遺産分割協議に応じた相続税額の試算

・相続税申告書の作成・提出

料金

325,600円~

料金に含まれるサポート内容

相続人の確定

相続財産の判定

不動産評価(5件まで)

金融資産の資金移動確認と評価

その他資産評価

遺産分割協議用の財産一覧表の作成

遺産分割協議書の作成

遺産分割協議に応じた相続税額の試算

特例・控除の活用アドバイス

相続税申告書作成・提出

※相続人及び受遺者 一人増す毎に5万5,000円が加算となります。

※不動産評価数が5件以上の場合は1件増えるごとにオプションプランの各料金が加算されます。

※ご依頼日から申告期限まで3か月以内の場合は、報酬総額の20%が別途加算されます。

※上記は一般的な料金ですので、正式にお見積りを提示させていただきます。

※財産の評価等の事務が著しく複雑なときは、基本報酬の100%相当額を限度として加算されます。

料金詳細

| 遺産総額 | 料金 |

|---|---|

| ~500万以下 | 325,600 |

| 500万円超~3,000万円以下 | 325,600 |

| 3,000万円超~5,000万円以下 | 325,600 |

| 5,000万円超~7,000万円以下 | 543,400 |

| 7,000万円超~8,000万円以下 | 906,400 |

| 8,000万円超~9,000万円以下 | 906,400 |

| 9,000万円超~1億円以下 | 906,400 |

| 1億円超~1.5億円以下 | 相続税申告スタンダードプラン |

| 1.5億円超~2億円以下 | 相続税申告スタンダードプラン |

| 2億円超~3億円以下 | 相続税申告スタンダードプラン |

| 3億円超 | 相続税申告スタンダードプラン |

加算料金

| 相続人加算 | +55,000円 1名追加毎 |

| 路線価地域の土地 | +55,000円 1区画につき |

| 特殊な土地評価 | +110,000円 1区画につき |

| 倍率地域の土地 | +5,500円 1区画につき |

| 非上場株式(自社株) | +110,000円〜 |

| 戸籍の収集をする場合 | +22,000円 |

| 相続申告用遺産分割協議書作成料 | +22,000円 |

| 書面添付オプション | +110,000円 |

| 相続税申告スピードパック(3か月切っている場合) | 報酬に20%上乗せ |

| 相続税申告スピードパック(1か月切っている場合) | 報酬に50%上乗せ |

- 電話で相談予約をする

- 電話で相談予約をする

- 050-1860-3567

- 事務所につながります

まずは無料でご相談を!

準確定申告サポ―ト

サービスの概要

亡くなった方の確定申告、代理で納税を行うことを準確定申告と言います。申告には期限もありますので、亡くなった方が確定申告の対象であった場合、ご検討ください。

【実施内容】

・被相続人の確定申告

料金

22,000円~

内容に応じて、個別にお見積もり致します。

贈与税申告サポート

サービスの概要

生前に現金、土地、有価証券等を贈与することで、結果として相続税対策を行うことができます。贈与額が多くなる場合は贈与税がかかりますので、制度を用いた贈与税申告を実施します。

【実施内容】

・暦年課税の贈与税申告、もしくは相続時精算課税制度を適応した届け出

料金

22,000円~

加算料金

| 贈与税の申告(相続時精算課税) | 55,000~ (内容に応じて、個別にお見積もり致します。) |

- 電話で相談予約をする

- 電話で相談予約をする

- 050-1860-3567

- 事務所につながります

まずは無料でご相談を!

-

電話で相談予約をするココを

タッチ - 電話で相談予約をする

- 電話番号を表示する

- 事務所につながります

まずは無料でご相談を!

お客様の声

-

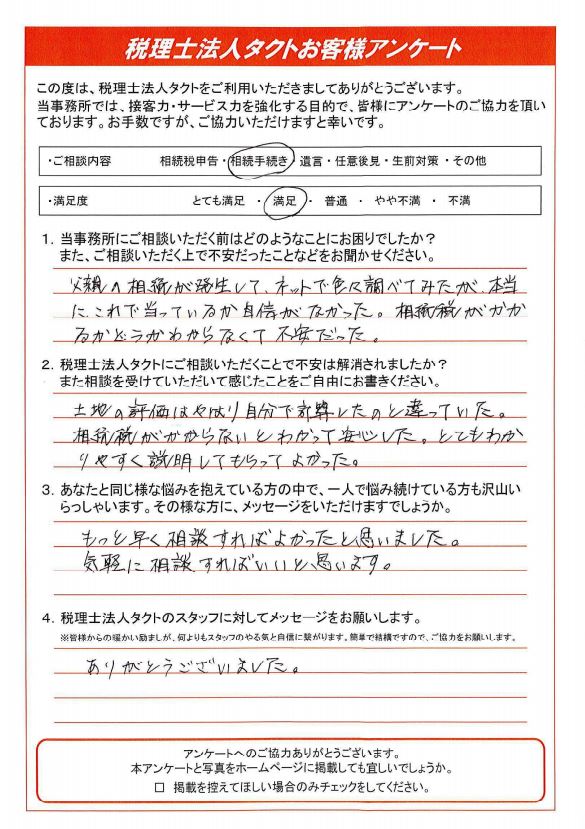

相続手続き

とてもわかりやすく説明してもらってよかった

父親の相続が発生して、ネットで色々調べてみたが本当にこれであっているか自信がなかった。相続税がかかるかどうかわからなくて不安だった。土地の評価は、やはり自分で計…続きを見る

-

相続手続き

とてもわかりやすく説明してもらってよかった

父親の相続が発生して、ネットで色々調べてみたが本当にこれであっているか自信がなかった。相続税がかかるかどうかわからなくて不安だった。土地の評価は、やはり自分で計算したのと違っていた。

相続税がかからないとわかって安心した。もっと早く相談すればよかったと思いました。気軽に相談すればいいと思います。ありがとうございました。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- 事務所につながります

まずは無料でご相談を!

-

-

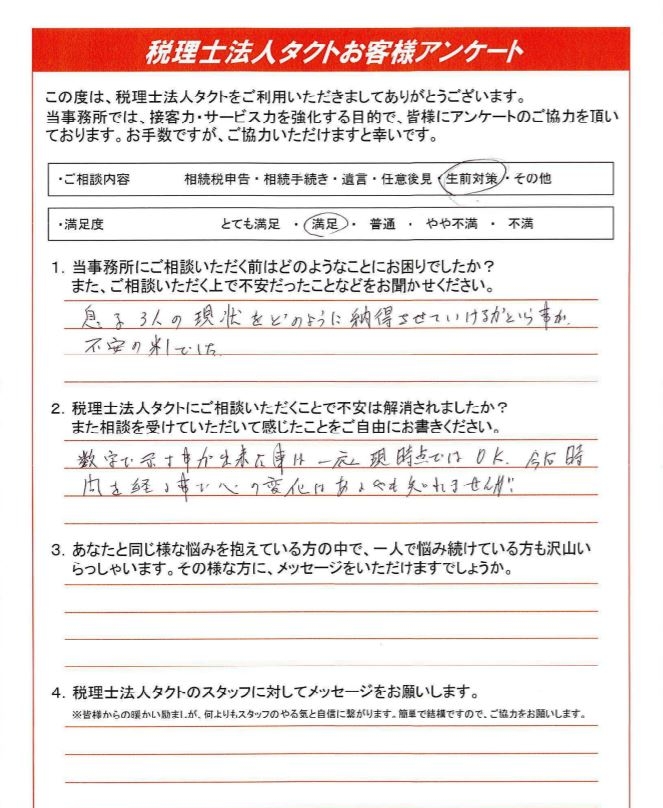

相続手続き

数字で示す事が出来た事は、一応現時点ではOK

息子3人の現状をどのように納得させていけるかという事が、不安の第一でした。数字で示す事が出来た事は、一応現時点ではOK。今後時間を経る事で、心の変化はあるかも知…続きを見る

-

相続手続き

数字で示す事が出来た事は、一応現時点ではOK

息子3人の現状をどのように納得させていけるかという事が、不安の第一でした。数字で示す事が出来た事は、一応現時点ではOK。今後時間を経る事で、心の変化はあるかも知れませんが。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- 事務所につながります

まずは無料でご相談を!

-

-

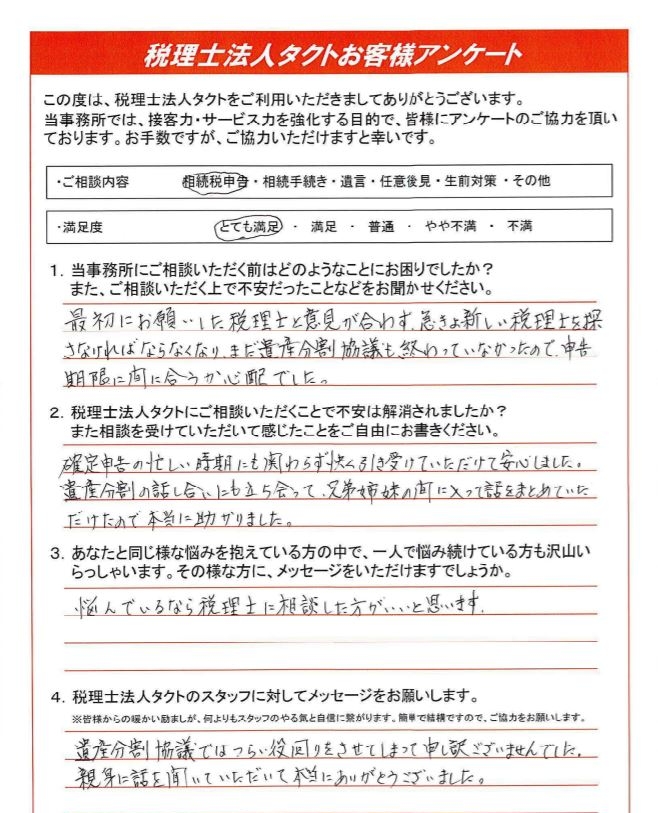

相続税申告

兄弟姉妹の間に入って話をまとめていただけたので、本当に助かりました

最初にお願いした税理士と意見が合わず、急遽新しい税理士を探さなければならなくなり、まだ遺産分割協議も終わっていなかったので、申告期限に間に合うか心配でした。 …続きを見る

-

相続税申告

兄弟姉妹の間に入って話をまとめていただけたので、本当に助かりました

最初にお願いした税理士と意見が合わず、急遽新しい税理士を探さなければならなくなり、まだ遺産分割協議も終わっていなかったので、申告期限に間に合うか心配でした。

確定申告の忙しい時期にも関わらず、快く引き受けていただけて安心しました。遺産分割の話し合いにも立ち会って、兄弟姉妹の間に入って話をまとめていただけたので、本当に助かりました。

遺産分割協議ではつらい役回りをさせてしまって申し訳ございませんでした。親身に話を聞いていただいて、本当にありがとうございました。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- 事務所につながります

まずは無料でご相談を!

-

-

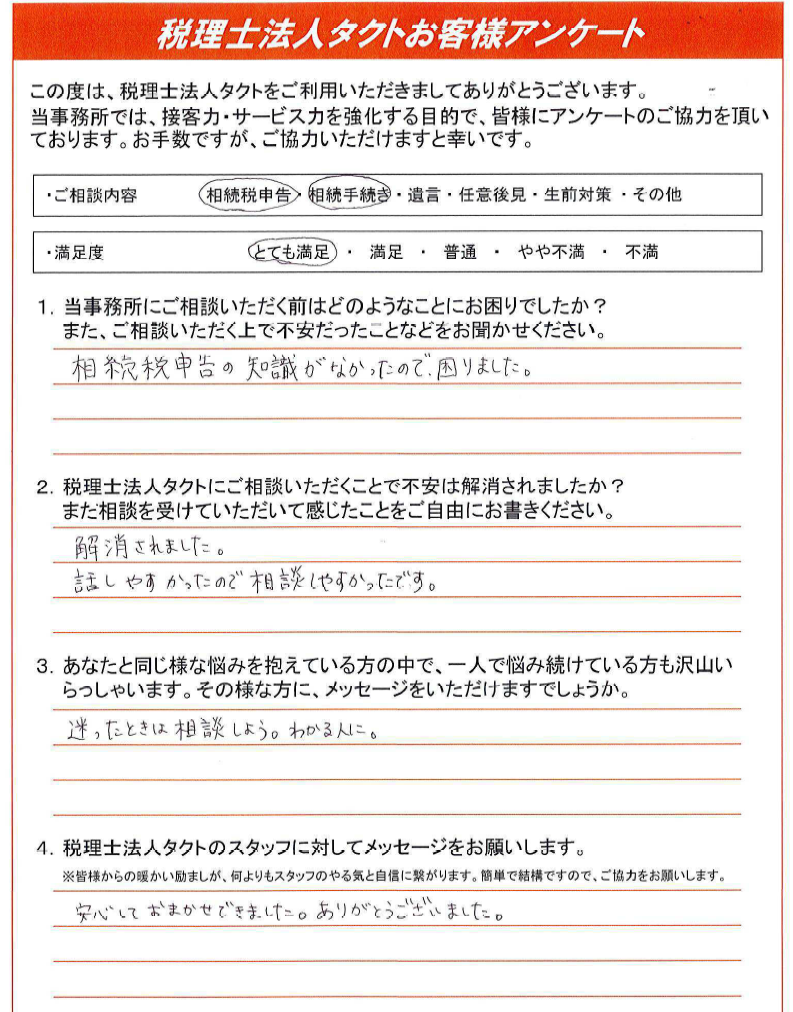

相続税申告

安心しておまかせできました

相続税申告の知識がなかったので困りましたが、解消されました。 話しやすかったので、相談しやすかったです。安心しておまかせできました。ありがとうございました…続きを見る

-

相続税申告

安心しておまかせできました

相続税申告の知識がなかったので困りましたが、解消されました。

話しやすかったので、相談しやすかったです。安心しておまかせできました。ありがとうございました。困ったときは相談しよう、わかる人に!

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- 事務所につながります

まずは無料でご相談を!

-

-

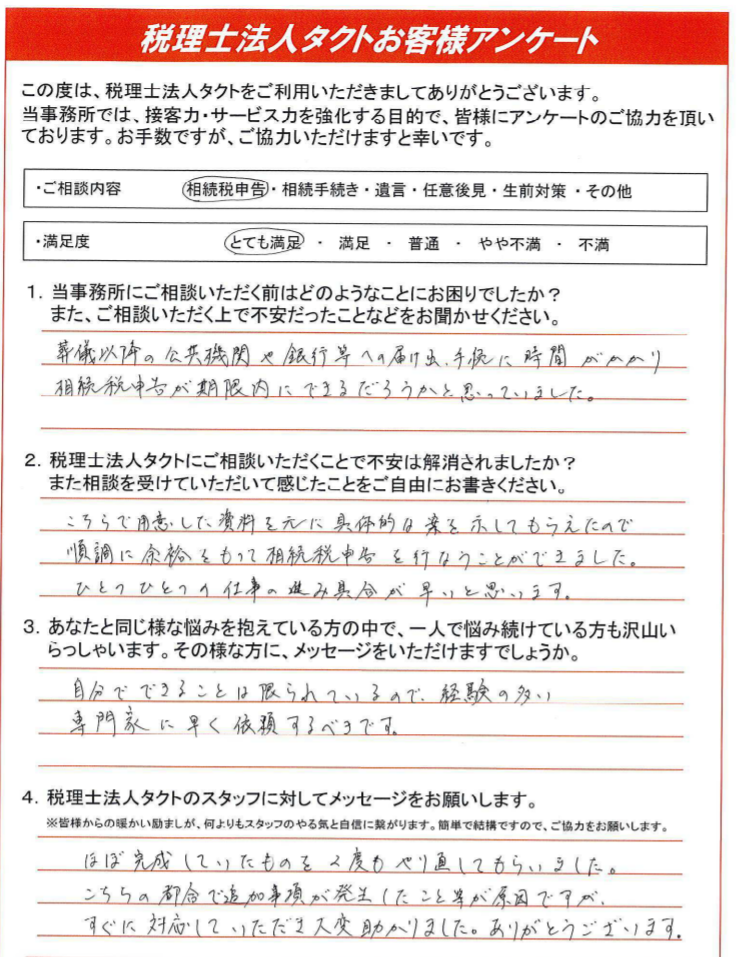

相続税申告

ひとつひとつの仕事の進み具合が早いと思います

葬儀以降の公共機関や銀行等への届け出、手続に時間がかかり、相続税申告が期限内にできるだろうかと思っていました。 こちらで用意した資料を元に具体的な案を示し…続きを見る

-

相続税申告

ひとつひとつの仕事の進み具合が早いと思います

葬儀以降の公共機関や銀行等への届け出、手続に時間がかかり、相続税申告が期限内にできるだろうかと思っていました。

こちらで用意した資料を元に具体的な案を示してもらえたので、余裕をもって順調に相続税申告を行なうことができました。ひとつひとつの仕事の進み具合が早いと思います。

ほぼ完成していたものを2度もやり直してもらいました。こちらの都合で追加事項が発生したこと等が原因ですが、すぐに対応していただき大変助かりました。ありがとうございます。

自分でできることは限られているので、経験の多い専門家に早く依頼すべきです。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- 事務所につながります

まずは無料でご相談を!

-

-

電話で相談予約をするココを

タッチ - 電話で相談予約をする

- 電話番号を表示する

- 事務所につながります

まずは無料でご相談を!

解決事例

-

相続税申告

地積規模の大きな宅地について

相談前

Aさんからお父様の相続税申告の相談がありました。

土地をいくつか所有されているAさんのお父様は、土地をいくつか所有されていました。

お父様の所有財産のほ…続きを見る-

相続税申告

地積規模の大きな宅地について

相談前

Aさんからお父様の相続税申告の相談がありました。

土地をいくつか所有されているAさんのお父様は、土地をいくつか所有されていました。

お父様の所有財産のほとんどが土地でしたので、Aさんとしては、相続税を納めることができるかどうかを心配されてました。相談後

基本、土地の評価は、路線価又は地域によっては固定資産評価額をベースに計算して、評価額を算出します。

しかし、土地の内容を調べてみますと、Aさんのお父様が所有されていた土地のいくつかの面積が500㎡以上でした。

その後、いろいろ調べた結果「地積規模の大きな宅地」に該当しており、その適用に基づいて申告書を作成する旨をお伝えしました。

土地の評価額を約5,000万円下げることができ、結果として約930万円の節税となりました。事務所からのコメント

「地積規模の大きな宅地」に該当したことで土地の評価額を合計5000万円下げることができ、930万円節税することができました。

持っている不動産の数が多い場合、土地の評価額を下げることにより将来発生する相続税を節税することができる可能性があります。

節税できるかどうかは一番、相続税に詳しい専門家が知っています。

そのため、まずは専門家にご相談ください!当事務所は、初回相談を完全無料で承ります。

当事務所の相続の専門家が親切丁寧にご相談に対応させていただきますので、まずは初回無料相談をご利用ください。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- 事務所につながります

まずは無料でご相談を!

-

-

相続税申告

養子縁組と小規模宅地の特例

相談前

Aさんは、地主さんで所有されている地主さんです。

所有されている不動産は、自宅と賃貸物件をいくつか持っていらっしゃる方で、特に今まで税理士に相続のことについて…続きを見る-

相続税申告

養子縁組と小規模宅地の特例

相談前

Aさんは、地主さんで所有されている地主さんです。

所有されている不動産は、自宅と賃貸物件をいくつか持っていらっしゃる方で、特に今まで税理士に相続のことについて相談されたことがありませんでした。

・家族構成

長男様は早くに亡くなられました。

長男様の奥様とAさんは同居、次男様は別居状態にあります。

・依頼内容

Aさんは、ご自身が住んでいる自宅について、長男様がなくなった後も自分の面倒をみてくれている長男様の奥様に遺贈させたいと思っていらっしゃいました。

そこでAさんから相続税を抑えられる方法はありませんか?というご依頼がありました。相談後

長男様がお亡くなりなった後もAさんをお世話してくださっている長男様の奥様に自宅を遺してあげたいという想いを実現させたいということを考慮し、下記の内容を提案させていただきました。

今のままでは、Aさんと長男の奥様とのAさんと長男様の奥様との間では、相続関係が存在しません。

そこで、Aさんと長男の奥様との間で養子縁組を提案させていただきました。

養子縁組をすることで『小規模宅地の特例』が使えるようになりました。

養子縁組により基礎控除が600万円増加、結果約1,800万円の節税となりました。

基礎控除額が600万円増え、自宅の小規模宅地の特例が使えるようになり、約1800万円、節税プランができました。

持っている不動産の数が多い場合、土地の評価額を下げることにより将来発生する相続税を節税することができる可能性があります。

節税できるかどうかは一番、相続税に詳しい専門家が知っています。

そのため、まずは専門家にご相談ください!当事務所は、初回相談を完全無料で承ります。

当事務所の相続の専門家が親切丁寧にご相談に対応させていただきますので、まずは初回無料相談をご利用ください。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- 事務所につながります

まずは無料でご相談を!

-

-

相続税申告

小規模宅地等の特例を使い2次相続までトータルに考えた結果、相続税が減額できたケース

相談前

お母様がお亡くなりになられたAさん(会社員)。

法定相続人は、被相続人の配偶者であるお父様と息子のAさんの2名。

遺産総額は約1億5500万円。Aさんはご両…続きを見る-

相続税申告

小規模宅地等の特例を使い2次相続までトータルに考えた結果、相続税が減額できたケース

相談前

お母様がお亡くなりになられたAさん(会社員)。

法定相続人は、被相続人の配偶者であるお父様と息子のAさんの2名。

遺産総額は約1億5500万円。Aさんはご両親と同居されていました。

遺産分割の話し合いで、お父様が相続されても、すぐにまたお父様の相続が発生(2次相続)することになるから、全てAさんが相続すればいいだろう、ということになっていました。相談後

Aさんが全ての遺産を取得する形で相続税の申告書を作成してほしい、と事務所にいらっしゃったAさん。

確かに、1次相続で配偶者の税額軽減に頼り過ぎると、2次相続で多額の相続税を納付しなければならなくなることは、よくあるお話です。

しかし、1次相続で全くその配偶者の税額軽減を使わないというのも、それはそれで勿体ないといえます。

Aさんは、ご両親と同居されていますので、小規模宅地等の特例を上手に使うことで相続税を減額させることが可能と判断しました。

そこで、2次相続までトータルで考え、5パターンのシミュレーションで相続税の納税額の合計がどのように変わるかを丁寧に説明させていただきました。

具体的な数字を示すことで、お客様にベストな形を選択していただいた結果、2次相続まで含めた納税額の合計を約480万円減額することができました。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- 事務所につながります

まずは無料でご相談を!

-

-

電話で相談予約をするココを

タッチ - 電話で相談予約をする

- 電話番号を表示する

- 事務所につながります

まずは無料でご相談を!

私たちは、何よりお客様と尊敬し合える関係でありたいと願っています。