-

トップ

-

選ばれる理由

-

料金

-

解決事例2

選ばれる理由

-

土地の評価には絶対の自信!さいたま市に貢献する税理士事務所

守屋直之税理士事務所は、埼玉県さいたま市を拠点に展開する相続に強い税理士事務所です。 代表税理士は大宮生まれ、大宮育ち。生まれ育った大宮で開業し、地元へ貢献する…

続きを見る> -

代表税理士自らが、すべてを最初から最後まで担当

当事務所は、法人ではなく個人のお客様に向き合うことを理念としています。すべての案件を、最初から最後まで代表自らが担当いたします。この代表による終始一貫した対応で…

続きを見る> -

相続に精通した税理士が、安心の無料相談を実施

ほとんどの方にとって相続は初めての経験です。とくに、税理士など専門家は普段馴染みがなく、敷居が高いと感じているのではないでしょうか。また、料金面のご不安もあるか…

続きを見る> -

正確かつ緻密、節税につながる相続税申告を実現

相続税申告を行うためには複雑な専門知識を熟知し、柔軟な判断をする必要があります。不慣れな税理士がミスなくスムーズに業務を行うことは難しいのが実情です。また、税額…

続きを見る> -

経験豊かな税理士ならではの視点で、効果的な生前対策を提案

当事務所は相続税申告だけではなく、効果的な生前対策にも対応しています。経験豊かな税理士ならではの視点から総合的に判断し、長い視野に立った相続税・節税対策や揉めな…

続きを見る> -

他士業との連携で、利便性の高い相続手続きをご提供

相続業務には各種士業ネットワークが不可欠です。 当事務所では、弁護士、司法書士、不動産鑑定士、土地家屋調査士など自信をもってご紹介できる士業ネットワークがありま…

続きを見る>

-

電話で相談予約をするココを

タッチ - 電話で相談予約をする

- 電話番号を表示する

-

Webで相談予約をするココを

タッチ

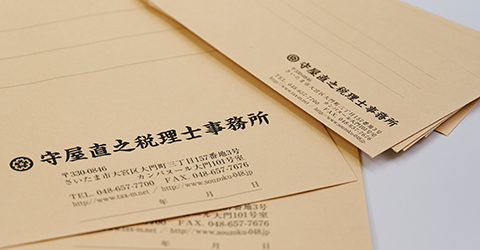

守屋直之税理士事務所の事務所案内

埼玉県さいたま市を拠点に展開する相続に強い税理士事務所。自らが最初から最後まで担当する一貫性と、軽快なフットワークが持ち味です。相続税申告に際しては、ポイントとなる土地の評価に定評があり、評価上認められる減額要素はできるだけ取り、相続税をできるだけ少なくすることが可能です。無料相談や駅近、バス停そばなど、利用しやすい環境も魅力です。

基本情報・地図

| 事務所名 | 守屋直之税理士事務所 |

|---|---|

| 住所 |

〒330-0846 埼玉県さいたま市大宮区大門町3-157-3 カンパヌール大門101号室 |

| アクセス | 大宮駅より徒歩5分 |

|---|---|

| 受付時間 | 平日9:00~17:00 |

| 対応地域 | 埼玉県さいたま市 |

| ホームページ | https://tax-m.net/ |

代表紹介

守屋直之

税理士

- 代表からの一言

- 相続のことなら守屋直之税理士事務所にご相談ください。相続税の申告においてポイントなる土地の評価には絶対の自信を持っています。評価上認められる減額要因はとれるだけとりお客様の相続税をできる限り少なくすることができます。全国でもトップレベルの土地評価なので安心して相続税申告をお任せください。

- 資格

- 大宮税理士会

税理士(登録番号97476)

行政書士(登録番号14132096 号)・2級FP技能士 - 経歴

- 昭和47年2月11日 大宮市生まれ、大宮育ち大宮区在住、O型/みずかめ座

日本大学法学部卒業

某大手商社営業部に入社後、会計事務所に転職

平成15年7月 税理士登録(登録番号97476)

平成26年7月 開業

都内の会計事務所2社にて、法人業務(上場企業・上場準備企業から中小企業まで)、個人業務(所得税から相続税)を幅広く担当 - 出身地

- 埼玉県さいたま市

- 趣味・好きなこと

- ゴルフ・テニス

-

電話で相談予約をするココを

タッチ - 電話で相談予約をする

- 電話番号を表示する

-

Webで相談予約をするココを

タッチ

選ばれる理由

土地の評価には絶対の自信!さいたま市に貢献する税理士事務所

守屋直之税理士事務所は、埼玉県さいたま市を拠点に展開する相続に強い税理士事務所です。

代表税理士は大宮生まれ、大宮育ち。生まれ育った大宮で開業し、地元へ貢献するべく、日々業務を行っています。自らが最初から最後まで担当する一貫性と、軽快なフットワークが持ち味となります。

大手事務所の専門性・効率性と、個人事務所の機動性・親密性を両立していることが強みです。法人ではなく、個人のお客様に向き合う姿勢を徹底。ご心情に寄り添いながら手続きを進めてまいります。

相続税申告に際しては、ポイントとなる土地の評価には絶対の自信を持っています。評価上認められる減額要素はできるだけ取り、相続税をできるだけ少なくすることが可能です。

また、これまでも司法書士や行政書士、金融機関、土地家屋調査士、不動産鑑定士、不動産会社など相続に携わる他社からの指名を受けることが多く、これは相続税申告における当事務所の高い信頼の証と自負しています。

無料相談や駅近、バス停そばなど、ご利用しやすい環境をご用意しております。どうぞ、お気軽にご連絡ください。

代表税理士自らが、すべてを最初から最後まで担当

当事務所は、法人ではなく個人のお客様に向き合うことを理念としています。すべての案件を、最初から最後まで代表自らが担当いたします。この代表による終始一貫した対応で瑕疵のない、正確な申告を実現しています。

当職はあくまでも税理士であって、けっして税務署ではありません。とくに相続では代表自らも相続を経験しています。身近な実体験をもとに、常にお客様のご心情やお立場に寄り添ったご提案を行います。

相続税申告は信頼関係が何よりも大切です。情報や心情を共有することで正しい申告ができ、最終的にお客様のメリットにつながります。

また、大手事務所の専門性・効率性と、個人事務所の機動性・親密性を兼ね備えていることも大きな特長です。

大手の相続専門の税理士事務所は専門性が高く、複雑な案件を扱える反面、どうしても対応が事務的であったり料金が高くなる傾向があります。一方の小規模の事務所では、そもそも相続税申告の経験値が少なく、ご依頼者様にとって最善でない申告となる可能性もあります。

当事務所では、豊富な経験に基づいた高い専門性と、必要に応じて外部のスペシャリストと連携するなどの柔軟性で、お客様の利益を最大化する相続税申告を実現いたします。料金体系も明瞭で、ご不安を感じさせません。

他事務所で断られた複雑な案件や特急案件もぜひ一度、ご相談ください。あらゆる努力を惜しまず、また一度お引き受けした案件は最後まで責任を持って完遂することをお約束いたします。

相続に精通した税理士が、安心の無料相談を実施

ほとんどの方にとって相続は初めての経験です。とくに、税理士など専門家は普段馴染みがなく、敷居が高いと感じているのではないでしょうか。また、料金面のご不安もあるかもしれません。

当事務所では初回無料相談を実施しており、相続に精通した代表税理士が、真摯にお話をうかがいます。正しい申告のためには正確な情報の共有が大前提となります。リラックスした雰囲気の中、気軽にご相談いただけます。

事前のご連絡で土曜・日曜・祝日、時間外、電話、リモート相談でも柔軟に対応。駅近、バス停そばの立地など、ご利用しやすい環境をご用意しております。

相続に際し、何から手を付けたらいいかわからないなど、お困りの方はぜひ一度ご連絡ください。

正確かつ緻密、節税につながる相続税申告を実現

相続税申告を行うためには複雑な専門知識を熟知し、柔軟な判断をする必要があります。不慣れな税理士がミスなくスムーズに業務を行うことは難しいのが実情です。また、税額が多くなったり税務調査が入るなど、ご依頼者様の不利益につながることもあります。

当事務所は正確であることを大前提に、可能な限り詳細で緻密な申告を実践しています。提携の他士業からも信頼が厚く、多くの依頼を受けています。

相続税申告の税務調査確率は通常20%程度のところ当事務所は1%以下、直近3年間では0件(2023年6月末現在)と抜群の実績です。

特に、資産総額が大きくなると税務調査が入る確率が高くなるため、注意が必要です。当事務所では税務調査リスクを最小化することで、お客様の物理的・心理的負担を大きく軽減しています。

また、万が一の税務調査の場合でも、万全のアフターフォローでご安心していただけます。安心・安全な相続税申告は、当事務所にぜひお任せください。

実は通常の税理士は、相続はほとんど扱いません。相続は難しい、特殊な税法に加え、法律がらみの部分もあるため、不慣れな事務所に頼むことはリスクがあります。

当事務所の代表は相続税業務に精通し、豊富な経験と実績がございます。設立以来、年間受任件数は10〜20件程度と地域トップクラス。一般的な税理士が受任する相続税申告が年間平均1〜2件であることに比べ、経験値の高さは一目瞭然です。

当事務所であれば的確な相続税申告に加え、相続税対策を正しく行うことで財産の有効活用も可能となります。

特に預貯金と並んで相続資産の大きな部分を占める土地の評価に関しては、事務所内で安易に済ませることなく、実績のある不動産鑑定士と強固なタッグで、ご依頼者様本位の土地評価を実現しています。

評価上認められる減額要素はできるだけ取り、相続税をできるだけ少なくすることで、大きな節税につながるケースも決して少なくありません。

大規模・複数・複雑な土地の相続案件も経験豊富、優れたノウハウを有する当事務所にぜひ一度ご相談ください。

経験豊かな税理士ならではの視点で、効果的な生前対策を提案

当事務所は相続税申告だけではなく、効果的な生前対策にも対応しています。経験豊かな税理士ならではの視点から総合的に判断し、長い視野に立った相続税・節税対策や揉めない分割などをご提案いたします。

主な生前対策・節税対策には以下のものがあります。

・生命保険の非課税枠の有効活用や納税資金の確保

・遺言書作成サポート

・生前贈与の暦年課税制度の利用

・不動産などの資産の組み換え

・資産管理会社設立

・相続発生後の二次相続を踏まえた相続税申告の提案

・養子縁組 など

お客様の状況を詳細に把握し、ご希望やご要望などお聞きした上で、ベストのご提案をさせていただきます。節税対策や生前対策にご不安やご興味がある方は、ぜひご相談ください。

他士業との連携で、利便性の高い相続手続きをご提供

相続業務には各種士業ネットワークが不可欠です。

当事務所では、弁護士、司法書士、不動産鑑定士、土地家屋調査士など自信をもってご紹介できる士業ネットワークがあります。 土地評価は積極的に不動産鑑定士と連携して財産評価にあたります。

各専門家はそれぞれ相続業務に精通し、ご依頼者様の状況やご事情、ご希望やご要望に即した手続きを実施。安心してお任せいただけます。大規模あるいは複雑な案件にも対応可能です。

また必要に応じて、各専門家との同席も可能です。特に不動産登記については司法書士との連携は効率性が高く、ご相談者様にとってのコストやストレス、時間や労力などを大幅に軽減いたします。

誰に相談したらいいかわからないお困り事があれば、まずは当事務所にご相談ください。

-

電話で相談予約をするココを

タッチ - 電話で相談予約をする

- 電話番号を表示する

-

Webで相談予約をするココを

タッチ

対応業務・料金表

相続税申告

サービスの概要

・相続税申告書の作成

・財産目録の作成

※遺産分割協議書の作成を含む

※特例を使って納税が発生しない場合など条件次第でお値引もあるので気軽にお問い合わせください。

料金

220,000円~

総資産額×0.66%

(最低料金220,000円・交通費郵送料など実費は別途ご請求)

料金詳細

<加算報酬>

| 項目 | 報酬額 |

| 不動産評価 | 55,000円×評価件数 |

| 準確定申告 | 11,000円~ |

| 非上場株式評価 | 110,000円~ |

| 申告期限まで4か月未満で受任する場合 | 総額に対して15%~を加算 |

<その他オプション>

| 不動産名義変更 | 提携司法書士に依頼 |

| 金融機関などの名義変更手続きなど | 別途お見積もり |

- 電話で相談予約をする

- 電話で相談予約をする

- 050-1867-8048

- Webで相談予約をする

-

電話で相談予約をするココを

タッチ - 電話で相談予約をする

- 電話番号を表示する

-

Webで相談予約をするココを

タッチ

解決事例

-

相続税申告

相続税の申告期限直前の依頼(多数の不動産)

相談前

相続税申告期限6週間を切っての相談でした。税理士への依頼時期が遅かったせいもありいくつか税理士事務所で断られたとのこと。理由を聞いてみると「不動産が多数あり対応…続きを見る

-

相続税申告

相続税の申告期限直前の依頼(多数の不動産)

相談前

相続税申告期限6週間を切っての相談でした。税理士への依頼時期が遅かったせいもありいくつか税理士事務所で断られたとのこと。理由を聞いてみると「不動産が多数あり対応できない。」でした。中には受任したのちに断ってきた税理士もいたそうです。

相談後

たくさん土地があるだけで難しいことはありません。ただ時間がかかるだけです。申告期限はわたしたちの繁忙期でもなかったの受任しました。申告期限ぎりぎりにはなりましたが期限内に申告することができました。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- Webで相談予約をする

-

-

遺言作成

簡単で確実な遺言書の作成

相談前

遺言書を作成しようと近所の行政書士に相談したら20万円かかると言われ躊躇しています。遺言者の推定相続人は二人です。遺言者は同居し自分の世話をしてくれている長男に…続きを見る

-

遺言作成

簡単で確実な遺言書の作成

相談前

遺言書を作成しようと近所の行政書士に相談したら20万円かかると言われ躊躇しています。遺言者の推定相続人は二人です。遺言者は同居し自分の世話をしてくれている長男に残ったすべての財産を相続させたいと考えています。

相談後

遺言の種類にはいくつかあります。公正証書遺言、自筆遺言、秘密遺言と3種類の遺言があります。ぼくら専門家がすすめるのは公正証書遺言です。あとあとトラブルが発生する可能性を下げるためです。専門家が遺言を作るときは、その専門家が遺言のひな型を作成して公証役場に持ち込むことがほとんどで、専門家報酬と公証役場の報酬が2重にかかります。

これは特殊な遺言、難しい遺言、または人間関係のある専門家に親切丁寧親身に作ってほしい場合には仕方ありませんが、簡単な遺言を作る場合には専門家に頼らずとも公証役場単体で遺言を作成することもできます。

事務所からのコメント

うちでは遺言を作りません。サポートに徹し公証役場に任せます。本当は公証役場に丸投げしたいですが丸投げはできません。過去の経験から公証役場で作ったものは念のため確認させていただいています。(多少の報酬は発生します)

中にはどうせ揉めるんだから自筆遺言したいというお客様もいらっしゃいますが、残された相続人のもめ事がひとつくらいは減るかもしれないので、相続の現場に立ち会う税理士からすると、できれは公正証書遺言をつくってほしいと思います。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- Webで相談予約をする

-

-

電話で相談予約をするココを

タッチ - 電話で相談予約をする

- 電話番号を表示する

-

Webで相談予約をするココを

タッチ

事務所からのコメント

せっかく数ある税理士事務所の中から選んでいただいたので、できる限りのことはしたい。それだけの気持ちで受任しました。今回は期限ぎりぎりというほとぎりぎりではありませんでしたが、不動産が多数あり時間的にかなり厳しい。

中には評価に悩む不動産もありましたが、私がその時期それほど忙しくはなかったため期限内になんとか終わらせることができお客様もとてもよろこんでいただきました。

だからといって申告期限ぎりぎりの案件はあまりやりたくはありません。次からはよくヒアリングしてから受任したいと思いました。