東京都で

相続に強い

税理士を探す

《無料で相談》

閉じる

相続が発生した際に、貯金がある程度あったり、自宅の不動産があったりすると「自分は相続税の対象?もし対象ならいくら払わないといけないの?」と心配になることでしょう。

ここでは複雑な相続税の計算を分かりやすくお伝えいたします。あくまで概算になりますので、詳しい相続税額の計算や相続税の申告手続きについては、掲載の税理士にご相談ください。

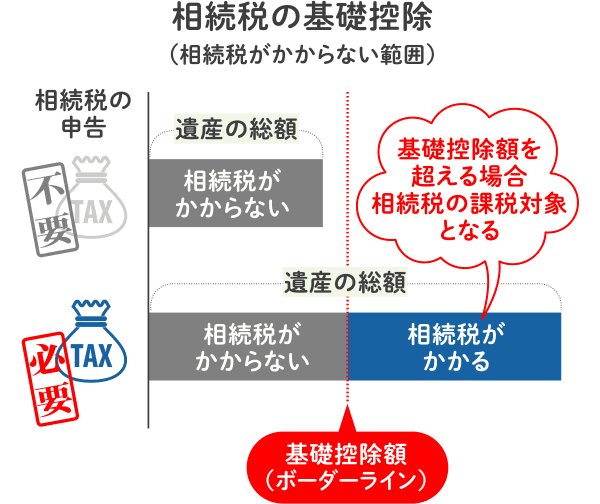

まずはいったいいくらの財産があれば相続税の対象になるか?ですが、これには「基礎控除」の計算が必要になります。基礎控除額以下の場合は相続税の申告は不要です。

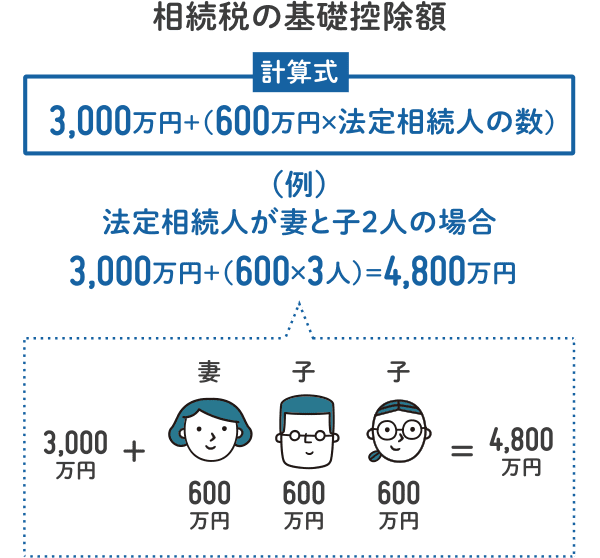

相続税の基礎控除額は「法定相続人の数」で決まります。法定相続人というのは法律で定められた相続の権利がある人のことです。

基礎控除額として3,000万円に加え、相続人1人につき600万円が相続する財産から控除されるため、相続人が多いほど控除される額が増えます。

この場合、相続財産額が4,800万円以下であれば相続税申告は必要ありません。

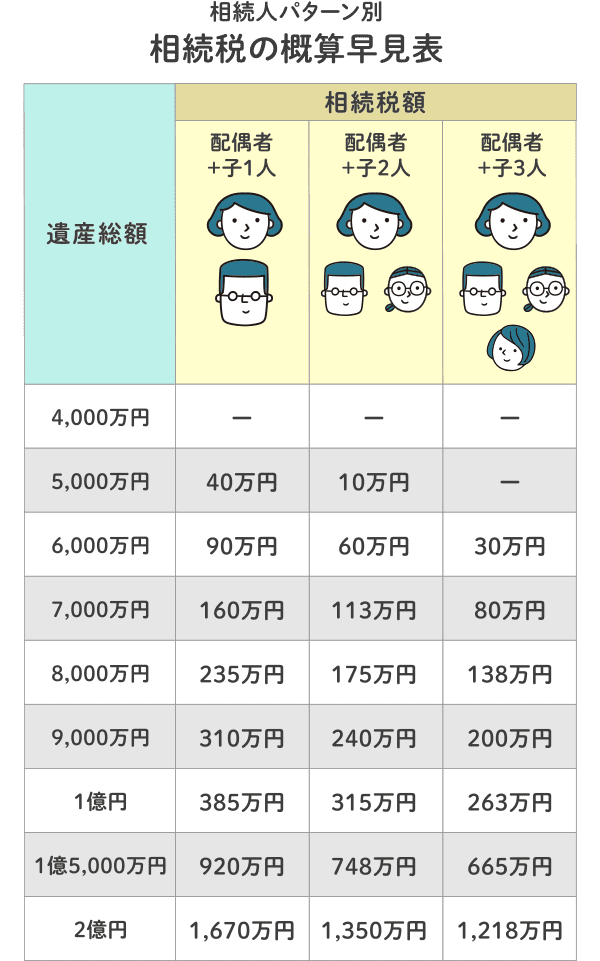

では、基礎控除の考え方が分かったところで、相続税がかかるかを概算で分かる早見表を見ていきましょう。

こちらの早見表では、初めての相続の場合でよくある、配偶者と子どもが相続人のケースを取り扱っています。

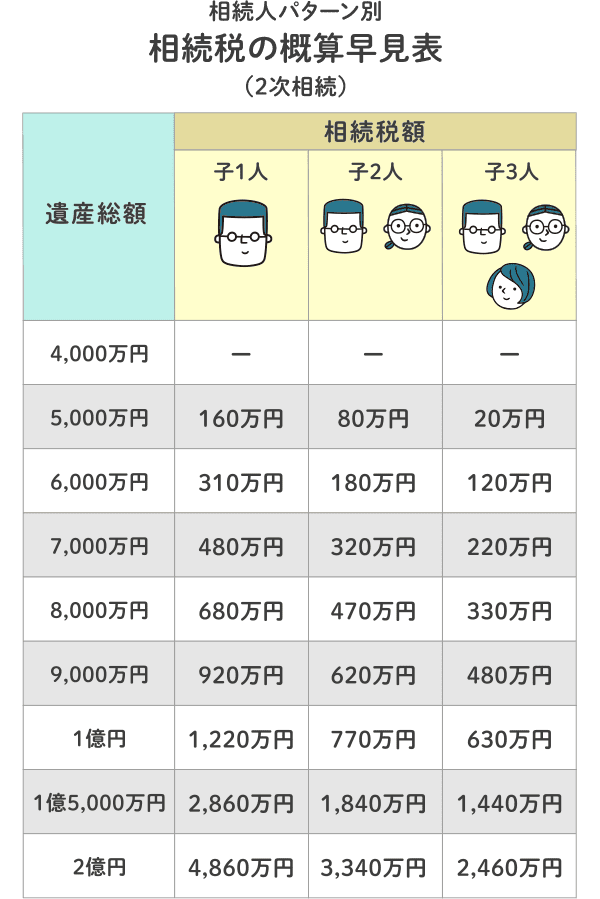

上の表は子どもの立場からみると両親のどちらかが亡くなった1次相続を表したものですが、両親が共に亡くなった際の2次相続では相続税額負担が大きくなります。

1次相続では配偶者に対する税の優遇処置(配偶者控除)が大きいため、大きな負担にはなりませんが、子どもだけの2次相続になると、この控除が使えず相続税が大きな負担となります。

この早見表ではよくある遺産分けのパターンに基づき算出していますが、場合によっては、遺産の分け方を工夫することで、1次相続・2次相続を合わせた相続税の総額を抑えることも可能です。このような節税の提案は相続に強い税理士から受けることができますので、掲載の税理士にご相談ください。

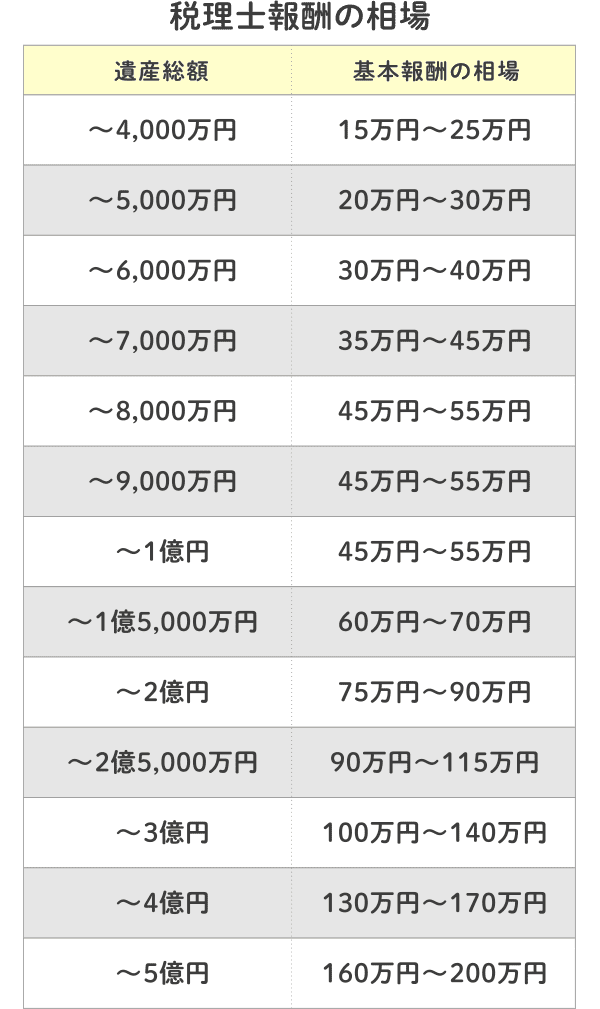

税理士に依頼する主な相続業務といえば「相続税申告」です。相続税申告の報酬相場は一昔前は遺産総額の0.5%~1%と言われてきました。

ただ、現在は基本報酬が遺産総額帯別で区分されていたり、財産の内容や相続人の数によって加算料金がかかることが多いため、より現実的な相場をまとめてみました。

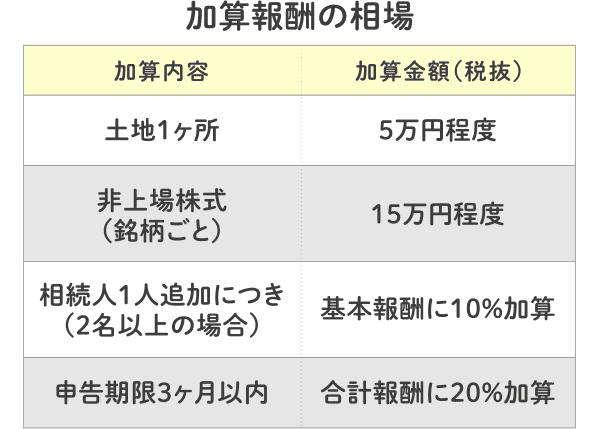

この基本報酬に下記の加算報酬を加えたもので報酬の合計額が決まります。加算報酬とは簡単に言えばオプションのことであり、相続財産が多岐にわたる、相続人が多い、急を要す申告の場合、税理士の工数が増えるため、多くの場合加算報酬がかかります。

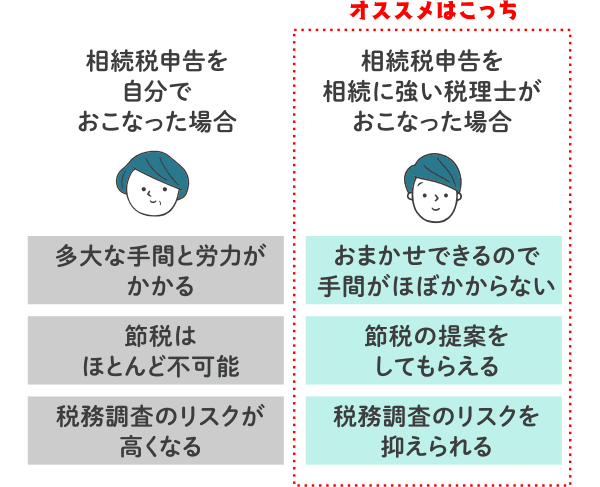

ここまで報酬額の相場についてお伝えしてきましたが、これらの税理士報酬を節約するためにご自身での申告を考えられる方もいらっしゃいます。

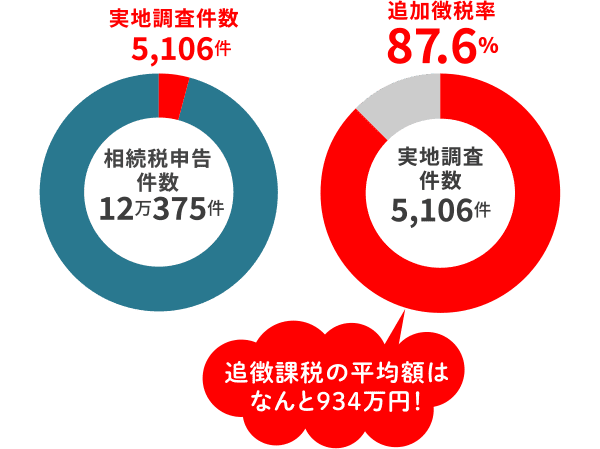

およそ15%の方がご自身で申告をされますが、ご自身で行った申告は税理士が行ったものに比べてミスが多いことを税務署も把握しているので「税務調査」に選ばれやすくなる傾向にあります。

令和2年度はコロナの影響で税務調査(自宅に訪問しての実地調査)が大幅に減りましたが、例年は申告全体の1割程度が実地調査の対象となり、ほとんどの場合で申告の間違いを指摘され、多額の追徴課税を支払うことになります。

また、税理士に依頼することで税務調査の対象になるリスクを軽減できるだけでなく、節税の提案も受けることができます。

節税の効果は場合によっては数百万円以上となるので、税理士報酬を支払ったとしても、報酬額より高い節税効果を受けられる可能性もあります。

以上、「“相談する前に知っておきたい”相続に強い税理士探しのポイント」をお伝えしました。

専門家探しにお役立ていただけますと幸いです。

あなたの希望に合った専門家に出会えることを願っています。

全193件中

1〜10件目を表示

並び順

ランキング:解決事例の登録件数が多い士業順に表示しています。

業務内容

- つぐなび

おすすめ順 -

事例掲載数

ランキング

-

ミカタ税理士法人 東京本社

対応エリア:東京都-

東京都千代田区丸の内2-2-1 岸本ビルヂング8階

東京都千代田区丸の内2-2-1 岸本ビルヂング8階 -

東京メトロ千代田線「二重橋前駅」より徒歩1分 JR・東京メトロ「東京駅」より徒歩4分

東京メトロ千代田線「二重橋前駅」より徒歩1分 JR・東京メトロ「東京駅」より徒歩4分 -

9:00~18:00

9:00~18:00

- 全国16拠点/Web相談は全国対応

- 国税OB在籍/徹底した税務調査対策

- 相続手続き~相続税申告までワンストップ

【下記フリーダイヤルにて全国から相談予約を承ります】ミカタ税理士法人は全国に16拠点を構える大型の税理士法人です。『相続専門税理士』『国税OB』による専門チームを構築し、高品質かつリーズナブルな相続税申告を提供。次世代に資産を繋いでいくためにいかに有効な生前対策が取れるかといった

▼ 初回無料相談受付中 ▼

- 電話で相談予約をする 電話番号を表示する 0120-118-606

- Webで相談予約をする

-

-

税理士法人ベンチャーパートナーズ総合会計事務所 新橋事務所

対応エリア:東京都-

東京都港区新橋1丁目16-4 りそな新橋ビル 6階

東京都港区新橋1丁目16-4 りそな新橋ビル 6階 -

JR線/東京メトロ銀座線/都営地下鉄浅草線/ゆりかもめ 新橋駅から徒歩1分

JR線/東京メトロ銀座線/都営地下鉄浅草線/ゆりかもめ 新橋駅から徒歩1分 -

9:00~20:00(毎日)

9:00~20:00(毎日)

- 相続のエキスパート集団が安心の相続税申告を実現

- 相続の初回相談は完全無料、なんでも話せます

- 相続の全てに対応する"本物"のワンストップサービス

札幌・東京・仙台・松本の4都市6拠点で展開する相続に強い税理士法人。総勢170名、相続業務の経験豊富な税理士、司法書士、行政書士、社会保険労務士、不動産会社などから成る専門家集団として、「どこよりも手頃な料金で」「どこよりも相続税が安く」「どこよりもご満足いただける」相続サービス

▼ 初回無料相談受付中 ▼

- 電話で相談予約をする 電話番号を表示する 050-1868-2860

- Webで相談予約をする

-

-

渡邉優税理士事務所

対応エリア:東京都-

東京都千代田区平河町2-14-11 HK平河町2F

東京都千代田区平河町2-14-11 HK平河町2F -

東京メトロ有楽町線/半蔵門線/南北線「永田町駅」4番出口より徒歩4分

東京メトロ有楽町線/半蔵門線/南北線「永田町駅」4番出口より徒歩4分 -

月~金10:00~18:00

月~金10:00~18:00

- 相続税申告11万円~

- 税務署OBが在籍。万全な税務調査対策

- 不動産が絡む相続案件に強い

東京都千代田区にある、相続に強い税理士事務所。代表税理士は不動産会社勤務の経歴があり、自宅の相続問題から地主の財産承継まで、不動産に関わる相続を幅広くサポートしています。また、承継した不動産の出口戦略や、納税や節税、生前対策まで総合的にアドバイス。そのほか、リーズナブルな料金体系

▼ 初回無料相談受付中 ▼

- 電話で相談予約をする 電話番号を表示する 050-1865-0975

- Webで相談予約をする

-

-

丁子公認会計士・税理士事務所

対応エリア:東京都-

東京都昭島市昭和町2-3-8ダイアパレス803号

東京都昭島市昭和町2-3-8ダイアパレス803号 -

JR青梅線昭島駅より徒歩0分

JR青梅線昭島駅より徒歩0分 -

平日 9:00~18:00

平日 9:00~18:00

- 開業40年以上の公認会計士1名と税理士1名が在籍

- JR青梅線昭島駅南口徒歩1分

- 都内を中心に関東一円の対応が可能

丁子(ちょうじ)公認会計士・税理士事務所には、公認会計士1名と税理士1名が所属しており、相続に関するお悩みの解決はもちろんのこと、税務や経理のサポート、節税策の提案、決算書作成の支援などのサービスを提供しています。東京都昭島市に位置する事務所はJR青梅線昭島駅徒歩1分の立地でアク

▼ 初回無料相談受付中 ▼

- 電話で相談予約をする 電話番号を表示する 050-1868-7283

- Webで相談予約をする

-

-

税理士法人 東京さくら会計事務所 相続専門部

対応エリア:東京都-

東京都立川市緑町7-1 アーバス高松駅前ビル

東京都立川市緑町7-1 アーバス高松駅前ビル -

多摩都市モノレール高松駅より徒歩1分

多摩都市モノレール高松駅より徒歩1分 -

平日9:00〜17:00

平日9:00〜17:00

- 相続専門部を設置し、スペシャリストが様々な問題を解決

- 税務調査リスクのない、節税にもつながる相続税申告を実現

- 生前対策・節税対策や、アフターフォローにも万全の対応

東京都立川市を拠点に展開する相続に強い税理士法人。相続専門部を設け、相続のスペシャリストが多数在籍しています。単なる税金面だけではなく、包括的に相続に対処できるのが大きな強みです。豊富な経験や実績、培った知見やノウハウでさまざまな問題に対応可能。初回相談無料や明瞭な料金表、各専門

▼ 初回無料相談受付中 ▼

- 電話で相談予約をする 電話番号を表示する 050-1868-5928

- Webで相談予約をする

-

-

公認会計士松本幸浩事務所

対応エリア:東京都-

東京都千代田区麹町4-8-1

東京都千代田区麹町4-8-1 -

東京メトロ有楽町線「麹町駅」4番出口より徒歩1分

東京メトロ有楽町線「麹町駅」4番出口より徒歩1分 -

平日9:00〜18:00

平日9:00〜18:00

- 相続税対策の中心となる不動産の豊富なノウハウを蓄積

- 「財産拡大」を意識したオーダーメイドのサービスを実現

- 富裕層の財産管理で培った良質なコンサルティングを提供

東京都千代田区麹町を拠点に展開する、相続税対策に強い公認会計士・税理士・行政書士事務所。「お客様のファミリーオフィス」として、相続のさまざまな問題に対応しています。資産家の財産管理から培ったコンサルティングにノウハウがあり、中でも相続税対策の中心となる不動産の相続や承継、節税対策

▼ 初回無料相談受付中 ▼

- 電話で相談予約をする 電話番号を表示する 050-1868-3613

- Webで相談予約をする

-

-

さくら坂税理士法人 東京事務所

対応エリア:東京都-

東京都大田区田園調布本町56-3 田園調布マンションB1-B

東京都大田区田園調布本町56-3 田園調布マンションB1-B -

東急池上線 御嶽山駅 徒歩4分

東急池上線 御嶽山駅 徒歩4分 -

9:00~17:00

9:00~17:00

- 年間60件の相続税申告実績!経験豊富な税理士にお任せください

- 個人だけでなく事業をお持ちの方の相続のご相談も承ります

- ご相談者様がご相談しやすくなる対応を心がけております

さくら坂税理士法人は、東京都大田区と群馬県高崎市の2つの拠点で、皆さまの相続をサポートいたします。個人の方だけではなく、事業を営まれている方の相続にも対応が可能です。ぜひさくら坂税理士法人に、相続および事業承継についてご相談ください。また「顧問」としても皆さまを長期的にサポートし

▼ 初回無料相談受付中 ▼

- 電話で相談予約をする 電話番号を表示する 050-1868-1620

- Webで相談予約をする

-

-

税理士法人内山会計/内山公認会計士事務所 東京事務所

対応エリア:東京都-

東京都千代田区九段南1-5-6 りそな九段ビル5F KSフロア

東京都千代田区九段南1-5-6 りそな九段ビル5F KSフロア -

東京メトロ 九段下駅より徒歩約4分

東京メトロ 九段下駅より徒歩約4分 -

平日8:30~17:00

平日8:30~17:00

- 税務調査が入らないよう、資料を添えて根拠を持った申告をいたします

- 国際相続など豊富な経験で皆さまの相続をサポートいたします

- 相続における節税対策について、多角的にアドバイスいたします

税理士法人内山会計/内山公認会計士事務所 東京事務所では、独立後30年以上、皆さまの信頼をいただき、業務をおこなって参りました。東京事務所のほか、愛知県豊橋市と名古屋市にも拠点を構えております。ご相談者様が納得できる「相続のかたち」を尊重し、ご相談者さまの相続にまつわるさまざまな

▼ 初回無料相談受付中 ▼

- 電話で相談予約をする 電話番号を表示する 050-1868-2861

- Webで相談予約をする

-

-

税理士法人Dream24

対応エリア:東京都-

東京都江戸川区西葛西5-6-2 第28山秀ビル7F

東京都江戸川区西葛西5-6-2 第28山秀ビル7F -

西葛西駅北口より徒歩30秒

西葛西駅北口より徒歩30秒 -

9:00~18:00(月~土)

9:00~18:00(月~土)

- 創業25年以上・申告件数1,000件以上の信頼と実績

- 不動産相続後の土地活用や確定申告などフォローも充実

- 西葛西駅より徒歩30秒とアクセス抜群のため相談しやすい

税理士法人Dream24は、東京都江戸川区西葛西に位置し、経験豊富な専門家が集まる税理士法人です。平成8年7月に開業し、特に相続税・贈与税の申告では1,000件以上の実績を有しています。当法人は、相続に関する多岐にわたる問題に対して、それぞれの依頼者の状況に合わせた最適なアドバイ

▼ 初回無料相談受付中 ▼

- 電話で相談予約をする 電話番号を表示する 050-1868-3614

- Webで相談予約をする

-

-

二見達彦税理士事務所

対応エリア:東京都-

東京都中央区新富2-14-6 ONZE1852ビル5F

東京都中央区新富2-14-6 ONZE1852ビル5F -

東京メトロ有楽町線・新富町駅より徒歩1分、日比谷線・築地駅よりより徒歩3分

東京メトロ有楽町線・新富町駅より徒歩1分、日比谷線・築地駅よりより徒歩3分 -

平日9:00~17:30 土曜・日曜・祝日休

平日9:00~17:30 土曜・日曜・祝日休

- 代表税理士によるスピーディかつ正確な相続税申告

- 依頼者様に少しでも有利となる相続税申告を実現

- 相続税申告手続き後のアフターフォローや出口戦略も万全

こちらの事務所の電話番号は050-1867-4506です。東京都中央区を拠点に展開する相続に強い税理士事務所。相続税申告をはじめとする相続手続きに豊富な経験と実績があります。依頼者の心情に寄り添いながら、トータルの"安心感"につながる相続手続きを提供しています。相続税申告以外にも

▼ 初回無料相談受付中 ▼

- 電話で相談予約をする 電話番号を表示する 050-1867-4506

- Webで相談予約をする

-

東京都の税理士に関する情報

東京都の税理士事務所の数

令和3年の東京都にある税理士事務所の数は5904軒です。相続関連の手続きを依頼をするには自宅から近い税理士に依頼するのもありですが、相談内容によっては距離ではなくその事務所に所属する先生の経験や対応業務の範囲を基準に選ぶのが良いです。かといって遠い場所にある事務所に通うことが難しいのであればオンライン対応をしている税理士事務所を検討するのもよいでしょう。東京都の税理士の人数

令和5年5月末日現在の最新情報によると日本全国における税理士の登録人数は80,412人です。そのうち東京都での税理士の人数は24,009人です。 税理士の人数は年々増加傾向にあり、相続関連の業務を依頼をする側としては選択肢が増えて良い傾向にあるといえます。ただ、注意しないといけないのは全ての税理士が相続関連の業務を得意としているわけではないということです。事務所に所属している税理士に相続関連の業務に強い人がいるかを見極めるのがポイントとなります。 引用元:税理士会税理士に相続に関して依頼できる内容・できない内容とは?

税理士は相続に関してどこまで依頼できる?

税理士は税金に関する専門家です。相続税に関して問題が発生した場合、税理士と相談することになります。では税理士には相続に関して具体的にどのようなことを依頼することができるのでしょうか? 1.相続税の計算と相続税手続き 2.遺産分割に必要な資料作成のサポート 3.財産調査 上記の3つは税理士に依頼できる代表例です。相続税に関係する資料の作成や調査は全て税理士に任せることができます。相続税で分からないことがでてきたら一度、税理士に相談してみることをおすすめします。相続税申告など難しい手続きを任せることができるので円滑な相続を実現することができます。税理士に相続関係で依頼できないことは?

以下のような業務は税理士に依頼することはできません。 1.不動産の相続登記 2.相続放棄・限定承認 3.遺産分割などの紛争解決 4.遺産分割協議書 税理士は前述したように税金の専門家です。ですので相続に関する依頼も相続税に関係したものでしか対応できません。相続登記であれば司法書士に、紛争解決であれば弁護士にといったように士業によって対応できる業務が違います。 逆に相続税申告は他の士業では担当することができず、税理士にしか依頼することはできません。| 税理士 | 弁護士 | 司法書士 | 行政書士 | |

|---|---|---|---|---|

| 相続人の調査 | 〇 | 〇 | 〇 | 〇 |

| 相続財産調査 | 〇 | 〇 | 〇 | 〇 |

| 相続放棄 | × | 〇 | 〇 | × |

| 遺産分割協議書作成 | △ | 〇 | △ | 〇 |

| 相続税の申告 | 〇 | △ | × | × |

| 不動産の名義変更 | × | △ | 〇 | × |

| 預貯金の解約払い戻し | 〇 | △ | 〇 | 〇 |

| 有価証券の名義変更 | 〇 | △ | 〇 | 〇 |

| 自動車の名義変更 | × | × | × | 〇 |

| 相続人同士の紛争解決 | × | × | 〇 | × |

税理士に依頼した際の費用相場は?

相続の費用相場は?

税理士に依頼する主な相続業務といえば「相続税申告」です。相続税申告の報酬相場は一昔前は遺産総額の0.5%~1%と言われてきました。 ただ、現在は基本報酬が遺産総額帯別で区分されていたり、財産の内容や相続人の数によって加算料金がかかることが多いため、より現実的な相場をまとめてみました。| 遺産総額 | 基本報酬の相場 |

|---|---|

| ~4,000万円 | 15万円~25万円 |

| ~5,000万円 | 20万円~30万円 |

| ~6,000万円 | 30万円~40万円 |

| ~7,000万円 | 35万円~45万円 |

| ~8,000万円 | 45万円~55万円 |

| ~9,000万円 | 45万円~55万円 |

| ~1億円 | 45万円~55万円 |

| ~1億5千万円 | 60万円~70万円 |

| ~2億円 | 75万円~90万円 |

| ~2億5千万円 | 90万円~115万円 |

| ~3億円 | 100万円~140万円 |

| ~4億円 | 130万円~170万円 |

| ~5億円 | 160万円~200万円 |

| 加算内容 | 加算金額 |

|---|---|

| 土地一か所 | 5万円程度 |

| 非上場株式(銘柄ごと) | 15万円程度 |

| 相続一人追加につき | 基本報酬に10%加算 |

| 申告期限3か月以内 | 合計報酬に20%加算 |

税理士に相続を依頼するメリット・デメリットは?

税理士に相続を依頼するメリットは?

税理士に相続を依頼するメリットの一つは生前対策、贈与税申告をできることです。相続税が発生することが予測できる場合、相続税の生前対策としていくつかの非課税制度を利用することができます。しかしどの制度を利用するかは税の知識のない人では判断が難しく、ミスが発生してしまうことが多いです。税理士に相談することでそれぞれの家庭状況によって一番適した対策を提案してもらえます。 贈与税申告を税理士に依頼することで手間を大きく省くことができます。この手続きを自身だけで行おうとすると財産評価など手間のかかる作業が多く存在し、手続き完了までに時間がかかってしまう可能性があります。 また財産分野にたけている税理士の方であれば以下のようなこともできます。■税理士は難易度が高い申告書の作成ができる

相続税申告書は作成に多くの時間と専門知識を必要としますが、税理士に依頼すれば申告漏れや申告ミスなく相続税申告書を作り上げることができます。

■土地評価や財産評価などを「正確」にできる

土地評価は相続税評価において特に難しく相続税申告を専門とする税理士でないと間違えやすい部分でもあります。

■追徴課税を受ける可能性が下がる

相続税申告をする場合、申告漏れによる追徴課税や税務調査を受ける可能性があります。しかし、税理士の書面添付があれば税務調査の心配が一切いらなくなります。

■適切な控除・特例で税金を抑えられる

相続税にはいくつか特例や制度が存在し、その条件に当てはまれば納税額を抑えることができます。税理士に依頼すればそれらの制度をうまく活用し依頼者の納税額を最小限に抑えることができます。

■二次相続念頭においた相続税申告ができる

二次相続とは、例えば両親と子供の3人家族で父親が亡くなり母親が相続する(一次相続)も、母親もなくなり子供が父親と母親の両方の遺産を相続することです。これを念頭に置いて一番安くなるような方法を教えてくれます。 上記に関する手続きは自分たちだけでもできますが、税理士に依頼することで多くのメリットを得ることができるので基本的には税理士に依頼する方が多いです。

税理士に相続を依頼するデメリットは?

税理士に相続を依頼するデメリットは大きくわけると2つあります。 1、税理士への報酬が発生する。 相続税申告を税理士に依頼すると、税理士に対して報酬を支払う必要があります。報酬額は相続で受け取る財産額によって変動することが多く、財産額が多ければ多いほど支払う報酬金額は高くなります。 2、相続税に強くない税理士も一定数存在する。 相続に弱い税理士に依頼してしまうと財産評価や土地評価でミスが発生するリスクが高くなってしまうことがあります。これを防ぐためにも過去に相続税の案件を受けているか、その実績はどうかなどの調査をして税理士を決める必要があります。 デメリットをなくすために自身で相続税手続きを行おうとする方が一定数いらっしゃいますが、申告ミスなどのリスクが多数あることや手間と時間がかかるという別のデメリットが発生します。ですので相続税でお困りの方は税理士に相談することをお勧めします。相続に関する税理士費用は誰が払う?

税理士に相続税申告を依頼する場合、税理士報酬が発生します。 その際、「相続税の申告にかかる税理士費用は誰が払うべきなのか」と疑問に思う方が多くいます。 相続税申告の税理士費用を誰が払うという法律上の決まりはありません。そのため、税理士に依頼する前に誰が支払うべきか?をしっかりと話し合っておくのがよいでしょう。 複数の相続人で1つの申告書を作成した場合は、相続税の申告にかかる料金は、相続人の 人数に関わらず申告書1つ分の料金となります。しかし、相続人全員で分担して負担する場合、多くの税理士法人では1人がまとめて払う必要があるため、代表者が各相続人の費用をまとめて支払うこととなります。東京都の相続の実態

東京都の令和3年の遺産分割事件数

遺産分割事件というのは相続人同士で遺産分割の話し合いを行ったが意見が対立してしまい、解決することができず家庭裁判所に申し立てられた事件を指します。東京都における令和3年度の遺産分割事件の申し立ては1585件でした。令和2年の1334件と比べると251件増加しました。令和3年の遺産分割事件の全国平均は240件でしたので、東京都での遺産における揉め事の発生傾向は多いことがわかります。基本的に遺産分割事件は裁判所の判断を仰ぎ問題解決を目指すのですが、「遺産分割協議書」の作成や弁護士などの相続トラブル解決の専門家を交えた話合いで解決する可能性もあります。東京都の家庭裁判所における令和3年遺言書の検認件数は?

遺言書を保管しているまたは発見した相続人は、遺言者が亡くなったあと速やかに遺言書の検認請求を家庭裁判所で行う必要があります。令和3年の東京都での遺言書検認請求(家庭裁判所)の件数は3240件でした。 しかし、この遺言書検認請求の数と127649件という令和3年度の東京都での死亡者数を比べると、遺言書制度を知っていても、実際に遺言書を作成する人がとても少ないことがわかります。遺言書は相続トラブルの発生を防ぐための1つの生前対策ですので問題が起こる可能性がある場合や相続問題が不安な方は遺言書作成をおすすめします。 参照データ:裁判所『令和3年 司法統計年報』,裁判所『令和2年 司法統計年報』相続を無料で相談できるところはある??

いきなりお金を払って依頼をすることに抵抗を感じている方には、以下にまとめた無料相談ができる場所で自分がいまどういった状況に置かれているか?を法的な観点からアドバイスしてもらうといいでしょう。■法テラス 法テラスでは弁護士・司法書士等による口頭での法的助言とし、一回の相談時間は30分程度を目安として無料相談に乗ってくれる制度があります。相談の結果、依頼したい場合は次のステップに進むことができ、相談だけで終わっても、もちろん問題ありません。 ただし、相談するには一定の条件(収入等が一定以下である)があります。 法テラス・無料相談サポート

■区役所・市役所などの法律相談所 対応は自治体によって異なりますが、30分程度の無料相談ができるところが多いです。時間や曜日が決まっているところが多く、予約か先着かは自治体によって大きく異なります。一度ご自身のお住まいの自治体の対応を確認してみることをお勧めします。

■士業事務所の無料相談を利用してみる 事務所によっては初回の相談を無料でしてくれる事務所が多数あります。直接事務所にいくことが難しくてもオンラインでの対応などをしている事務所も多数あります。 経験値豊富な先生が在籍している事務所も多数あり、安心して相談することができます。

税理士を選ぶ時のポイントは?

相続に強い税理士を選ぶポイントは大きくわけて5つあります。■ポイント1. 過去の実績を調べる その税理士の過去の実績を調べることで相続に関する依頼でどのような功績を残しているかを確認することができます。その事務所のホームページに実績が掲載されていることが多いです。特に財産の評価をどのぐらい下げることができているのかを確認するといいでしょう。財産の評価を下げる=節税につながるので税理士の技量を図ることのできる要素の一つです。

■ポイント2. 税制度を利用した節税を提案しているか 相続税には様々な控除制度が存在するためそれらをうまく活用することで節税が可能です。その税理士から制度を利用した節税提案がされるかどうかは一つの判断基準となります。

■ポイント3.2次相続を見据えた提案がされるかどうか 相続税のシュミレーションを行う際に二次相続を考慮しなければ、結果的に相続税が増えてしまうことがあります。ですので孫の代まで考えた相続の計画を相談の中で作る必要があります。

■ポイント4. 税務調査対策ができているか 相続税申告でどの部分を税務署から指摘されるのかを知っている税理士であれば申告時に対策が可能です。また税務調査が入ってしまった場合でも依頼者の立場で対応してくれるかどうかも大切です。他にも書面添付制度に対応できるかどうかも確認するといいでしょう。

■ポイント5.適切な費用かどうか 費用の計算は事務所によって異なりますが、一般的に財産額の0.5%〜1%とされています。中には格安の費用をうたう事務所もあります。しかし、格安の事務所では相続が専門でないことが多かったり、節税効果を踏まえたうえでの支出と比べると単に安い事務所を選ぶことが正解ではない場合があります。 事務所で詳しく相談し、得られるメリットとその費用で納得できるかどうかが大切です。

東京都の相続に関連する公的機関の情報

税務署に関連した相続情報

税務署では相続税の申請や納税を行うことになります。相続税申請書の受け取りと記入後の提出は税務署の窓口へ行くのが一般的です。他にも相続税について分からないことがあれば税務署内にある相談窓口や電話での無料相談が可能です。相続税申告後、その申告にミスがないかの確認も税務署が行います。もしミスが発覚すれば税務署からペナルティとして課税されることがあるので税務署での相続手続きは慎重に進めていく必要があります。

麻布税務署:〒106-8630港区西麻布3丁目3番5号,新宿税務署:〒169-8561東京都新宿区北新宿1丁目19番3号,本郷税務署:〒113-8459文京区西片2丁目16番27号,浅草税務署:〒111-8602台東区蔵前2丁目8番12号,本所税務署:〒130-8686墨田区業平1丁目7番2号市役所に関連した相続情報

市役所では相続手続きの必要書類である戸籍謄本類(戸籍謄本、除籍謄本、改製原戸籍謄本)、印鑑登録証明書、住民票の写しを取得することができます。これらの書類は窓口で申請することも可能ですが、市役所によっては郵送申請やコンビニでの取得、マイナンバーカードなどを利用して交付申請できる場合があります。細かい書類の取得方法については各市役所のホームページなどで確認するようにしましょう。また市役所では法律に関する相談窓口を設けていることが多いので相続相談するために市役所の相談窓口を利用することもできます。

東京都庁:〒163-8001 東京都新宿区西新宿2-8-1区役所に関連した相続情報

区役所では相続手続きの必要書類である戸籍謄本類(戸籍謄本、除籍謄本、改製原戸籍謄本)、印鑑登録証明書、住民票の写しを取得することができます。これらの書類は窓口で申請することも可能ですが、区役所によっては郵送申請やコンビニでの取得、マイナンバーカードなどを利用して交付申請できる場合があります。細かい書類の取得方法については各区役所のホームページなどで確認するようにしましょう。また区役所では法律に関する相談窓口を設けていることが多いので相続相談するために区役所の相談窓口を利用することもできます。

港区役所:〒105-8511 東京都港区芝公園1丁目5番25号,新宿区役所:〒160-8484 東京都新宿区歌舞伎町1-4-1,文京区役所:〒112-8555東京都文京区春日1-16-21,台東区役所:〒110-8615東京都台東区東上野4丁目5番6号,墨田区役所:〒130-8640東京都墨田区吾妻橋一丁目23番20号都道府県税事務所に関連した相続情報

都道府県税事務所とは税務署とは異なり、都道府県で発生する税金を管理している役場です。被相続人が亡くなった後、相続人は税事務所に相続人代表者指定届を提出することがあります。これは被相続人が所有していた不動産にかかる固定資産税や都市計画税の通知を複数いる相続人の内だれが受け取るかを指定するものです。この書類は提出が義務づけられてはいませんが、法定相続人全員に納税通知が届くのを防ぎたいのであれば提出しましょう。税事務所では地方税に関する相談が可能なので分からないことがあれば気軽に相談しましょう。

港都税事務所:〒106-8560 港区麻布台3-5-6,新宿都税事務所:〒160-8304 新宿区西新宿7-5-8,文京都税事務所:〒112-8550 文京区春日1-16-21 文京シビックセンター内,台東都税事務所:〒111-8606 台東区雷門1-6-1,墨田都税事務所:〒130-8608 墨田区業平1-7-4

船井総合研究所は、相続分野において700事務所にものぼる全国の弁護士・税理士・司法書士といった士業事務所のコンサルティングを行っており、その長年のノウハウをもとに「つぐなび」を2020年に開設いたしました。

現在、全国的に高齢人口の急速な増加を続けており、総人口は減少していく一方で、高齢者人口は2040年まで増え続けると予測されています。それに伴い、相続財産をめぐるトラブルも増加、複雑化していることが喫緊の課題となっており、さらに、問題を未然に防ぐための遺言や民事信託などの生前対策のニーズも年々高まっています。

「つぐなび」では、相続でお困りの皆様が、相続の”プロ”である専門家と一緒に相続の課題解決をしていけるようサポートいたします。

・本記事は一般的な情報のみを掲載するものであり、法務助言・税務助言を目的とするものではなく、個別具体的な案件については弁護士、税理士、司法書士等の専門家にご相談し、助言を求めていただく必要がございます。

・本記事は、本記事執筆時点における法令(別段の言及がある場合を除き日本国におけるものをいいます)を前提として記載するものあり、本記事執筆後の改正等を反映するものではありません。

・本記事を含むコンテンツ(情報、資料、画像、レイアウト、デザイン等)の著作権は、本サイトの運営者、監修者又は執筆者に帰属します。法令で認められた場合を除き、本サイトの運営者に無断で複製、転用、販売、放送、公衆送信、翻訳、貸与等の二次利用はできません。

・本記事の正確性・妥当性等については注意を払っておりますが、その保証をするものではなく、本記事の情報の利用によって利用者等に何等かの損害が発生したとしても、かかる損害について一切の責任を負うことはできません。

・本サイトの運営者は、本記事の執筆者、監修者のご紹介、斡旋等は行いません。

・情報収集モジュール等に関する通知・公表

当社は、本サービスの提供にあたり、利用者の端末に保存された情報を外部サーバーに送信するクッキー、コード、又はプログラム等(以下総称して「情報収集モジュール等」といいます。)を利用します。

当社が利用する情報収集モジュール等の詳細は、以下の通りです。

【情報収集モジュール等の名称】

TETORI

【送信される情報の内容】

https://adm.tetori.link/manual/view/realtime_user

【情報送信先となる者の名称】

グルービーモバイル株式会社

【当社の情報の利用目的】

サイト分析

【送信先での情報の利用目的】

https://www.groovy-m.com/privacy

…閉じる