-

トップ

-

選ばれる理由

-

料金

-

解決事例6

-

お客様の声口コミ3

選ばれる理由

-

不動産の数による料金設定、シンプルな商品設計で低料金化

「税理士の報酬体系はわかりづらい…」「相続にかかる手続きは、できる限り自分でやってコストを抑えたい…」というお声をよくいただきます。 橋脇誠税理士事務所では、そ…

続きを見る> -

開業25年!地元で相続に特化した実績による安心サポート

橋脇誠税理士事務所は、博多で開業して25年の実績があり、多くの相続税に関するご相談をお受けしております。おかげさまで、福岡にお住いの方を中心に多くの皆様にサービ…

続きを見る> -

二次相続をも見越した節税対策をご提案

橋脇誠税理士事務所は、福岡の方の相続税申告、相続税額シミュレーション、二次相続を踏まえた遺産分割のご提案、相続税対策など、相続税に特化した税理士事務所です。 不…

続きを見る> -

初回無料相談は60分!個室で安心相談

橋脇誠税理士事務所では、およそ60分間の無料相談から専門家がしっかりとお客様のお話をお伺いさせていただきます。相続税、生前贈与、遺言書など相続に関するご相談なら…

続きを見る> -

事前の見積もりで明瞭な料金提示

橋脇誠税理士事務所では、ご相談者様にわかりやすいように、明瞭な料金体系をとっております。また、ご相談者様の現状を詳しくお伺いしたうえで、事前にお見積りを作成させ…

続きを見る> -

博多駅徒歩5分の好立地も魅力

橋脇誠税理士事務所は、博多駅から徒歩5分という、福岡市にお住まいの皆様、お勤めのお客様にとって、アクセスが便利な立地に位置しております。何かあれば直ぐに来ていた…

続きを見る>

-

電話で相談予約をするココを

タッチ - 電話で相談予約をする

- 電話番号を表示する

- 事務所につながります

まずは無料でご相談を!

解決事例

-

相続税申告

数年前に亡くなった親名義の土地がある場合の相続税申告

相談前

お母様が亡くなられたということで、相続税申告の可能性があるかも知れないということで、ご相談をいただきました。

相続人となる方はご相談者様のみという状況でしたが…続きを見る -

贈与税

外国人の贈与税の事例

相談前

韓国籍で日本に数年住んであるA氏からの相談

A氏はここ数年日本で生活しており、今後も日本を生活拠点にする予定です。

そのため自分が住むためのマン…続きを見る -

相続税申告

相続税納税資金の確保の事例

相談前

アパート3棟経営されているオーナーB様からのご相談

ご主人は亡くなっており、ご主人の財産を引き継ぎアパート経営を行っています。

お子さんたちへの今後の相続を…続きを見る

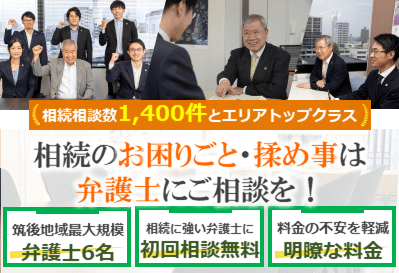

橋脇誠税理士事務所の事務所案内

橋脇誠税理士事務所は、相続税申告、相続税額シミュレーション、二次相続を踏まえた遺産分割のご提案、相続税対策など、相続税に特化した税理士事務所です。相続税に専門特化した事務所だからこそ、お客様から頂いた多数のご相談で蓄積した豊富な実績と経験を生かして、安心いただけるサービスをご提供いたします。

基本情報・地図

| 事務所名 | 橋脇誠税理士事務所 |

|---|---|

| 住所 |

812-0016 福岡県福岡市博多区博多駅南1-8-6 第5ガーデンビル5F |

| アクセス | 博多駅筑紫口徒歩5分 |

|---|---|

| 受付時間 | 平日9:00〜18:00(土日祝は応相談) |

| 対応地域 | 日本全国対応可能 |

代表紹介

橋脇誠

税理士

- 代表からの一言

- 平成27年から開始される相続税改正もあり、世間では、自分たちに関わる相続について不安視される方も増えておるかと存じます。そういったご不安を少しでも解消するため、生前の対策、相続発生後関わらず、初回無料にてご相談を承っております。どうぞお気軽にお問合せ下さい。

- 所属団体

- 九州北部税理士会

-

電話で相談予約をするココを

タッチ - 電話で相談予約をする

- 電話番号を表示する

- 事務所につながります

まずは無料でご相談を!

選ばれる理由

不動産の数による料金設定、シンプルな商品設計で低料金化

「税理士の報酬体系はわかりづらい…」「相続にかかる手続きは、できる限り自分でやってコストを抑えたい…」というお声をよくいただきます。

橋脇誠税理士事務所では、その様な声にお応えして、報酬は相続財産の数%ではなく不動産の数で税理士報酬がわかるように設定いたしました。「不動産0件プラン」「不動産1〜2件プラン」「不動産3~9件プラン」「不動産10件以上プラン」といったプランをご用意しております。

また、戸籍や各種証明書等は相続人ご本人に取得いただくことで、低額料金が実現できています。なお、必要な方のみ、オプションプランを用意しておりますので、サービスが必要かどうかをお客様に判断いただけます。基本商品はシンプルな商品設計とし、戸籍収集や預貯金の相続手続きなどをオプション化することで、不要な方までその分の料金を支払う必要がないよう配慮しています。

その他、非上場株式の銘柄の財産評価を行う「非上場株式の財産評価」、農地を相続した場合一定の要件のもとに相続税額が猶予される手続きを代行する「農地の納税猶予」、一括での納税が困難な場合に分割で納税する手続きを代行する「延納手続き」、納税を現金ではなく資産で納める場合の手続きを代行する「物納手続き」、被相続人の所得税について確定申告が必要な場合の手続きを代行する「準確定申告」などのオプションプランも用意しております。

開業25年!地元で相続に特化した実績による安心サポート

橋脇誠税理士事務所は、博多で開業して25年の実績があり、多くの相続税に関するご相談をお受けしております。おかげさまで、福岡にお住いの方を中心に多くの皆様にサービスを提供してまいりました。

相続税の申告書は他の税金の申告書とは比較にならないほど多くの添付資料が必要です。その添付資料の作成方法により、申告書の信頼性が左右されるのも事実であり、当然ながら申告書の作成には専門的知識が必要です。橋脇誠税理士事務所は、その実績に裏付けられた申告の質と、豊富な専門的知識を備えております。

また、橋脇誠税理士事務所はご相談者からの信頼を第一と考え、お客様個人にかかわる情報を正確かつ適切に取り扱うことを、重要な責務であると考えております。そのため、ご相談者様の個人情報に関わるプライバシーポリシーを制定し、個人情報の取り扱いの徹底を実践してまいります。

福岡の周辺地域にお住まいの方は、安心して、お気軽にご相談ください。

二次相続をも見越した節税対策をご提案

橋脇誠税理士事務所は、福岡の方の相続税申告、相続税額シミュレーション、二次相続を踏まえた遺産分割のご提案、相続税対策など、相続税に特化した税理士事務所です。

不動産の評価や遺産分割の仕方も考え方によって税額が大きく変わることがあります。橋脇誠税理士事務所では、ご相談者様の状況をヒアリングさせていただき、ご要望をご確認させていただいたうえで、必要な手続きや節税対策をご提案させていただきます。

相続税に専門特化した事務所だからこそ、お客様から頂いた多数のご相談で蓄積した豊富な実績と経験を生かして、安心いただけるサービスをご提供いたします。

初回無料相談は60分!個室で安心相談

橋脇誠税理士事務所では、およそ60分間の無料相談から専門家がしっかりとお客様のお話をお伺いさせていただきます。相続税、生前贈与、遺言書など相続に関するご相談ならどのような内容でもご相談を承っております。もちろん、相談内容に関しては、法的な見地からしっかりとお答えさせていただきます。相談スペースは個室ですし、ご相談内容は守秘義務により厳重に守られますので、ご安心してご相談ください。

ご勤務されていらっしゃる方、介護でお忙しい方など、なかなか相続の手続きに多く時間を使う事が出来ない方でも、相談者様になるべく負担にならない様な資料回収方法を提案させていただきます。

ご要望があれば、土・日・祝日・夜間の相続税相談も受け付けております。(要予約)

日中はお仕事の方、介護で忙しい方など、ご相談者のご都合に合わせてお時間を選んでいただけますので、お気軽にお伝えください。福岡市にお住まいの方でもご利用いただきやすいサービスをご用意しております。まずはフリーダイヤルにて、無料相談の予約をどうぞ。お待ちしております。

事前の見積もりで明瞭な料金提示

橋脇誠税理士事務所では、ご相談者様にわかりやすいように、明瞭な料金体系をとっております。また、ご相談者様の現状を詳しくお伺いしたうえで、事前にお見積りを作成させていただきますので、どうぞご安心ください。

相続手続きに関する書類作成から、裁判所に陳述する書類、法務局に提出する申請書類の作成サポートなどは、前もってサポート内容と料金の説明を丁寧にさせていただきます。

博多駅徒歩5分の好立地も魅力

橋脇誠税理士事務所は、博多駅から徒歩5分という、福岡市にお住まいの皆様、お勤めのお客様にとって、アクセスが便利な立地に位置しております。何かあれば直ぐに来ていただける立地は、相続手続きをスムーズに行うためにも重要な要素です。

通勤や帰宅の途中に立ち寄ったり、買い物のついでに足を伸ばしていただける立地となっておりますので、お気軽にお越しください。

-

電話で相談予約をするココを

タッチ - 電話で相談予約をする

- 電話番号を表示する

- 事務所につながります

まずは無料でご相談を!

対応業務・料金表

不動産0件プラン

サービスの概要

◆このプランをご利用いただける方

・相続する不動産が0件

・亡くなられて6カ月以内

・遺産総額が2億円以内

・相続人の間で、遺産分割において争いがない

◆料金に含まれるもの

・相続人の確認

・相続財産を評価する

・財産目録を作成する

・遺産分割協議のアドバイス及び作成

・相続税額の試算(特例・控除が利用可能かどうか等を判断します)

・相続税申告書の作成

・電話・メール・郵送での打合せも可能

料金

348,000円

※書画・骨董品等の別途鑑定が必要な場合は実費報酬が加算されます。

不動産1件プラン

サービスの概要

◆このプランをご利用いただける方

・相続する不動産が1件

・亡くなられて6カ月以内

・遺産総額が2億円以内

・相続人が1名まで

◆サポート内容

・相続人の確認

・相続財産を評価する

・財産目録を作成する

・二次相続のアドバイス

・相続税額の試算(特例・控除が利用可能かどうか等を判断します)

・相続税申告書の作成

・電話・メール・郵送での打合せも可能

料金

298,000円

※広大地等の別途測量・調査・鑑定が必要な場合は実費報酬が加算されます。

※書画・骨董品等の別途鑑定が必要な場合は実費報酬が加算されます。

不動産1〜2件プラン

サービスの概要

◆このプランをご利用いただける方

・相続する不動産が1〜2件

・亡くなられて6カ月以内

・遺産総額が2億円以内

・相続人の間で、遺産分割において争いがない

◆料金に含まれるもの

・相続人の確認

・相続財産を評価する(財産評価・・・不動産は1~2件まで)

・財産目録を作成する

・遺産分割協議のアドバイス及び作成

・相続税額の試算(特例・控除が利用可能かどうか等を判断します)

・相続税申告書の作成

・電話・メール・郵送での打合せも可能

料金

448,000円

※広大地等の別途測量・調査・鑑定が必要な場合は実費報酬が加算されます。

※書画・骨董品等の別途鑑定が必要な場合は実費報酬が加算されます。

不動産3〜9件プラン

サービスの概要

◆このプランをご利用いただける方

・相続する不動産が3〜9件

・亡くなられて6カ月以内

・遺産総額が2億円以内

・相続人の間で、遺産分割において争いがない

◆料金に含まれるもの

・相続人の確認

・相続財産を評価する(財産評価・・・不動産は3~9件まで)・財産目録を作成する

・遺産分割協議のアドバイス及び作成

・相続税額の試算(特例・控除が利用可能かどうか等を判断します)

・相続税申告書の作成・電話・メール・郵送での打合せも可能

料金

598,000円

※広大地等の別途測量・調査・鑑定が必要な場合は実費報酬が加算されます。

※書画・骨董品等の別途鑑定が必要な場合は実費報酬が加算されます。

不動産10件以上プラン

サービスの概要

◆このプランをご利用いただける方

・相続する不動産が10件以上

・亡くなられて6カ月以内

・遺産総額が2億円以内

・相続人の間で、遺産分割において争いがない

◆料金に含まれるもの

・相続人の確認

・相続財産を評価する(財産評価・・・不動産は10件以上)

・財産目録を作成する

・遺産分割協議のアドバイス及び作成

・相続税額の試算(特例・控除が利用可能かどうか等を判断します)

・相続税申告書の作成

・電話・メール・郵送での打合せも可能

料金

898,000円

※広大地等の別途測量・調査・鑑定が必要な場合は実費報酬が加算されます。

※書画・骨董品等の別途鑑定が必要な場合は実費報酬が加算されます。

-

電話で相談予約をするココを

タッチ - 電話で相談予約をする

- 電話番号を表示する

- 事務所につながります

まずは無料でご相談を!

お客様の声

-

相続税申告

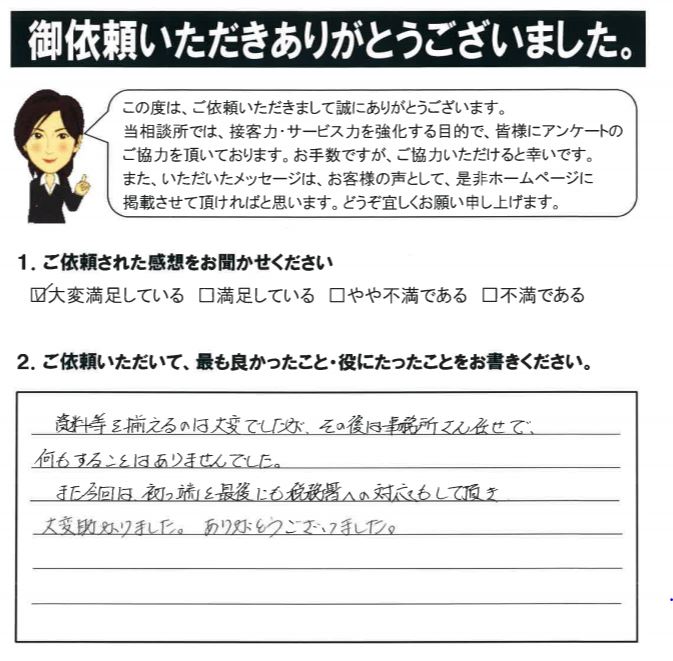

資料を揃えた後は事務所さん任せで何もすることはありませんでした

資料等をそろえるのは大変でしたが、その後は事務所さん任せで何もすることはありませんでした。 また今回は初っ端と最後にも税務署への対応もして頂き大変助かりました…続きを見る

-

相続税申告

資料を揃えた後は事務所さん任せで何もすることはありませんでした

資料等をそろえるのは大変でしたが、その後は事務所さん任せで何もすることはありませんでした。

また今回は初っ端と最後にも税務署への対応もして頂き大変助かりました。ありがとうございました。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- 事務所につながります

まずは無料でご相談を!

-

-

相続税申告

実際のお手続きやこちらの質問や要望にも迅速にていねいにご対応頂きました

相続税がかかることをネットで調べ、複雑な上、納税後数年してからの税務調査が怖いなと思ったことと、橋脇誠税理士事務所様がネットで見た時分かりやすい説明記載と相続…続きを見る

-

相続税申告

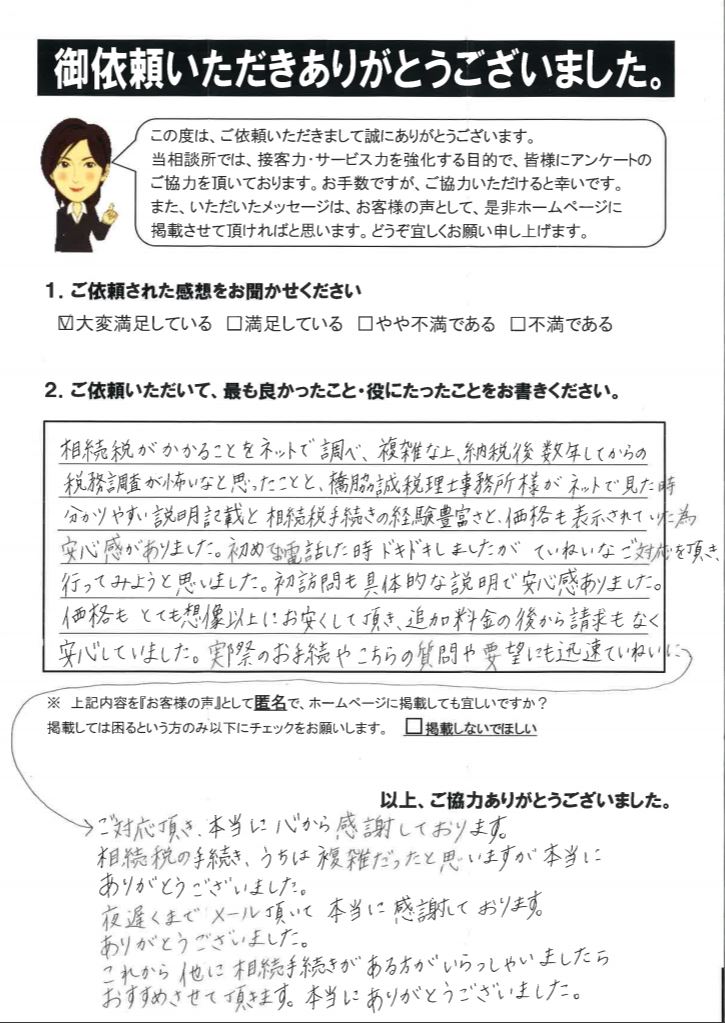

実際のお手続きやこちらの質問や要望にも迅速にていねいにご対応頂きました

相続税がかかることをネットで調べ、複雑な上、納税後数年してからの税務調査が怖いなと思ったことと、橋脇誠税理士事務所様がネットで見た時分かりやすい説明記載と相続税手続きの経験豊富さと、価格も表示されいた為安心感がありました。初めてお電話した時ドキドキしましたが、ていねいなご対応を頂き、行ってみようと思いました。初訪問も具体的な説明で安心感がありました。

価格もとても想像以上にお安くして頂き、追加料金の後から請求もなく安心していました。実際のお手続きやこちらの質問や要望にも迅速にていねいにご対応頂き、本当に心から感謝しております。

相続税の手続き、うちは複雑だったと思いますが本当にありがとうございました。

夜遅くまでメール頂いて本当に感謝しております。ありがとうございました。

これから他に相続手続きがある方がいらっしゃいましたらお勧めさせて頂きます。本当にありがとうございました。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- 事務所につながります

まずは無料でご相談を!

-

-

相続税申告

快く対応いただき感謝しております

昨年こちらの事務所に依頼をした理由は、まずHPを拝見した時、相続税に特化した印象を受け、いわゆる特化型の税理士事務所との印象を受けたからです。 実際にお会…続きを見る

-

相続税申告

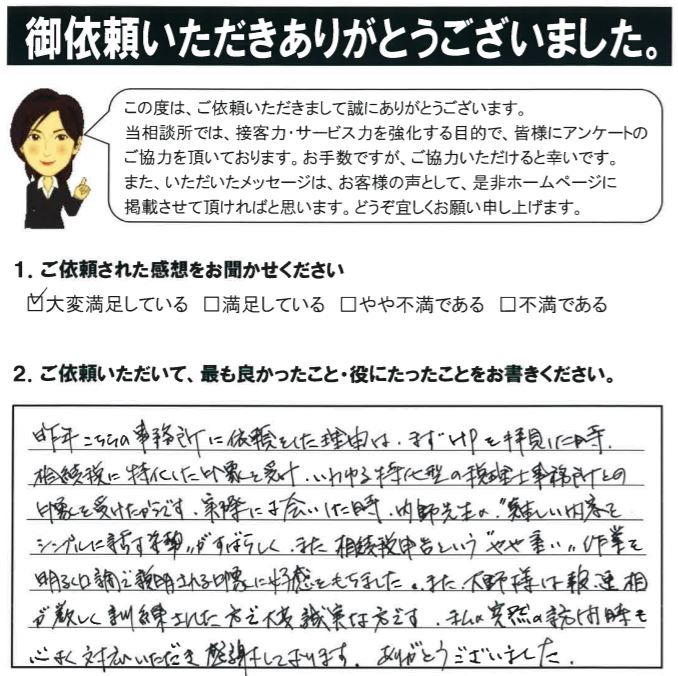

快く対応いただき感謝しております

昨年こちらの事務所に依頼をした理由は、まずHPを拝見した時、相続税に特化した印象を受け、いわゆる特化型の税理士事務所との印象を受けたからです。

実際にお会いした時、内野先生の”難しい内容をシンプルに話す姿勢”がすばらしく、また相続税申告という”やや重い”作業を明るい口調で説明される印象に好感を持ちました。

また、大野様は報連相が厳しく訓練された方で大変誠実な方です。私の突然の訪問時もこころよく対応いただき感謝しております。ありがとうございました。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- 事務所につながります

まずは無料でご相談を!

-

-

電話で相談予約をするココを

タッチ - 電話で相談予約をする

- 電話番号を表示する

- 事務所につながります

まずは無料でご相談を!

解決事例

-

相続税申告

数年前に亡くなった親名義の土地がある場合の相続税申告

相談前

お母様が亡くなられたということで、相続税申告の可能性があるかも知れないということで、ご相談をいただきました。

相続人となる方はご相談者様のみという状況でしたが…続きを見る-

相続税申告

数年前に亡くなった親名義の土地がある場合の相続税申告

相談前

お母様が亡くなられたということで、相続税申告の可能性があるかも知れないということで、ご相談をいただきました。

相続人となる方はご相談者様のみという状況でしたが、相続財産として預貯金の他に数年前に亡くなったお父様の名義となっている土地があり、この土地が相続財産として含まれるのかが心配で専門家への相談を希望されておりました。相談後

預貯金に関しては、お母様の名義となっている財産でしたが、お父様名義の土地については、そのままお父様名義のままとし、お母様の相続税申告の際には、預貯金のみを相続財産として、申告をする事を提案いたしました。

また相続人は、ご相談者様1名ですので、当事務所の料金における相続人1人プランでの提案をいたしました。

結果として、当事務所にご相談いただき、無事に相続税申告を終えることができました。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- 事務所につながります

まずは無料でご相談を!

-

-

贈与税

外国人の贈与税の事例

相談前

韓国籍で日本に数年住んであるA氏からの相談

A氏はここ数年日本で生活しており、今後も日本を生活拠点にする予定です。

そのため自分が住むためのマン…続きを見る-

贈与税

外国人の贈与税の事例

相談前

韓国籍で日本に数年住んであるA氏からの相談

A氏はここ数年日本で生活しており、今後も日本を生活拠点にする予定です。

そのため自分が住むためのマンションを購入することを検討しているのですが、

そのマンションの取得資金の一部2,000万円程度を韓国に住む母親から援助してもらうつもりで考えています。

贈与税はかかるのでしょうか?

またどのような手続きをすればよいのでしょうか??相談後

① A氏は贈与税の納税義務者となるのでしょうか?

日本国籍はないが日本国内に住所があるため、居住無制限納税義務者となり、贈与税が発生します。

② 贈与税を減らすポイント

A氏が自分で住むためのマンション購入資金であれば、「住宅資金贈与の特例」をつかうことができます。

住宅取得資金の非課税制度について

平成27年中 非課税枠1,000万円

「質の高い住宅の場合」1,500万円

27年中に2,000万円贈与してもらい、非課税枠1,000万円使い残り1,000万円を贈与とした場合、

以下の金額が課税されることになります。

(贈与額2,000万円-非課税枠1,000万円)=1,000万円

(1,000万円-110万円)×30%-90万円=贈与税117万円

通常は、非課税枠を超える1,000万円部分を母親の持分にすることによって、贈与税が発生しないようにするケースが多いのですが、今回は母親が遺産課税方式を採用している韓国国籍であり、その母親に相続が発生した場合そのマンション持ち分について韓国と日本での二重課税となる可能性が高いため、このような贈与税負担も不利ではないとの助言をしました。

なお「住宅資金贈与の特例」は、年により非課税枠が変わり、適用要件も変わりますので、注意が必要です。

ご不安な方は、お気軽に当事務所までご相談ください。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- 事務所につながります

まずは無料でご相談を!

-

-

相続税申告

相続税納税資金の確保の事例

相談前

アパート3棟経営されているオーナーB様からのご相談

ご主人は亡くなっており、ご主人の財産を引き継ぎアパート経営を行っています。

お子さんたちへの今後の相続を…続きを見る-

相続税申告

相続税納税資金の確保の事例

相談前

アパート3棟経営されているオーナーB様からのご相談

ご主人は亡くなっており、ご主人の財産を引き継ぎアパート経営を行っています。

お子さんたちへの今後の相続を心配され、相続税の試算をしてほしいとの相談でした。相談後

現状の資産の状況

賃貸用アパート3棟、 自宅(土地、建物)、現預金500万円

借入金 3,500万円

相続税試算の結果、現在お子様へ相続した際の相続税額が約2,000万円となりました。

更に、今の状況では、相続が発生した際には、現預金500万しかないため納税資金が不足することが判明しました。

そのため、B様の今後10年間の財産・支出の推移をシミュレーションさせていただきました。

その結果、B様は、毎年不動産事業で税引き後1,000万円程度の所得があり、その中から借入金700万円を返済し残金300万円程度と年金で生活しており、年間100万円程度しか増やすことができていませんでした。

しかし、幸い借入金の完済まで5年程度でしたので、完済後は特別な支出がなければ、年間1,000万残っていくため、借入金完済後の資金の心配はいらないだろうと判断しました。

10年以内での相続の発生した場合の納税資金の確保を目的として、10年満期で比較的保険料の負担が少ない定期保険の加入をご提案させていただきました。事務所からのコメント

生命保険は節税目的だけではなく、納税資金の確保という観点からでも有効です。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- 事務所につながります

まずは無料でご相談を!

-

-

遺言作成

遺言書作成の事例

相談前

A氏は再婚しており、妻とその連れ子である娘Bがいます。

娘Bとは養子縁組もしているが、A氏には前妻との間にCとDの2名の子がいるという状態です。

先…続きを見る-

遺言作成

遺言書作成の事例

相談前

A氏は再婚しており、妻とその連れ子である娘Bがいます。

娘Bとは養子縁組もしているが、A氏には前妻との間にCとDの2名の子がいるという状態です。

先日A氏は病に倒れてしまい、

余命が少ないことを知ることとなったが、妻が病弱で看病も必要なことから、自宅を娘であるBに残したいと思っています。

今回、その想いを実現するために遺言書作成を検討され、相談に来られました。相談後

相続財産は基本的に自宅のみであったため、相続税の心配はないと判断しました。

しかし、前妻との間にできた子二人にも相続権があるため、A氏の意向を確実にするためには、遺言を残すことが最善の策であるとアドバイスをいたしました。

しかしながらA氏の判断能力は十分な状態にあったが、字を書くことが困難な身体状況であったため、公正証書遺言書を作成することとしました。

時間的な猶予がないことから、公証人には早急に病床まで出張していただくとともに、遺言作成に必要な証人2名は職業上の守秘義務を有する当事務所の職員をたてることとして、無事に公正証書遺言書を作成することができた。

その後、間もなくA氏は他界されましたが、A氏の意向通り相続手続きが完了されました。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- 事務所につながります

まずは無料でご相談を!

-

-

相続手続き

自宅の評価額を226万円減らした事例

相談前

福岡市内在住 被相続人:ご主人 被相続人:奥様と子供2名

財産は自宅・預金・有価証券のみ

今回のポイントは、路線価がついていない私道の奥にある宅地の評…続きを見る-

相続手続き

自宅の評価額を226万円減らした事例

相談前

福岡市内在住 被相続人:ご主人 被相続人:奥様と子供2名

財産は自宅・預金・有価証券のみ

今回のポイントは、路線価がついていない私道の奥にある宅地の評価と私道の評価でした。相談後

このような私道にしか隣接してない宅地の評価方法は主に2種類あります。

1 税務署長に対して「特定路線価」の申請を行うことで、私道に路線価を付けてもらいその金額で評価額を計算する。

2 私道と自宅を含めて、不整形地補正を使い評価する方法(旗竿地評価)

「特定路線価」の申請を出して、私道に路線価をつけてもらう評価方法が一般的で簡単ではあるのですが、予想より高く評価されたとしても、設定して出てきた評価額は必ず使用しなくてはなりません。

そのため、特定路線価の申請をする前には、どのくらいの評価が出るか事前に調査をしておく必要があります。

特定路線価がどのくらいになるか予想する方法としては、各市町村には固定資産税路線価というものがあります。

それは、固定資産税評価額を算出するためのものですが、相続税を算出する路線価よりも細かく路線価を設定してあり、路線価のない道路でも固定資産税路線価なら設定されていることが多くあります。

今回のケースでも私道にしっかり固定資産税路線価がついていました。

それによって、特定路線価を申請した場合の大方の目安ができました。

正面道路の路線価 130,000円(1㎡当たり)

正面道路固定資産税路線価 104,600円(1㎡当たり)

私道の固定資産税路線価 71,170円(1㎡当たり)

特定路線価予想額 71,170円×130,000円÷104,600円=88,452円

計算で算出した金額より少し高めに見積もり特定路線価が90,000円くらいになることを想定し、通常の評価と特定路線価の評価を出した時の評価額でどちらが有利になるか判断しました。

結果、奥行長大補正を使った評価や不整形地補正を使った評価のどちら評価方法を使って計算しても、90,000円で計算した特定路線価を使用して評価したほうが、総額の評価額が低くなったため特定路線価の申請をおこないました。

申請の結果、税務署より郵送されてきた特定路線価は88,000円でした。

自宅の評価額として226万円下げることができました。

また、今回のケースでは、自宅と私道含めてが140㎡程度と比較的狭い面積であったため200万円程度の金額差しか生まれませんでしたが、面積が大きい自宅になればかなりの金額差になると思われます。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- 事務所につながります

まずは無料でご相談を!

-

-

相続税申告

生命保険の注意点での実例

相談前

福岡市内にお住いの方の相続税申告事例です。

相続人は夫と長男の計2名で、基礎控除は4,200万円ありました。

相続財産は預貯金と生命保険で、預貯金が基…続きを見る-

相続税申告

生命保険の注意点での実例

相談前

福岡市内にお住いの方の相続税申告事例です。

相続人は夫と長男の計2名で、基礎控除は4,200万円ありました。

相続財産は預貯金と生命保険で、預貯金が基礎控除額を超えていたため、税理士に相続税申告をご依頼されました。

今回、不動産や有価証券等の相続財産がなく、相続税の申告に関してはシンプルなものでありました。

しかし、生命保険金に関しては注意が必要でした。相談後

死亡保険金に関しては、保険料を負担した人(契約者)、保険金を受け取る人との関係により課税の対象が変わるので注意しなければなりません。

今回の申告では保険契約者が夫、被保険者が妻、保険金受取人が夫に該当し、相続税として課税されると思っていたものが実は所得税に課税されるケースでした。

前年に保険金を受け取っていたので、早急にご主人様の所得税確定申告を行いました。

相続財産が預貯金と生命保険金のみの場合は、ご自身で相続税申告を行うケースもあるようですが、生命保険に関しては今回のような事例等、様々な注意点があるため、専門家への相談をおすすめします。

また、保険料を負担者と受取人が誰になっているかを、今一度契約を確認されてみた方が良いでしょう。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- 事務所につながります

まずは無料でご相談を!

-

-

電話で相談予約をするココを

タッチ - 電話で相談予約をする

- 電話番号を表示する

- 事務所につながります

まずは無料でご相談を!

事務所からのコメント

ネットで調べられている方はご存知のことが多いかと思われますが、サイトによって色んな書き方をされていますので、悩まれることが多いかと思われます。

特に多く思われているのは、1/2は相続財産になるのではないかと考えられているケースですが、今回のケースでは相続財産として含まれないと考えられます。

ただ申告期限までに遺産分割協議をしていないからですので、自分がもらったという遺産分割協議をしないといけません。

今回のケースでは、あまり触れられていないことですが、相続財産は親の世代から代々受け継がれるものですので、今回亡くなられたお母様の前の相続に関しても基本的には相続税申告の対象となる可能性が高いです。

そう考えると相続財産からお父様にも相続税申告の必要があった可能性があります。特に3・4年前になってくると申告漏れの可能性がありますが、7・8年前であれば、税制改正前なので、控除内の可能性が高いです。

申告漏れとなった場合は、ペナルティが発生するので、申告漏れの可能性がないかはチェックが必要となりますので、もれなくチェックができる専門家への相談をおすすめいたします。