-

トップ

-

選ばれる理由

-

料金

-

解決事例20

-

お客様の声口コミ24

選ばれる理由

-

相続税申告が10.7万円~ 相続税に徹底特化した相続税専門事務所

税理士法人新潟会計アシストのページをご覧いただいている方の中には、「自分が相続税の対象か分からない」といった、まだ相続税について漠然とした不安を抱える方や、「相…

続きを見る> -

最短2週間で相続税申告が完了 圧倒的なスピード対応

相続税法の改正により、今までの約2倍に相続税の対象が増えました。自分が相続税の対象とは気づかずに相続税申告の期限(相続開始を知った日から10か月)が近づいてしま…

続きを見る> -

相続に強い税理士だからできる 「土地評価」「税務調査リスク減」

税理士法人新潟会計アシストは相続税申告や相続税額のシュミレーション、各種相続税対策など、相続税に徹底的に特化した税理士事務所です。単に相続税申告を専門的に行うだ…

続きを見る> -

相続手続きのことも全て当事務所にお任せください!

通常税理士事務所では戸籍収集や名義変更といった相続手続きは対応していないことが多いですが、当事務所では相続税申告だけでなく、相続手続き全般を1事務所でお任せいた…

続きを見る> -

初回無料相談は土日・夜間・オンラインでも対応可能

当事務所では、皆様にご納得いただき、安心してご依頼いただきたいという想いから、相続に関する初回無料相談を承っております。仕事の関係上、なかなか平日の昼間にお時間…

続きを見る> -

専門家の連携でワンストップ対応

相続の手続きは複雑かつ多岐にわたる為、税理士以外にも司法書士や弁護士などの専門家に相談が必要なこともあります。当事務所は、相続手続に特化した各分野のプロフェッシ…

続きを見る>

-

電話で相談予約をするココを

タッチ - 電話で相談予約をする

- 電話番号を表示する

-

Webで相談予約をするココを

タッチ

解決事例

-

相続税申告

農地の相続税評価

相談前

先祖代々農家をしております。農地を多数所有しておりますが、固定資産税の支払額は大きくいないので、評価も低いだろうと考えております。

しかし、近隣では多額の…続きを見る -

相続税申告

相続人に海外移住者がいた事例

相談前

相続人の中に転勤で海外に赴任している方がいたため、「印鑑証明書」の代わりになる「署名」(及び拇印)証明書」(以下「署名証明書」という)の交付を受ける必要がありま…続きを見る

-

遺産分割

遺言を書くタイミングを逸し、遺産分割でトラブルとなった事例

相談前

<一次相続でのトラブル>

遺産分割協議がうまくまとまりませんでした。その原因の一つが介護のことでした。

二女がしていた介護が、親族間の扶養義務程度のもの…続きを見る

税理士法人新潟会計アシストの事務所案内

新潟県新潟市にある相続に特化した税理士事務所。相続をはじめ遺言、遺産分割など、依頼者のあらゆる手続きについてヒアリングをすることで、必要な手続きの漏れや間違いを防いでいます。有資格者3名による充実した体制で、多数の相談を受けてきた豊富な実績と経験を活かし、相談者に最適な手続きを提案しています。

基本情報・地図

| 事務所名 | 税理士法人新潟会計アシスト |

|---|---|

| 住所 |

〒950-0932 新潟県新潟市中央区長潟894-1 |

| アクセス | JR新潟駅より車で10分 |

|---|---|

| 受付時間 | 9:00〜18:00 ※土・日・祝日、夜間も対応いたします(要予約) |

| 対応地域 | 新潟県 |

代表紹介

内山博之

税理士

- 代表からの一言

- 相続人間の無用な紛争を予防し、いわゆる「争続」とならぬよう、相続手続きを円満に滞りなく進めることを第一と考えております。また、お時間のない方のために、日曜祝日や、夜間でのご相談や、専門用語は極力使わず分かりやすく懇切丁寧な対応を心掛けております。ぜひ、お気軽に無料相談をご利用くださいませ。

- 趣味・好きなこと

- 飲み歩き、ドライブ、ツーリング

スタッフ紹介

行田政司

税理士

趣味・好きなこと

料理

-

電話で相談予約をするココを

タッチ - 電話で相談予約をする

- 電話番号を表示する

-

Webで相談予約をするココを

タッチ

選ばれる理由

相続税申告が10.7万円~ 相続税に徹底特化した相続税専門事務所

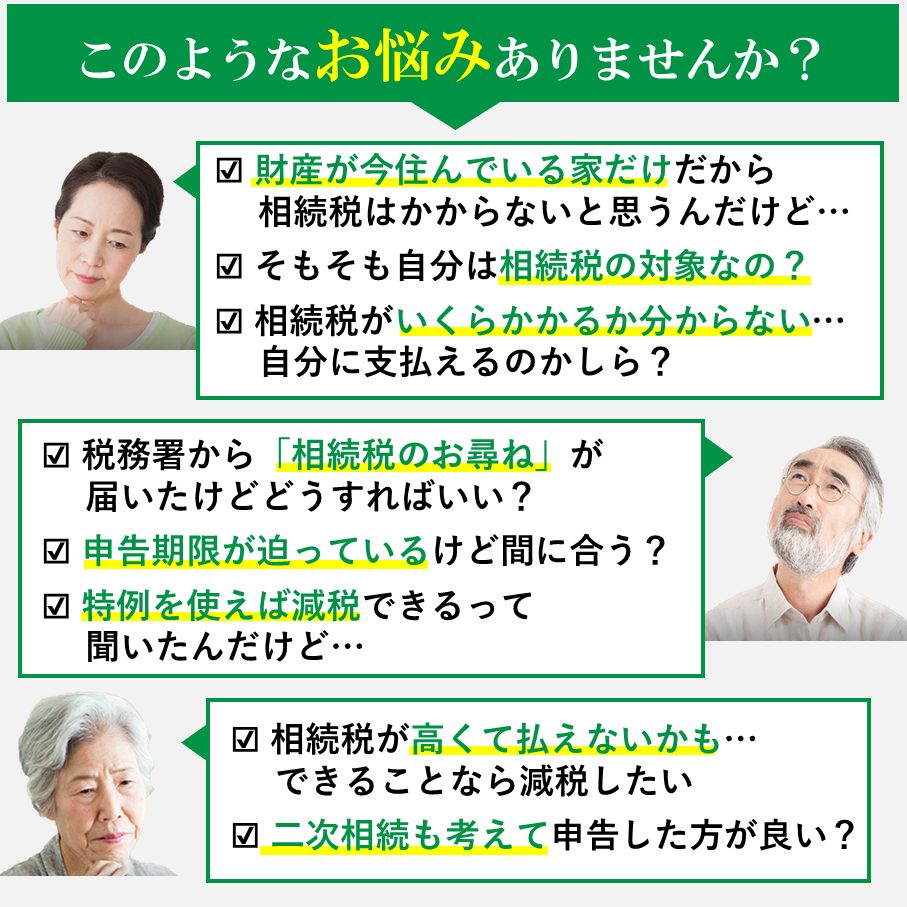

税理士法人新潟会計アシストのページをご覧いただいている方の中には、「自分が相続税の対象か分からない」といった、まだ相続税について漠然とした不安を抱える方や、「相続税がかかるけど、できたら節税したい」といった具体的な考えをお持ちの方など、様々な方がいらっしゃると思います。

インターネットには相続税に関する様々な情報がありますが、「具体的に自分の場合」を考えた時にこのようなお悩みはありませんでしょうか?

相続税申告と聞けば、「申告するだけでしょ?でも面倒だから税理士さんを探さないと…」と考える方がほとんどですが、どの税理士に依頼するかで、場合によっては数百万円単位で相続税額が変わる可能性があることをご存じの方は少ないです。実際に自分の場合だと「いくらかかるのか」「どのくらい節税できそうか」を知るだけでも、今後進めないといけない相続税申告が円滑に進めることができます・

相続税申告業務の実績豊富な当事務所に実際にご相談をいただくことで、このようなことが分かります。

税理士法人新潟会計アシストは地元新潟出身の税理士が相続業務に専門特化し、3名の国家資格者が在籍することで生前対策、相続手続き、相続税申告まで幅広い悩みを解決できる点が強みです。

相続税申告に関しては相続遺産額4000万円~1億円といった、相続税申告の対象者の方の中では比較的相続財産額が少ない方に向けて、必要な箇所を厳選した安価なプラン(最低報酬10万7,800円~)を提供しています。

相続税額の節税自体も考えたいが、まずは目先の依頼料金を抑えたいという方にはピッタリです。

最短2週間で相続税申告が完了 圧倒的なスピード対応

相続税法の改正により、今までの約2倍に相続税の対象が増えました。自分が相続税の対象とは気づかずに相続税申告の期限(相続開始を知った日から10か月)が近づいてしまう方も少なくありません。

一般的な税理士事務所だと相続税申告業務を請け負う数が少なく、受け入れの体制も整っていないため、申告までの期間がかかることが多いですが、当事務所に依頼いただいた場合の相続税申告の最短納期は2週間で完了させることができます。

税理士法人新潟会計アシストは相続手続きや相続税申告に専門特化した事務所として、独自の受け入れ態勢を整えています。そのため、他の一般的な税理士事務所と比較すると、圧倒的なスピード感での対応が可能になります。

相続に強い税理士だからできる 「土地評価」「税務調査リスク減」

税理士法人新潟会計アシストは相続税申告や相続税額のシュミレーション、各種相続税対策など、相続税に徹底的に特化した税理士事務所です。単に相続税申告を専門的に行うだけでなく、二次相続まで念頭に置いたご提案や、「余計な」お金を支払わなくても済むような各種相続税対策に徹底的に特化しています。

特に土地は評価額に影響を与えるグレーゾーンが多く、評価する税理士によって金額は変わってきます。相続税申告に強くない税理士や、土地評価に長けていない税理士に依頼してしまうと「余計な」税金を支払うことになってしまうというケースもあります。当事務所では土地評価に長けた税理士が相続税の減額要因をしっかり分析し、無駄のない適切な相続税申告を実施いたします。

また税理士法人新潟会計アシストは税務調査のリスク軽減にも強みを持ちます。相続税申告の手続き自体は税理士でなく個人でも行うことができますが、知識的に長けていない中で個人が行ったり、相続税に強くない税理士が相続税申告を行うとのちのち税務調査が入る可能性があります。相続税申告に特化した事務所だからこそ、税務調査が入りづらい相続税申告を行うことができます。

相続手続きのことも全て当事務所にお任せください!

通常税理士事務所では戸籍収集や名義変更といった相続手続きは対応していないことが多いですが、当事務所では相続税申告だけでなく、相続手続き全般を1事務所でお任せいただけることが特徴です。

税理士や司法書士などの専門家は、普段馴染みのない方がほとんどであると思われます。手続き費用の相場が分からないために、「高い報酬を取られてしまうのではないか」「相談しただけで費用を請求されるのではないか」など、数多くの不安があると思います。

税理士法人新潟会計アシストでは全てのお客様に正確な料金を理解してもらうため、サービス毎に明瞭な料金体系を設け、分かりやすい”料金表”を作成しております。相続における主な財産である不動産と預金の名義変更は107,800円からとリーズナブルに設定しており、お気軽にご利用いただけます。

また、ご相談いただいた際には、詳しいお見積もりも概算いたしますので、思っていた以上に費用がかかってしまうといったことはございません。どうぞ安心してご相談ください。

当事務所では相続税の専門税理士だからこそ、相続税申告書の作成に至る過程や詳細をまとめた書面を申告書に添付します。この書面添付制度を活用することで、税務署の意見が解消した場合には税務調査が省略される可能性があり、修正申告書を提出しても過少加算税が免除されるメリットがあります。

この書面添付制度の利用には手間がかかるだけでなく、記載内容に誤りがあった場合の責任が担当の税理士にかかるため、相続税申告の経験が乏しい税理士の場合は書面添付制度の利用を避ける傾向があります。当事務所ではオプションで書面添付制度もご用意させていただくことが可能ですので、政務調査リスクの軽減を考えられる方はぜひご活用下さい。

初回無料相談は土日・夜間・オンラインでも対応可能

当事務所では、皆様にご納得いただき、安心してご依頼いただきたいという想いから、相続に関する初回無料相談を承っております。仕事の関係上、なかなか平日の昼間にお時間をとることが難しい方につきましては、平日にご予約を頂ければ土・日・祝日、夜間も対応可能です。お気軽にご相談をお受けしております。

また新型コロナウイルス対策で外出を控えたい方に対して、電話もしくはテレビ電話での相続相談を受け付けています。テレビ電話の場合、専門家の顔が見れるだけでなく、ご提案資料も画面で共有することができ、対面と比べてそん色がありません。使用方法も非常に簡単です。もちろん電話のみでの相続相談も可能です。ご希望の方はまずはお電話ください!

専門家の連携でワンストップ対応

相続の手続きは複雑かつ多岐にわたる為、税理士以外にも司法書士や弁護士などの専門家に相談が必要なこともあります。当事務所は、相続手続に特化した各分野のプロフェッショナルと連携しており、スピーディーな相続をワンストップでサポートいたします。

相続後もしっかりサポート

当事務所は、相続税申告の最終報告は対面で行い、相続税申告後の税務上の注意点を説明します。当事務所にご依頼される相続税案件のほとんどは、生前対策が不十分です。今回の相続の反省点をお伝えし、今後の相続対策を実行し、または何に注意しなければならないのかを詳しく説明するなど、相続後のサポートも万全です。

-

電話で相談予約をするココを

タッチ - 電話で相談予約をする

- 電話番号を表示する

-

Webで相談予約をするココを

タッチ

対応業務・料金表

相続手続き丸ごとサポート

サービスの概要

相続人調査(戸籍収集)や遺産分割協議書の作成、預金口座や不動産の名義変更など、あらゆる相続手続をまとめて代行いたします。相続財産に不動産や預貯金等の複数の財産がある相続人の方にオススメのプランです。

料金

165,000円~

料金詳細

| 遺産総額 | 料金 |

|---|---|

| ~500万以下 | 165,000~220,000円 |

| 500万円超~3,000万円以下 | 価額の1.0%+165,000円 |

| 3,000万円超~5,000万円以下 | 価額の1.0%+165,000円 |

| 5,000万円超~7,000万円以下 | 価額の0.8%+275,000円 |

| 7,000万円超~8,000万円以下 | 価額の0.8%+275,000円 |

| 8,000万円超~9,000万円以下 | 価額の0.8%+275,000円 |

| 9,000万円超~1億円以下 | 価額の0.8%+275,000円 |

| 1億円超~1.5億円以下 | 価額の0.6%+495,000円 |

| 1.5億円超~2億円以下 | 価額の0.6%+495,000円 |

| 2億円超~3億円以下 | 価額の0.6%+495,000円 |

| 3億円超 | 価額の0.3%+1,485,000円 |

- 電話で相談予約をする

- 電話で相談予約をする

- 025-257-7333

- Webで相談予約をする

相続税申告サポ―ト

サービスの概要

当事務所では以下のサポートの合計が料金となる選択料金制を取っており、お客様のご要望やご予算に合わせた料金設定が可能となっております。

高い専門性が求められ、納税額に大きな影響を与える土地評価や事業評価、株価評価などの財産評価から、相続発生後でもできる節税手法を駆使して、少しでもお客様に有利な条件で相続税申告ができるようにサポートいたします。

分割が決まらない方、遺産分割案がまとまらないまま相続税申告をしなくてはならない方、相続にかかわる各種手続きがお済みでない方もサポートさせていただくことが可能です。

料金

107,800円~

※相続人が複数の場合(2名以上の場合)55,000円/1名追加毎

※市役所や法務局等にて、必要となる手数料や法定費用は、実費分をご負担願います。

※その他、特殊事情により調査・検討が必要で、通常よりも多くの作業が生じるような場合(過去に預金移動が多数ある場合の通帳調査、広大地評価、非上場株式の会社規模が大きい等)には、別途お見積りの上で報酬が必要となります。

料金詳細

| 遺産総額 | 料金 |

|---|---|

| ~500万以下 | 107,800円 |

| 500万円超~3,000万円以下 | 107,800円 |

| 3,000万円超~5,000万円以下 | 107,800円~198,000円 |

| 5,000万円超~7,000万円以下 | 198,000円~330,000円 |

| 7,000万円超~8,000万円以下 | 440,000円 |

| 8,000万円超~9,000万円以下 | 440,000円 |

| 9,000万円超~1億円以下 | 440,000円 |

| 1億円超~1.5億円以下 | 605,000円 |

| 1.5億円超~2億円以下 | 605,000円~770,000円 |

| 2億円超~3億円以下 | 相談の上、別途お見積もり |

| 3億円超 | 相談の上、別途お見積もり |

加算料金

| 遺産分割協議書の作成 | 66,000 |

| 土地(1利用区分につき(不整形地、広大地等、土地の形状等により別途評価が必要な場合は別途料金発生)) | 66,000 |

| 非上場株式(1社につき(評価対象会社の決算書、資料の内容をさらに調査する必要がある場合は別途料金発生)) | 132,000 |

| 上場株式(1社につき) | 3,300 |

| 預金口座チェック(1口座追加毎) | 5口座まで: 55,000円/1口座・6~10口座まで: 33,000円/1口座 |

| 贈与調査(資金移動調査) | 22,000 |

| 申告期限より3ヶ月以内のご依頼 | 申告サポート料金の総額 × 20% |

| 書面添付オプション | 110,000 |

| 農地の納税猶予 | 165,000~ |

| 税務調査対応 | 55,000~ |

- 電話で相談予約をする

- 電話で相談予約をする

- 025-257-7333

- Webで相談予約をする

-

電話で相談予約をするココを

タッチ - 電話で相談予約をする

- 電話番号を表示する

-

Webで相談予約をするココを

タッチ

お客様の声

-

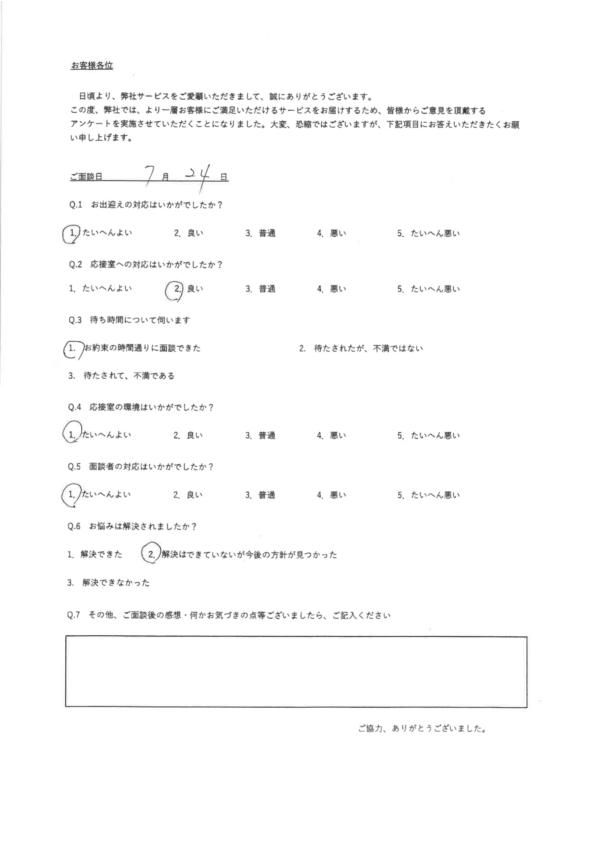

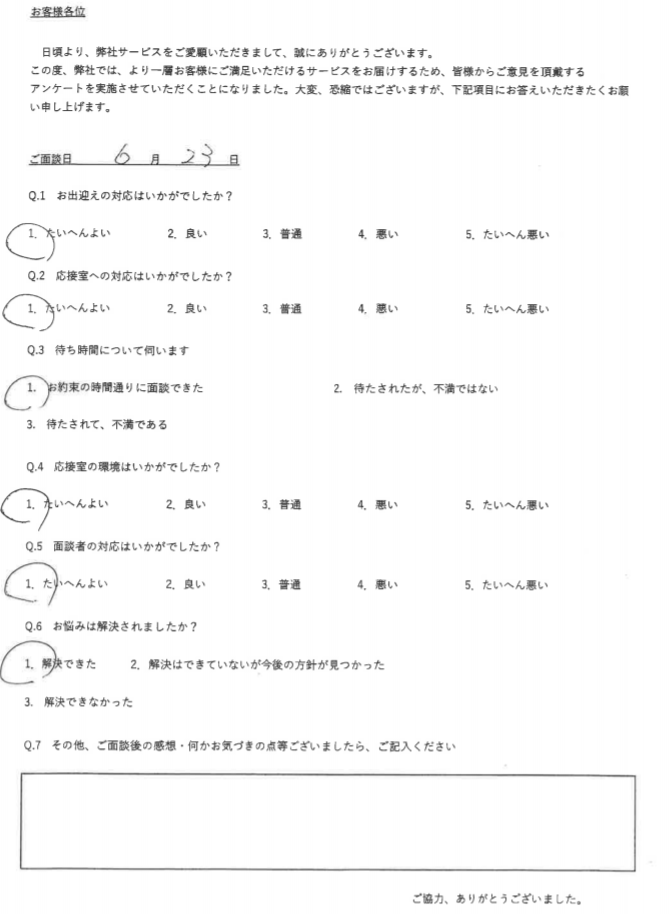

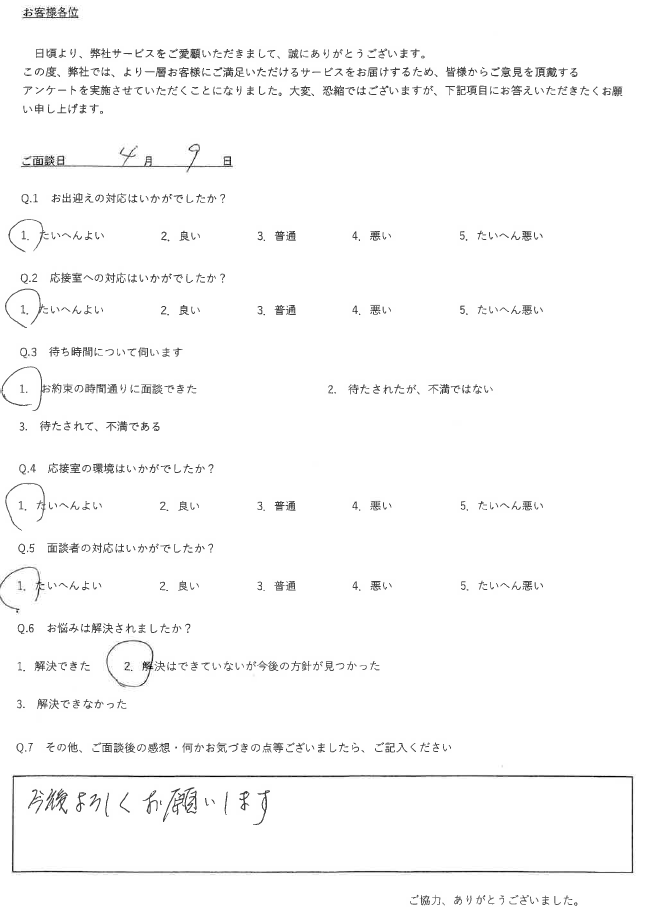

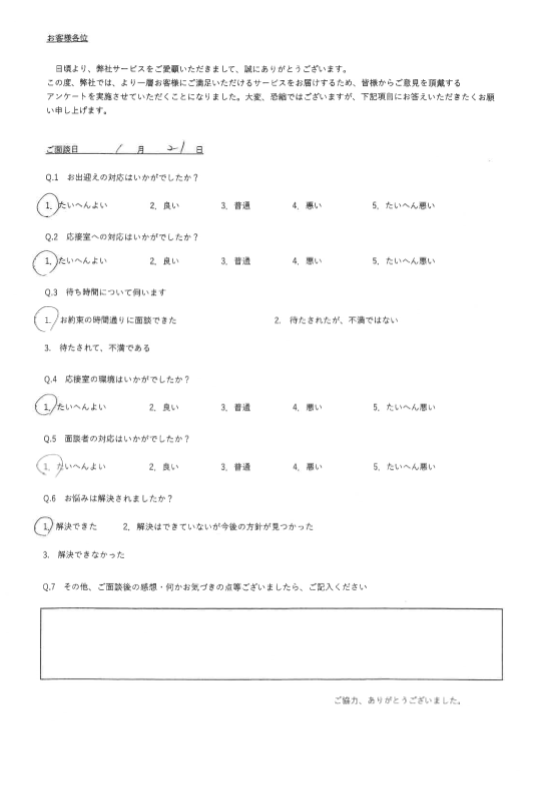

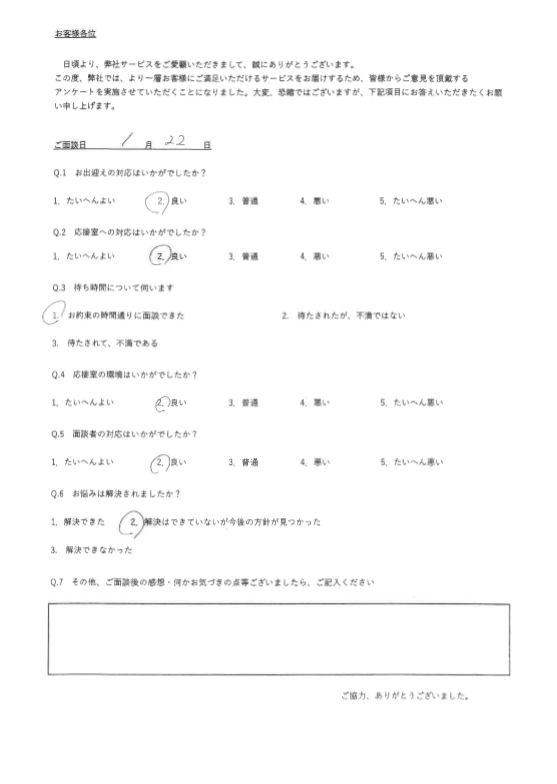

相続手続き

約束の時間通りに面談できた

お約束の時間通りに面談でき、解決はできていないが今後の方針が見つかった。…続きを見る

-

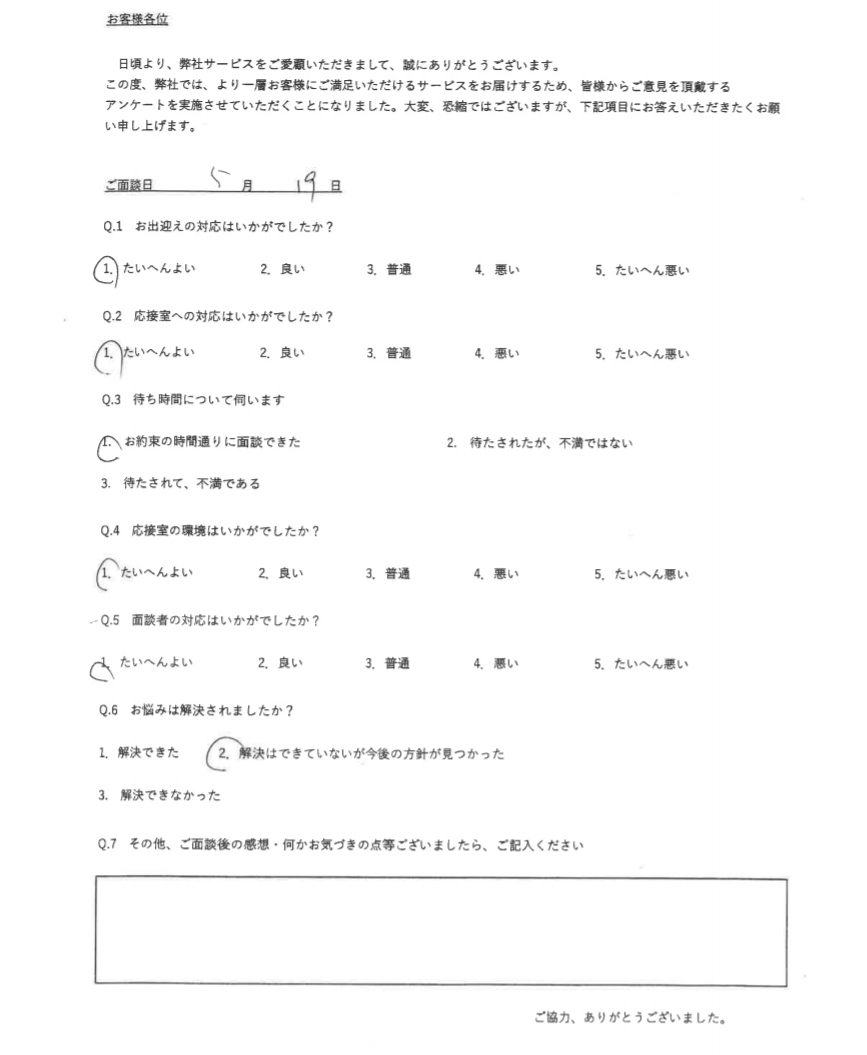

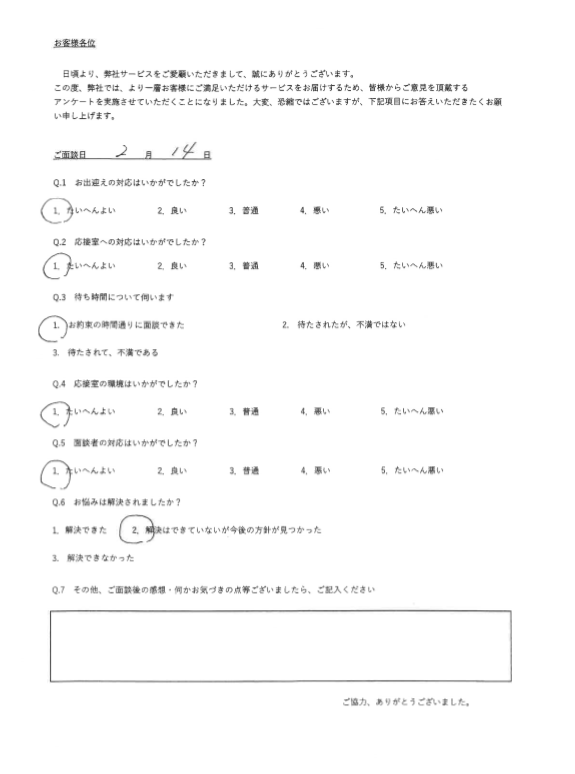

相続手続き

約束の時間通りに面談できた

お約束の時間通りに面談でき、解決はできていないが今後の方針が見つかった。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- Webで相談予約をする

-

-

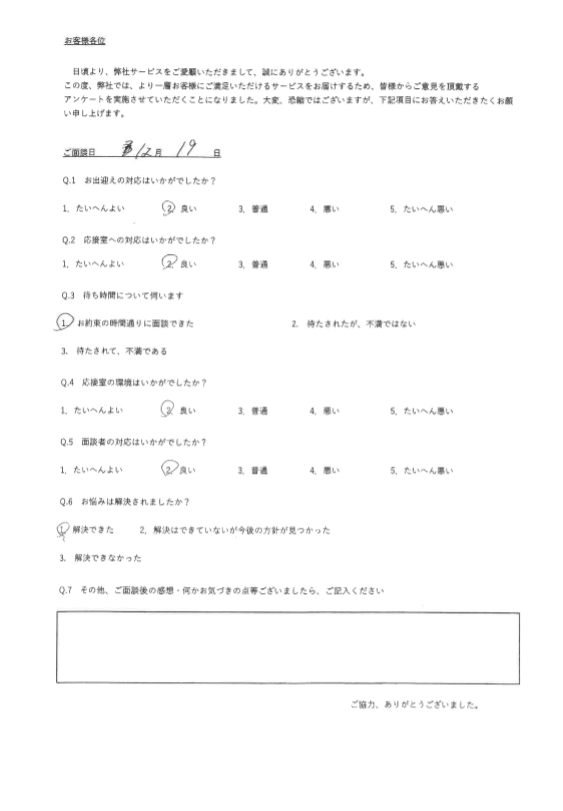

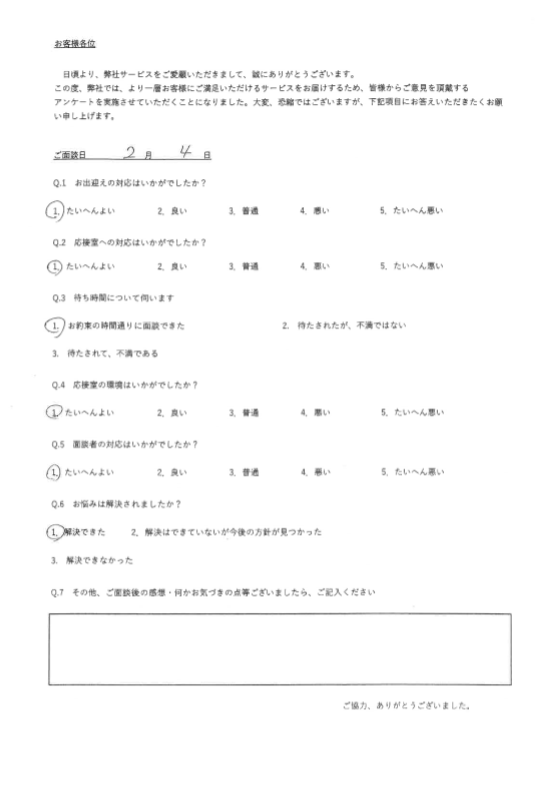

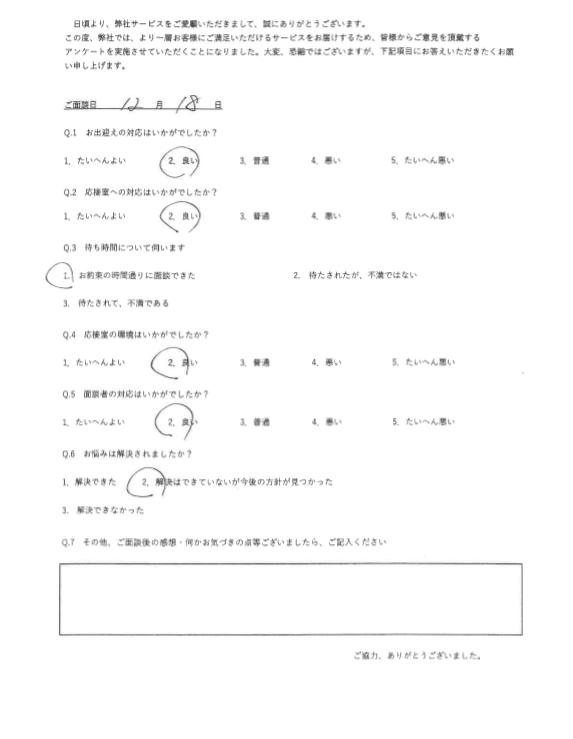

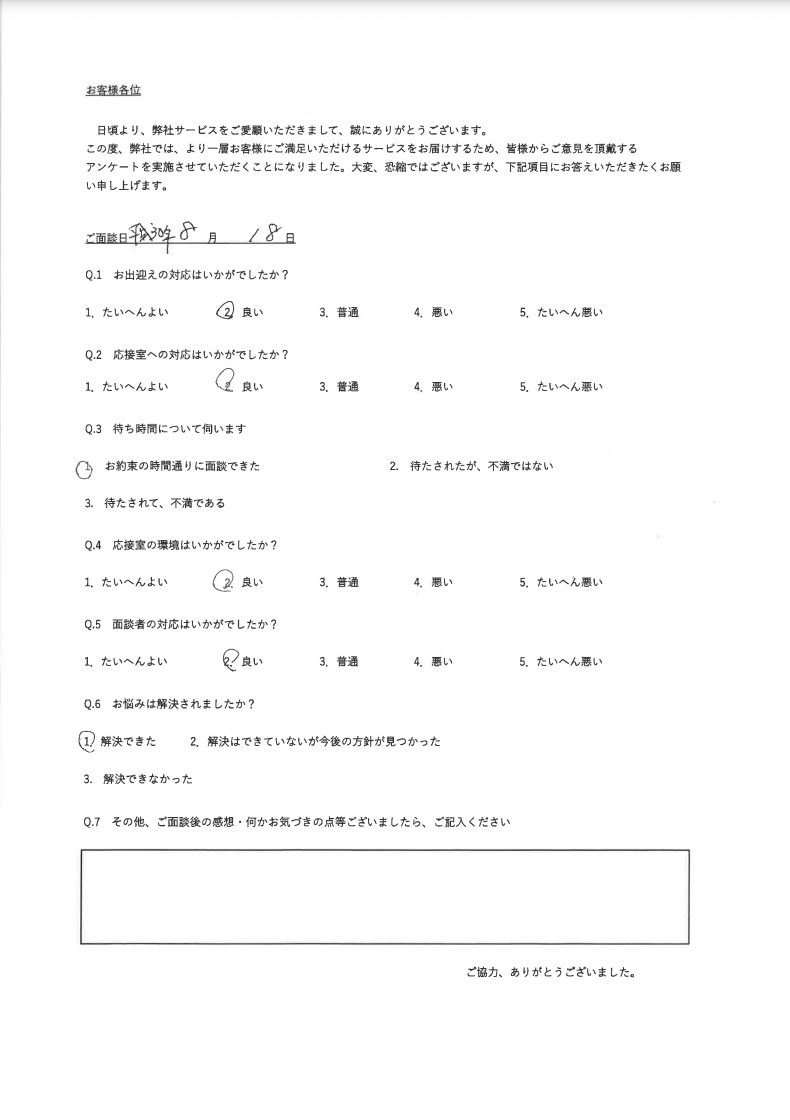

相続手続き

対応がたいへんよかった

お約束の時間通りに面談でき、解決できた。…続きを見る

-

相続手続き

対応がたいへんよかった

お約束の時間通りに面談でき、解決はできていないが今後の方針が見つかった。…続きを見る

-

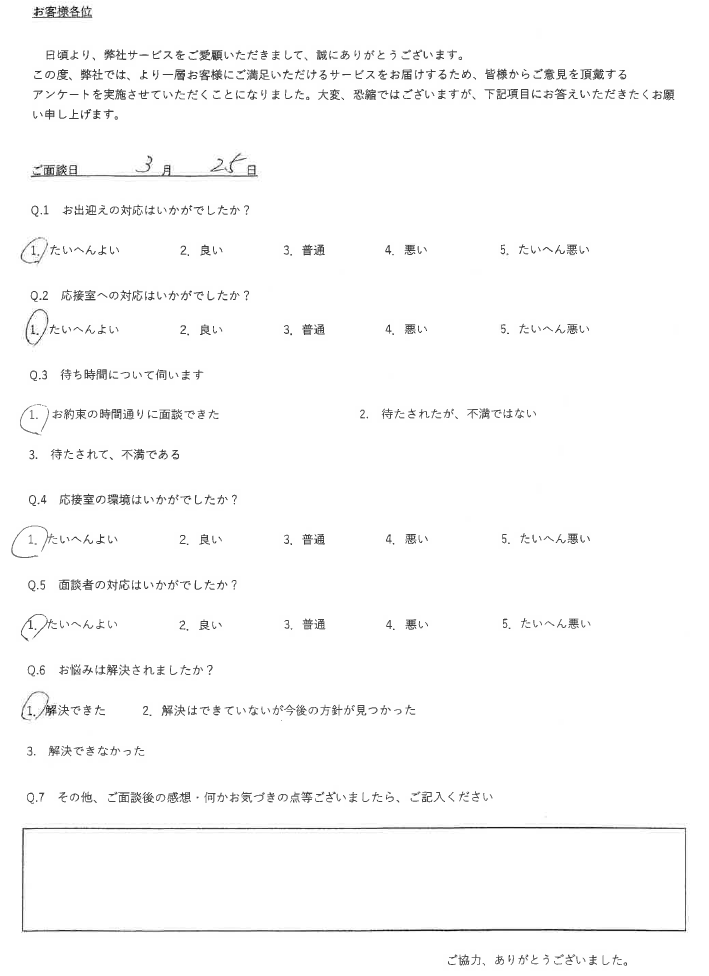

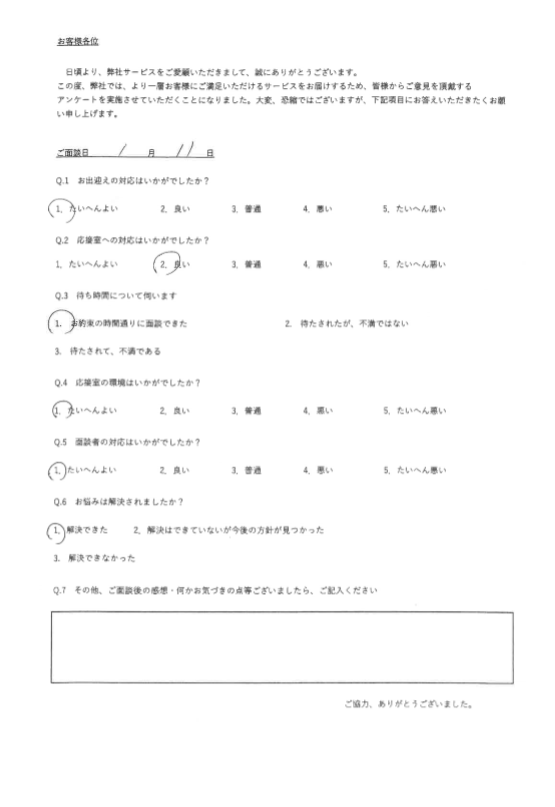

相続手続き

対応がたいへんよかった

お約束の時間通りに面談でき、解決できた。…続きを見る

-

相続手続き

対応がたいへんよかった

お約束の時間通りに面談でき、解決できた。…続きを見る

-

相続手続き

今後よろしくお願いします

お約束の時間通りに面談でき、解決はできていないが今後の方針が見つかった。…続きを見る

-

相続手続き

対応がたいへんよかった

お約束の時間通りに面談でき、解決はできていないが今後の方針が見つかった。…続きを見る

-

相続手続き

対応がたいへんよかった

お約束の時間通りに面談でき、解決はできていないが今後の方針が見つかった。…続きを見る

-

相続手続き

解決できた

対応がたいへんよかった。 お約束の時間通りに面談でき、解決できた。…続きを見る

-

相続手続き

対応がたいへんよかった

お約束の時間通りに面談でき、解決できた。…続きを見る

-

相続手続き

解決できた

お約束の時間通りに面談でき、解決できた。 対応がたいへんよかった。…続きを見る

-

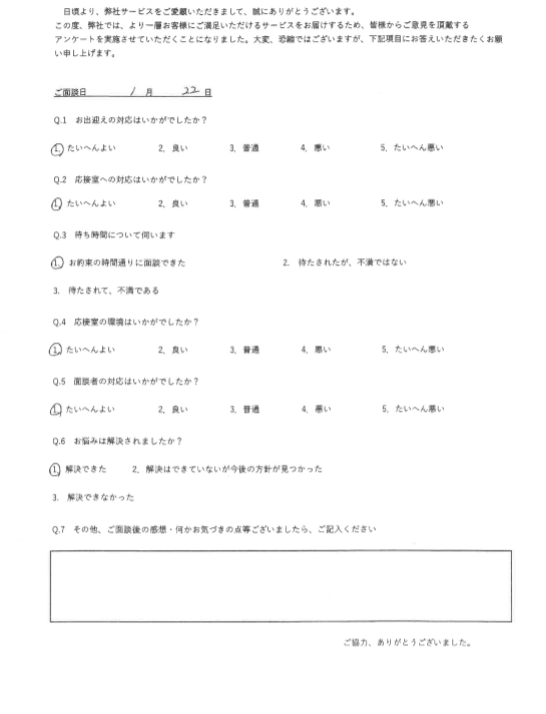

相続手続き

今後の方針が見つかった

お約束の時間通りに面談できた。 解決はできていないが今後の方針が見つかった。…続きを見る

-

相続手続き

今後の方針が見つかった

お約束の時間通りに面談できた。

解決はできていないが今後の方針が見つかった。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- Webで相談予約をする

-

-

相続手続き

解決できた

お約束の時間通りに面談でき、解決できた。…続きを見る

-

相続手続き

今後の方針が見つかった

お約束の時間通りに面談でき、解決はできていないが今後の方針が見つかった。…続きを見る

-

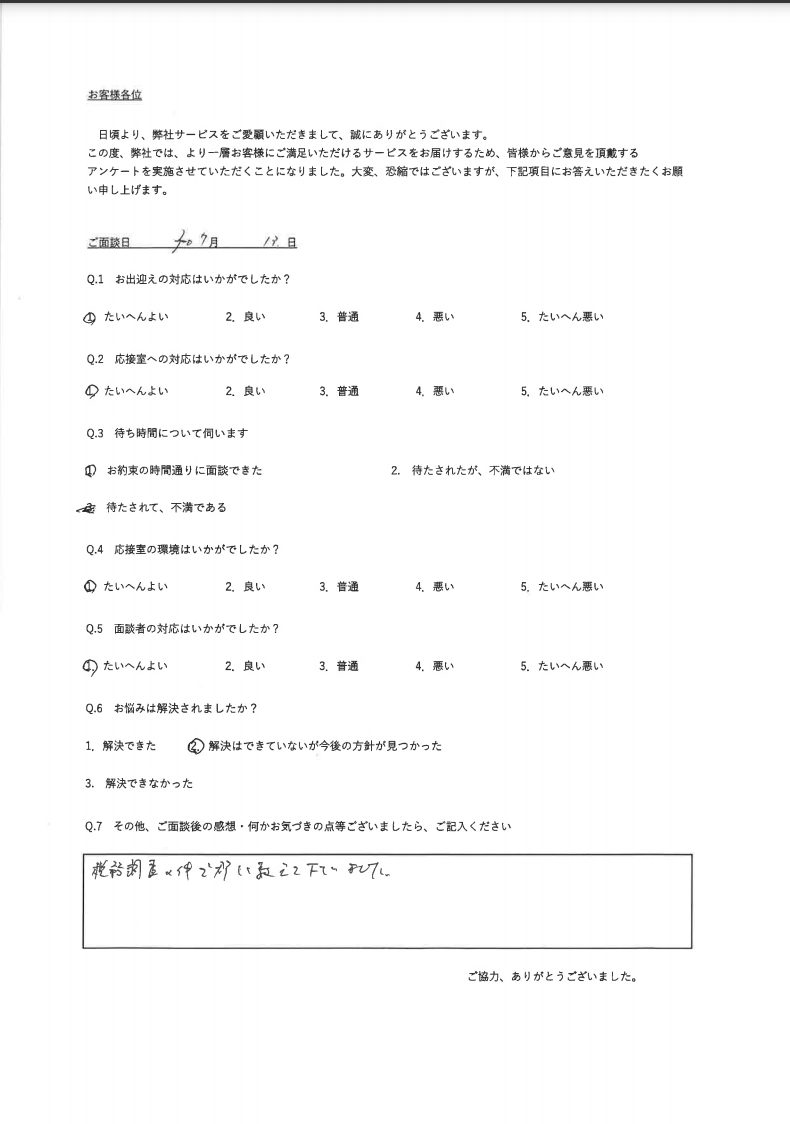

相続手続き

業務調査の件で詳しく教えてくださいました

解決はできていないが今後の方針が見つかった。 業務調査の件で詳しく教えてくださいました。…続きを見る

-

相続手続き

業務調査の件で詳しく教えてくださいました

解決はできていないが今後の方針が見つかった。

業務調査の件で詳しく教えてくださいました。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- Webで相談予約をする

-

-

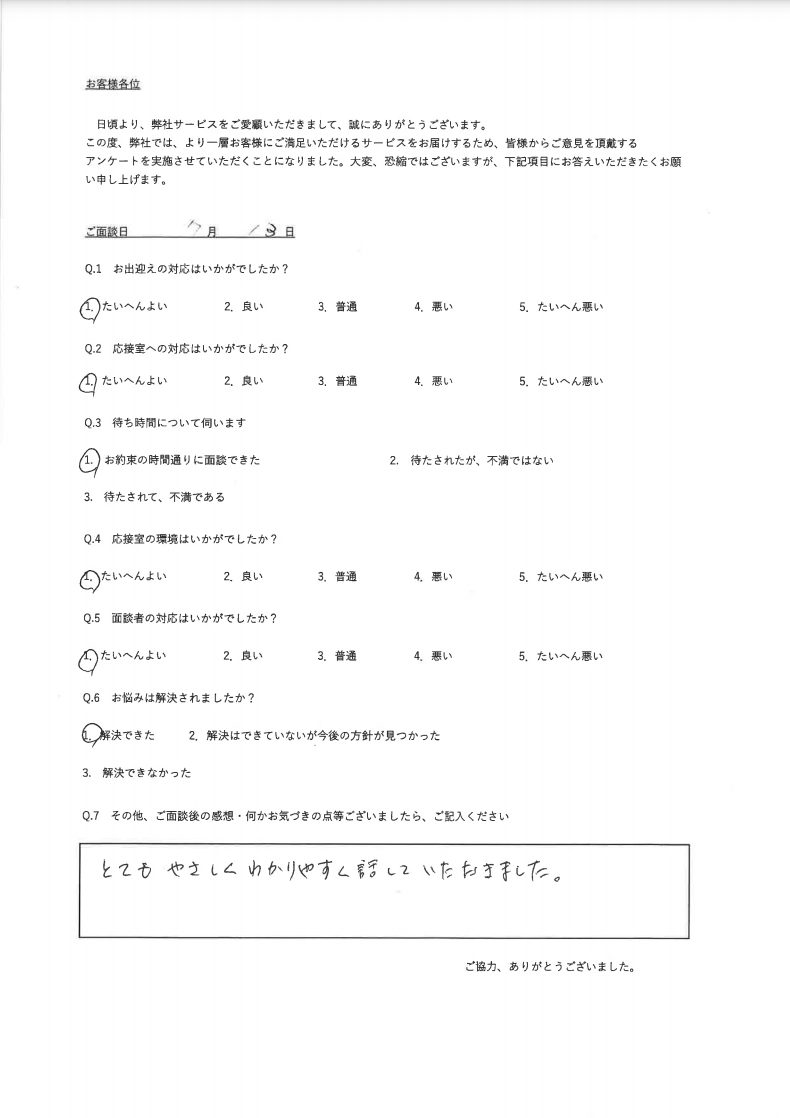

相続手続き

とてもやさしくわかりやすく話していただきました

お約束の時間通りに面談でき、解決できた。 とてもやさしくわかりやすく話していただきました。…続きを見る

-

相続手続き

とてもやさしくわかりやすく話していただきました

お約束の時間通りに面談でき、解決できた。

とてもやさしくわかりやすく話していただきました。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- Webで相談予約をする

-

-

相続手続き

満足しています

お約束の時間通りに面談でき、解決できた。…続きを見る

-

相続手続き

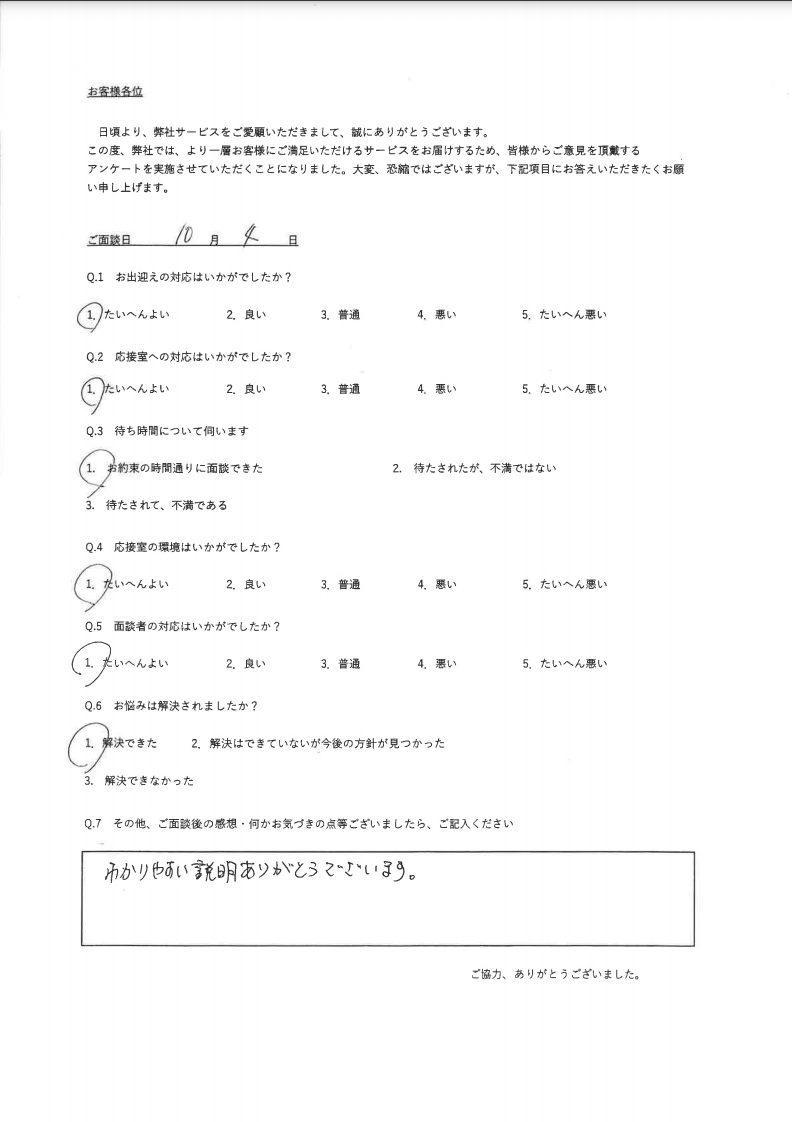

わかりやすい説明ありがとうございます

お約束の時間通りに面談でき、解決できた。 わかりやすい説明ありがとうございます。…続きを見る

-

相続手続き

わかりやすい説明ありがとうございます

お約束の時間通りに面談でき、解決できた。

わかりやすい説明ありがとうございます。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- Webで相談予約をする

-

-

相続手続き

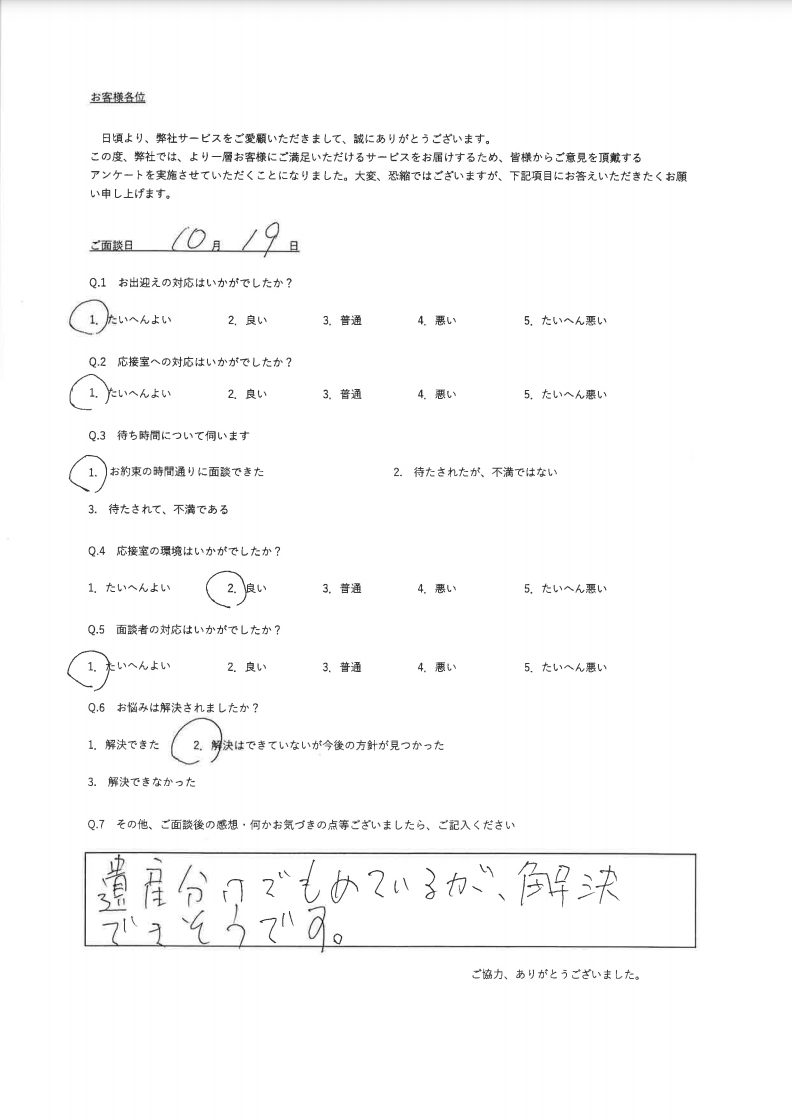

揉めているが、解決できそう

お約束の時間通りに面談でき、解決はできていないが今後の方針が見つかった。 遺産分けでもめているが、解決できそうです。…続きを見る

-

相続手続き

揉めているが、解決できそう

お約束の時間通りに面談でき、解決はできていないが今後の方針が見つかった。

遺産分けでもめているが、解決できそうです。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- Webで相談予約をする

-

-

相続手続き

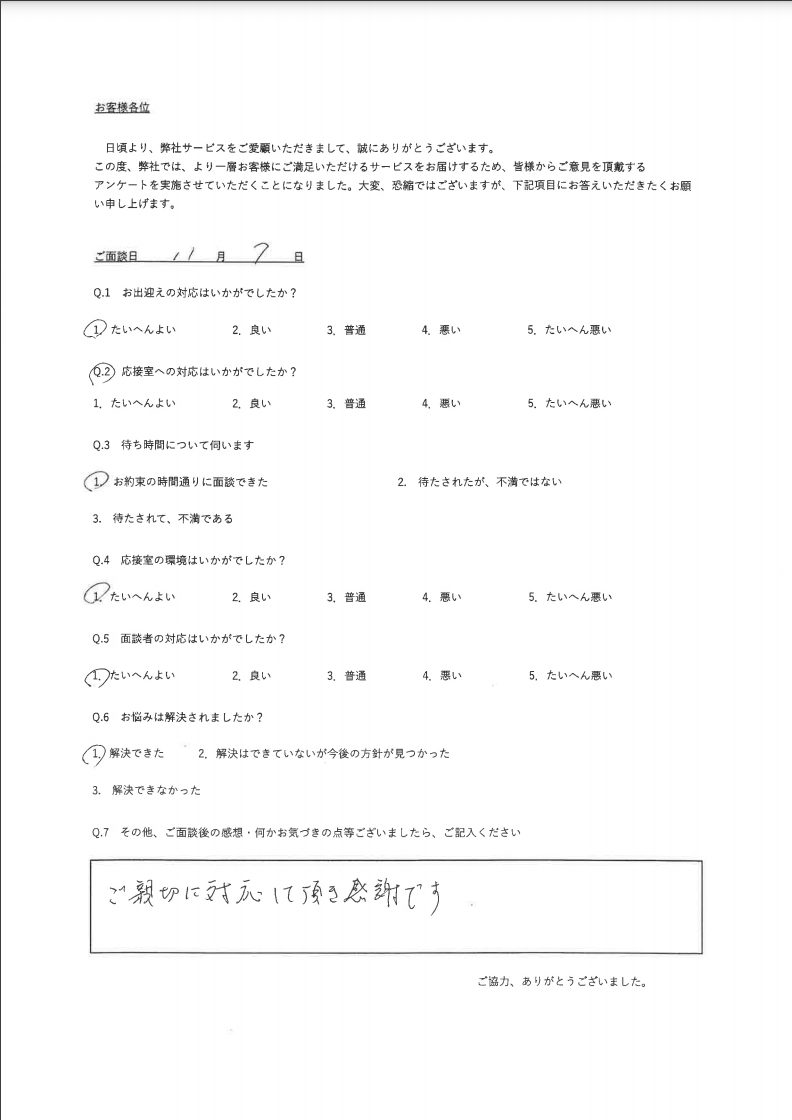

親切に対応していただいた

お約束の時間通りに面談でき、解決はできた。 ご親切に対応していただき感謝です。…続きを見る

-

相続手続き

親切に対応していただいた

お約束の時間通りに面談でき、解決はできた。

ご親切に対応していただき感謝です。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- Webで相談予約をする

-

-

相続手続き

今後の方針が見つかりました

解決はできていないが、今後の方針が見つかった。…続きを見る

-

相続手続き

解決できました

対応もよく、無事解決できた。…続きを見る

-

相続手続き

解決できました

約束の時間通りに面談できた。無事解決できた。…続きを見る

-

相続手続き

今後の方針が見つかりました

面談の対応や応接室の環境も良く、解決はできていないが、今後の方針が見つかった。…続きを見る

-

相続手続き

今後の方針が見つかりました

面談の対応や応接室の環境も良く、解決はできていないが、今後の方針が見つかった。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- Webで相談予約をする

-

-

電話で相談予約をするココを

タッチ - 電話で相談予約をする

- 電話番号を表示する

-

Webで相談予約をするココを

タッチ

解決事例

-

相続税申告

農地の相続税評価

相談前

先祖代々農家をしております。農地を多数所有しておりますが、固定資産税の支払額は大きくいないので、評価も低いだろうと考えております。

しかし、近隣では多額の…続きを見る-

相続税申告

農地の相続税評価

相談前

先祖代々農家をしております。農地を多数所有しておりますが、固定資産税の支払額は大きくいないので、評価も低いだろうと考えております。

しかし、近隣では多額の相続税を支払ったという話も聞きます。相続税の計算の際、農地はどのように評価するのでしょうか?相談後

農地は、政策上、固定資産税などは比較的低く抑えられていますが、評価対象の土地の所在地によって、予想以上に相続税評価額が高額になる場合があります。

農地は、農地法などの法律により、宅地への転用が制限されております。また、都市計画などにより地価事情も異なるため、相続税の計算上、農地を評価するにあたり、一定の考慮がされております。

1. 農地の種類

①純農地:宅地の影響を受けない農地

②中間農地:純農地よりも農業政策上の規制が少なく、売買の可能性が高い農地

③市街化周辺農地:市街地に隣接する宅地化傾向の強い農地

④市街地農地:市街化区域にある農地

実際には、国税庁が毎年公表する「路線価図・評価倍率表」の評価倍率表(一般の土地等用)に地域ごとに定められた農地の種類が記載されています。

ここを見て、上記のうちいずれの農地に該当すのるか判断します。

2. 評価方法

いずれの農地に該当するか判断した後は、その農地ごとに定められた次の評価方法により、評価します。

①純農地②中間農地

固定資産税評価額×倍率

③市街化周辺農地

その農地が市街化農地であるとした場合の価額×80%

④市街地農地

(その農地が宅地であるとした場合の価額/㎡-造成費の金額/㎡)×地積

※相続税の計算における土地の評価は土地によって考慮すべき点や計算方法が異なります。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- Webで相談予約をする

-

-

相続税申告

相続人に海外移住者がいた事例

相談前

相続人の中に転勤で海外に赴任している方がいたため、「印鑑証明書」の代わりになる「署名」(及び拇印)証明書」(以下「署名証明書」という)の交付を受ける必要がありま…続きを見る

-

相続税申告

相続人に海外移住者がいた事例

相談前

相続人の中に転勤で海外に赴任している方がいたため、「印鑑証明書」の代わりになる「署名」(及び拇印)証明書」(以下「署名証明書」という)の交付を受ける必要がありました。

相談後

①相続税申告書の作成依頼

お客様から「相続税の申告を税理士に依頼したが、思うように進まず困っているので相談に乗ってほしい」との依頼がありました。

相続人は2人で、長男は2年前より海外勤務となっており、日本にいる妹さんが税理士と対応していました。依頼していた税理士は、相続税の申告に不慣れのため手間取っていたようで、その税理士との委任契約は解除し、改めて相続税の申告の依頼を受けました。

②遺産分割協議書の作成と調印

配偶者の税額軽減や小規模宅地の特例等を受けるためには、遺産分割協議書の写しに印鑑証明書を添付した相続税申告書を提出する必要があります。

相続人が転勤などで海外に居住している場合には、日本では印鑑証明書の交付が受けられないため、署名し拇印を押した遺産分割協議書の写しに、印鑑証明書の代わりになる署名証明書を添付した相続税申告書を提出することになります。

署名証明は、居住地の在外公館である大使館や領事館に本人が出向いて申請交付を受けることになります。

今回のケースでは、遺産分割について長男が海外在住のため分割協議に時間を要し、遺産分割協議が整ったのは申告期限まで残り2週間になっていました。長男は遺産分割協議書への調印のため日本に帰国することになったため、大使館に行って署名証明書を取ってもらうように伝えました。まもなく電話があり、大使館では、署名に必要な書類を大使館に持参し、職員の面前でその書類に署名および拇印を押印したうえで、その書類に証明書を貼付するので、遺産分割協議書を大使館まで持ってくるように、とのことでした。

署名証明書には、貼付形式の署名証明書と単独で使用できる形式の署名証明書があります。

③名義変更手続き

不動産の相続手続きなどにおいては、法務局より貼付形式の署名証明書の提出を求められます。また、署名証明以外に住民票の代わりとなる在留証明書が必要となりますので、大使館にいかれる時に併せて交付を受けておくとよいでしょう。

なお、在留証明書には、現在の申請者個人の住所を証明する「形式1」と現住所のほかに過去に住んでいた住所と時期、そして同居していた家族を証明する「形式2」があります。「形式2」は日本の戸籍の代わりとなりますので、「形式2」の取得をお勧めしました。事務所からのコメント

最近は、相続人が海外に居住しているケースは珍しいことではありません。あらかじめ必要な書類を、相続人に早めに準備をしていただくことでスムーズな手続きが可能となります。海外に居住する相続人も署名証明書を申請することは慣れていないと思われるので、様式のコピーをお渡ししスムーズに証明書が入手できるようアドバイスいたしました。

なお、ほとんどの大使館ではホームページから署名証明書申請書や在留証明書申請書の様式がダウンロードできるようになっています。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- Webで相談予約をする

-

-

遺産分割

遺言を書くタイミングを逸し、遺産分割でトラブルとなった事例

相談前

<一次相続でのトラブル>

遺産分割協議がうまくまとまりませんでした。その原因の一つが介護のことでした。

二女がしていた介護が、親族間の扶養義務程度のもの…続きを見る-

遺産分割

遺言を書くタイミングを逸し、遺産分割でトラブルとなった事例

相談前

<一次相続でのトラブル>

遺産分割協議がうまくまとまりませんでした。その原因の一つが介護のことでした。

二女がしていた介護が、親族間の扶養義務程度のものであったのかどうか等から始まり、昔のことまでさかのぼっていろいろなことが一気に噴出、収拾がつかないような状態になってしまいました。

姉妹の間で感情的になってしまい、お互いを傷つけるようなこともありました。この様なこともあり、遺産分割協議はなかなか進みませんでしたが、最後は母親が提案した遺産分割案(ほぼ法定相続分に沿った内容です)で合意することが出来ました。

<二次相続でのトラブル>

夫の相続税の申告書を提出してから3か月後、奥様がお亡くなりになりました。一次相続の後、遺言書の作成を準備している矢先のことです。相談後

1)遺産分割協議

予想通り一次相続の時の争いが復活、今回の2次相続は大バトルとなりました。二次相続は一次相続の時に相続した遺産だけでなく母親が実家から相続した財産もあり、一次相続とほぼ同じくらいの財産がありました。

葬儀が終わって間もなく、長女の代理人の弁護士から突然一通の手紙が届きました。長女から委任を受けたので、今後の連絡は弁護士にするようにもとめた内容でした。まもなく妹も別の弁護士に依頼をすることになりました。

2)未分割の場合の相続税の納税資金の調達

未分割であっても相続税は期限内に納税することが必要であり、期限内に納税できなければ、延納して利子税を払うことになります。納税資金に見合う一部の預金についてのみ先行して遺産分割をすることで合意し、申告期限までに納税資金を準備することが出来ました。

3)相続税の申告

結果的に未分割(一部分割)で相続税の申告をすることになったため、特定居住用宅地の小規模宅地の特例等についての課税価格の計算特例の適用が可能であるので、相続税の申告期限までに「申告期限後3年以内の分割見込書」の提出をしました。

今後、申告期限から3年以内に遺産分割ができない場合には、「遺産が未分割であることについてやむを得ない事由がある旨の承認申請書」を相続税の申告期限から3年を経過する日の翌日から2か月以内に提出する必要があります。事務所からのコメント

二次相続では遺産分割協議でトラブルになることが予想されていましたので、遺言書の作成をアドバイスしていたにもかかわらず、遺言書の作成前に相続が開始、結果的に相続争いになってしまいました。

その後、介護を巡るトラブルから未分割となり、調停となっているケースが多々あります。この様な事例は今後ますます増えていくように思われます。高齢化社会を迎え避けて通れない問題だと痛感いたしました。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- Webで相談予約をする

-

-

相続手続き

養子に相続させたいケース

相談前

先日、私の夫が亡くなりました。私と夫には実子Aと養子Bがおりますが、養子Bは数年前に亡くなりました。養子Bには子Cがおります。Cは夫の相続人になりますか?

…続きを見る-

相続手続き

養子に相続させたいケース

相談前

先日、私の夫が亡くなりました。私と夫には実子Aと養子Bがおりますが、養子Bは数年前に亡くなりました。養子Bには子Cがおります。Cは夫の相続人になりますか?

また、銀行等の預貯金の解約手続きや不動産の名義変更を行うためには、夫の戸籍のほかに・B・Cの戸籍も必要でしょうか?相談後

Cさんが相続人となるかどうかは、『Bさんの養子縁組日』と『Cさんの出生日』の前後により決まります。

『Bさんの養子縁組日』より『Cさんの出生日』が後、つまり、Bさんを養子とした後にCさんがうまれたのであれば、Cさんは相続人となり、前であると、相続人にはなりません。

戸籍については、Bさんの養子縁組日から死亡までの戸籍が必要です。Cさんが相続人となる場合には、Cさんの現在戸籍も必要です。

また、実子Aさんの現在戸籍も必要となります。事務所からのコメント

養子縁組による親族関係の発生については民法727条に、『養子縁組の日から、血族間におけるのと同一の親族関係を生じる』とありますので、養子縁組の日以後に生まれた子については直系卑属となるため、代襲相続権があります。

また、判例でも、『養子縁組以前に生まれた養子の直系卑属と養親との間には親族関係を生じない。』(大判昭7.5.11)とされています。

また、必要な戸籍の範囲について、被相続人の実子が死亡している場合は『出生から死亡までの戸籍』が必要なのに対し、養子が死亡している場合は『養子縁組日から死亡までの戸籍』で足ります。

これは、養子縁組日以前に生まれた子には代襲相続権がなく、戸籍で確認する必要がないからです。

なお、Cさんが相続人とはならず、ご相談者様のご主人にBさん以外に子がいない場合は、第二順位の親が相続人となります。ご主人の父母・祖父母も亡くなられている場合には第三順位の兄弟姉妹・甥姪が相続人となります。

この様に、相続手続に必要な戸籍の範囲は様々な事由で異なる場合がありますので、取得の際には弊社にご相談ください。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- Webで相談予約をする

-

-

遺産分割

遺産分割(相続財産のほとんどが不動産)

相談前

父の遺した財産はほとんどが実家の土地と住宅です。相続人は長女、次女、末っ子で長男の3人です。実家には思い出も多くあり、できれば手放したくありません。長男は実家で…続きを見る

-

遺産分割

遺産分割(相続財産のほとんどが不動産)

相談前

父の遺した財産はほとんどが実家の土地と住宅です。相続人は長女、次女、末っ子で長男の3人です。実家には思い出も多くあり、できれば手放したくありません。長男は実家で同居しておりました。どのように分割したらよいでしょうか?

相談後

遺産のほとんどが不動産の場合、4つの方法が考えられます。

①共有持ち分とする方法

不動産を相続人の共有財産とする方法です。実家の土地も建物も共同相続人の共有名義で登記することになります。一見すると仲良く共有出来て、だれにも不公平にならないように見えます。しかし、一旦共有名義にしてしまうと、この不動産に関するすべての事柄に共有名義人の同意が必要となり、むしろトラブルの元になってしまいます。

固定資産税は誰が負担するのか?修繕費はどうするのか?共有名義人の一人が自分の持ち分を勝手に売却したらどうなるのか?などなど、将来のことは誰にもわかりません。

話し合いの時間が無いなど、一時的な場合の暫定措置ととらえましょう。

②現物分割する

現物分割とは、不動産の形状や性質を変えることなく分割する方法です。例えば相続人のどちらかが土地をもう一方が家屋を相続するといった方法です。共同相続人の間で、相続財産が共有となっている状態を解消することで、共有名義のデメリットを解消することが出来ます。

しかし、まったく同じ価値の不動産というものはないため、どうしても不公平感が生じてしまいます。土地と家屋では当然価値が異なりますし、立地状況によって価値に差が生まれてしまいます。そこで、一般的には、現物分割の場合には代償金を併用して価値の均衡を図ります。

③代償分割する方法

代償分割とは、不動産を取得した相続人が他の相続人に対して相続分に応じた代償金を支払う方法です。具体的には3,000万円の価値のある土地と家屋を長男が相続した場合、長女と次女に1000万円ずつ支払う方法です。形式的には不動産は単独名義になるため現状を維持しつつ権利関係が明確になるというメリットがあります。しかし、代償金が高額になるため不動産を取得する人に経済力がある必要があります。

また、代償分割を選択する場合はその旨を遺産分割協議書に記載しておく必要があります。

④換価分割する方法

土地と家屋を売却してお金を換金して相続人で分割する方法です。空き家になってしまう場合やその場所に自宅を残す必要がない場合などに用いられる方法です。売却金をわかりやすく分配でき、相続税の納税資金も捻出できるなど、最も合理的な分割方法と言えるでしょう。ただし、被相続人と同居してその不動産に住んでいた相続人の同意が得られにくいこと、適正価格の調査や仲介会社を探すなど出費や手間がかかること、思うような価格で売却できない、などデメリットも考慮しなければいけません。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- Webで相談予約をする

-

-

遺産分割

遺産分割関係について(相続人の1人が被相続人の預金を勝手に引き出している)

相談前

状況

相続人の1人が被相続人の預金を勝手に引き出しているようだ。

・相談者のお父様が亡くなり、お母様は認知症が進行して新潟市内の施設に介護施設に入所して…続きを見る-

遺産分割

遺産分割関係について(相続人の1人が被相続人の預金を勝手に引き出している)

相談前

状況

相続人の1人が被相続人の預金を勝手に引き出しているようだ。

・相談者のお父様が亡くなり、お母様は認知症が進行して新潟市内の施設に介護施設に入所しております。

相談内容

相続人は認知症の母と長女である私、兄の3名です。私は嫁ぎ先の義父母と同居しており、兄と兄嫁が実家で両親と同居しておりましたが、現在は兄夫婦と子供が住んでおります。

父が入院してから他界するまでの間、母の生活費という名目で、父のキャッシュカードを使って預金を引き出しておりました。

その後も父の口座から現金を引き出しているようでしたので、銀行の担当者にお願いして、父の口座を凍結してもらいました。

この様な場合、引き出したお金を取り戻すことはできるのでしょうか?また、預金を引き出した人を罪に問うことはできるのでしょうか?相談後

1.事実関係を確かめる

このような場合いきなり弁護士に依頼するとか、裁判に持ちこもうとするのは避けましょう。まずは、預金を引き出した人に事情を聴くことから始めましょう。相手の感情を逆なでしては、まとまる話もまとまらなくなってしまいます。

事実関係を確認する方法としては預金を引き出した人に事情を聴くほか、通帳などから取引記録を確認します。しかし、後ろめたいことがある人は通帳を隠そうとします。そのようなときは、銀行に取引記録の開示を請求します。銀行によって手続きの方法は異なりますが、相続人の1人が請求したのであれば問題なく開示してくれます。

2.弁護士に相談する

弁護士の中でも相続手続きに詳しい弁護士に相談してみましょう。預金を引き出しことに正当な理由がなければ、引き出した預金を取り戻すことが出来ます。

ただし、親族間では刑事責任を問うことはできません。相続財産を引き出した人を相手に民事訴訟を起こすことになります。

訴訟は不当利得返還請求または不法行為に基づく損害賠償請求として提起します。

どちらを取るかは弁護士によって異なりますが、不法行為に基づく損害賠償請求は時効が3年と短いため、一般的には不当利得返還請求となります。

まずは弁護士に相談して、引き出された預金を取り戻しましょう。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- Webで相談予約をする

-

-

相続税申告

被相続人の別宅に子供が住んでいるケース

相談前

▼状況

被相続人

90代男性

▼相続人

配偶者(専業主婦)と息子、娘

▼相談内容

相続税を計算する上で娘が住んでいる被相続人の別宅(愛知)の…続きを見る-

相続税申告

被相続人の別宅に子供が住んでいるケース

相談前

▼状況

被相続人

90代男性

▼相続人

配偶者(専業主婦)と息子、娘

▼相談内容

相続税を計算する上で娘が住んでいる被相続人の別宅(愛知)の扱いをどうするべきか

▼相続財産の内訳

・土地・建物 4000万

・金融資産 15000万

・有価証券 2000万相談後

相談者は配偶者でしたが、認知症であったため、実際に相談なさってくださったのは被相続人の息子である相談者Aさんでした。Aさんは本家と離れている被相続人の家に一人が住んでいらっしゃったため、相続税申告がいくらかかるのか?というご依頼がありました。住んでいらっしゃるのはAさんですが、別宅自体は被相続人の財産となりますので、別宅も相続分として加算されます。

また、もし被相続人と相続人が同居している場合は「小規模宅地等の特例」により相続税を節税することが可能です。

加えて、税務調査時に配偶者(専業主婦)の資金移動もよく見られるため、このケースのようにプロに相談することをお勧めします。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- Webで相談予約をする

-

-

相続税申告

被相続人の土地に他人の家が建っているケース

相談前

▼状況

被相続人:80代女性

▼相続人:孫(30代)

▼相談内容

被相続人の土地に他人の家が建っている場合の対応

▼相続財産の内訳

土地…続きを見る-

相続税申告

被相続人の土地に他人の家が建っているケース

相談前

▼状況

被相続人:80代女性

▼相続人:孫(30代)

▼相談内容

被相続人の土地に他人の家が建っている場合の対応

▼相続財産の内訳

土地1500万

預金5000万

保険500万相談後

今回は、相談者であるAさんから相続税申告をしたいというご依頼がありました。しかし、Aさんが養子縁組ではないと相談中に判明し、相続人ではないことが分かりました。ですので、Aさん(被相続人にとって他人)のお家が被相続人の土地の上に建っていることに対して、どのような対応を取るべきかが重要なポイントとなりました。

そこで、私たちは課税関係を検討したうえで、譲渡取得税か贈与税を払っていただくことを提案させていただきました。

このように相続分に第三者の家がある場合は、相続税を申告する者が誰であるか等様々な局面を検討し課税関係を判断したうえで、どのような対応を取るか決めないといけません。ですので、判断が難しい場合は相続のプロに相談することをお勧めします。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- Webで相談予約をする

-

-

相続手続き

相続人が県外にいて手続きが難しいケース

相談前

▼状況被相続人:80代男性

相続人:長男(東京)、長女(埼玉)

▼相談内容

端株が多く、県外に住んでいるため相続税申告、手続きが難しい

▼相続財…続きを見る-

相続手続き

相続人が県外にいて手続きが難しいケース

相談前

▼状況被相続人:80代男性

相続人:長男(東京)、長女(埼玉)

▼相談内容

端株が多く、県外に住んでいるため相続税申告、手続きが難しい

▼相続財産の内訳

・自宅:3000万

・預貯金:2000万

・株:3000万相談後

相続人である長男と長女は新潟県外に住んでいらっしゃる方々でした。この遠方に住んでいる事に加え、日ならずうちに配偶者の方も亡くなったため、長男の相談者Aさんは、手続きをして欲しいとご依頼されました。

こちらとしてもAさんが手続きをされることは難しいと思い、手続き全般をまるっとお任せいただきました。

そして、申告税を抑えるために配偶者と被相続人の相続分を分けて計算し、端数株も計算させていただきました。また、Aさんとは、電話でのやり取りをし、年に数回新潟に戻られるとのことでしたので、その都度いらっしゃっていただきました。

このように遠方にいらっしゃり、手続きが難しい場合はプロにお任せください。加えて、相続税の計算等面倒な手続きもプロにお任せください。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- Webで相談予約をする

-

-

相続税申告

相続税の申告が必要かどうか判断がつかなかったケース

相談前

▼状況

被相続人:80代男性

相続人:長男様(代表相続人/大阪在住)、代表相続人の妹(京都在住)

(お母様は10年前に他界)

▼相続財産

ご自宅

…続きを見る-

相続税申告

相続税の申告が必要かどうか判断がつかなかったケース

相談前

▼状況

被相続人:80代男性

相続人:長男様(代表相続人/大阪在住)、代表相続人の妹(京都在住)

(お母様は10年前に他界)

▼相続財産

ご自宅

預貯金

▼相談内容

相続税がかかるのかどうかわからない相談後

小規模宅地の特例が活用できます。代表相続人様が、被相続人と同居していらっしゃたので、小規模宅地の特例を活用し、相続税対象財産の評価額を大きく下げることができました。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- Webで相談予約をする

-

-

相続税申告

貸地にいた入居者が直前に退去したケース

相談前

▼状況

被相続人:60代男性

相続人:配偶者と息子

▼相談内容

納税額が払えず悩んでいた時に貸地にいた入居者が直前に退去した

▼相続財産の内訳…続きを見る-

相続税申告

貸地にいた入居者が直前に退去したケース

相談前

▼状況

被相続人:60代男性

相続人:配偶者と息子

▼相談内容

納税額が払えず悩んでいた時に貸地にいた入居者が直前に退去した

▼相続財産の内訳

土地建物 18000万相談後

相続人である配偶者のAさんは配偶者控除により、相続税をお納めにならずに済みましたが、相続人の息子さんは納税資金をお持ちになっていらっしゃいませんでした。加えて貸地にいたテナントが退去してしまったため、評価額が上がってしまい、どうしたらよいか?というご依頼を受けさせていただきました。

そこでテナントが退去し自用地となった土地を事業地にすることで評価減ポイントを利用し、相続税対策を行うことを提案させていただきました。また、評価減を狙い土地を分割し、贈与と相続時精算課税制度で税額を賄いました。

このように賃地に入居者がいる場合といない場合とで相続税額が異なることがありますので、プロに任せていただければ、節税から足りない納税資金を賄うことまで可能です。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- Webで相談予約をする

-

-

相続税申告

被相続人が亡くなる前に配偶者が多額のお金をおろしたケース

相談前

▼状況

被相続人:70代男性

相続人:配偶者、長男、次男

▼相談内容

被相続人が亡くなる前に相続人である配偶者が口座からお金を何度かに分けておろして…続きを見る-

相続税申告

被相続人が亡くなる前に配偶者が多額のお金をおろしたケース

相談前

▼状況

被相続人:70代男性

相続人:配偶者、長男、次男

▼相談内容

被相続人が亡くなる前に相続人である配偶者が口座からお金を何度かに分けておろしてしまっていたので、どのように対応したらよいのか

▼相続財産の内訳

土地建物 2000万

預貯金 4000万相談後

相続財産に含めましょう。

被相続人が亡くなる前に相続人である配偶者が口座からおろした総額は2000万を超える大金でした。

この2000万を相続財産に含めずに相続しますと、基礎控除額に収まりますが、相続税から贈与税を控除するために今回は2000万も相続財産として扱うよう提案させていただきました。

また、被相続人の土地の上に長男と次男の建物があり、分割方法も悩んでいらっしゃいましたが、二次相続の事も踏まえ、長男の分は長男、次男の分は次男に分ける案を提案させていただきました。

このように自分の選択次第で納める税金が変わってくる場合、またその選択が難しい場合はプロにお任せください。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- Webで相談予約をする

-

-

相続手続き

被相続人の母が亡くなった時に被相続人が申告していなかったケース

相談前

▼状況

被相続人:60代男性

相続人:(被相続人からみて)甥二人

▼相談内容

被相続人の母(相続人の祖母)が亡くなった時に被相続人が一人で相続した時…続きを見る-

相続手続き

被相続人の母が亡くなった時に被相続人が申告していなかったケース

相談前

▼状況

被相続人:60代男性

相続人:(被相続人からみて)甥二人

▼相談内容

被相続人の母(相続人の祖母)が亡くなった時に被相続人が一人で相続した時、相続税の申告をしていなかったが、そのお金はどう扱うべきか

▼相続財産の内訳

土地建物 1000万

預貯金 500万

祖母から相続したお金 4000万相談後

祖母の相続税と、被相続人にいくら渡ったか計算しましょう。

前回被相続人が相続したときに、相続人は被相続人一人で相続税がかからないと思い、申告をされなかったようです。

申告をしていなかった場合、祖母の財産を調べ、そこから被相続人がいくら相続したかを計算する必要があります。計算することで、被相続人の相続財産の総額が確定し、尚且つ今回のケースでいいますと、相次相続控除が適用されます。また、小規模宅地の特例も適用することが出来ました。

このように複雑なケースでも的確に対応し、加えて税金についてもサポート致しますのでプロにお任せください。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- Webで相談予約をする

-

-

相続税申告

相続人に未成年者がいるケース

相談前

▼状況

被相続人:60代男性

相続人:配偶者、子供3人

▼相談内容

相続人に未成年者がいるため、どうなるか分からない

▼相続財産の内訳

土地…続きを見る-

相続税申告

相続人に未成年者がいるケース

相談前

▼状況

被相続人:60代男性

相続人:配偶者、子供3人

▼相談内容

相続人に未成年者がいるため、どうなるか分からない

▼相続財産の内訳

土地建物 2000万

預貯金 3000万

保険 2000万

上場株 2000万

退職金 1000万

生命保険の権利 2000万相談後

各相続人には法定相続分で分け、未成年者控除使うことを提案させていただきました。

また、不動産登記に関しては、未成年者が成年になった時に、遺産分割協議をするよう提案させていただきました。

未成年者がいる状態で登記すると、家庭裁判所に行き、特別代理人たてなくてはいけないためです。

このように複雑なケースでも的確に対応し、加えて税金についてもサポート致しますのでプロにお任せください。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- Webで相談予約をする

-

-

相続手続き

遺言に書かれていない相続人に遺産を求められたケース

相談前

▼状況

被相続人:60代男性

相続人:配偶者、母親

▼相談内容

遺言に母親の名前がなかったが、母親に遺産を欲しいと言われ、分割するべきかどうか悩んで…続きを見る-

相続手続き

遺言に書かれていない相続人に遺産を求められたケース

相談前

▼状況

被相続人:60代男性

相続人:配偶者、母親

▼相談内容

遺言に母親の名前がなかったが、母親に遺産を欲しいと言われ、分割するべきかどうか悩んでいる

▼相続財産の内訳

土地建物 1400万

預貯金 1500万

その他 100万

保険 500万(個人の財産であるため、財産分割する必要はなし)

総額 3000万相談後

遺留分を渡しましょう。

被相続人の遺言は、「配偶者のみに相続する」という内容で、裁判所の承諾もありました。加えて、被相続人と母親は生前から交流がなかったです。そのうえで、被相続人の母親に遺産を分けてほしいと言われたそうです。

しかし、相続人の方も揉めたくないということでしたので、母親には遺留分を渡しましょうと提案させていただきました。

結果として、総額3000万のうちの6分の1である500万を遺産分割協議の代償金として渡しました。

このように計算や法律とは別の複雑なケースでもお客様に合った提案や、サポートを致しますのでプロにお任せください。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- Webで相談予約をする

-

-

相続税申告

申告期限ギリギリにご相談に来られたケース

相談前

▼状況

被相続人:70代男性

相続人:配偶者、子供2人

▼相談内容

HPにギリギリと表記と書いてあったので、相談にきました。

ご相談者(配偶者)が…続きを見る-

相続税申告

申告期限ギリギリにご相談に来られたケース

相談前

▼状況

被相続人:70代男性

相続人:配偶者、子供2人

▼相談内容

HPにギリギリと表記と書いてあったので、相談にきました。

ご相談者(配偶者)がすべての財産を相続する予定でご自身で進めていましたが、その他の相続人(長男)も相続を希望されることになりました。遺産分割はどのようにすべきでしょうか?

▼相続財産の内訳

土地建物:1000万

預貯金:4000万相談後

ご相談者様(被相続人配偶者)もご年配であったため、近い将来起こるであろう二次相続を踏まえた遺産分割をご提案させていただきました。

また、申告期限1か月前のご相談でしたが、相続専門の税理士法人だからこそ受け付けることが可能です。

このように複雑なケースでも的確に対応し、加えて税金についてもサポート致しますのでプロにお任せください。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- Webで相談予約をする

-

-

相続税申告

配偶者が専業主婦で金融資産が多くあったケース

相談前

▼状況

配偶者が専業主婦で金融資産が多額であった。

▼相談内容

配偶者固有の財産の把握

・婚姻前の収入の状況…給与収入

・婚姻時の預貯金

・結婚…続きを見る-

相続税申告

配偶者が専業主婦で金融資産が多くあったケース

相談前

▼状況

配偶者が専業主婦で金融資産が多額であった。

▼相談内容

配偶者固有の財産の把握

・婚姻前の収入の状況…給与収入

・婚姻時の預貯金

・結婚持参金

・年金

・110万円×婚姻期間(50年) < 配偶者財産の確認相談後

・預貯金調査

・配偶者固有の財産等を調査し、名義預金とならないことを確認し、申告

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- Webで相談予約をする

-

-

相続手続き

法定相続人が11人いるケース

相談前

▼状況

被相続人:70代男性

相続人:(被相続人からみて)甥

▼相談内容

被相続人の配偶者や親、兄弟が先に亡くなっており、遺言には、相談人(甥)に全…続きを見る-

相続手続き

法定相続人が11人いるケース

相談前

▼状況

被相続人:70代男性

相続人:(被相続人からみて)甥

▼相談内容

被相続人の配偶者や親、兄弟が先に亡くなっており、遺言には、相談人(甥)に全て相続すると書いてあった。なので、税金がかかると思い相談に。しかし、法定相続人(甥、姪)が自分以外に11人いる。

▼相続財産の内訳

土地建物:3000万

預貯金:1000万

保険:1000万

年金:5000万相談後

相談を受け計算したところ、法定相続人がたくさんいたため、結果として税金がかからないという提案をさせていただきました。

このように複雑なケースでも的確に対応し、加えて税金についてもサポート致しますのでプロにお任せください。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- Webで相談予約をする

-

-

遺産分割

被相続人の預金を勝手に引き出していたケース【相続・遺産分割】

相談前

相談者のお父様が亡くなり、お母様は認知症が進行して新潟市内の施設に介護施設に入所しております。

相続人は認知症の母と長女である私、兄の3名です。

私は嫁ぎ先…続きを見る-

遺産分割

被相続人の預金を勝手に引き出していたケース【相続・遺産分割】

相談前

相談者のお父様が亡くなり、お母様は認知症が進行して新潟市内の施設に介護施設に入所しております。

相続人は認知症の母と長女である私、兄の3名です。

私は嫁ぎ先の義父母と同居しており、兄と兄嫁が実家で両親と同居しておりましたが、現在は兄夫婦と子供が住んでおります。

父が入院してから他界するまでの間、母の生活費という名目で、父のキャッシュカードを使って預金を引き出しておりました。

その後も父の口座から現金を引き出しているようでしたので、銀行の担当者にお願いして、父の口座を凍結してもらいました。

この様な場合、引き出したお金を取り戻すことはできるのでしょうか?

また、預金を引き出した人を罪に問うことはできるのでしょうか?相談後

1.事実関係を確かめる

このような場合いきなり弁護士に依頼するとか、裁判に持ちこもうとするのは避けましょう。

まずは、預金を引き出した人に事情を聴くことから始めましょう。

相手の感情を逆なでしては、まとまる話もまとまらなくなってしまいます。

事実関係を確認する方法としては預金を引き出した人に事情を聴くほか、通帳などから取引記録を確認します。

しかし、後ろめたいことがある人は通帳を隠そうとします。

そのようなときは、銀行に取引記録の開示を請求します。

銀行によって手続きの方法は異なりますが、相続人の1人が請求したのであれば問題なく開示してくれます。

2.弁護士に相談する

弁護士の中でも相続手続きに詳しい弁護士に相談してみましょう。

預金を引き出しことに正当な理由がなければ、引き出した預金を取り戻すことが出来ます。

ただし、親族間では刑事責任を問うことはできません。

相続財産を引き出した人を相手に民事訴訟を起こすことになります。

訴訟は不当利得返還請求または不法行為に基づく損害賠償請求として提起します。

どちらを取るかは弁護士によって異なりますが、不法行為に基づく損害賠償請求は時効が3年と短いため、一般的には不当利得返還請求となります。

まずは弁護士に相談して、引き出された預金を取り戻しましょう。

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- Webで相談予約をする

-

-

相続税申告

相続人が多く相続手続きが難しいケース

相談前

相続人が多く現状を把握しきれない…続きを見る

-

相続税申告

相続人が多く相続手続きが難しいケース

相談前

相続人が多く現状を把握しきれない

相談後

被相続人の原戸籍等から法定相続人を確定し、連絡の取れない相続人の住所を調査し、手紙等で状況を確認

全員と連絡が取れ、申告期限内に申告と納税を完了

- 電話で相談予約をする

- 電話で相談予約をする

- 電話番号を表示する

- Webで相談予約をする

-

-

電話で相談予約をするココを

タッチ - 電話で相談予約をする

- 電話番号を表示する

-

Webで相談予約をするココを

タッチ

困った時はお電話下さい。