いざという時のために家族に少しでもお金を残したいと、生命保険に入る方は大勢います。

特に家庭を支えている方や、自分の葬儀代等で負担をかけたくないと思い、加入される方は多いでしょう。

自分が亡くなった後に配偶者に残したいと思っても、契約をしっかり確認しなければ希望の相手に渡らないこともあるので注意が必要です。

今回は、死亡保障についてと保険金は遺産分割の対象になるのかを詳しく説明します。

亡くなった後の保険金はどうなるのかを、万が一に備えてしっかり見直しておきましょう。

目次

生命保険の死亡保障とは?

いつ病気や怪我で身体が動かなくなるのか、または突然亡くなるのかは誰にもわかりません。「もしも」の時に備えておきたいのが生命保険です。

生命保険の種類は様々ですが、その中の死亡保障について詳しくお伝えしていきます。

残された家族への保障金

突然の事故や病気で重度障害者になったり、最悪の場合には命を落としたりすることもあります。

家族の生活を支えていた夫が突然亡くなれば、悲しみと同時に今後の不安を抱えることでしょう。

特にまだ子どもが小さい場合は、小学校から高校、大学、独り立ちするまでに多額の生活費と教育費が必要となります。

そんな中、突然夫を失って今後どのように生活していければいいのか、今後の心配は増えるばかりです。

生前に充分な貯金ができていれば良いですが、これから先のことを考えると不安は拭えません。

残された家族のそんな経済的不安をなくす、または少しでも減らしてくれるのが死亡保障です。

加入者が亡くなった時や規定に定められている重度障害者となった時に、まとまった保険金を受け取れます。

また、未婚者であっても両親や兄弟等に負担をかけないように、自分の葬儀費用や墓代として契約される方も多いです。

保険金の受取人について

保険金の受取人は、誰でもなれるわけではありません。万が一のことがあった際に遺族の収入面のサポートを目的としているで、一般的には配偶者や2親等以内の血縁者としています。

しかし、条件をクリアしていれば2親等以内の血縁者でも受け取れるケースもあります。

どんな人が受取人の対象となるのかを解説しましょう。

・配偶者や2親等以内の血縁者

法律上、受取人の対象となるのは、配偶者と1親等(親・子ども)、2親等(祖父母・姉妹・兄弟・孫)です。

しかし、上記の対象者がいない、またはお願いしても断られる場合もあるでしょう。

受取人になる配偶者や2親等以内の血縁者がいない場合には、3親等(叔父・叔母・甥・姪)を指定とすることもできます。

なお、保険会社によって指定できるかどうかは異なるので確認の必要があります。

・婚約者や内縁・事実婚

死亡保障は、遺族の生活をサポートすることを目的としたものです。

遺族の範囲は、これまで配偶者や2親等、3親等とされてきました。

しかし、現在では入籍をしていないが婚約状態または事実婚の相手が死亡した場合も、一緒に過ごしてきた家族として該当されるようになってきています。

ただ、親族関係者以外を指定する場合には一定の条件をクリアする必要があります。

条件とは、「同じ住居に一緒に暮らしている」「互いに未婚である」などです。

なお、一緒に暮らし始めたばかりだと対象外となり、保険会社の定めるよりも長い期間である必要があります。

婚約者の場合には、近い将来で結婚をする予定であったことが条件とされています。

・同性のパートナー

最近では同性同士のカップルが増え、保険会社もそれに合わせ同性のパートナーも受取人に対象とするようになりました。

手続き方法は、各保険会社によって異なります。

自治体が発行するパートナーシップ証明書や保険会社のパートナー証明書類の提示を求められることが多いようです。

同性のパートナーや婚約者、内縁・事実婚の相手を指定する場合には、事前に保険会社へ何が必要かどうかを確認しておきましょう。

生命保険は相続時に遺産分割の対象になる?

家族が亡くなった後に相続財産を調べると、手持ちのお金や貯金などはないが生命保険の死亡保障金が発生していることも多いです。

死亡保障金は誰が受け取るのかと家族間で大きなトラブルにつながってしまうケースも見られます。

では、死亡保障金は相続遺産の対象となるのかを解説しましょう。

保険契約は法律上相続財産該当しない

受取人が指定されている場合には、親族や兄弟がいたとしても受取人だけの財産となります。

最高裁判所において、相続遺産には該当しないとして正式に認められています。

つまり、別に相続人がいる場合であっても話し合いや受け取りの許可、遺産分割協議書への記載も必要ありません。

受取人が保険会社に書類を提出すれば、受理が可能です。

一般的に提出を求められるのが、保険金請求書、保険証券、死亡診断書、亡くなった方の戸籍謄本、受取人の印鑑証明・戸籍謄本です。

これらは、加入者が亡くなった証明や受取人かどうかを確認するために必要になります。

なお、貯金や不動産等の他の相続を放棄した場合でも、死亡保険金は受取人の財産となります。

相続税の課税対象には入るので注意

権利上は相続遺産に該当しないとしても、税務上では「みなし相続資産」に該当します。

つまり、相続税の課税対象にはなるということです。

ただし、相続税法12条1項5号にも定められているように、全額を対象とするのではなく「一定額については非課税とする」としています。

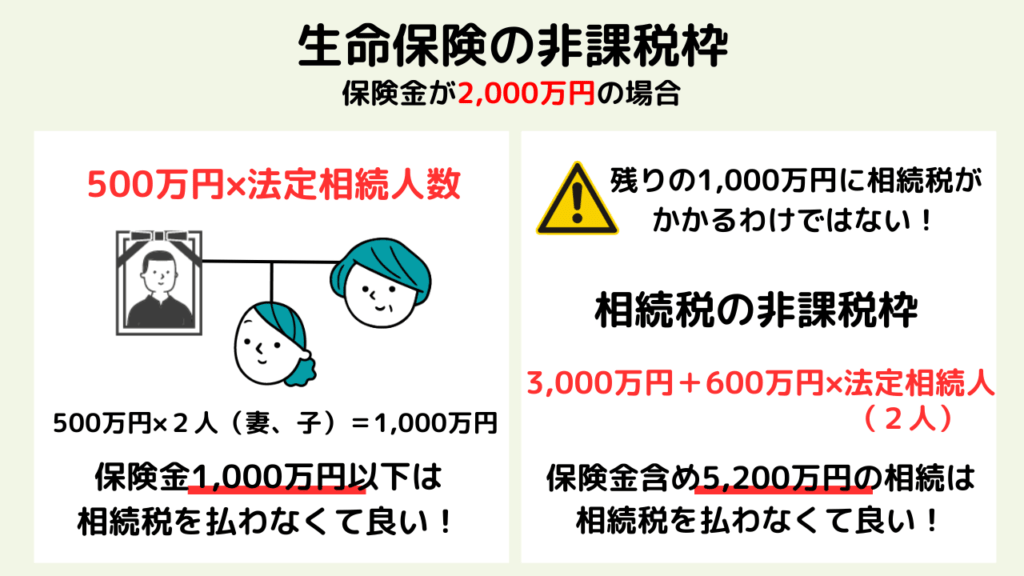

具体的には、非課税枠になるのは「500万円×法廷相続人の数」の金額となります。

下記は、契約者と被保険者共に夫であり、保険金2,000万円の受取人を妻と子ども1人とするケースです。

500万円×法廷相続人の数(妻と子どもの2人)=1,000万円

つまり、非課税の対象となるのは1,000万円となります。

しかし、残りの1,000万円全額が課税対象になるわけではありません。

相続税には非課税枠の他に「基礎控除」もあり、一定額まで非課税です。

一定額の計算式が「3,000万円+(600万円×法廷相続人の数)」です。

今回の場合、「3,000万円+(600万円×2人)」なので、4,200万円までが非課税です。

相続遺産の合計額が4,200万以上でなければ、先ほどの1,000万円も課税対象とはなりません。

しかし、保険金額があまり高額で大きく割合を占めている場合には、税金がかかることを覚えておきましょう。

遺産分割の対象になってしまうケース

保険金は相続遺産にはならないことをご紹介しました。

しかし、場合によっては対象となるケースもあります。

どんな時に対象となるのかを解説していきましょう。

保険金が特別受益とみなされた場合

残された遺族の中で特定の人が高額な保険金を受理すると、不公平が生じてしまいます。

あまりに不公平だと判断された場合には、受取金額の調整を行う制度があります。

この制度を「特別受益」を呼びます。

例えば、預貯金2,000万の他に3,000万円の保険金があり、受取りが兄に指定されていた場合、保険金全額が兄のものとなります。

しかし、下に弟がいた場合には一切お金を受け取れず不公平となってしまいます。

そのため「特別受益の持ち戻し」が行われます。これは保険金など特定の資産相続分を相続資産と見なし、受取額の多い相続人の受け取り分を減少させる制度です。相続人の公平のために定められた制度です。

なお、金額や相続遺産との比率、亡くなった方への貢献度や関係性などを考慮した上で特別受益かどうかが判断されます。

受取人が先に亡くなっていたら保険金はどうなる?

受取人が先に亡くなっている場合には、すぐに別の人を指定する必要があります。

もし、変更されないまま加入者が亡くなってしまった場合に受取人になるのは、法定相続人です。

保険法第46条でも「受取人が既に亡くなっている場合には、相続人全員が受取人となる」と記されています。

法定相続人とは、配偶者と血族です。

血族には3種類あり、子ども、両親、兄弟姉妹の順で優先され、受取人が亡くなっている場合には配偶者と優先順位の高い血族が対象となります。

なお、対象者が複数いる場合には均等に配布される決まりです。

通常であれば配偶者は優先対象となりますが、この場合には例え配偶者であっても優先されないので注意が必要です。

また、相続人が誰もいないケースもあります。

例えば、既にパートナーが亡くなっており、親族がいない一人暮らしの高齢者などです。

相続する人が誰もいない時には、他の相続財産と共に国庫に帰属することになります。

裁判所が指定する管理人が、亡くなった方の財産や保険金などを確認後、国庫に入れられます。

まとめ

今回は、生命保険の死亡保障金についてご紹介しました。

残された家族の生活を守るために残す大切なお金です。

現在は、配偶者や子どもの他にも婚約者や事実婚パートナー、同性のパートナーへもお金を残すことができるようになっています。

自分の大切なお金を誰に渡したいか、誰が受取人になっているのかを見直してみるのが良いでしょう。

また、遺産分割の対象にはならないので、金額があまりに不公平であれば自分の死去後に大切な家族が揉める可能性もあります。

そうならないように事前に家族と話し合い、しっかりと管理する必要があります。

保険証券を見てもよく分からないという方は、担当の保険員に尋ねてみるのも良いでしょう。

この記事の監修者

工藤 崇(くどう たかし)

工藤 崇(くどう たかし)

独立型ファイナンシャルプランナー。

WEBを中心にFP関連の執筆・監修多数。セミナー講師・個別相談のほか、「相続の第一歩に取り組む」ためのサービスを自社で開発・提供。

東京・北海道を拠点として事業展開。

株式会社FP-MYS代表。