自分の身の回りで相続が発生したとき、「相続税が発生するかどうかがわからない」という方は大勢いらっしゃるはずです。

現預金や不動産など、どのようなものが相続税の課税対象となるかはイメージできても、税額を計算する上で”どのような控除が使えるのか”については把握していない方も少なくありません。

「財産額が大きくても、控除を加味したら納税額はゼロだった」ということも珍しくはないのです。今回は相続税における「控除」について解説いたします。

目次

相続税とは

相続税とは、相続や遺贈で遺産を受け継ぐ際に、その遺産額が一定額以上の場合に発生する税金をいいます。

なお遺産には現預金や不動産のような「プラスの財産」のみならず、借入金のような「マイナスの財産」も含まれます。

したがって相続が発生した場合には、被相続人の財産を漏れなく集計することが重要となります。

相続税が掛からない場合もある

相続税はすべての相続について必ず発生するものではありません。相続税がかかるかどうかの最大の関門は「基礎控除額」にあります。

なぜなら遺産額が基礎控除額よりも小さい場合には、相続税額が発生しないためです。

基礎控除額の計算方法

相続税の基礎控除額は、以下の算式によって計算します。

したがって法定相続人の数さえ確定すれば、基礎控除額を求めることができます。

この基礎控除額は誰でも必ず適用できる控除となりますので、「基礎控除額がいくらになるのか」を把握することがとても重要なのです。

法定相続人とは

基礎控除額の計算では「法定相続人の数」が必要となりますが、そもそも法定相続人とは何でしょうか。

「法定相続人」とは民法によって定められた相続人を指し、遺言の有無や実際に誰が財産を承継するかどうかは問いません。

法定相続人は以下の2つに分けることができます。

- 配偶者

- 血族相続人

まず被相続人の配偶者は、常に法定相続人となります。なお配偶者とは法律上の婚姻関係があるものを指し、内縁関係は含まれません。そして配偶者に加え、以下の血族相続人も法定相続人に該当します。

- 被相続人の子

- 被相続人の父母、祖父母(直系尊属)

- 被相続人の兄弟姉妹

血族相続人については上記の通り1~3の優先順位が設けられており、第1順位がいなければ第2順位、第2順位もいなければ第3順位へ、という形で決定されます。

例えば妻子を残して死亡した場合にはその妻と子が法定相続人となり、それ以外に父母や兄弟姉妹がいたとしても法定相続人にはなりません。

法定相続人には様々なケースがある

実務においては、法定相続人を判定する上でより複雑な事例も存在します。ここでは「代襲相続」「養子縁組」「相続放棄」の3つを取り上げていきます。

代襲相続

代襲相続とは、本来相続人となる子や兄弟姉妹について、被相続人よりも前に死亡しているなどの理由で相続できない場合に、その人の子が代わりに同じ順位で相続人となることをいいます。代襲相続には以下のケースが存在します。

- 被相続人の子 →被相続人の孫

- 被相続人の兄弟姉妹→被相続人の甥、姪

そしてこのような代襲相続が発生した場合には、「法定相続人の数」も変わる可能性があります。

代襲相続によって「法定相続人の数」が変わり、さらには基礎控除額にも影響を及ぼすことがあるので注意が必要です。

- 養子縁組

被相続人が生前に養子縁組を行っていた場合、その養子も法定相続人となります。

ただし制限をかけなければ、養子を増やすことで際限なく基礎控除額を引き上げることが可能となってしまうため、基礎控除額を算定する際には以下の制限が設けられています。

被相続人に実子がいる場合 :法定相続人としてカウントできる養子は1名まで

被相続人に実子がいない場合:法定相続人としてカウントできる養子は2名まで

- 相続放棄

相続放棄とは、法定相続人が被相続人の財産について、それらを相続する権利を放棄することを指します。

特に被相続人に借金がある場合など、マイナスの財産を承継したくないケースなどに用いられます。なおこの相続放棄があった場合においても、”法定相続人の数”からは除外する必要はありません。

そのため相続人の中に相続放棄をする人がいたとしても、それによって基礎控除額が減少することはありません。

税制改正により基礎控除額が縮小

先述した基礎控除額の算式ですが、実は税制改正によって平成27年1月以降の相続から新たに適用が開始されたものであり、それ以前の基礎控除額は以下の算式で計算することができました。

例えば法定相続人が4名の場合、改正前であれば、5,000万円+(1,000万円×4名)=9,000万円までの遺産額なら相続税が掛からなかったのに対し、改正後は3,000万円+(600万円×4名)=5,400万円にまで境界線が下がってしまいます。

基礎控除額が引き下げられたことで相続税の課税件数は倍増しており、従来は”お金持ちの税金”という印象が強かった相続税ですが、今となっては”庶民の税金”に変容しつつあるのです。

基礎控除額を上回るなら、相続税の申告準備を

控除額が大きく引き下げられた基礎控除ですが、遺産額が基礎控除額以下であれば相続税申告や納税が不要であることは変わりません。

したがって被相続人の財産を精査した上で、基礎控除額を上回るかどうか検証を行いましょう。

そしてもし基礎控除額を上回る場合には、相続税申告の準備を進めていくこととなります。

【関連記事】相続税の申告についてもっと知りたい方におすすめ

>コラム:相続税の計算方法や手順を徹底解説。相続税いくらかかる?自分で計算できちゃう!

>コラム:相続税計算の仕組みとは?相続税の計算方法や課税財産を解説

相続税を実際に算出してみる

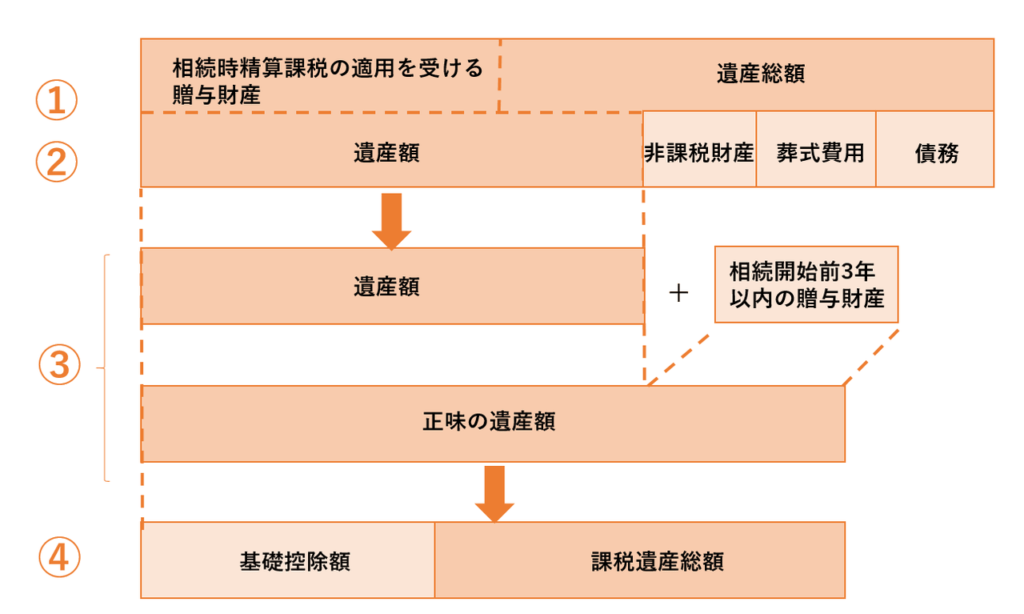

それでは相続税が発生する場合にどのような流れで計算を行うのか、具体例を使って確認していきます。

【例題】法定相続人:妻及び子A、子Bの計3名

相続財産の内訳:下表の通り

| 内容 | 金額 |

| 現預金 | 1億円 |

| 不動産 | 5,000万円 |

| 総遺産額 | 1億5,000万円 |

| 借入金 | △200万円 |

| 正味の遺産総額 | 1億4,800万円 |

まずは現預金や不動産、株式などのプラスの財産を合計し、そこから借入金や葬儀費用などのマイナスの財産を差し引くことによって「正味の遺産総額」を求めることができます。

遺産の合計額と基礎控除額の算出

正味の遺産総額が算定できたら、次は基礎控除額を計算します。法定相続人は妻と子ABの計3名であることから、

となります。そして以下のように、先ほどの正味の遺産総額から、基礎控除額を差し引いた額が「課税遺産総額」となります。

相続税の総額を計算

課税遺産総額が算出されたら、一旦法定相続分で相続したものと仮定して各相続人の相続税額を計算します。今回のケースでは、各相続分は妻が1/2、子は2名いるため1/2÷2名=1/4ずつとなります。

妻 :1億円×1/2=5,000万円子A:1億円×1/4=2,500万円

子B:1億円×1/4=2,500万円

上記の相続分に基づいて、以下の相続税速算表に当てはめて税額計算を行います。

| 法定相続分に応ずる取得金額 | 税率 | 控除額 |

| 1,000万円以下 | 10% | - |

| 3,000万円以下 | 15% | 50万円 |

| 5,000万円以下 | 20% | 200万円 |

| 1億円以下 | 30% | 700万円 |

| 2億円以下 | 40% | 1,700万円 |

| 3億円以下 | 45% | 2,700万円 |

| 6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |

妻 :5,000万円×20%-200万円=800万円

子A:2,500万円×15%- 50万円=325万円

子B:2,500万円×15%- 50万円=325万円

よって、

となります。

実際の相続分によって相続税を按分

相続手続きにおいては、法定相続分によらない方法で財産を分けることも可能です。したがってここからは実際の相続分に応じ、相続税額を按分します。

例えば実際の相続割合が、妻50%、子Aが20%、子Bが30%の場合には以下のように按分計算を行います。

妻 :1,450万円(相続税総額)×50%=725万円⇒ゼロ(配偶者の税額軽減により)子A:1,450万円×20%=290万円

子B:1,450万円×30%=435万円

なお配偶者の場合には、法定相続分あるいは1億6,000万円までの相続財産であれば「配偶者の税額軽減(配偶者控除)」によって相続税が発生しません。

したがって今回の事例では、子Aの290万円と子Bの435万円の計725万円が最終的な相続税の総額となります。

相続税を少しでも節税するポイント

脱税は論外ですが、法律に基づいた控除制度を活用し、相続税を抑えることは何ら問題ありません。相続税の控除制度を正しく理解し、自らが適用できるものがないか検討しましょう。

養子縁組で法定相続人を増やす

先述の通り、基礎控除額の計算に反映できる養子の数には限りがあります。

しかし最低でも養子1人までは法定相続人としてカウントできるため、養子縁組によって基礎控除額を増やすことは可能です。

ただし節税目的のためだけに行われた養子縁組の場合、税務署から否認を受けるリスクがあります。

「子の嫁に長く看病してもらったことへの感謝として財産を承継させるため」や「娘婿に家業を継がせるため」など、節税以外の正当な理由に基づいて実行するようにしてください。

小規模宅地等の特例を活用する

小規模宅地等の特例とは、自宅や事業用、貸付用に供されていた土地を相続した場合に、一定の要件を満たすと適用できる制度です。

この制度を使えば、その土地の評価額を最大で8割減にすることが可能であるため、例えば1億円の土地でも、2,000万円の価値として相続税の計算ができるのです。

小規模宅地等の特例は、自宅や事業の用に供されている土地に対して、通常通りの相続税を課してしまうと「税金が払えないから相続できない」という状況になりかねないため、遺された相続人の生活を守るための制度といえます。

この特例では節税効果が非常に大きい一方で、その宅地の用途だけでなく、誰が相続するかによっても適用可否が分かれる制度となりますので、ぜひ慎重に適用要件をご確認ください。

未成年者控除や障害者控除の対象になるか確認する

相続や遺贈で財産を取得する人が未成年や障害者の場合には、それぞれ以下の金額をその未成年や障害者の方の相続税から控除することができます。

- 未成年者控除:10万円×その人が20歳に達するまでの年数(※)

- 障害者控除 :10万円(特別障害者は20万円)×その人が85歳に達するまでの年数(※)

※1年未満は1年とする

またこれらの控除額について本人の相続税より大きな額で、引き切れない場合にはその扶養義務者の相続税からも控除することができます。相続人に未成年や障害者がいる場合には、ぜひご活用ください。

まとめ

今回は相続税の計算時に適用できる「控除」について解説しました。控除の適用可否や計算方法を誤ってしまうと、相続税が過少となっていたり、反対に税金を納め過ぎてしまうケースもあります。

そのような間違いをしないためにも、ぜひ正しい知識を身につけておきましょう。

服部大税理士事務所 税理士・中小企業診断士 服部 大

服部大税理士事務所 税理士・中小企業診断士 服部 大2020年2月、30歳のときに愛知県名古屋市内にて税理士事務所を開業。平均年齢が60歳を超える税理士業界内で数少ない若手税理士として、同年代の経営者やフリーランス、副業に取り組む方々の良き相談相手となれるよう日々奮闘中。単発の税務相談や執筆活動も承っており、「わかりにくい税金の世界」をわかりやすく伝えられる専門家を志している。