相続が発生した場合や贈与によって財産を移す場合には、その財産の価値を算定しなければ相続税や贈与税の計算を行うことができません。

その際、土地には1件ごとに値札が付いているわけではないため、その財産価値を自ら算定する必要があります。

相続税路線価とは、土地の相続や贈与が発生した際の財産価値算定時に用いられる”土地の価値”のことをいいます。

今回は路線価の役割に加え、具体的な計算方法についても解説していきます。

相続税路線価とはなにか

まず土地の公的価格は4種類存在し、下表のように分類することができます。

| 公示価格 | 基準地標準価格 | 固定資産税評価額 | 相続税評価額 | |

| 概要 | 一般的な土地の取引価格の指標となる価格 | 公示価格の補足 | 固定資産税や不動産取得税の計算基礎となる価格 | 相続税や贈与税の計算基礎となる価格 |

| 決定機関 | 国土交通省 | 都道府県 | 市町村 | 国税庁 |

| 基準日 | 毎年1月1日 | 毎年7月1日 | 1月1日(3年に1度評価替) | 毎年1月1日 |

| 公表日 | 3月下旬頃 | 9月下旬頃 | 4月初旬頃 | 7月1日 |

「公示価格」とは、その土地を更地として評価した正常な価格を指し、土地取引の基準となる価格(≒時価)を言います。

税金を計算する上で直接的に影響を及ぼすものに「固定資産税評価額」や「相続税評価額」が挙げられますが、前者が公示価格の概ね70%程度、後者が公示価格の80%程度とされています。

つまり税金を計算する上では、一般的には時価よりも多少割安な評価額を用いて税額を計算することとなります。

相続税評価額の計算方法

先述の通り、相続税や贈与税の計算において用いられるのが「相続税評価額」であり、「路線価方式」もしくは「倍率方式」のいずれかによって算出されます。

「路線価方式」については、路線価に宅地の面積を乗じることによって対象土地の評価額を計算します。

一方で「倍率方式」の場合には、固定資産税評価額に定められた倍率を乗じて評価額を計算します。

相続税路線価の意味

相続税路線価とは、「特定の路線(道路)に面している宅地の1㎡あたりの価値」を表しており、路線価方式では宅地が面している道路によって、その宅地の評価額が決定されます。

なお路線価は日本全国のすべての道路に設定されているものではないため、路線価の設定されていない道路に面する宅地については路線価方式での評価を行うことができません。

その場合には、国税庁より地域・用途別の”倍率表”が公表されていますので、それに基づき倍率方式によって評価額を算出します。

路線価を確認するにはどうすればよいか

路線価は毎年7月に国税庁より公表されており、国税庁ホームページを見れば誰でも確認することが可能となっています。国税庁ホームページでは過去7年分の路線価図にアクセスすることが可能です。

なお相続が発生した場合において、相続発生時から相続税の申告をするまでに年をまたいでしまう場合には、相続が発生した年の路線価を使用します。

国税庁ホームページより、土地の所在する都道府県をクリックすると「財産評価基準書目次」が表示されます。

この「財産評価基準書目次」の中の「路線価図」を選択するとさらに市区町村の一覧が表示されますので、該当する市区町村を選択することで、目的とする地域の路線価を確認することができます。

路線価の計算方法

国税庁ホームページから目的とする地域の路線価図を確認することができたら、さらに評価を行う宅地を探します。

そしてその宅地を見つけたら、その土地が面している道路を確認しましょう。

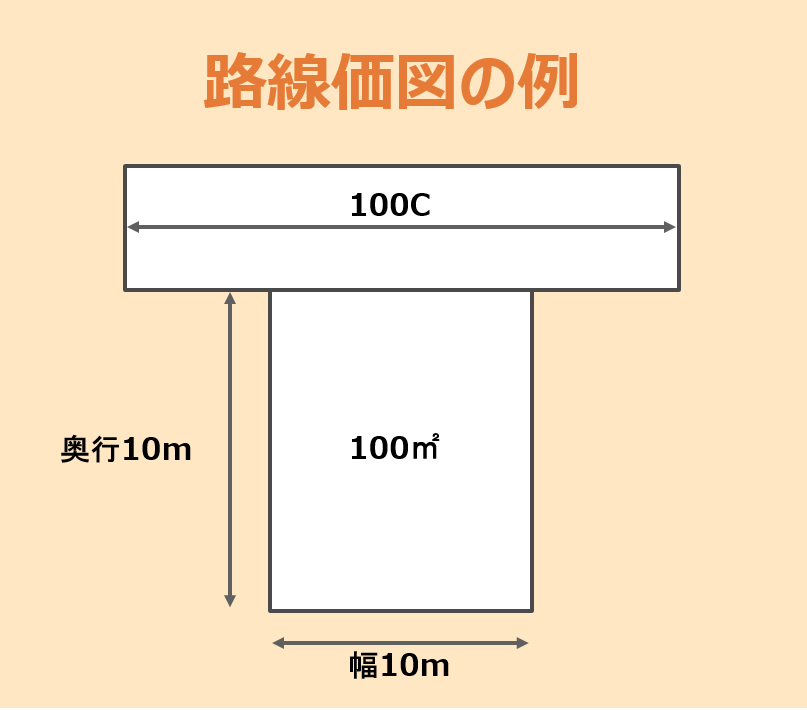

矢印によって対象となる道路の範囲が示されており、”300A”や”100C”のように数字やアルファベットの組み合わせが書かれています。

この数字部分が路線価であり、千円単位によって表示されているため、たとえば”100”であれば10万円を意味します。

つまり”100C”と表記されている場合、この道路に面する土地の評価額は1㎡あたり10万円であることを示しています。

したがってその土地の面積が100㎡である場合には、10万円×100㎡=1,000万円が評価額となります。

借地権割合について

数字の後に付されているアルファベットは「借地権割合」を表しており、以下のようにA~Gの7段階に分類されています。

| 記号 | 借地権割合 | 記号 | 借地権割合 |

| A | 90% | E | 50% |

| B | 80% | F | 40% |

| C | 70% | G | 30% |

| D | 60% |

地主から借りた土地に建物を建てている場合、地主から見れば、他人に貸している土地は自由に売却や使用ができないため、利用価値が減少している状態と言えます。

その減少した価値は、土地の賃借人へ「借地権」として移転することとなり、その借地権の金額を算定する際に使用するのが「借地権割合」なのです。

したがって先ほどの路線価が”100C”の例では、土地の賃借人が持つ借地権の評価額は『1㎡あたり10万円×70%=7万円』ということになり、反対に地主側では『1㎡あたり10万円×(1-70%)=3万円』の評価額ということになります。

当然ですが、賃借を行わず、自分の土地を自己利用している場合には借地権割合を考慮する必要はありません。

路線価の補正とはなにか

ここまで路線価方式による宅地評価について解説してきましたが、路線価は1つの道路に面し、宅地の形状が正方形や長方形のような利用価値が高い状態を前提としています。

しかし実際にはそのような形の整った宅地ばかりでなく、いびつな形をしているものや間口が狭いもの、奥行きが極端に長い(短い)もの、宅地の一部が急斜面(がけ地)になっているものなど、その宅地の価値を下方修正すべきものも存在します。

これらの宅地については、その実態に合わせて路線価の減額補正を行うことができるのです。

一般的に宅地の評価額は小さい方が相続税や贈与税の納税額を抑えることができますが、申告時にこれらの路線価の減額補正を行わずに申告したとしても税務署側から修正をしてもらえることはありませんので、忘れずに適用するようにしましょう。

一方で角地など複数の道路に面している宅地は土地としての利便性が高まることから、路線価を増額補正する必要が生じます。

以下では路線価の補正について、その種類と意義を解説いたします。

土地の形による補正

土地の形状による路線価の補正はいずれも減額補正であり、大きく分けて5種類存在します。

なおこれらはいずれか1つを選択するのではなく、複数を組み合わせて適用することも可能です。それでは順番に確認しましょう。

- 奥行価格補正

宅地の奥行は、長すぎても短すぎても使い勝手が悪いでしょう。奥行価格補正は、評価する宅地が一般的な土地と比較して奥行が長い、あるいは短い場合に、路線価を減額補正するものです。

奥行価格補正は路線価に奥行価格補正率(0.8~0.99)を乗じることで行われます。

補正率に関しては”奥行距離”だけでなく、その宅地が所在する”地区区分”(ビル街地区や普通住宅地区など)によっても異なります。

奥行価格補正については、奥行が極端に長い宅地だけでなく、短い場合にも補正が大きくなることが特徴です。

なお奥行価格補正率や後述するその他の補正率については、国税庁のオフィシャルサイト内ページに掲載されている補正率表で確認することができます。

- 不整形地補正

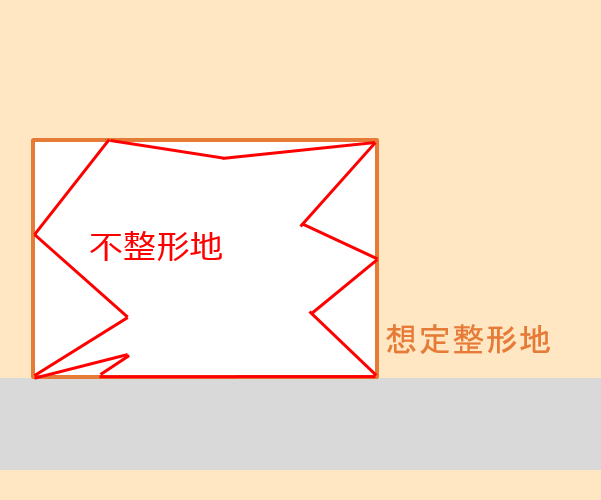

不整形地とは、三角形や台形、L字型など、土地の形が正方形や長方形(整形地)でない土地のことをいいます。

このような不整形地の場合には建築基準法上の制限を受けることも多く、建物を建てる場合には相当の整備費用が掛かることが一般的であり、売却するとしても整形地よりは低い価格となってしまいます。

したがって不整形地を評価する場合には、不整形地補正率(0.60~0.99)を乗ずることで路線価を減額補正します。

不整形地補正率は”地区区分”、”地積区分”、”かげ地割合”の3つの要素によって決定します。

「地積区分」は宅地の面積によってA~Cの3種類に分類されますが、同じ面積であっても地区区分が異なれば地積区分にも差が生ずる場合があります。

また「かげ地割合」とは、不整形地全体を囲むような正方形や長方形の土地(想定整形地)を想定した場合に、その想定整形地に対して不整形地がどの程度欠けているのかを算出したものであり、かげ地割合が大きい不整形地ほど路線価の減額補正割合も大きくなるため、宅地の評価額は減少することとなります。

実際のかげ地割合は以下の算式によって求めます。

例えば想定整形地の面積が500㎡、実際の不整形地の面積が300㎡の場合には、

つまり不整形地の形状が整形地に近いほどかげ地割合は小さくなり、路線価の補正は小さくなります。

一方でいびつな形状の不整形地ほどかげ地割合も大きくなりやすいため、補正の効果も大きくなるのです。

- 間口狭小補正

宅地については間口が広い方が出入りがしやすく、土地としての利用価値が高まります。

反対に間口が狭い場合には道路からの出入りに支障をきたす可能性があるため、そのような宅地については間口狭小補正によって路線価を減額することができます。

間口狭小補正率は、その宅地の”間口距離”と”地区区分”によって0.80~1.00の範囲で設けられています。

「間口距離」とは道路に面する間口の長さを表すものであり、間口距離が短いほど出入りがしづらいため、路線価の補正は大きくなります。

- 奥行長大補正

奥行長大補正とは、間口の幅が狭いにもかかわらず奥行は長い土地(いわゆる「うなぎの寝床」のような土地)に対して適用される路線価の補正となります。

この奥行長大補正では、地区区分に加え、”間口距離”と”奥行距離”によって補正率が変動することとなります。

具体的には奥行距離を間口距離で割った数値が2以上である場合、つまり奥行が間口の2倍以上の場合から補正の対象となり、補正率は0.90~1.00の間で推移します。

例えば間口距離が10m、奥行距離が30mであれば、30m/10m=3mとなり、2以上であることから補正の対象となります。

なお奥行長大補正では、間口に対して奥行が長いほど補正は大きくなります。

- がけ地補正

がけ地補正とは、宅地の一部に崖のような急斜面があるような土地に適用されます。そのようながけ地に建物を建設することは困難であるため、当然土地としての利用価値は減少するためです。

がけ地補正は”宅地全体に占めるがけ地部分の割合”と”がけ地の方位”によって、補正率が0.53~0.96の範囲で決定されます。

宅地全体に占めるがけ地部分の割合が大きいほど補正も大きくなることは当然ですが、斜面が東西南北のどの方角に向いているかによっても補正率が変動します。

具体的には斜面が北向きの場合が最も補正が大きく、反対に南向きの場合は最も補正が小さくなります。

接道による補正

ここまでは路線価の減額補正について解説しましたが、角地のように宅地が複数の道路に面している場合には出入りがしやすくなり、土地としての利用価値が高まります。

したがってそのような宅地の評価を行う際には、路線価を増額補正する必要があります。路線価の増額補正には、「側方路線影響加算」と「二方路線影響加算」の2つがあります。

- 側方路線影響加算

側方路線影響加算とは、交差点や道路の角のような、正面と側方で道路に接する宅地(角地や準角地)を評価する際に行う路線価の増額補正をいいます。

側方路線影響加算率は”地区区分”に加え、角地と準角地のどちらに該当するかによって、加算率が0.01~0.10の範囲で決定されることとなります。

なお「準角地」とはL字型の道路に面している宅地を指し、十字路やT字路のような2本の道路に接している角地に比べて利便性は小さくなるため、角地よりも加算率は小さくなります。

宅地の正面と側方で道路に接している場合には、

によって1㎡あたりの価格を算定することになります。

なお正面路線と側方路線の見分け方は、2つの路線価にそれぞれの奥行価格補正率を乗じた価格のうち、いずれか大きい方が正面路線となります。

- 二方路線影響加算

二方路線影響加算とは、宅地の正面と裏面で道路と接しており、宅地が道路で挟まれているような場合に増額補正を行うものです。

側方路線影響加算と同様に、2つの面で道路に接していることによる利便性向上を反映するための制度となります。

二方路線影響加算率は”地区区分”によってのみ算出されることとなり、具体的には0.02~0.07の範囲で決定されます。

具体的な計算方法や正面路線の見分け方については、側方路線影響加算と同様です。

まとめ

今回は相続税路線価について解説しました。相続税や贈与税を計算する上で、「宅地の評価」については特に正確な知識が求められます。

評価額に誤りがあれば税務調査で追徴課税がなされたり、反対に高く評価してしまえば余分な税金を納めることになってしまいます。

実務上は税理士などの専門家へ依頼するケースがほとんどですが、路線価に関する基本的な知識としてぜひ押さえておいてください。

服部大税理士事務所 税理士・中小企業診断士 服部 大

服部大税理士事務所 税理士・中小企業診断士 服部 大2020年2月、30歳のときに愛知県名古屋市内にて税理士事務所を開業。平均年齢が60歳を超える税理士業界内で数少ない若手税理士として、同年代の経営者やフリーランス、副業に取り組む方々の良き相談相手となれるよう日々奮闘中。単発の税務相談や執筆活動も承っており、「わかりにくい税金の世界」をわかりやすく伝えられる専門家を志している。